要点:

デジタル人民元の問題は、「間違った道を選んだ」ことではなく、むしろそのM0(マネーサプライ)の位置付けによって適用範囲が限定されていたことにある。中央銀行による発行と国家による裏付けという基本原則を堅持しつつも、DC/EP(デジタル通貨・電子決済)はこれまで、「システムは正しいが、製品開発は抑制されている」プロジェクトのような様相を呈してきた。

M0からM1への移行は過去の否定ではなく、デジタル人民元が初めて真に高頻度シナリオ、資産選択、市場メカニズムに参入することを可能にする、必要なパラダイムシフトです。

さらに重要なのは、真の課題は技術やコンプライアンスではなく、制御可能な条件下で市場開拓の余地を十分に残せるかどうかにあるということです。デジタル人民元が補助金や行政による推進に頼るだけでは、ネットワーク効果を生み出すことは決してできません。市場との共存を学ぶことによってのみ、真の通貨のように「機能」できるようになるのです。

これは、M1 の背後にある最も注目すべきストーリーです。

この記事は、初期のCBDC関連業務に携わっていたSpinachの親友、Beilongによって書かれました。

1. 急いでどちらかの側に立たない: これは、どちらの道を選ぶべきかという議論ではなく、むしろ発展段階の違いに関する議論です。

結果だけを見れば、多くの人が単純かつ大まかな結論を導き出すだろう。ステーブルコインは規模と製品市場適合性(PMF)を達成したが、デジタル人民元はまだ中途半端だ。これは中国が最初から間違った道を選んだことを意味するのだろうか?

この判断はあまりにも早く、性急になされた。

まず前提として、中国と西側諸国はデジタル通貨に関して、これまで一度も同一の競争関係にあったことはないという点を認識しておく必要がある。米国に代表される資本主義体制は、通貨のイノベーションを市場に委ねる傾向がある。ステーブルコインは商業機関によって発行され、オンチェーン上で自由に流通し、DeFi、取引所、決済シナリオを通じて継続的にテスト・改良され、まず需要を喚起し、その後規制当局がリスクを管理する。

しかし、中国は異なる道を選んだ。中央銀行がCBDCを直接推進したのだ。この道においては、国家信用、金融の安定、そしてシステムの安全性が最優先され、イノベーションそのものは安定性よりも後回しにされている。

これら 2 つの道は異なる問題に対処しており、まったく異なる開発ペースを示すことになります。

今日を振り返ると、ステーブルコインは確かに成功を収めたが、その成功は本質的に市場メカニズムの成功である。しかし、デジタル人民元の進展の遅さは失敗を意味するものではなく、むしろ制度的制約の下で意図的にプロセスを遅らせた結果と言える。中央銀行に裏付けられ、最高の信用格付けを持つデジタル通貨が、当初から完全に市場主導でオンチェーン上で拡大することを許容すれば、どの金融規制当局も容易には耐えられないほどのシステミックリスクが生じることは明らかだ。

したがって、ここでは「どちらが先進的か」という単純な比較はなく、システムの選択によって開発の順序が決まります。

一般ユーザーや起業家にとって、見落とされがちですが極めて重要な結論があります。「どの道が正しいのか」にとらわれないでください。なぜなら、それは自分で選べるものではないからです。「道」はシステムによって与えられます。あなたが本当にできることは、「方法」を活用することです。つまり、確立された枠組みの中で、製品をよりユーザーフレンドリーにし、真のニーズを掘り起こし、資金が真に高頻度のシナリオに流入できるようにすることです。

この意味で、今日のデジタル人民元のM0からM1への移行に関する議論は、当初の道筋を覆すことではなく、現実を認めることである。つまり、「道筋の正しさ」のみに焦点を当てて、実際に実行に移さなければ、最も正しいアプローチでさえも成果は得られないということだ。

今回の変更は方向転換を示すものではなく、むしろフェーズの転換を示しています。つまり、ルート自体は変わっていませんが、ゲームプレイは変化し始めています。

2. 当時はなぜ M0 でなければならなかったのか: 理論的には正しいが、製品は低頻度の需要に縛られてしまう。

DC/EP(デジタル通貨電子決済、具体的には中国のCBDCを指す)の初期段階における最大の「原罪」を評価するとすれば、多くの人が技術の選択や導入のペース、あるいは陰謀論的に「保守主義」に帰するだろう。しかし、真の答えは全く逆である。DC /EPが当初からM0と厳密に位置付けられていたのは、保守主義のためではなく、当時の理論的判断が厳格すぎたためである。

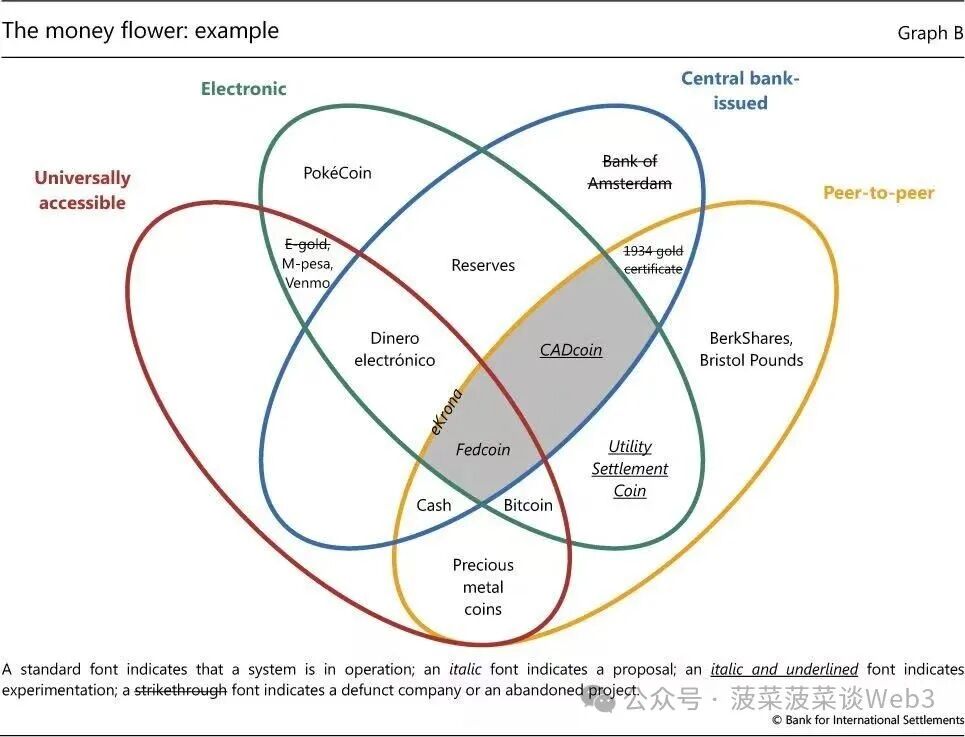

デジタル人民元のプロジェクト開始および設計段階において、中国人民銀行が参照した中核的な理論的枠組みは、国際決済銀行(BIS)が複数の研究で提唱した「マネーフラワー」分析枠組みであった。BISはQuarterly Reviewなどの記事の中で、通貨は発行主体、デジタル化の有無、口座ベースかどうか、そして公開されているかどうかといった側面から体系的に分類できると指摘している。そして、主流通貨の中で、現金だけがまだ真にデジタル化されていないという、非常に説得力のある結論が導き出された。

預金、送金、決済口座は、銀行システムとインターネットプラットフォームにおいて既にデジタル化されており、AlipayとWeChatの残高は、本質的に商業銀行預金の技術的拡張と言える。こうした背景から、人民銀行の判断は非常に明確である。車輪の再発明は必要ない。デジタル人民元の使命は、既に高度に成熟した電子決済システムに取って代わるのではなく、サプライチェーンにおける最後の欠落部分である現金を埋めることにあるべきである。

このM0の位置付けに基づき、DC/EPの製品設計ロジックは必然的に「デジタルキャッシュ」へと向かう。その焦点は、「いかにしてより良い財務管理を行うか」や「いかにして金融市場により効率的に参加するか」ではなく、中央銀行が裏付けるデジタル通貨が、様々な複雑かつ過酷な環境下においても継続的に利用可能であることを保証することにある。

そのため、DC/EPは実際には「デュアルオフライン決済」、つまりネットワークアクセスやリアルタイムのアカウント認証がなくてもピアツーピアの価値移転を完了できる機能を重視していることがわかります。このような設計は技術的に複雑ですが、ネットワークアクセスが制限されている、インフラが脆弱である、あるいは特殊な緊急環境など、従来の電子決済では対応できないいくつかのシナリオを確かに解決します。

問題は、これらのシナリオが本質的に低頻度のシナリオであるということです。

インターネット決済がほとんどの場所、ほとんどの時間で最小限の摩擦で完了できる場合、「セーフティネット」と「レジリエントな設計」を優先するデジタル通貨製品が、一般ユーザーの日常生活に自然に浸透する可能性は低いでしょう。「極端な状況でも機能する」という理由だけで、ユーザーが確立された決済習慣を自発的に変えることはないでしょう。

言い換えれば、M0理論は妥当であり、設計は自己整合的ですが、DC/EPは本質的に「重要だが高頻度ではない」という位置に固定されてしまいます。これは製品の欠陥ではなく、むしろ製品市場適合(PMF)を迅速に達成することを困難にするポジショニングです。

当時のちょっとした逸話をお話しします。

DC/EP展開の初期段階で、テンセントの友人とデジタル人民元について話しました。彼の評価は非常に率直で、少し冗談めいたものでした。「彼ら(DC/EP)は私たちにとって全く脅威ではありません。」

この発言は否定的なものではなく、むしろ極めて冷静な評価です。インターネット決済プラットフォームの観点から見ると、現金のデジタル化という課題に主眼を置くM0という位置づけの製品は、高頻度決済、口座システム、そしてユーザーの定着率といった「核心戦場」に直接関わるものではありません。

このため、長い間、デジタル人民元と主流のインターネット決済システムの間には、真に直接的な競争は存在しなかった。

これはまさにその後の考察の出発点である。デジタル人民元が「現金のように機能する」ことしか認められていない場合、それは確かにその使命を果たしている。しかし、それが「お金のように使われる」ことを期待する場合、単にそれをM0と定義するだけでは明らかに不十分である。

3. CBDCとステーブルコインは同じ種類の通貨ではないことを明確にする必要があります。

結論から始めましょう。技術革新に関わらず、DC/EPの発行者は中央銀行自身にしかあり得ません。これは戦略的な選択ではなく、根本的な制度的前提です。まさにこのため、CBDCとステーブルコインは「それ自体で競合する」ことはなく、むしろ異なる信用システムに基づく異なる通貨形態なのです。

デジタル人民元がステーブルコインほど柔軟ではない理由に関する多くの議論は、実際には最初から問題を混乱させています。ステーブルコインが急速に拡大し、頻繁に実験を行える理由は、本質的に商業機関が発行する商業通貨であるためです。つまり、企業の裏付けがあり、商業信用リスクを負い、市場で利用シナリオと流動性を獲得するために競争しているのです。

対照的に、CBDCは依然として中央銀行が発行し、中央銀行が資金を調達し、国家信用によって裏付けられる信用通貨です。貨幣の観点から見ると、これはより高い安全性と確実性を意味しますが、商品の観点から見ると、より厳格な境界制約に従わなければならないことも意味します。いかなる「過度に積極的な」設計も、システミックな金融リスクへと増幅される可能性があります。

だからこそ、ステーブルコインはオンチェーン上で自由に組み合わせられ、DeFiに組み込まれ、レバレッジやマーケットメイクに参加できるのに対し、CBDCはかなりの期間、慎重さと抑制的な姿勢をとってきたのです。これは技術力の違いではなく、信用責任の違いによる必然的な結果です。

ここからが本当に面白くなってくる。信用格付けが最も高い通貨が市場メカニズムから学ぼうとすると何が起こるだろうか?

この観点から見ると、M1の重要性は、単に利息を生み出せるかどうかだけではなく、発行主体を変えたり法定通貨としての地位を犠牲にしたりすることなく、市場の需要により近いインセンティブ構造を導入するという、CBDCの新たな可能性を提供するかどうかにあります。

言い換えれば、本当の問題は、CBDCがステーブルコインに取って代わるかどうかではなく、国家の信用基盤を維持しながら、CBDCが柔軟性と使いやすさの点でステーブルコインに追いつくか、あるいは部分的に凌駕できるかどうかだ。

これは、M0 から M1 への移行の背後にある最も注目すべき根本的な傾向です。

4. M0からM1へ:デジタル人民元が初めて「資産選択」段階へ

要約すると、デジタル人民元がM1に入ることが許可されて初めて、「支払い手段」からユーザーが積極的に保有する通貨に変わる最初の機会が得られることになる。

M0の枠組みにおいて、DC/EPは現金のデジタル代替手段と言えるでしょう。現金の本質的な価値は決済と支払いにあり、「保有」にあるわけではありません。現金自体があるからといって、より多くの現金を受け取るわけではありません。現金は単に取引を完了するための媒体に過ぎません。したがって、デジタル人民元がM0に厳密に限定されている場合、ユーザーの行動を変えることは本質的に困難です。ユーザーは「必要」な場合にのみデジタル人民元を使用し、「選択」できる場合には使用しないでしょう。

M1 の導入により、この前提が初めて変更されました。

M1は需要マネーを表します。保有可能で、より幅広い金融活動に参加でき、基本的な利回り特性を備えています。この利回りが非常に限定的であっても、ユーザーの行動に決定的な影響を与えます。なぜなら、大多数のユーザーにとって真に受け入れられないのは「利回りが低い」ことではなく、「利回りが全くない」ことだからです。

まさにこの時点で、デジタル人民元は既存の電子通貨に対する潜在的なクラウディングアウト効果を発揮し始める。アリペイやWeChatの残高は本質的に効率的な決済ツールではあるが、残高自体には「資産属性」は備わっていない。しかし、デジタル人民元がM1通貨に組み入れられれば、たとえわずかなリターンであっても、長期保有の理由が生まれ始めるだろう。

重要なのは、デジタル人民元がマネー・マーケット・ファンド(MMF)やその他の資産運用商品を置き換えるという意味ではないということです。むしろ、M1におけるデジタル人民元は「基盤」として機能する可能性が高いでしょう。高頻度流動性はM1に維持され、MMFなどの商品を通じて高いリターンが実現されます。この階層構造は矛盾するものではなく、むしろ実際のユーザーの資金運用習慣により合致するものです。

この観点から見ると、M1 は単なる技術的なアップグレードではなく、製品の位置付けにおける根本的な変化です。

- 「現金をデジタル化する能力はあるか?」より

- 「ユーザーの資産配分の決定に参加できるかどうか」に向けて進んでいます。

このステップでは、デジタル人民元が「使用可能」かどうかが決まるのではなく、保持する価値があるかどうかが決まる。

5. 国務院への報告の不履行:過小評価されているシグナル

まず結論から言うと、国務院レベルでの特別な承認が不要になったということは、デジタル人民元が「大規模な工事」からより標準化された金融インフラへと移行していることを意味します。

デジタル人民元は初期段階では、主にエンジニアリングに基づく「パイロット・プロモーション・評価」というアプローチを通じて推進されました。このアプローチは初期段階において不可欠であり、システムのセキュリティを確保し、リスクを制御可能にし、中央銀行の一貫した慎重な原則に沿うものでした。しかし、その代償も同様に明らかでした。すなわち、遅いペース、限られた適用シナリオ、そしてイノベーションの余地の狭さです。

承認レベルが変わると、本質的には、確立された制度的枠組み内で、より多くの市場参加者の参加が許可され、より多くの申請フォームの出現が許可され、ある程度の試行錯誤も許可されるというシグナルが送られます。

通貨は設計されるものではなく、使用を通じてフィルタリングされるものです。デジタル人民元が「実証プロジェクト」の枠組みを徐々に超え、日常的な金融インフラの役割を担うようになって初めて、高頻度のシナリオにおいて真に繁栄することができるでしょう。

この変化は規制の緩和を意味するのではなく、規制の実施方法の変化、つまり、事前に厳密に道筋を定義することから、境界内で市場がどのように自己組織化されるかを観察することへの変化を意味します。

6. 連鎖反応:製品調整から財務構造再構築へ

M0 から M1 への移行は、単一点の最適化ではなく、今後数年間にわたって影響を与え続ける構造的な変化です。

6.1 発展の道筋は再固定化:国内CBDC、オフショアステーブルコイン

見落とされがちだが徐々に明らかになりつつある現実は、中国は「CBDCかステーブルコインか」のどちらかを選択する必要はなく、また選択する必要もないということだ。

国内システムにおいては、デジタル人民元を中核とするCBDCを推進することが、国家通貨と金融の安定にとって最適な解決策となる。しかし、オフショアや国境を越えたシナリオ、特に香港のような市場志向が強く国際的な金融ハブにおいては、ステーブルコインの発行と応用の余地を維持することがより現実的となる。

これは揺らぎではなく、むしろ階層化されたガバナンスアプローチです。

- 国内では、CBDCは主権通貨のデジタル基盤を強化するために使用されます。

- オフショアでは、ステーブルコインと市場メカニズムを使用して世界的な流動性とつながります。

6.2 従来の「非金利ステーブルコイン」の潜在的な圧迫

重要なポイント: 主権信用通貨がM1特性を持ち始めると、無利子ステーブルコインの構造的な欠点が徐々に拡大するだろう。

ステーブルコインの最大のメリットは、現状ではその構成可能性と流動性にあるが、「保有側」においては、ほとんどのステーブルコインは自然に金利を生み出すわけではない。対照的に、デジタル人民元がM1の枠組みの中で基本的な利回り特性を獲得すれば、たとえ極めて低い利回りであっても、長期的な資本配分に大きな変化をもたらすだろう。

これはステーブルコインがすぐに置き換えられることを意味するわけではありませんが、競争環境が変化したことを意味します。

- 昔は「使えるかどうか」が競争だったのですが、

- 今後は「長期的に保有する価値があるかどうか」が競争になるだろう。

6.3 中央銀行と商業銀行の関係はより複雑な段階に入った。

これは最も複雑で、回避するのが最も難しい影響です。

デジタル人民元がM1に近づくにつれ、それは本質的に、中央銀行が公的債務により直接的に向き合うようになることを意味します。この変化は必然的に、中央銀行と商業銀行の伝統的な役割分担に影響を与えるでしょう。

既存のシステムでは、商業銀行が口座、預金、そして顧客関係において中核的な役割を果たしています。しかし、中央銀行デジタル通貨が口座と収益の特性を強化し続けるにつれて、商業銀行システムへの「サイフォン効果」をいかに回避するかが、対処すべき課題となります。

このような背景から、デジタル人民元をめぐる制度的枠組みは、中央銀行法における中央銀行の機能、債務構造、広報の定義など、より根本的な法的課題に必然的に触れることになるだろう。

6.4 USDT/USDC の「緩い境界」の利点と、CBDC が直面しなければならない現実。

USDT と USDC が世界中で広く使用されている理由は、単に「米ドルに固定されている」からではなく、匿名性と制御可能性の間で極めて市場志向的な道を選択したからであることは否定できない事実です。

実際の運用では、USDT と USDC は当然のことながら、オンチェーン レベルで強い「匿名性のような」特性を備えています。

- アドレスはアカウントとして機能し、現実世界の ID へのバインドは必須ではありません。

- 資金の移動には実質的に参入障壁がなく、さまざまな契約や合意に組み込むことができます。

- 契約が許す限り、取引、ステーキング、清算、マーケットメイクなど、さまざまなシナリオで使用できます。

同時に、完全に制御不能というわけではありません。スマートコントラクトによる権限付与、発行者アドレスの凍結、規制当局との協力などを通じて、ステーブルコインは依然として「必要に応じて」介入し、資産を回収する能力を有しています。しかし、このレベルの制御は意図的に極めて緩やかであり、事後的な対応よりも事後に行われることが多いことを強調しておくことが重要です。

まさにこの「極めて緩やかだが、ゼロではない」設計こそが、市場に膨大な探索の余地を与えているのです。この緩やかな環境の中で、数多くのDeFi、国境を越えた決済、そしてグレーゾーンながらも現実的な需要が発見され、検証され、増幅されてきました。

これにより、避けられない疑問が生じます。CBDCが高度な事前制御、強力な ID バインディング、強力なシナリオ制限の状態のままである場合、アプリケーションの探索という点でステーブルコインと真に競争することは困難になります。

したがって、M0からM1への移行における本当の課題は、それが関心を喚起するかどうかだけでなく、リスクが制御可能である限り、中央銀行デジタル通貨が過度に保守的な使用限界を突破する意志と能力があるかどうかにもある。

これは、USDT や USDC の軌跡を再現することではなく、より現実的な疑問に答えることです。つまり、法定通貨としての地位と国家信用を維持しながら、CBDC は市場に十分な「探究の余地」を残すことができるのか、ということです。

この問題に関して実質的な一歩を踏み出すことによってのみ、デジタル人民元は、現在まだステーブルコインが支配的なシナリオに真に参入することができる。

6.5 アプリケーションシナリオが体系的に開かれている

デジタル人民元が単なる「決済のデモンストレーション」や「現金の代替」ではなく、M1システムに導入されると、その潜在的な応用シナリオが体系的に解き放たれることになる。

- 賃金、補助金、その他の公的支払い

- 制度間およびシステム間の決済

- 金融商品や契約ベースの支払いとの緊密な統合

これらのシナリオは一夜にして生まれるものではないが、デジタル人民元がもはや単なる「技術力を示すサンプル」ではなく、真に金融業務の主要プロセスに参入することになるだろうと示している。

7. 真剣に議論する価値のある方向性:オンショアとオフショアのデジタル人民元の「二重設計」。

まず核心的な判断を述べよう。デジタル人民元を真に世界的に「普及」させたいのであれば、制度設計において「オンショアデジタル人民元」と「オフショアデジタル人民元」を明確に区別する必要があるかもしれない。

これは根本的な革新ではありませんが、現実的な選択です。

オンショアデジタル人民元は引き続き国内金融システムに貢献し、その中核的な目的は管理、制御、追跡可能性を維持します。階層型口座システム、実名登録要件、シナリオ制限を通じて、マネーロンダリング対策、テロ資金供与対策、金融安定という基本的前提が揺るがされることを防ぎます。この論理は国内環境において必要かつ合理的です。

しかし、問題は、同じ制約が国境を越えたオフショアのシナリオでもそのまま再現されると、デジタル人民元が国際的な使用に向けて実際の勢いを生み出すことはほぼ不可能になるということだ。

対照的に、USDTとUSDCが海外市場で急速に普及できた主な理由は、デフォルトでより強力な匿名性を提供していることです。アドレスがアカウントであり、身元が事前にリンクされていないため、規制や介入は事後よりも頻繁に行われます。この設計は違反を助長するのではなく、むしろ市場開拓の余地を十分に残しています。

この論理に従えば、真剣に議論する価値のある提案の一つは、オフショアデジタル人民元に、より強力で数学的に証明可能な匿名性を導入することだ。

ここで言う匿名性は完全に制御不可能なものではなく、むしろ暗号化手段を通じて「選択的な開示」と「条件付き追跡可能性」を実現します。

- 日常の取引では、ユーザーは自分の身元を完全に明らかにする必要はありません。

- 特定の法的条件が満たされた場合、コンプライアンス手順を通じてトレーサビリティを回復できます。

- 制御ロジックは「包括的先制」から「限定的先制+事後介入」に移行しました。

この設計により、オフショアデジタル人民元は、ソブリン通貨の信用格付けを維持しながら、機能面ではステーブルコインに近づきます。これはまさに、現在の商業ステーブルコインでは実現できないものです。

戦略的な観点から見ると、この「二重軌道設計」は国内規制を弱めるものではなく、むしろ明確な分業につながる可能性がある。

- 国内では、デジタル人民元は引き続き金融インフラおよび政策ツールとして機能します。

- 海外では、デジタル人民元は「国際決済通貨」と「デジタル形式の人民元の輸出」の役割を担っている。

このアイデアが実現できれば、デジタル人民元は単なる国内決済システムのアップグレードではなく、人民元国際化のプロセスにおける重要なツールとなる可能性がある。

これはまったくリスクではありません。それどころか、本当に「素晴らしいこと」になるかもしれません。

8. 本当の課題は、「そうするかどうか」ではなく、「市場の成り行きに任せる勇気があるかどうか」です。

まず結論を明確に述べよう。デジタル人民元が直面する最大の課題は、技術面でも制度上の正当性でもなく、むしろ制御可能な条件下で市場に十分な自由を与える意思があるかどうかである。

ステーブルコインの発展の軌跡を振り返ると、しばしば見落とされながらも極めて重要な事実があります。それは、USDTとUSDCの成功は「計画」されたものではなく、市場における不完全でグレーゾーンとも言える一連の利用から徐々に生まれてきたということです。国境を越えた送金、オンチェーン取引、DeFiステーキング、決済仲介…これらのシナリオは、規制当局によって事前に「このような利用が承認された」わけではなく、実際の需要から自然に生まれたものです。

一方、デジタル人民元が利用事例の拡大を補助金、行政による推進、あるいは実証プロジェクトに頼り続けるのであれば、技術がどれほど進歩していても、信用格付けがどれほど高くても、真のネットワーク効果を生み出すことは難しいだろう。一度ネットワーク効果を生み出せなくなった通貨は、永遠に「積極的に選ばれる」のではなく、「使わざるを得ない」存在のままになってしまうだろう。

だからこそ、真の分岐点は法定通貨としての地位を維持するかどうかではない。法定通貨としての地位は最終的な目標であり、障害ではない。真の課題は、法定通貨としての地位を維持しながら、より市場志向的な探査アプローチを受け入れられるかどうか、つまり、一部のアプリケーションがルールの適用前に出現し、その後ルールがそれらを吸収・規制できるかどうかにある。

この意味で、オンショアとオフショアの規制の「二重構造設計」は、監督の弱体化ではなく、より洗練されたリスク階層化である。

- 高リスクの探査的な需要は、オフショア システム内でテストされます。

- 陸上システム内では、確実性が高く安定した需要が引き続き発生します。

これは自由放任主義ではなく、イノベーションにおける間違いを許容するという意識的な選択です。

M0段階のデジタル人民元が中央銀行がデジタル通貨を発行できるかどうかという問題に対処したのであれば、M1段階から始めると、本当の問題は、中央銀行が発行するデジタル通貨が制御不能に陥ることなく市場と共存する方法を学ぶことができるかどうかになる。

このステップに対する既成の答えはなく、一夜にして達成できるものでもありません。しかし確かなのは、このステップが踏まれなければ、デジタル人民元は永遠に金融システムにおける「安全の礎」であり続け、世界システムにおいて真に流通する通貨となることはほとんどないということです。

結論としては、ルートが間違っていたのではなく、ようやく「自由に走れる」段階に到達したということです。

元の質問に戻ると、デジタル人民元はなぜ過去に「中途半端」に見えたのでしょうか?

答えは複雑ではないかもしれません。正しい M0 理論によって過度に制限された位置に固定されているのです。

今日、M0からM1への移行、エンジニアリング主導の進歩からインフラベースの運用へ、そして単一の国内ロジックから陸上と海上の両方の側面を網羅する二重設計への移行は、非常に明確なシグナルを送っています。

ルートは変わっていませんが、ステージは変わりました。

次に、デジタル人民元が答えなければならない本当の疑問は、もはやそれが「合法」であるかどうかではなく、むしろ以下のことである。

国家の信用と金融の安定性を維持しながら、本当にお金のように機能することを学べるのでしょうか?