編集:フェリックス、PANews

HyperliquidにおけるUSDHトークンの最近の投票は、大きな注目を集めています。一見すると、勝者は50億ドルを超える発行額を誇るステーブルコイン市場の絶対的なリーダーとなるように見えます。しかし、Hyperliquidの運営方法は異なります。オープンでパーミッションレスな仕組みです。誰でもステーブルコインを発行し、取引ペアを作成できます。複数のステーブルコインが存在する中で、USDCが依然として優勢です。今回の投票は象徴的な意味合いが強いものの、その重要性は計り知れません。

投票プロセスにおいて、様々なステーブルコイン発行者は積極的に自社の強みをアピールし、支持を集めました。これは、より広範なトレンドを反映しています。つまり、ますます多くのプラットフォームがステーブルコインの経済的メリットを重視し、より良い協力条件を模索しているということです。同様の傾向は他のエコシステムでも見られます。例えば、Solanaコミュニティは、そのエコシステムからCircleとTetherに年間約4億5000万ドルの価値が流入しており、間接的に競合チェーンBaseを支えていると指摘しました。さらに、MetaMaskは最近mUSDステーブルコインをローンチし、MegaETHは新しいL2ネットワークで同様の戦略を採用しています。論理は明確です。ユーザーがいるのであれば、なぜ利益を他者に譲り渡す必要があるのでしょうか?

しかし、オープンなエコシステムにおいて既存のステーブルコインに挑戦するのは容易ではありません。流動性と利便性が鍵であり、CircleとTetherは既にこの両方の利点を備えています。一方、クローズドシステムは運用が容易です。例えば、カストディプラットフォームやウォレットは、ユーザーの残高を自社のステーブルコインに直接振り替えることができます。しかし、分散型ガバナンスやカストディモデルでは、ユーザーが資金の保有方法について発言権を持つことが多く、新しいステーブルコインの利用促進はより複雑になります。

困難にもかかわらず、多くのチームは、クローズドな環境で開始し、ユーザーの残高を収益化することで認知度と取引量を高め、その後、ステーブルコインがより広範な市場で足場を築けるかどうかをテストできるため、試してみることを選択しています。

彼らはなぜみんな挑戦するのでしょうか?

インセンティブの仕組みはシンプルです。ステーブルコインの残高が収益を生み出します。保有量が増えるほど、より多くの収益が得られます。これは金融サービスプラットフォームにとって新たな収益源となります。得られた収益は、報酬としてユーザーに直接還元することも、他の機能の補助金として使用することもできます。

ここで考慮すべき「成功」には 2 つのレベルがあります。

- プラットフォーム内収益:自社アプリ、ウォレット、取引所、またはフィンテック製品に保有されている残高を収益化すること。プラットフォームが既にこれらの残高を管理しているため、これは最も達成しやすい収益源です。独自のステーブルコインを発行することは、単に収益を自社内に留めておくための手段に過ぎません。

- プラットフォーム外での普及:これは究極の目標であり、ステーブルコインが自社製品の外で流通し、プラットフォームが直接管理していない残高から収益を得ることです。現在、この目標を達成しているのはUSDTとUSDCのみであり、それでもTetherが収益の大部分を占めています。一方、Circleはプラットフォーム外での収益の大部分をCoinbaseに還元しています。

しかし、プラットフォーム内における収益でさえ、プラットフォームがユーザーの資金を実際に管理できるかどうかに左右されます。プラットフォーム外での普及はさらに困難であり、多くの人の予想をはるかに超えるものとなります。そのため、将来的には多くの試みが行われる可能性はありますが、ほとんどのステーブルコインはそれぞれのエコシステム内でしか成功せず、最終的な目標を達成できるのはごくわずかです。

挑戦することが成功につながるわけではないのはなぜでしょうか?

ステーブルコインを発行するのは簡単です。しかし、人々に実際に使ってもらう(特に自社プラットフォーム外で)のは簡単ではありません。

完全なカストディを持たないプラットフォームは、ユーザーエクスペリエンスの設計やインセンティブを通じてユーザーをトークンへと誘導することができますが、多くの場合、抵抗に遭遇します。これをやり過ぎると、ユーザーエクスペリエンスを損なう可能性があります。CEX(中央取引所)では、数ベーシスポイントの追加利回りでは、ウォレットシェアと取引活動の最大化による収益への影響を相殺できないことがよくあります。HyperliquidのようなDEXでは、USDCが既に複数の取引ペアで高い流動性を持ち、根付いたユーザー行動の恩恵を受けているため、USDCの置き換えはさらに困難です。トレーダーは、他のチェーンで保有しているUSDCをそのままアカウントへの資金として利用できます。

「ウォールドガーデン」(閉鎖システム)の外では、導入は4つの柱に依存しており、回避することはほぼ不可能です。

- 流動性: ユーザーは、他の資産(BTC、ETH、SOL、その他のステーブルコイン)を、低いスリッページで大規模かつ容易に移動できますか?特に取引においては、流動性はさらなる流動性を生み出します。

- 入出金チャネル:法定通貨とステーブルコインの間には、いくつの入出金ポイントがあるでしょうか?銀行チャネル、ウォレット、取引所のサポートがない場合、ユーザーは最も便利な方法を選択することになります。

- 実用性:ステーブルコインの実際の用途は何でしょうか?取引、借入、送金、商人への支払い、法定通貨への換金などが可能でしょうか?実用性は統合ごとに飛躍的に向上します。

- 相互運用性:ステーブルコインは、異なるチェーンやプラットフォーム間でどの程度汎用性があるのでしょうか?ユーザーは複数のチェーンを利用する傾向が高まっています。閉鎖的な環境に閉じ込められたドルは、異なるプラットフォーム間で自由に流通できるドルよりも価値が低くなります。

USDCとUSDTは、程度の差こそあれ、これらの側面において優位に立っています。両通貨は、世界的な流動性、法定通貨のオンランプとオフランプの厚み、幅広いクロスチェーン展開、そしてほぼ普遍的なユーザビリティを構築しています。これにより、CircleやTetherのような発行者への経済的利益が、それらを利用するプラットフォームよりも大きいにもかかわらず、両通貨は自らの地位を強化し続けています。

これは挑戦者にとって厳しい試練となります。自社プラットフォーム内での普及を促進することはできますが、顧客が何か別のことをしたいと思った途端、流動性の高いステーブルコインに戻ってしまいます。皮肉なことに、このオプションを提供することが預金を引き付ける最良の方法となることがよくあります。資産の移動を容易にすれば、顧客にとっても移動が容易になります。しかし、これを行うたびに、既存のステーブルコインのネットワーク効果が強化されるのです。

結論として、ユーザーは流動性が高く、利便性が高く、広く利用可能なステーブルコインを好む傾向があります。新しいステーブルコインが複数の分野で競争できなければ(あるいはこれらの分野を完全に回避して新しい市場セグメントに参入しない限り)、閉鎖的なエコシステム以外での普及は停滞するでしょう。

独自のシステム内で独自のステーブルコインを宣伝できるのは誰ですか?

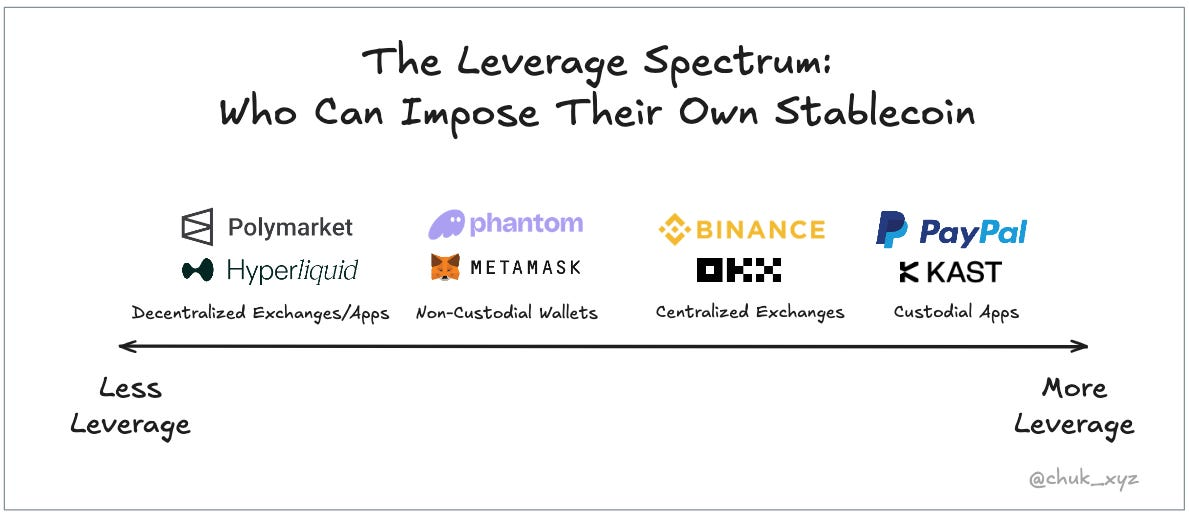

別の視点から考えてみましょう。オープンエコシステムは流動性とネットワーク効果によって制約されているため、もはや忘れ去るべきです。では、もし内部から始めたらどうなるでしょうか?ウォレット、取引所、あるいは消費者向けアプリを所有しているとして、そこから本当に独自のステーブルコインを育成できるでしょうか?自社のシステム内に独自のステーブルコインを実装できる能力を持つのは誰でしょうか?

おそらく答えは、保管と管理にあるでしょう。ユーザーの残高や行動に対する影響力が強ければ強いほど、ステーブルコインをより自由に利用するように誘導できるのです。

それは範囲に分けられます:

- 最も低いレベルには、非カストディアプリケーションと分散型取引所(DEX)があります。これらはユーザーの資金を保有しません。せいぜい、ユーザーインターフェースで好みのステーブルコインを強調表示したり、取引を補助したり、インセンティブプログラムを実施したりすることで、ユーザーの行動に影響を与えることはできます。しかし、強制的に採用させることはできません。既存のステーブルコインの流動性を上回ることは難しいため、DEXではウォレットよりも採用が困難であると言えるでしょう。

- 真ん中はCEXです。これらのカストディ取引所はカストディ残高を管理していますが、注文板は依然として市場主導です。ユーザーは好きな資産を預け入れ、最も人気のある資産を中心に流動性プールを構築できます。取引所は、BinanceやOKXのように、優先取引ペアの流動性を補助したり、統一注文板(ユーザーには「USD」残高を表示しながら、バックグラウンドでステーブルコインの残高を管理する)を運用したりすることで、勝率を向上させることができます。

- 最上位レベルは、カストディウォレットとアプリです。このシナリオでは、運営者が鍵を保有し、アプリ内で米ドル残高を表示しながら、原資産を自由に決定することができます。

パターンは明確です。カストディとユーザーインターフェースに近づくほど、影響力は大きくなります。そして、影響力が大きければ大きいほど、流動性獲得のための競争は少なくなります。HyperliquidやSolanaのようなオープンで市場主導のエコシステムでは、既存のプレイヤーを置き換えることは極めて困難です。一方、クローズドな環境、つまりカストディ型の環境では、運営者は事実上一夜にして独自のトークンを発行できます。

数千のステーブルコインが期待されるが、そのほとんどは「ウォールドガーデン」に限定されるだろう

ステーブルコインの成功は、誰が発行できるかではなく、誰が影響を与えられるかにかかっています。オープンなエコシステムでは、流動性は既存の参加者に有利です。一方、クローズドなシステムでは、保管とユーザーインターフェースの管理が結果を左右します。

独自のステーブルコインを発行することの利点を考えると、ウォレット、取引所、L2 ネットワーク、消費者向けアプリケーションで実験が行われ、多数のステーブルコインが発行されることが予想されます。

ほとんどのステーブルコインは「壁に囲まれた庭園」から抜け出すことができていない。それぞれのプラットフォーム内では有用で収益性が高いが、その外で流通することはほとんどない。

成功する数少ないステーブルコインは、USDCやUSDTに直接挑戦することで成功するわけではない。ネットワーク効果がより弱い新たな市場を見つけることで成功し、それぞれの試みは有益な実験となるだろう。

これは進歩への道ですが、必要な努力を過小評価してはなりません。

関連記事: PANewsが2025年版グローバル・ステーブルコイン産業発展レポートを発表:米ドル建てステーブルコインが市場の99%を占め、USDCは2030年にUSDTを上回ると予想