著者: Mario @IOSG

TL;DR

- Hyperliquid は、独自に開発したレイヤー 1 で実行される非常に高速なオンチェーン永久契約 DEX であり、オンチェーンの透明性を維持しながら集中型の取引所レベルのパフォーマンスを提供します。

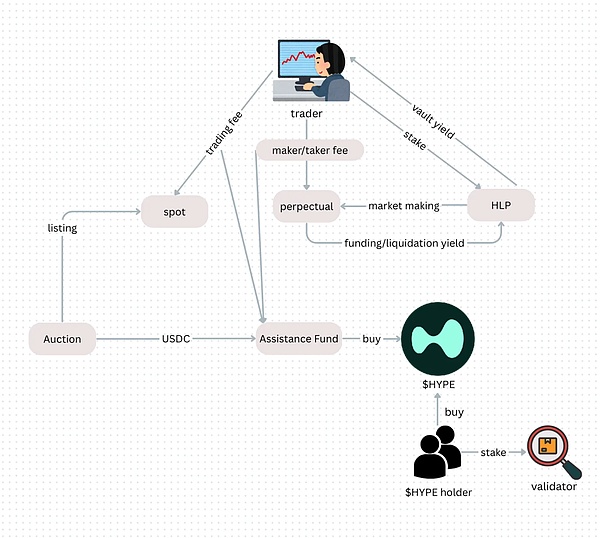

- ネイティブトークン $HYPE はネットワークガバナンスを担い、ステーキング後の取引手数料を削減し、上場オークションの買い戻しを通じて価値を獲得することができます。

- プロトコルの中核流動性は、マーケットメーカーと清算人を組み合わせたハイブリッド金庫であるHLP金庫であり、TVLの90%以上を占めています。

- 2025年3月、Hyperliquidは深刻なブラックスワンイベントに遭遇しました。$JELLYJELLY操作事件は、金庫全体の連鎖清算を引き起こしそうになりました。

- この事件はバリデーターガバナンスの中央集権化の問題を露呈した。ハイパーファウンデーションが崩壊を回避するために介入し、存続は確保されたものの、分散化をめぐる論争を引き起こした。

- しかし、危機後、Hyperliquid はクジラの粘り強さとエコシステムの拡大により急速に回復し、取引量、未決済建玉、$HYPE 価格において新たな最高値を記録しました。

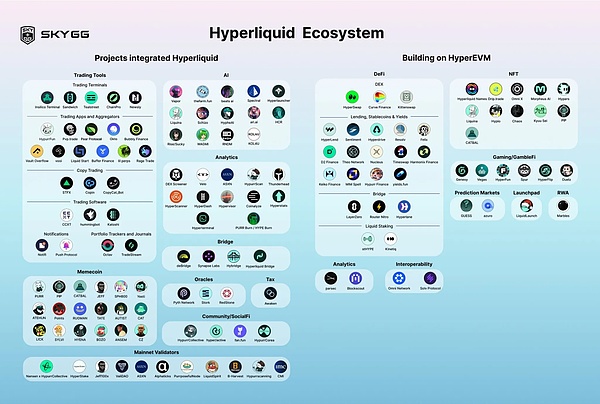

- 現在、プラットフォーム(HyperEVMを含む)は、NFT、DeFiツール、金庫のインフラストラクチャを網羅し、永久取引所をはるかに超える機能を備えた21以上の新しいdAppsをリリースしています。

「デゲン」クジラはどこで取引されているのでしょうか?

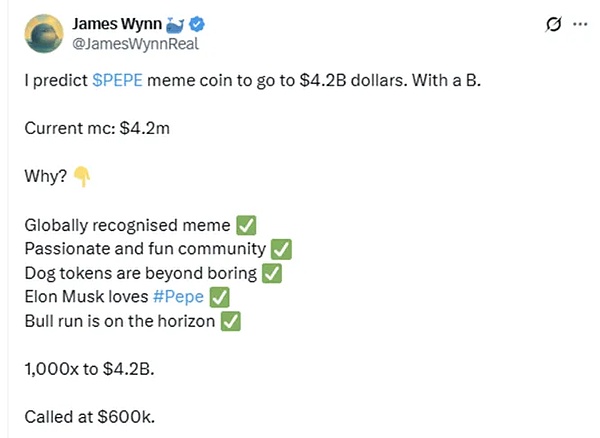

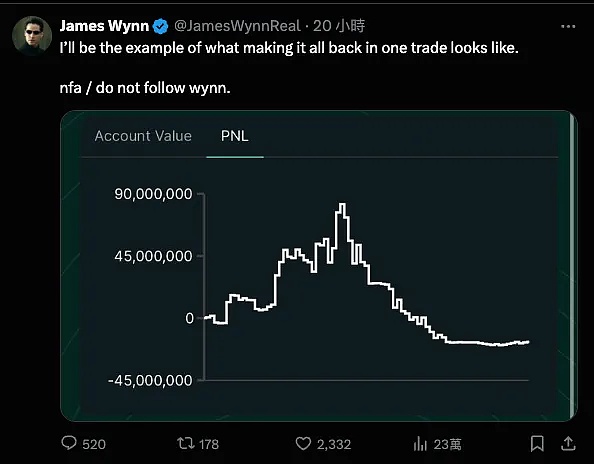

ジェームズ・ウィンは、仮想通貨コミュニティでよく知られたデジェン(脱退者)です。彼は匿名の大物投資家であり、3年間で2億1000万ドルを8000万ドルに増やしました。彼の最も有名な業績は、7000ドルのPEPEを2500万ドルに増やしたことです。彼は長年にわたり、40倍のレバレッジを駆使して9桁のポジションを構築してきました。[1]

ウィン氏はエントリーポジションを頻繁に公開し、市場の変動にリアルタイムで対応し、8桁の清算値でさえ無視する。しかし、真の鍵はウィン氏が誰であるかではなく、彼がどこで取引しているかだ。

ウィン氏をはじめとする、高レバレッジ・高ポジションのデジェネリック企業にとって、ハイパーリキッドは新たな舞台です。匿名のクジラ(「インサイダー兄弟」など)はハイパーリキッド上で大規模なポジションを取引しており、彼らのポジションは中国の暗号資産メディアによって、リアルタイムの市場センチメントとプラットフォームの優位性を測るバロメーターとして捉えられています。

では、Hyperliquidはどのようにしてここまで到達したのでしょうか?なぜハイリスクトレーダーはHyperliquidを選ぶのでしょうか?

一つずつ分解してみましょう。

Hyperliquid とは何ですか?

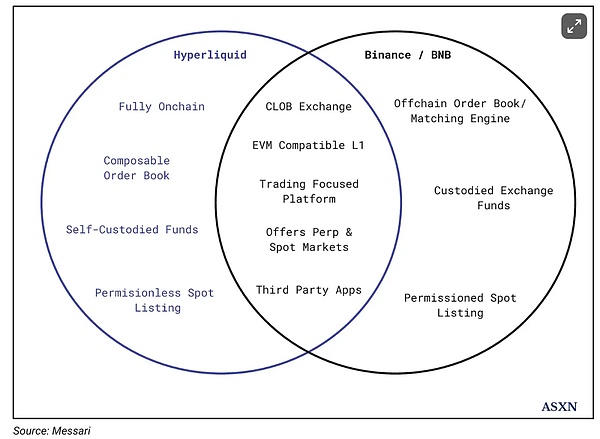

Hyperliquid は分散型取引所ですが、Uniswap のような AMM モデルを採用していません。

完全なオンチェーンオーダーブックメカニズムを採用し、流動性プールではなくオンチェーンマッチングを通じて価格設定を行うことで、CEXと同様のリアルタイム取引体験を提供します。指値注文、取引、注文の引き出し、清算はすべてチェーン上で透過的に行われ、決済は1ブロック内で完了します。

Hyperliquidは、高性能を実現するために設計された独自のレイヤー1ブロックチェーン「Hyperliquid」を構築しました。これにより、高頻度取引(HFT)に必要な速度と安定性を備えた取引を実行できます。

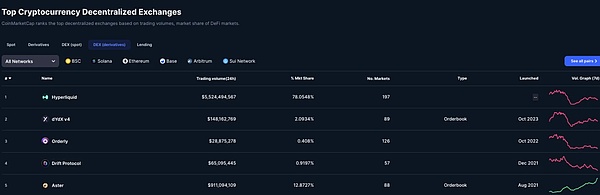

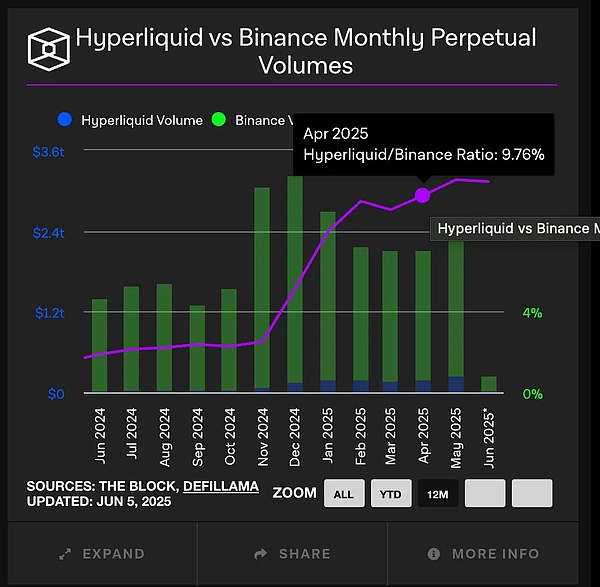

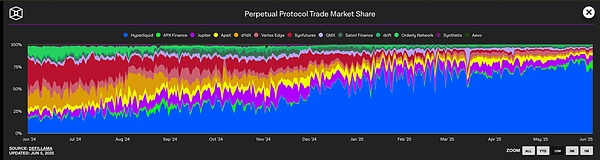

この実績は空約束ではありません。2025年6月までに、Hyperliquidのオンチェーンデリバティブ市場におけるシェアは78%に達し、1日あたりの取引量は55億ドルを超えました。[2]

$ハイプ

Hyperliquid は単なる取引プラットフォームではなく、完全なオンチェーン金融システムでもあり、その中核トークンは $HYPE です。

トークノミクスと哲学

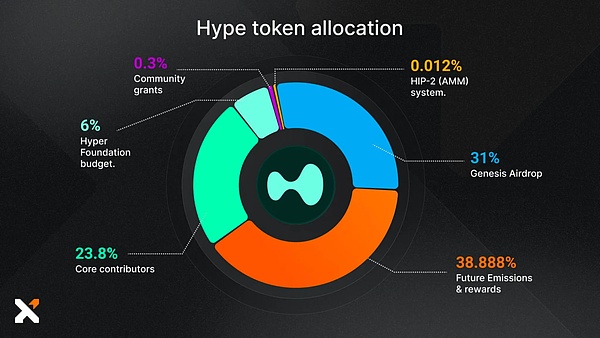

$HYPEは総供給量が10億で、2024年11月に大規模エアドロップ(3億1000万、31%)を通じて約94,000人のユーザーに配布され、近年で最も現実的なユーザー配分を持つプロジェクトの一つとなっています。[3]

合計70%はコミュニティエアドロップ、インセンティブ、そして貢献者に割り当てられ、VCは含まれません。これは、ハーバード大学で数学を学び、ハドソンリバートレーディングで高頻度取引エンジニアを務めていた創業者ジェフリー・ヤン氏の明確な考えです。

ヤン氏は「VCにネットワークをコントロールさせることは傷跡になるだろう」と公言している。彼は「ユーザーによって構築され、ユーザーに属する」金融システムの構築を望んでいる。[4]

この「コミュニティファースト + プロトコルパフォーマンス」というコンセプトは、$HYPE のメカニズム設計にも反映されており、ガバナンスツールであるだけでなく、実際に使用できるトークンでもあります。

ユーティリティ

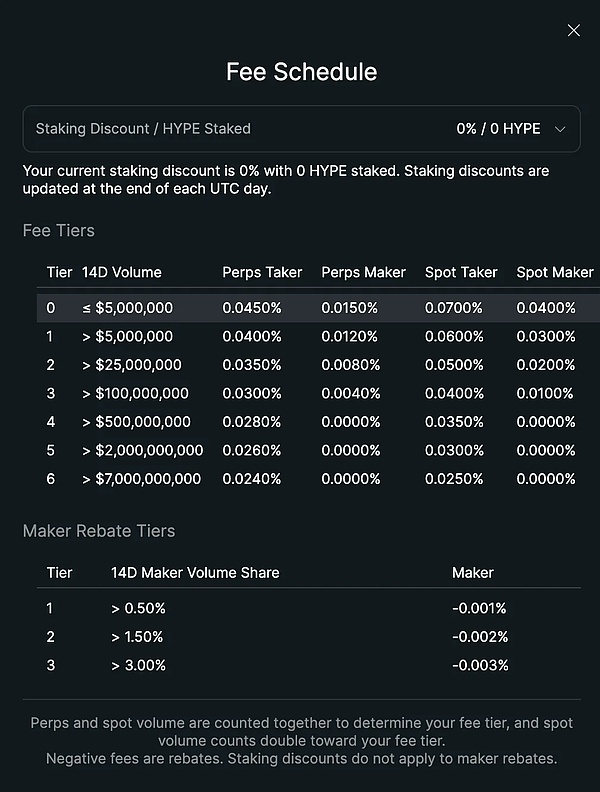

ガバナンス機能に加え、$HYPEは取引手数料の削減にも直接使用されます。ユーザーは$HYPEをステークすることで手数料割引を受けることができます。

さらに、$HYPEはネットワークセキュリティの中核でもあります。HyperliquidはProof-of-Stakeコンセンサスメカニズムに基づいて動作します。$HYPEのステーキングは、手数料の削減や報酬の獲得のためだけでなく、ブロック生成メカニズム全体の基盤となります。

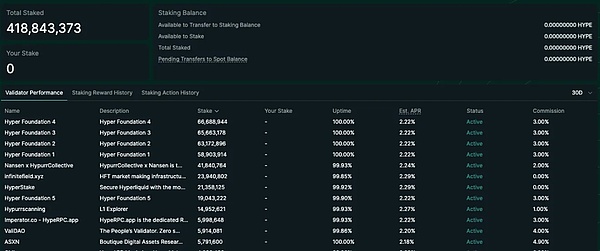

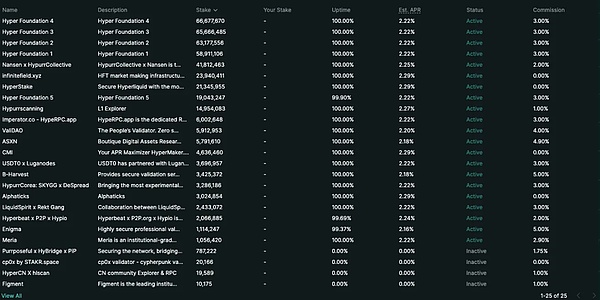

バリデーターになるには、以下の要件を満たす必要があります:[5]

- 少なくとも10,000ドルHYPEを賭ける

- KYC/KYB本人確認に合格する

- 高可用性インフラストラクチャを構築する(複数の非検証ノードを含む)

- ノードのパフォーマンスは継続的に監視され、ステーク配分は Hyper Foundation の委任プログラムを通じて管理されます。

バリデーターの現在の年間ステーキング収入は約 2.5% で、利回り曲線は Ethereum モデルに基づいて設計されています。

その他のハイパーリキッド機能

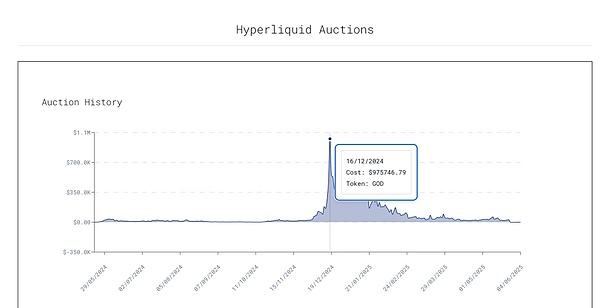

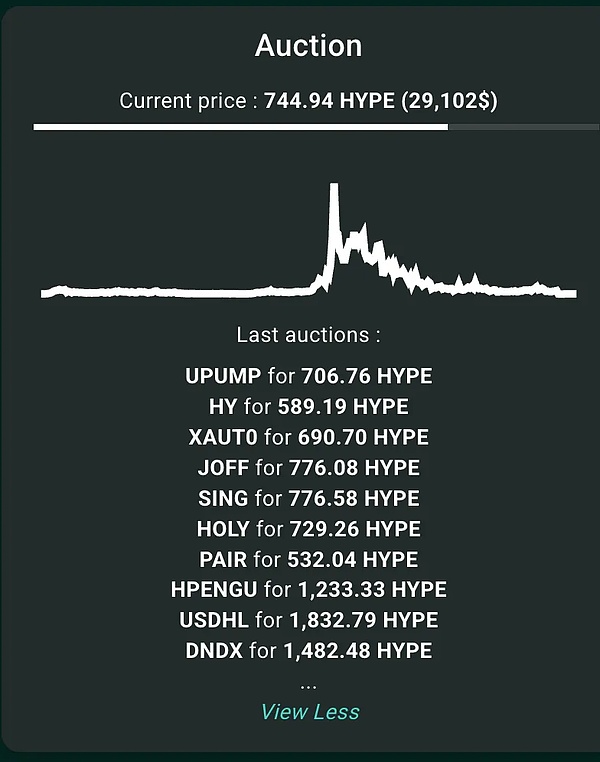

a.HIP-1オークションメカニズム:分散型コイン上場プロセス

Hyperliquid の最もユニークでありながら、過小評価されがちなメカニズムの 1 つが、オークション ベースのリスト システムである HIP-1 です。

このメカニズムは、オンチェーンのダッチオークションを通じて新しいトークンの上場資格を決定します。

- 開始価格は最終取引価格の 2 倍です。

- 直線的な下落は 31 時間続き、最低 10,000 USDC に達しました。

- 現在の価格を最初に受け入れたウォレット アドレスが、トークンを作成してリストする権利を取得します。

ブラックボックスで運営され、高額の上場手数料を請求する中央集権型取引所 (Binance や Coinbase など) とは異なり、HIP-1 上場は完全に透明性が高く、交渉の必要がなく、インサイダー割り当てもありません。

例えば、2024年末、Moonrock CapitalのCEOは、BinanceがTier 1プロジェクトのトークンの15%(約5,000万ドルから1億ドル)を上場手数料として要求していると非難しました。Coinbaseは、上場手数料として最大3億ドルを要求するとの噂さえありました。[6]

Binance が「リストへの一括投票」メカニズムを導入したとしても、リスト上の 2 つのプロジェクトに投票したのに、実際には 4 つのプロジェクトが立ち上げられるという不透明な問題が残ります。

Hyperliquid について:

- オークションのプロセスは完全にオンチェーンで行われ、完全にスマート コントラクトによって実行されます。

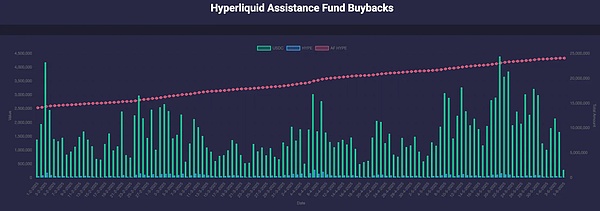

- 上場手数料の100%は支援基金に投入され、$HYPEの買い戻しと破棄に使用されます。

- チーム委員会や予約スポットはありません。

主にチームやVCから上場手数料を徴収する他のプロトコルと比較して、Hyperliquidの手数料分配ロジックは次のとおりです。

- すべての費用はコミュニティによって賄われ、HLP、援助基金、スポット出版社の間で分担されます。[7]

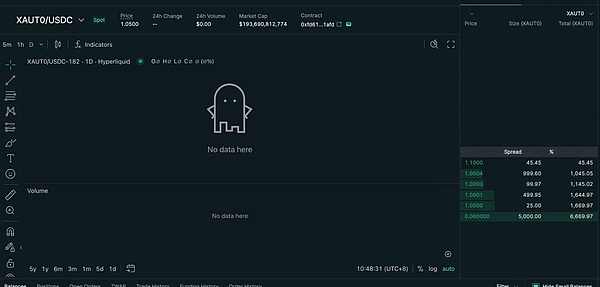

しかし、メカニズムの透明性にもかかわらず、Hyperliquidのスポット市場には依然として明らかな問題があります。

- ほとんどのオークションは最低落札価格(例:500 ドル HYPE)に近い価格で販売され、スポット リストに対する市場の関心が限られていることを反映しています。

- オンライン化後のトークンの取引量は非常に低いです。

- 公式ページでは新しいコインの情報が明確に示されていないため、注目度が低い。

- 現在のスポット市場は、DEX 上のスポット取引量全体のわずか 2% を占めており、そのうち 84% は $HYPE/USDC ペアです。

Hyperliquid が中央集権型取引所の上場ステータスに真に挑戦したいのであれば、UI の可視性、アクティビティ、二次市場との連携を改善する必要があります。

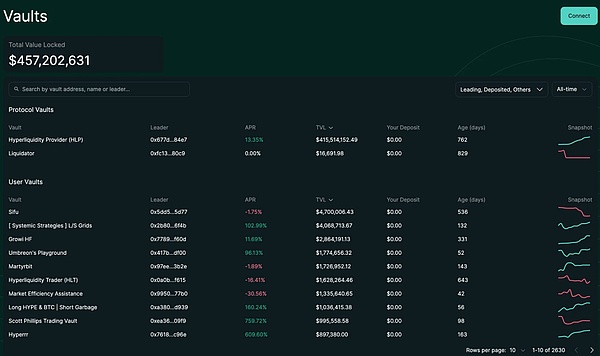

b. 金庫の仕組み

Hyperliquid はアクティブなトレーダーにサービスを提供するだけでなく、資金がアルゴリズム取引戦略に参加できるように、金庫システムを通じて受動的に収入を得る手段をユーザーに提供します。

現在、2 種類の金庫があります。

- ユーザー作成型Vault:誰でもVaultを作成し、プールで取引を行うことができます。投資家は利益と損失を比例配分し、Vault管理者は利益の10%を管理手数料として徴収できます。利害の一致を確保するため、管理者はVaultのTVL(総ロック価値)の5%以上を担保として提供する必要があります。このモデルは、中央集権型取引所の「コピー取引」に似ています。

- HLP(ハイパーリクイディティ・プロバイダー):HLPの金庫は、ハイパーリクイディティ上でマーケットメイク戦略を実行します。戦略の実行は現在もオフチェーンで行われていますが、ポジション、保留注文、取引履歴、入出金などのデータはすべてチェーン上でリアルタイムに公開されており、誰でも監査可能です。誰でもHLPに流動性を提供し、損益を比例配分することができます。HLPは管理手数料を請求せず、すべての損益は各プロバイダーの金庫におけるシェアに応じて均等に分配されます。[8]

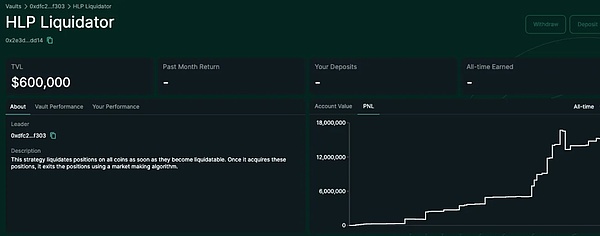

現在、HLPはHyperliquidの総TVLの91%を占めています。HLPの戦略は2つのカテゴリーに分かれています。

#マーケットメイキング:

- 買い/売りの両面見積もりを継続的に投稿します。

- 買値と売値の差額(スプレッド)を稼ぎます。

清算人:

- ユーザーの証拠金が維持証拠金を下回ると、プラットフォームはポジションをクローズするために指値注文を出そうとします。

- ポジションが維持証拠金の 66% 未満の場合、システムは清算金庫を呼び出してポジションを引き継ぎます。

- HLP はスリッページとリスクを減らすために指値価格でポジションをクローズしようとします。

- リスクが大きすぎて制御できない場合は、自動デレバレッジ(ADL)メカニズムが起動して、ポジションを強制的に削減します。

要約すると、HLP = マーケット メーカー + 清算人です。

- HLP はマーケット メーカーとして、継続的に流動性 (両面相場) を提供します。

- 清算人として、HLP は清算されたユーザーのポジションを引き継ぎ、そのポジションを削減します。

まとめ

Hyperliquid プラットフォームの収益構造は次のとおりです。

- 取引手数料(テイカー/メーカー):HLP預金者に分配されます。

- オークションおよびスポット取引手数料: 100% が $HYPE の買い戻しと破壊のための支援基金に寄付されます。

- ほとんどの DEX とは異なり、チーム手数料/金融料金の控除はありません。

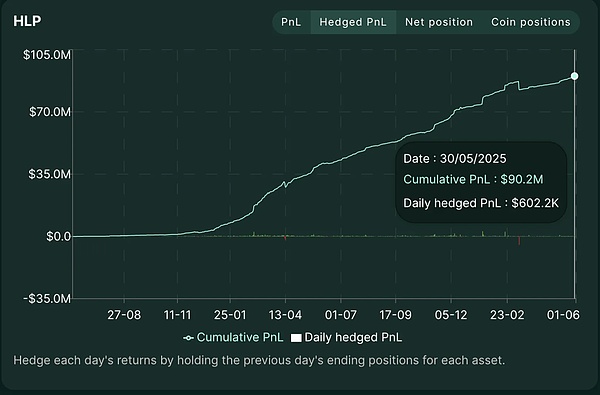

HLPパフォーマンス

HLPの実際のプロトコル収益は「ヘッジ損益」を通じて測定されます。このデータには、市場変動によるポジションの損益は含まれず、以下の項目のみが含まれます。

- テイカー/メーカー取引手数料

- 資金調達率収入;

- 決済手数料等

したがって、これはプロトコルの真の「アルファ」機能を反映しています。

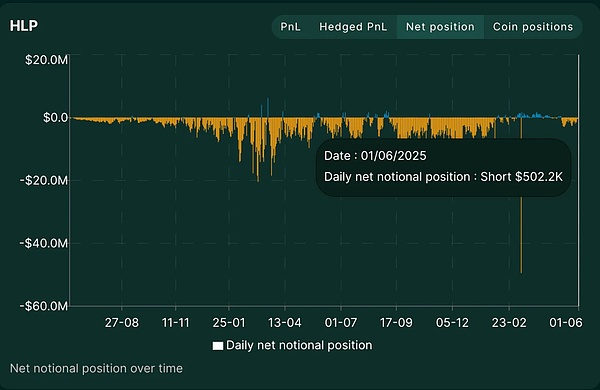

データによると、2025年の上昇局面では、HLPの日次ネットポジションは通常マイナスで、ほとんどの時間において空売りポジションを保有していたことを示しています。これは、プラットフォームが大量の指値買い注文を出し、HLPが売り注文を受動的に受け入れたため、全体として空売りポジションが拡大したためです。

3月には、ネット想定元本エクスポージャーが-5,000万ドル近くまで急上昇したことがはっきりと分かります。ちょうどこの時期に$JELLYJELLYインシデントが発生し、Hyperliquidがほぼ壊滅状態になりました。

ハイパーリキッドのエクスポージャー

HLPのリスク集中問題

前述の通り、HLPはHyperliquidのTVLの90%以上を占めており、プラットフォームの流動性と清算の主要な源泉でもあります。このような高い集中はシステムリスクをもたらし、HLPが破綻するとプラットフォーム全体が崩壊する可能性があります。

HLP TVL が、hypeliquid チェーン全体の TVL 合計の約 75% を占めていることがわかります。

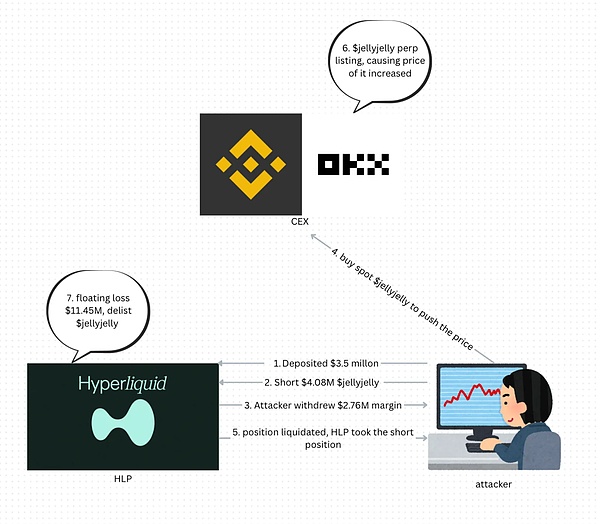

これは、2025 年 3 月の $JELLYJELLY 事件ではっきりと露呈しました。この事件は綿密に操作された攻撃であり、HLP 金庫全体の組織的な連鎖清算を引き起こしそうになりました。

インシデントプロセスを簡単に説明すると次のようになります。

- $JELLYJELLYはSolana上のミーム+ICMプロジェクトです。時価総額は2億5000万ドルまで高騰しましたが、その後1000万ドルまで下落しました。流動性は極めて低いです。

- 攻撃者はHyperliquidに350万USDCを預け入れました。

- $JELLYJELLYのショートポジションを$0.0095でオープンしました。ショートポジションの金額は約408万ドルです。

- 同時に、スポット商品が大量に購入され、スポット価格が急騰しました。

- その後、証拠金を引き出してポジションを清算し、HLP がショート注文を引き継ぎます。

- 市場には注文を買う相手がいない、そのため HLP は受動的に巨大なショート ポジションを保持している。

- 当時、オープンポジションの損失は1,000万ドルに上りました。価格が上昇し続ければ、プラットフォーム全体で連鎖的な清算反応を引き起こす可能性があります。

最終的に、Hyperliquid は「異常な市場行動」に遭遇したと緊急発表し、バリデーターを迅速に調整して JELLY 契約を削除し強制的に清算するよう投票した。

しかし重要なのは、終値はオンチェーン価格ではなく、$0.0095の内部価格であり、これは$JELLYJELLYを80%の下落として手動でマークすることに相当するということです。

これによりHLPはわずかな利益を得て逃げることができたが、ガバナンスに関する強い疑問も生じた。

- 契約実行を手動で変更できるのは誰ですか?

- Oracle の価格設定は信頼できますか?

- 契約を上場廃止できる場合、分散化に意味はあるのでしょうか?

- バリデーターガバナンスは行き詰まりでしょうか?

この事件はHLPの安定性に疑問を投げかけるだけでなく、Hyperliquidが主張する分散型の基盤を揺るがすものでもある。

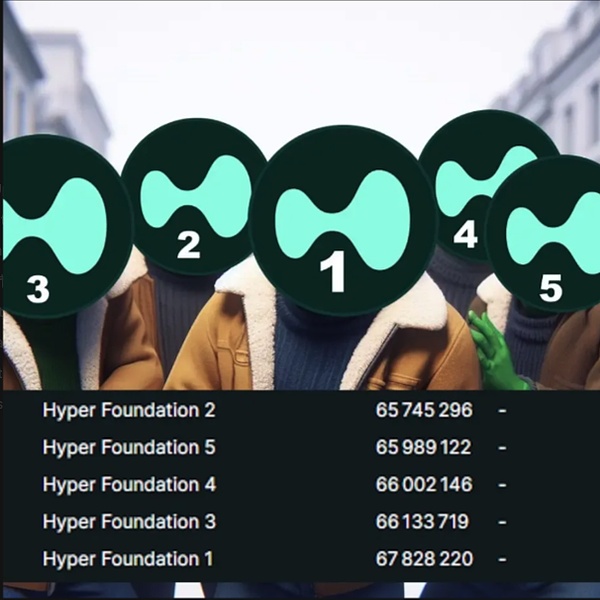

$JELLYJELLY の清算中、Hyperliquid バリデータ グループは迅速に調整を行いました。

- 契約取引を停止します。

- Oracle データを上書きします。

- 資産を手動で削除し、ポジションを強制的にクローズします。

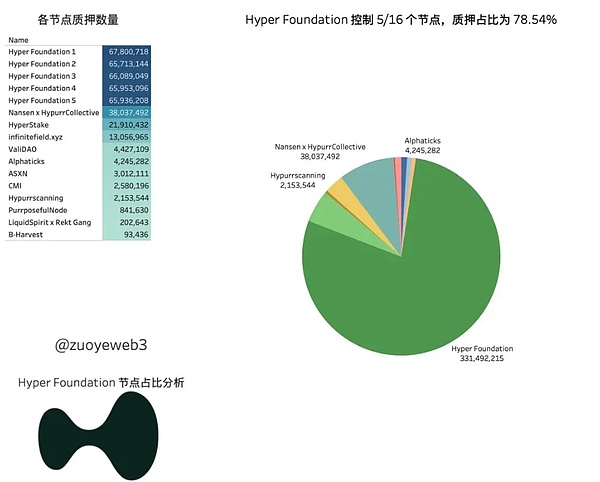

しかし、ここに致命的な現実があります。ほとんどのバリデータは、Hyper Foundation と直接関係しています。

事件発生時点のオンチェーンデータによると、

- Hyper Foundation は 16 のバリデーターのうち 5 つを管理しています。

- 担保総額は全体の78.5%を占める[10]。

- 2025年6月時点でも、担保比率の約65.3%を依然として管理している。

したがって、いわゆるバリデータガバナンスは、本質的には真の分散化ではなく「内部緊急対応メカニズム」に近いものです。

コミュニティはまた、資産を強制的に上場廃止して価格を変更することが可能であるため、Hyperliquid は単なる「DEX アーキテクチャ + CEX 実行」ではないかと指摘しています。

この中央集権的なガバナンスによってシステム崩壊は回避されたものの、ユーザーはHyperliquidの長期的な信頼性に疑問を抱き始めました。事件後、HLPのTVLは大幅に減少し、ユーザーはリスク回避のために資金を引き出しました。

Hyperliquid はどのようにして危機から急速に回復したのでしょうか?

暗号化の分野では、疑問視されることは致命的ではありませんが、「置き換えられる」ことは致命的です。

2025年3月の$JELLYJELLYショートスクイーズの後、HyperliquidのHLP金庫はほぼ空になり、ガバナンスメカニズムも中央集権的な論争に巻き込まれました。当時、多くの人がHyperliquidの終焉を信じていました。4月7日、$HYPEは9ドルまで下落し、市場はFUD(不安や恐怖)と金庫のリスクに対する懸念で溢れていました。

しかし、それからわずか1か月余りで、$HYPEは35ドルを超えて力強く反発し、史上最高値を更新し、FDVによる暗号資産のトップ20のランクに再び入りました。

Hyperliquid が敗北を勝利に変えたのはなぜでしょうか?

クジラは決して去らない

$JELLYJELLY事件のピーク時でさえ、HyperliquidはBinanceの無期限契約取引量の約9%を維持していました。これは単なるデータではなく、重要なシグナルでもあります。

プラットフォームの信頼危機にもかかわらず、機関投資家、大口投資家、KOL は引き続き Hyperliquid を使い続けています。

なぜでしょうか?それは、現在の市場の核心的なニーズを満たしているからです。

高性能デリバティブ取引 + KYC 不要 + 極めて資本効率が高い。

Binance や OKX のような中央集権型取引所とは異なり、これらのプラットフォームは次の特徴を備えています。

- 本人確認を要求する。

- 特定のエリアへのアクセスを制限する。

- 場合によっては、ユーザー資産さえも凍結されることがあります。

Hyperliquid は、CEX のようなマッチング速度と深さを維持しながら自由を提供します。

したがって、次のようなユーザーにとって非常に魅力的です。

- 匿名性と影響力を求めるクジラたち。

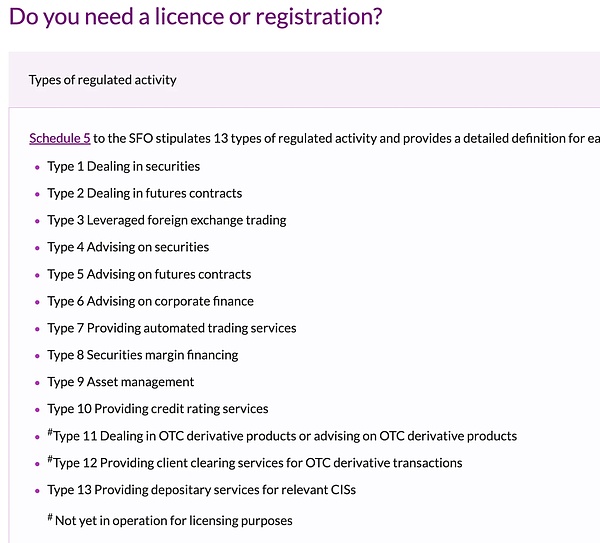

- プログラムによる取引を必要とする機関(例:香港の Binance は API 認証タイプ 7 を取得できません)。

- 透明性の高い取引記録を活用して影響力のある KOL を育成し、「資本 + 声のフライホイール」を形成します。

危機後も、これらのユーザーは離れるどころか、より積極的に活動するようになりました。ジェームズ・ウィン氏らが主導するミームコイン市場は、ハイパーリキッドをオンチェーン投機の中心的な戦場へと押し上げました。

実際、$JELLYJELLY 事件は次のことを証明しています。

Hyperliquid は、中央集権型取引所と同様の打撃に耐えられる唯一のオンチェーン プラットフォームです。

たとえクジラたちが弱気になったとしても、逃げ場はない。なぜなら、現時点で彼らの活動を支えるのに十分な深さを持つのは、依然として Hyperliquid だけだからだ。

真のトレードオフ:分散化 vs. 制御

Hyperliquidは「純粋なDeFi」であると主張したことはありません。同社の目標は、「ユーザーを中心」とした体験型DEXとなることです。

したがって、高スループット、低レイテンシの実行パフォーマンスと引き換えに、ガバナンスの分散化をある程度犠牲にするという現実的なトレードオフが行われました。

これは議論の余地があるが、明らかに効果がある。

フォーサイトニュースは次のように述べています:[12]

「ブラックスワンを生き残るためには、誰かが剣を握らなければなりません。」

Hyperliquid は「剣の持ち主」となる用意があることを明確にしており、プロトコルが連鎖的な危機に遭遇した場合は、手動による調整と上位レベルの介入を通じてその命を救うことを選択します。

これは検閲ではなく、運用上の回復力です。

Sui Networkを例に挙げましょう。2025年5月22日、Suiのバリデータは、DEXアグリゲーターCetusから盗まれた2億2000万ドル相当の資産を強制的に回収する提案を可決しました。この提案により、バリデータはウォレットの制御を無効化し、ハッカーによる1億6000万ドル相当の凍結資産へのアクセスを無効にすることができます。この作戦全体は「ハッカーをハッキングする」と呼ばれ、激しい議論を巻き起こしました。

この「ハッカーの反撃」は広範囲にわたる論争を巻き起こしており、一部の批評家はこれがDeFiの信条に違反していると主張している一方、システムが自らを救うために必要な措置だと主張する人もいる。

では、Sui は分散化されているのでしょうか? おそらくそうではありません。

しかし、まさにそこがポイントです。すべての高性能ブロックチェーンはトレードオフを行わなければなりません。

スピード、流動性、UX、プロトコルのセキュリティなど、これらすべてを同時に最大化することは不可能です。

重要な質問は、これらのトレードオフは透明かつ効果的であるかということです。

Hyperliquidのバリデーターは主にHyper Foundationによって管理されており、中央集権化のリスクがあります。しかし、これが$JELLYJELLY危機に迅速に対応できる理由でもあります。

ユーザーは財布で投票します。FUD があるにもかかわらず、Hyperliquid の未決済建玉、TVL、手数料収入はすべて 5 月に過去最高を記録しました。

実際の緊急事態では、ほとんどのユーザーはシステムが「完全に分散化されている」かどうかを気にしません。彼らが気にするのは、「このシステムは私を救ってくれるのか?」ということだけです。

DEXだけでなく、オンチェーンエコシステムも

ガバナンスは依然として集中化されていますが、Hyperliquid はもはや単なるデリバティブ プラットフォームではありません。

Cryptorankのデータによると、過去3か月間に21の新しいプロジェクトがHyperliquidに導入され、エコシステムプロジェクトの総数は80を超え、以下のものが含まれています。

- 分散金融

- ゲームファイ

- NFT

- 開発ツール

- 分析プラットフォーム

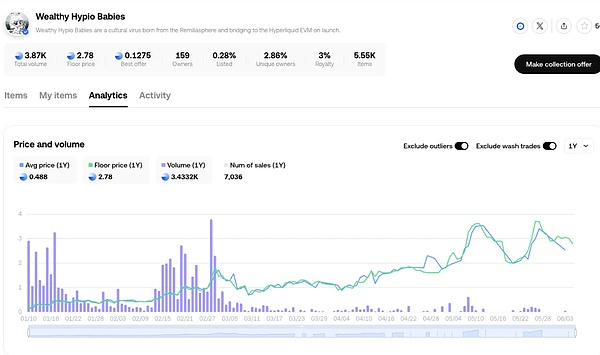

MiladyシリーズのNFTプロジェクトもそのチェーン上でリリースされ、Wealthy Hypio Babiesと呼ばれ、チェーン本来の流動性の強い粘着性とコミュニティの強い自発的な関心を反映して、最低価格は上昇し続けました。

ガバナンス紛争や大規模な清算危機を経験した後も、開発者とユーザーは、Hyperliquid が優れたパフォーマンスと将来性を備えた Layer1 であると賭け続けています。

ハイパーリキッドの実質成長の勢い

なぜDEXなのか?

中央集権型取引所(CEX)は頻繁に崩壊し、ユーザーの信頼は失われ続け、DEXへの移行が加速しています。

- 2022年のFTXの崩壊は、トップ取引所も一夜にして崩壊し、ユーザーの資産を凍結する可能性があることを示しています。

- 過去10年間で、CEXは118回のハッカー攻撃を受け、累計損失は110億ドルを超え、オンチェーン攻撃をはるかに上回っています。

- 出金停止や資産凍結のたびに、保管プラットフォームには当然ながらサードパーティのリスクがあることをユーザーに思い出させます。

決済インフラが改善されれば、将来的には多くの人が法定通貨を引き出す必要がなくなるかもしれません。

2024年には、セルフホスト型ウォレットのユーザー数が47%急増し、アクティブアドレスは4億を超えました。2025年1月には、DEX取引量が過去最高を記録しました。ユーザーは自らの行動で、資産の自己保有とオンチェーン取引へと移行しています。

ブロックチェーンの本来の目的は、分散化、資産の自律的な管理、そして仲介者への依存の排除です。しかし、かつては多くの人が利便性を理由にCEXをウォレットとして利用し、「鍵がなければコインもない」という本質を無視していました。

今日、この認識は変化しつつあります。インフラが成熟し、オンチェーンの機会が増えるにつれて、自己管理はセキュリティの手段であるだけでなく、エアドロップやミームコインといった「早期参加と高収益」への入り口にもなっています。

たとえば、$TRUMP は CEX に上場されたときには 20 ドルを超えていましたが、オンチェーン ユーザーの初期購入コストはこれよりもはるかに低かったです。

この傾向は、利便性は多くの場合、見逃しを意味し、一方、制御は積極的であることを示しています。

将来的には、集中化からオンチェーンへの移行は概念の問題ではなく、メリットと効率性の選択になるでしょう。

Hyperliquid を選ぶ理由

$JELLYJELLY危機の後も、ユーザーは依然としてHyperliquidに留まり、dYdXやGMXなどのDEXはユーザーを奪うことはなかった。

Hyperliquid は次の 3 つの重要な点を正しく実行しました。

真にコミュニティ指向のトークンモデル

Hyperliquid は、VC 投資なしで立ち上げられた数少ない DeFi プロジェクトの 1 つです。

- 早期分配や私募ラウンドはありません。

- $HYPE の 70% 以上がコミュニティに割り当てられ、31% が 94,000 のアドレスにエアドロップされ、ウォレットあたり平均約 45,000 ドルになりました。

これには 3 つの主な効果があります。

- シーズン 1/2 ポイント ファーミングを通じて固定ユーザー ベースを確立しました。

- 発売後には安定した買い戻しが行われる(そのようなメカニズムのない dydx など)。

- VC にアンロードのプレッシャーはありません (比較: dYdX の 50% 以上が内部的に割り当てられており、GMX の 30% 以上が内部的に割り当てられています)。

要約すると、ユーザーは単なるユーザーではなく、「所有者」でもあります。

CEXリスクなしのCEXレベルの取引体験

Hyperliquid は Binance のスピード、オンチェーン展開を実現します。

- GMX には AMM の非効率性があります。

- dYdX v3 はオフチェーン マッチングです。

- UI/UX の遅れが目立ちます。

これにより、大口投資家(10億ドル以上を保有するジェームズ・ウィン氏など)、マーケットメーカー、HFT高頻度取引業者が集まります。

危機後も、Hyperliquid の深さとスリッページ制御は依然として優れています (スリッページはわずか約 0.05%)。

製品の奥深さ:持続可能性以上のもの

2025 年初頭、Hyperliquid はいくつかの新しいモジュールをリリースしました。

- スポット市場を立ち上げました。

- DeFi 開発者向けに HyperEVM をリリース。

- HLP 金庫およびコピー取引システムを開始しました。

- スポット+永久統合取引をサポートするミームコイン標準(HIP-1)を開始しました。

- リアルタイムレートでサポートされるリスク ファンドを設立します ($HYPE の買い戻しと破壊用)。

これらが「オールインワンDeFi取引プラットフォーム」を構成しています。

- 1 つの UI で BTC スポット、ETH 永久コイン、ミーム コインを取引します。

- HLP に参加したり、トップトレーダーをコピーしたりできます。

- 1 つのウォレットですべての操作を高速、安価、ガスなしで処理します。

対照的に、dYdX や GMX は「単一プロトコル」に近いですが、Hyperliquid はすでに多機能エコシステムへと進化しています。

HyperEVMエコシステムの詳細な分析

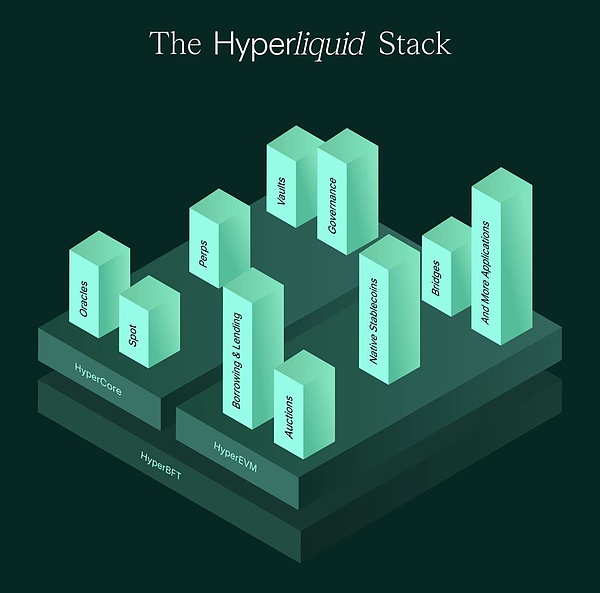

HyperEVM は、Hyperliquid が立ち上げたスマート コントラクト レイヤーで、EVM 互換の dApp 構築をサポートし、コア トランザクション レイヤーの HyperCore とコンセンサス レイヤーの HyperBFT による 3 層アーキテクチャを形成します。

- HyperCore: コア資産とマッチングエンジン。すべての資産は最初にここに入力され、これは「取引所残高」に相当します。

- HyperEVM: DeFi、NFT、GameFi などのモジュールをサポートするスマート コントラクト実行レイヤー。

- HyperBFT: HotStuff の BFT コンセンサス メカニズムに基づいて、低レイテンシ、高スループットのトランザクション実行を最適化します。

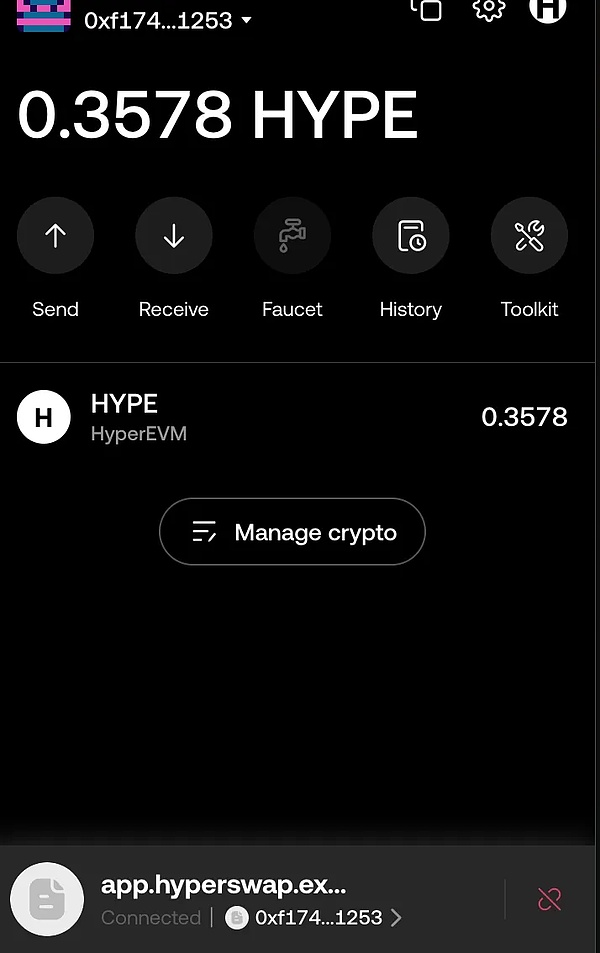

スマート コントラクトとやり取りするには、資産を HyperCore から HyperEVM に手動で転送する必要があり、ガス料金は $HYPE によって支払われます。

HyperEVM エコシステムに参加するにはどうすればいいですか?

外部チェーン → HyperCore → HyperEVM

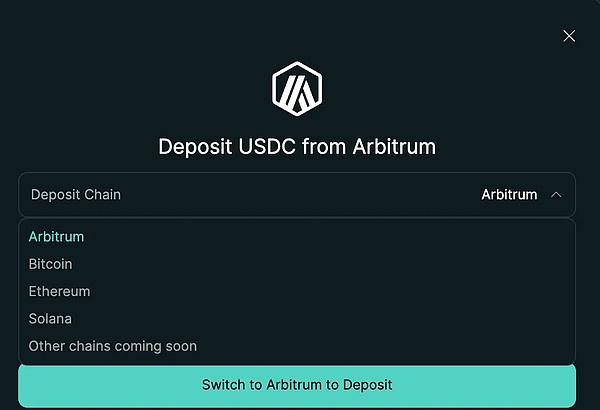

a. 外部リンク → HyperCore

一般的にサポートされているチェーンには、Ethereum、Arbitrum、Solana、Bitcoin などがあり、サポートされている資産には USDC、ETH、BTC、SOL などがあります。

b. HyperCore → HyperEVM

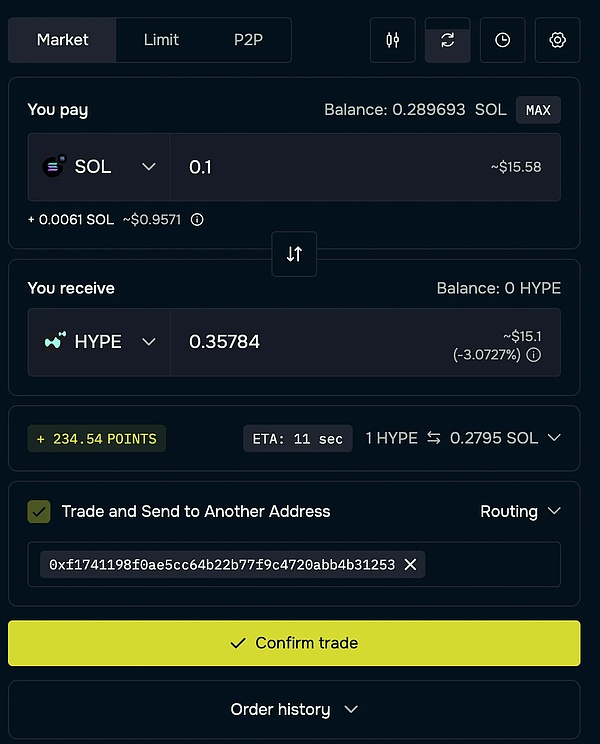

外部チェーン → HyperEVM に直接転送(deBridge などを使用)

HyperEVMの人気プロジェクト

DEX(非永続的)

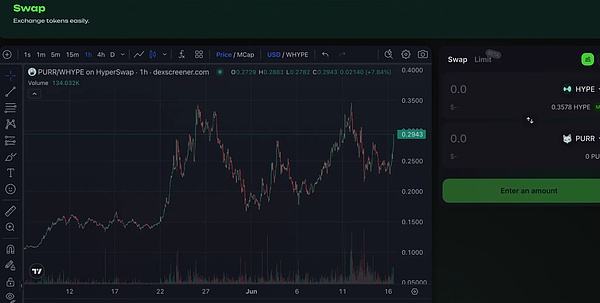

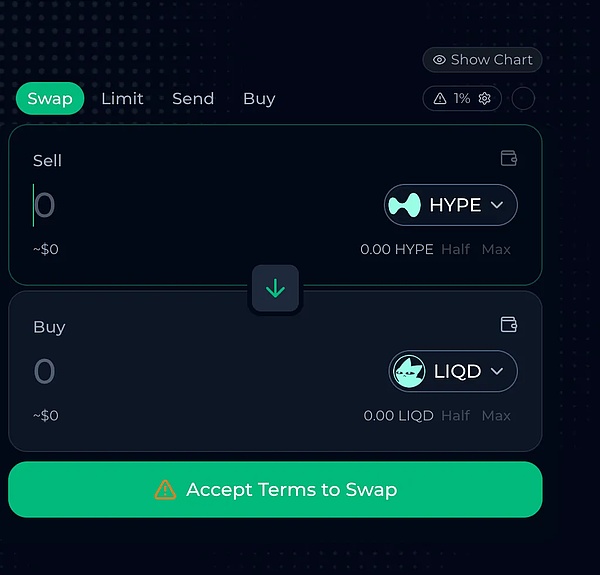

- Hyperswap: 新規コインの上場をサポートし、流動性マイニングのインセンティブを提供する

- Liquidswap: 集約型DEX、複数プールの統合ルーティング

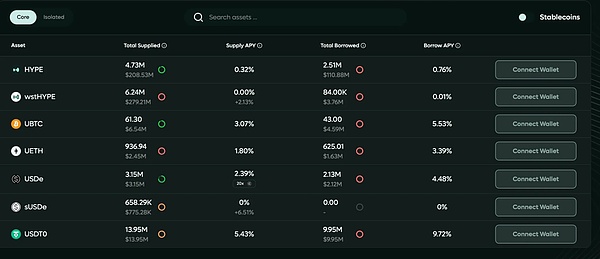

DeFiプロトコル

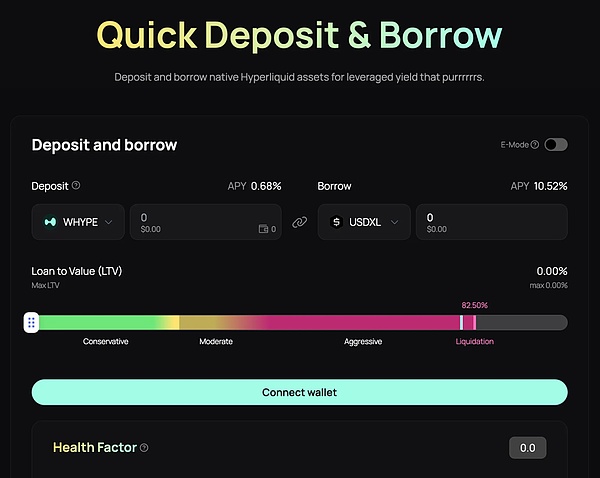

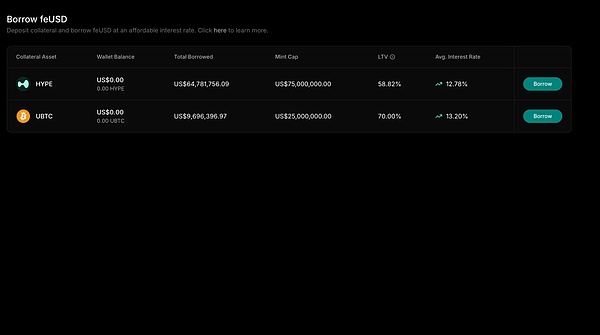

- Hyperlend / Felix / Hypurr.fi: 貸付、LP などの複数の組み合わせをサポートします。

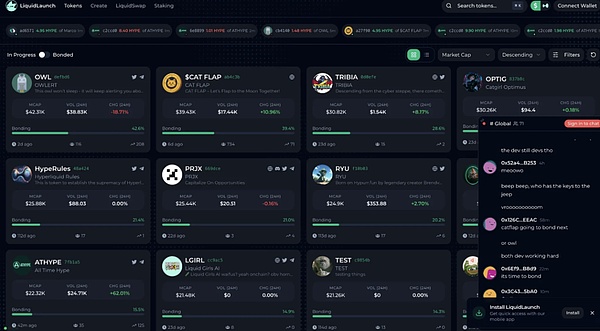

#ランチパッド

- Liquidlaunch: 初期段階のプロジェクト立ち上げプラットフォーム

HyperEVM が重要なのはなぜですか?

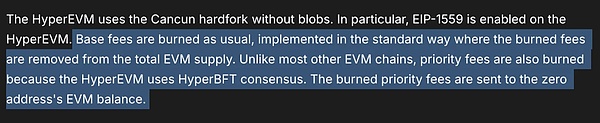

HyperEVMでは、DeFi、ステーブルコイン、NFTなどのプロトコルが継続的に導入されており、オンチェーン取引が活発化しています。また、ガス決済トークンとしての$HYPEの消費量も増加し、デフレロジックが形成されています。すべてのガス料金(基本料金と優先料金を含む)は廃止されます。

さらに、今後のエアドロップでは、ユーザーと開発者の移行をさらに促進するための EVM アクティビティも参照される可能性があります。

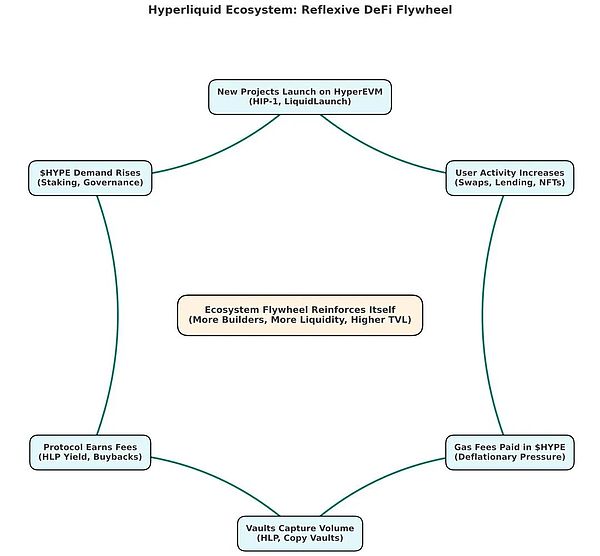

つまり、HyperEVM は単なる機能補完ではなく、実際のネットワーク効果と物語のフライホイールをもたらします。

新規プロジェクトの展開 → ガス消費量の増加 → $HYPE価値のサポート → より多くのユーザーを誘致 → より多くの開発者を誘致 → 繰り返し

潜在的に高いベータプロジェクト:エコロジカルトークン

$HYPEはHyperliquidシステムの価値を捉える中核資産であり続けますが、HyperEVM上の新興トークン(LiquidSwapエコシステムのガバナンスおよびインセンティブトークンであり、ステーカーに$HYPEを分配する$LIQDなど)は、エコシステムの成長に対するより高いベータエクスポージャーを提供します。これらのトークンは、一般的に以下を表します。

- ローカライズされた収益分配モデル

- DeFi基本資産

- 早期の流動性機会

$HYPE が上昇するにつれて、これらのトークンはいくつかの点で恩恵を受ける可能性があります。

- 取引量とユーザー流入の増加により、トークンのユーティリティと手数料獲得機能が向上します。

- $LIQDステーキングで実証されているように、$HYPE建ての利回り(APY)が向上します。

- トレーダーがより小規模なエコシステム プロジェクトにシフトすることによる投機的な上昇。

- 早期導入に関連するエアドロップまたはガバナンスインセンティブ。

HyperEVM のような高速複利エコシステムでは、このタイプの「水売り」トークン (ガス料金は $HYPE によって決まりますが、トークン設計では強い相関はありません) は、初期サイクルでは比較的 $HYPE 自体を上回るパフォーマンスを示す可能性があります。

たとえば、$HYPE が 2 倍になると、FDV が 1 億ドル未満の $LIQD は、大幅な成長と一致すると 4 倍に増加する可能性があります。

このタイプのトークンは、単なる吸血プロジェクトではなく、むしろエコロジカル成長の増幅器です。つまり、使用の増加 → ガスの増加 → HYPE 破壊の増加です。

フライホイールの正の循環を形成します。

結論

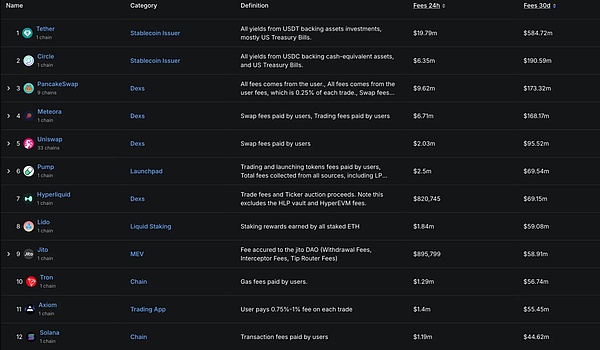

多くの人がHyperliquidを「別のDEX」または「新興のL1」と見ていますが、手数料データは別の物語を語っています。

Hyperliquid は、30 日間の手数料 (6,915 万ドル) においてすべてのプロトコル中 7 位にランクされており、Tron、Solana、さらにはステーキングリーダーの Lido を上回っています。

また、これには HLP Vault と HyperEVM からの収益は含まれておらず、その収益の潜在的可能性はまだ十分に実現されていないことがわかります。

評価の観点から見ると、Hyperliquid の基礎は主流の L1 に匹敵しますが、その真の可能性は、取引体験、手数料、実行の点で CEX に匹敵する最初の DeFi ネイティブ取引プラットフォームになることにあります。

ほとんどの DEX は依然として流動性の低いスワップ モデルに依存していますが、Hyperliquid は実際のオーダーブック + HLP2 メカニズムを構築し、クロスチェーン スリップを 0.3% 以内に制御し、ウォレットを頻繁に切り替える必要がありません。

私たちは、Hyperliquid がスポットから永久、そしてエコシステム全体に至るまで、チェーン上で必要とされる唯一の取引プラットフォームになりつつあると信じています。

ある意味、これはUniswapを倒すことを目的としているのではなく、Binanceを直接ターゲットにしていると言えます。[16]

別の Hyperliquid をコピーすることがなぜ不可能なのでしょうか?

たとえ次の「爆発的な永久DEX」に全力を注ぎたいとしても、DEXのメリットは終わったと思います。

4つの理由:

市場シェアの圧倒

ブロックチェーン上の永久取引量の80%を占め、週当たりの取引量は600億ドルを超え、流動性→ユーザー→流動性という閉ループのフライホイールを形成しています。新しいプロジェクトが参入するには、まず数十億単位の日々の取引量を補う必要があり、これは非常に困難です。

再現不可能な経済モデル

VCなし、自己資金によるスタートアップ、ミームではなく、真の信頼と長期的な一貫性の構築。新しいDEXには、資金調達、トークン発行、予約株式、身元調査の開示、トークンインセンティブなどが必要です。ユーザー構造は全く異なります。

トップ創設チーム

創設者はHRT、MIT、Caltech出身で、高頻度取引のバックグラウンドを持つCEXレベルのインフラを直接設計しました。創設者の「ジェフ」はかつて、自身の人脈には既にベテラントレーダーがおり、彼らが初期のユーザーやフィードバック源となっていたことを明かしました。このような「堀」は、他社が模倣するのが困難です。

成熟した製品エコシステム

Hyperliquid は単なる DEX ではなく、完全な高性能 L1 であり、その基盤となるアーキテクチャ、ユーザー構造、ガバナンス モデルは自己一貫性を備えています。