저자: Karl Marx, OnChain , Crypto KOL

편집자: Felix, PANews

커브가 모든 하락장에서 행운으로 살아남은 것은 아닙니다.

이 도시가 살아남을 수 있었던 이유는 단 한 가지, 지속 가능성을 위해 지어졌기 때문입니다.

2019년의 수학적 실험에서 2025년의 글로벌 유동성 기둥으로 거듭난 Curve의 발전은 실질적 수익, 일치된 인센티브, 커뮤니티 회복력의 진화입니다.

연도별로 살펴보겠습니다.

2019년 : StableSwap (새로운 AMM 개념) 이 탄생했습니다 .

당시 DeFi는 아직 초기 단계였습니다. DAI, USDC, USDT와 같은 스테이블코인이 인기를 끌었지만, 트레이더들은 높은 슬리피지(slippage)에 직면했고 유동성 공급자(LP)들은 낮은 수익률을 기록했습니다.

마이클 에고로프는 이러한 결함을 발견하고 상수합 함수와 상수곱 함수를 결합한 새로운 AMM 모델인 StableSwap을 도입하여 안정 자산의 슬리피지를 거의 0에 가깝게 만들었습니다.

이는 단순한 DEX 개념이 아닙니다.

이는 LP에게 깊은 유동성과 실질적 수익을 가져다주는 수학적 혁신입니다.

StableSwap은 Curve Finance의 DNA에 자리 잡았습니다. 스테이블코인 효율성을 위해 진정으로 최적화된 최초의 AMM입니다.

2020 : 커브 금융 과 ve토큰경제 의 새벽

2020년 초, Curve Finance는 명확한 사명을 가지고 공식 출범했습니다.

효율적인 스테이블코인 유동성을 통해 안정적인 수익을 제공합니다. 하지만 진정한 혁신은 2020년 8월 CurveDAO와 DeFi 거버넌스를 재정의하는 토큰 경제 설계인 veCRV 모델(투표 락업 메커니즘)의 출시로 시작되었습니다.

Curve는 더 이상 단기 참여자에게 보상을 제공하지 않고 대신 장기 협업에 대한 인센티브를 제공합니다.

- CRV 잠금 --> veCRV 획득

- 투표를 통해 어떤 풀이 보상을 받을지 결정됩니다.

- 더 높은 수익을 얻으려면

이러한 구조는 선순환을 만들어내어 LP를 이해관계자로 전환하고 Convex, StakeDAO, Yearn 등의 DAO가 veCRV의 통제권을 놓고 치열하게 경쟁하는 전설적인 "커브 전쟁"을 시작했습니다.

연말까지 Curve의 TVL은 10억 달러를 돌파하여 DeFi 유동성의 중심축으로서의 입지를 굳혔습니다.

2021년 : 이동성 확대 및 지역 사회 관계 강화

2021년에 Curve는 확장성을 입증했습니다.

- 일일 거래량은 10억 달러에 달하고, 매일 40만 달러의 수수료가 발생하며, 이 수익은 모두 veCRV 보유자에게 분배됩니다.

- Tricrypto(USDT/WBTC/WETH)의 출시로 Curve는 스테이블코인의 영역을 넘어섰습니다.

다른 프로젝트들이 지속 불가능한 수익을 추구하는 반면, Curve는 진정한 수익과 유동성 깊이에 집중합니다.

모든 거래는 가치를 창출하고, 모든 LP는 실제 수익을 얻습니다.

동시에 커뮤니티가 성숙해지면서 거버넌스 투표가 늘어나고 뇌물 수수가 심화되면서 "커브 전투"는 경제학과 게임 이론이 얽힌 걸작으로 변모했습니다.

Curve는 더 이상 단순한 프로토콜이 아니라 경제 생태계입니다.

2022년 : 하락장 스트레스 테스트

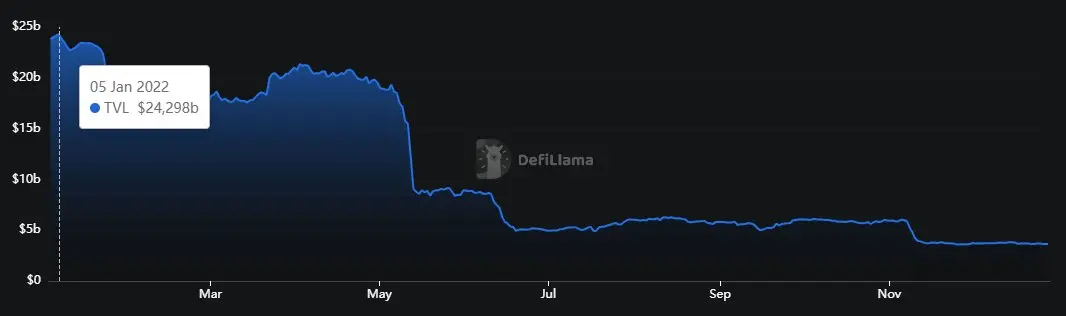

2022년 하락장이 "DeFi 2.0"에 심각한 영향을 미치면서 Curve의 기본이 시험을 받았지만, 회복력을 보였습니다.

DeFi 분야에서 유동성 부족이 널리 퍼져 있음에도 불구하고 Curve의 StableSwap 불변 시스템과 veCRV 구조는 인센티브 메커니즘이 일관성을 유지하도록 보장합니다.

- TVL은 2022년 1월에 240억 달러를 돌파하며 정점을 찍었고, Curve의 TVL은 2022년 중반까지 57억 달러를 넘어섰습니다.

- LP는 안정적인 거래량으로 인해 안정적인 수수료를 받습니다.

- 장기간의 잠금 기간으로 인해 CRV에 대한 매도 압력은 낮은 수준으로 유지됩니다.

Curve는 Aurora, Arbitrum, Optimism과 함께 크로스체인 사업을 확장하여 멀티체인 유동성의 표준으로서의 입지를 공고히 했습니다.

다른 프로젝트들이 사라지는 동안, Curve는 자체적인 활동을 통해 경제적 회복력을 입증했습니다.

2023 : 위기와 지역 사회 회복력

2023년 8월, Curve Finance는 Vyper 컴파일러의 취약점으로 인해 약 7,300만 달러의 손실을 입었으며, 여러 스테이블코인 풀에 영향을 미쳤습니다. 대부분의 프로토콜에 이는 치명적일 것입니다.

하지만 커브는 이겨냈습니다.

몇 주 만에 화이트 해커, 파트너, 그리고 veCRV 보유자들이 신속하게 대응했습니다. 커뮤니티의 협력과 협상을 통해 도난당한 자금의 73%가 회수되었는데, 이는 DeFi 역사상 매우 드문 성과입니다.

동시에 Curve는 veCRV 보유자에게 실질적인 유용성과 새로운 수익원을 제공하는 분산형 과담보 스테이블코인인 crvUSD를 출시했습니다.

Curve의 커뮤니티는 활동적일 뿐만 아니라 실전에서도 검증되었다는 점이 입증되었습니다.

2024 : 생태계 플라이휠 확장

Curve는 자동화된 시장 조작자(AMM)에서 완전한 DeFi 생태계로 발전했습니다.

- LlamaLend: ETH와 WBTC를 담보로 지원하는 허가 없는 대출 서비스입니다.

- 저축 crvUSD(scrvUSD): DeFi와 TradeFi를 연결하는 수익 창출 스테이블코인입니다.

- CRV의 인플레이션율은 6.35%로 하락하여 토큰의 장기적 가치가 강화되었습니다.

- BlackRock이 지원하는 BUIDL 펀드와의 파트너십을 통해 Curve의 유동성과 기관 자본이 연결됩니다.

veCRV 시스템은 이러한 성장을 지속적으로 지원하고 있으며, Curve의 유동성 엔진을 중심으로 사용자, DAO, 심지어 기관까지 통합하고 있습니다.

2025 : 유동성, 수익 및 승계

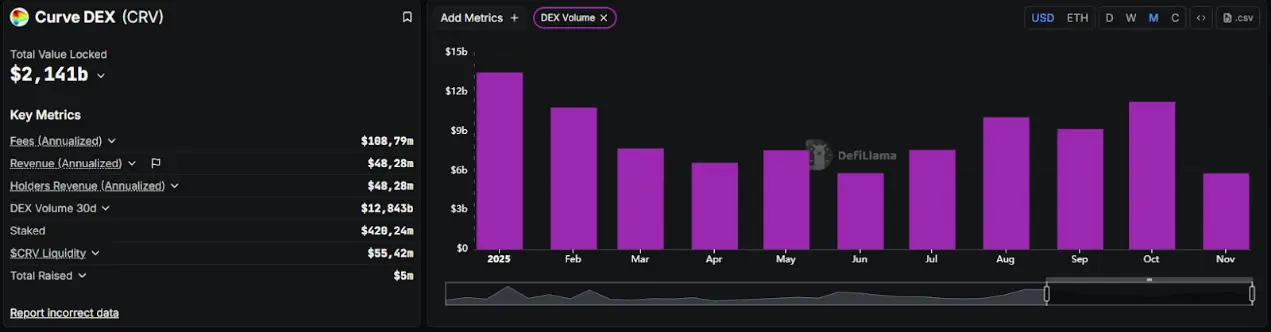

2025년까지 Curve는 단순한 DEX가 아니라 DeFi 유동성의 중심축이 될 것입니다.

1분기 거래량은 346억 달러(전년 동기 대비 13% 증가)에 달했으며, 550만 건 이상의 거래와 일평균 거래량은 1억 1,500만 달러에 달했습니다. 이 계약을 통해 veCRV 보유자는 연간 1,940만 달러의 수수료를 지속적으로 확보하고 있습니다.

crvUSD는 1억 7,800만 달러의 사상 최고 시가총액을 달성했고, Curve는 19억 달러의 TVL로 글로벌 DEX 중 2위를 차지했습니다.

원래는 스테이블코인 자동 시장 제작자(AMM)를 위한 프로젝트였지만, 현재는 수학(StableSwap), 경제학(veTokenomics), 커뮤니티 신념을 기반으로 하는 자립형 유동성 네트워크로 발전했습니다.

시간의 시험을 견뎌내는 비결

Curve의 세 가지 기둥은 다음과 같습니다. StableSwap이 제공하는 유동성 깊이, veTokenomics가 제공하는 인센티브 메커니즘, 커뮤니티의 회복력입니다.

인기 있는 프로젝트가 성공하거나 실패하더라도 Curve는 핵심 강점에 전념합니다. 즉, 유동성을 인프라로, 수익을 지속 가능한 가치로 전환하는 것입니다.

커브는 단기적인 현상을 위해 만들어진 것이 아니라, 장기적인 발전을 위해 만들어졌습니다.

관련 자료: 보상되지 않은 손실 전가 기술: Curve의 새로운 수익률 기준은 금융 혁신인가, 아니면 폰지 사기인가?