저자: TechFlow

하루 동안의 바이낸스 라이프 카니발이 끝났습니다.

감정이 가라앉은 뒤, 소수의 사람들은 큰 성과를 거두었지만, 대부분의 사람들은 후회와 반성에 빠졌습니다.

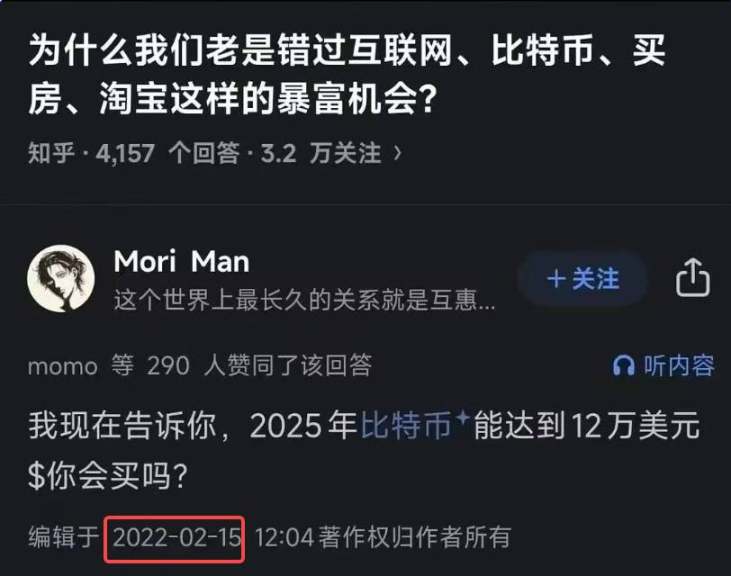

이 인기 있는 밈에 제대로 참여하지 못한 것에 대한 단기적인 후회와 비교하면, 장기적으로 BTC를 보유하지 못하고 안정적인 수익을 얻지 못하는 것도 가끔씩 발생하는 "순환적" 후회입니다.

예를 들어, 국경일 연휴 기간 동안 소셜 미디어 토론에 다음과 같은 예측 차트가 자주 등장했습니다. 3년 전에 비트코인을 매수하고 보유했더라도 여전히 좋은 수익을 얻을 수 있을 것입니다.

보수적인 투자자들은 여전히 우려할 수 있습니다. 암호화폐 시장의 선도주자인 BTC는 얼마나 높이 올라갈 수 있을까요?

이전에 MicroStrategy는 비트코인이 2036년에 240만 달러에 도달할 것이라고 예측했고, ARK Invest는 2030년에 380만 달러라는 훨씬 더 급진적인 예측을 내놓았습니다. 이러한 수치는 지나치게 낙관적이거나 개인의 의견에 기반한 것이라는 비판을 받았습니다.

하지만 최근, 비교적 중립적이고 엄격한 학술 연구에서 이러한 예측을 이론적으로 뒷받침하는 결과가 나왔습니다.

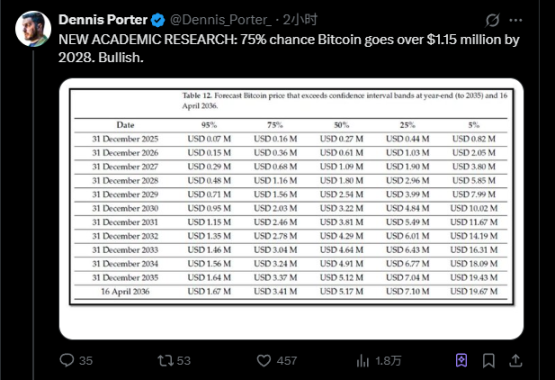

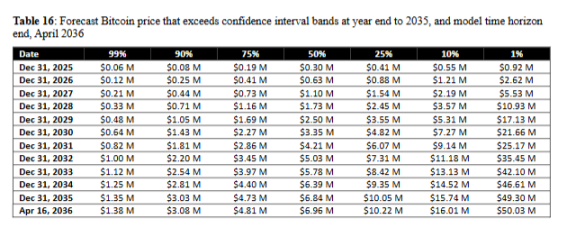

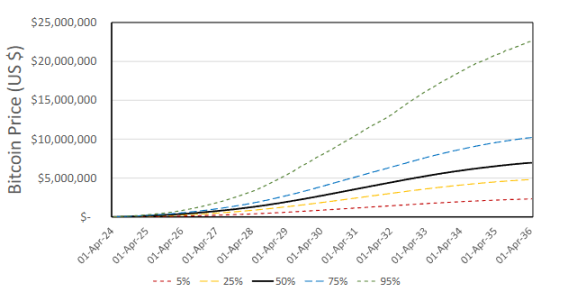

비영리 연구 기관인 Satoshi Action Education의 최근 연구 논문에 따르면, 순수한 수요와 공급 분석을 기반으로 볼 때, 비트코인이 2036년에 481만 달러를 넘어설 확률이 75%라고 합니다. 이는 기관들의 가장 공격적인 예측보다 25% 더 높은 수치입니다.

동시에 이 연구에서는 BTC가 2030년에 335만 달러를 넘어설 확률이 50%라고 예측했는데, 이는 ARK가 예측한 380만 달러와 크게 다르지 않습니다.

이론적 연구가 반드시 실제 추세를 나타내는 것은 아니지만, 맹목적으로 명령을 내리는 것보다 다양한 분석 아이디어를 이해하는 것이 자산 배분 결정에 도움이 될 수 있습니다.

100만 달러, 아마도 2028년에

먼저 연구의 주요 결론에 대해 이야기해 보겠습니다.

2036년 4월 비트코인 가격이 481만 달러를 넘어설 확률은 75%이며, 예측치 중간값은 약 600만 달러로, 시가총액은 약 125조 달러에 달합니다. 이는 현재 전 세계 금 시가총액의 약 6~8배에 해당합니다.

더 중요한 것은 타이밍입니다.

연구에 따르면 비트코인은 2027년 말에서 2028년 말 사이에 100만 달러를 돌파할 가능성이 가장 높습니다. 구체적으로, 50% 확률(중간값) 시나리오에 따르면 비트코인은 2027년 말까지 110만 달러에 도달할 것입니다.

75%의 확률로 이러한 이정표는 2028년에 달성될 것입니다. 이는 ARK Invest가 2030년에 380만 달러를 예측한 것과 거의 일치합니다.

기관 예측과는 달리, 본 연구는 경제적 관점에서 가장 중요한 원칙인 비트코인의 수요와 공급 변화에 더욱 집중합니다. 더 구체적으로 설명하면 다음과 같습니다.

비트코인의 역사적 가격 추세를 살펴보지 않고, 그것이 금이나 다른 자산의 시장 점유율을 대체할 것이라고 가정하지 않고,

그 대신, 2,100만 개의 고정된 공급 한도(공급)와 ETF 유입, 기업 매수, 광부 축적과 같은 현재 관찰 가능한 구매 행동(수요)을 기반으로 공급과 수요의 균형점이 시간이 지남에 따라 어떻게 변화하는지 간단히 계산합니다.

이 접근 방식의 가장 큰 장점은 모든 주요 변수를 지속적으로 추적하고 검증할 수 있다는 것입니다.

ETF의 일일 순유입액은 블룸버그와 같은 금융 단말기의 공개 데이터를 통해 확인할 수 있습니다. 거래소 잔액은 온체인 데이터를 통해 실시간으로 조회할 수 있습니다. 장기 보유자 비율은 Glassnode와 CryptoQuant와 같은 분석 플랫폼의 통계를 통해 확인할 수 있습니다.

이러한 수요와 공급 모델을 기반으로 한 연구 결론은 완전히 다른 방법론을 사용하는 기관의 예측과 비슷한 수준이라는 점은 주목할 만합니다.

MicroStrategy의 Bitcoin24 모델은 비트코인 가격 성장률이 해마다 감소한다고 가정하고, 기준 시나리오에서는 BTC가 2036년에 240만 달러에 도달할 것으로 예측합니다.

기관들은 공급량의 10배에 달하는 속도로 매수하고 있습니다.

공급 감소의 반대는 강력한 구매 수요입니다. 이 연구는 다양한 구매자의 일일 평균 구매량을 다음과 같이 계산했습니다.

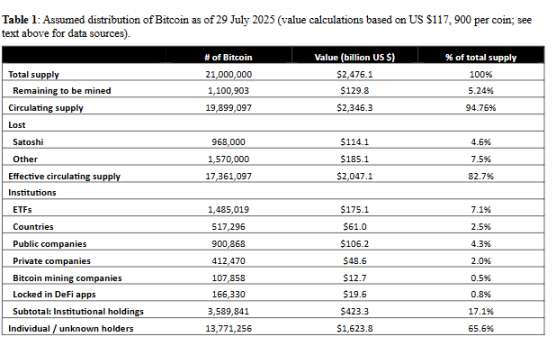

미국 현물 비트코인 ETF는 2025년 7월 평균 약 2,900개의 비트코인이 순유입되었습니다. 7월 29일 기준, 11개 ETF가 총 약 148만 5천 개의 비트코인을 보유하고 있었으며, 이는 전체 공급량의 7.1%에 해당합니다. 블랙록의 IBIT는 73만 개 이상의 비트코인을 보유하고 있었습니다.

7월 28일 기준, 상위 100대 상장 기업은 총 92만 3천 개가 넘는 비트코인을 보유하고 있었습니다. 마이크로스트래티지(현 스트래티지)만 해도 60만 7천 개가 넘는 비트코인을 보유하고 있으며, 현재 하루 약 1,000개씩 보유량을 늘리고 있습니다. 일부 비트코인 채굴 회사들도 채굴량을 비축하고 있습니다. 마라톤(Marathon)은 2025년 5월에 950개의 비트코인을 채굴했지만 매도하지 않아, 그 달에 하루 약 31개의 비트코인이 순증했습니다.

ETF 유입, 기업 매수, 채굴자 축적, 소매 매수를 합산하면 현재 매일 5,000~6,000개의 비트코인이 유통에서 인출되고 있다고 이 연구에서는 추정합니다.

네 번째 반감기 이후, 채굴자들은 하루에 450개의 새로운 코인만 채굴할 수 있는데, 이는 일일 수요가 일일 공급량의 11~13배가 된다는 것을 의미합니다.

하지만 더 중요한 질문은 1,990만 개의 채굴된 비트코인 중 실제로 시장에 유통되고 있는 것은 몇 개나 되는가입니다.

2025년 7월 29일을 기준으로 1,990만 개의 비트코인이 채굴되었으며, 나머지 110만 개는 향후 115년에 걸쳐 천천히 방출될 예정입니다.

연구팀의 통계에 따르면 사토시 나카모토가 초창기에 채굴한 약 97만 개의 코인은 한 번도 이동된 적이 없으며 일반적으로 접근할 수 없는 것으로 여겨진다. 보수적으로 추산해도 약 157만 개의 코인이 개인 키 분실로 인해 영구적으로 손실되었다. 나머지 1,736만 개의 "유효 유통 공급량" 중 1,440만 개의 코인은 155일 이상 체인에서 이동되지 않았으며 "비유동 공급량"으로 분류된다.

이 1,440만 개의 "잠복" 비트코인은 가장 큰 불확실성입니다.

이 연구에서는 이들 중 40%(약 576만 개)가 시장에서 영구적으로 빠져나갈 것이며, 기업 전략적 준비금, DeFi 프로토콜 담보로 사용되거나 신용 기반으로 장기간 고정될 수 있다고 가정합니다.

이 계산에 따르면, 실제로 시장으로 다시 유입될 수 있는 코인의 양은 약 864만 개입니다. 현재 거래소에 유통되고 있는 것으로 알려진 300만 개의 코인을 합치면, 총 유통량은 약 1,164만 개입니다.

이러한 수요와 공급의 불균형은 이론적인 추론이 아니라, 점점 더 빠른 속도로 발생하고 있는 현실입니다.

온체인 데이터에 따르면 비유동성 공급량은 2025년 1월 1일 1,390만 개에서 2025년 6월 26일 1,437만 개로 증가했으며, 이는 하루 평균 약 2,650개의 코인이 장기 보유 자산으로 유입되는 것과 같습니다. 통계에 따르면 거래소에서 이체된 비트코인의 70~90%는 155일 이상 이동하지 않았습니다.

일단 거래소를 떠나면 오랫동안 돌아오지 않을 가능성이 큽니다.

비슷한 공급 감소는 2019~2020년에도 이미 발생했습니다. 비트코인은 거래소에서 계속 유출되었고, 유동성 공급은 점차 줄어들었습니다.

MicroStrategy는 2020년 8월에 매수를 시작했고, Square는 10월에 시장에 진입했으며, 그 후 몇 달 동안 가격은 2021년 초 10,000달러에서 69,000달러로 급등했습니다. 현재의 수축은 더욱 빠릅니다.

ETF와 기업 매수 속도가 지속되고, 광부들의 생산량 감축 효과가 더해지면, 유동성 공급의 감소폭은 이전 주기보다 더 커질 것입니다.

현재 속도로라면 3~5년 안에 가격이 급등할 가능성이 있습니다.

이 연구의 핵심 결과는 유통 공급량이 200만 개 미만으로 떨어지면 가격이 비선형적 성장 단계에 진입할 수 있다는 것입니다.

왜 숫자가 200만인가요?

이 연구는 유통되는 BTC의 일일 거래량을 시뮬레이션하여, 시장에서 거래 가능한 비트코인이 200만 개 미만일 때 새로운 매수 주문이 들어올 때마다 가격이 크게 오르고, 가격 상승으로 인해 더 많은 사람들이 코인을 쌓아두고 매도하지 않아 자체 강화되는 긍정적 피드백 루프가 형성된다는 것을 발견했습니다.

이 범위에 들어가면, 구매자가 한 명 더 늘어날 때마다 가격에 불균형적인 영향이 미치게 됩니다.

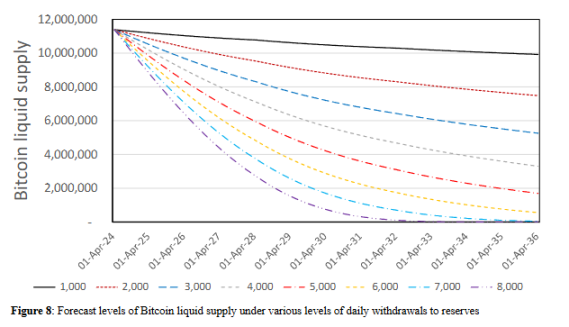

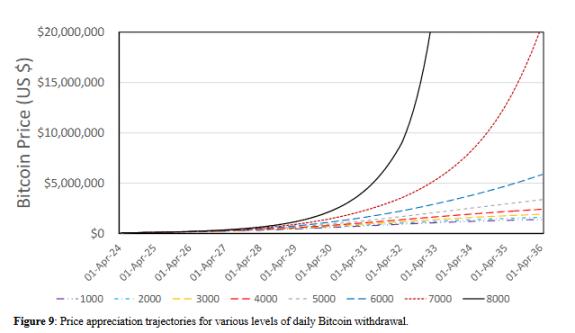

구체적으로, 다양한 인출율에 따른 2036년 예측 결과를 살펴보겠습니다.

- 매일 1,000개의 코인이 유통에서 인출된다면(현재 수준보다 훨씬 낮음), 2036년까지 유동적인 공급량은 992만 코인이 될 것이며, 가격은 약 139만 달러, 연간 수익률은 29.11%가 될 것입니다. 이는 비교적 완만한 성장 경로입니다.

- 매일 2,000개의 코인이 유통에서 인출된다면(연구의 기본 가정에 가까움) 총 748만 개의 코인이 남게 되고, 가격은 160만 달러, 연간 수익률은 30.64%가 됩니다.

- 매일 4,000개의 코인이 유통에서 인출된다면 330만 개의 코인이 남게 되고, 가격은 241만 달러, 연간 수익률은 35.17%가 됩니다.

- 일일 인출량 6,000개 토큰이 6,000개(현재 실제 수준)에 도달하면, 유통량은 56만 토큰으로 감소하고 가격은 586만 달러로 급등하여 연 수익률은 45.57%가 됩니다. 이는 임계점에 근접한 수치입니다.

시간적 관점에서 볼 때, 현재 속도대로라면 이 중요한 지점은 3~5년 안에 도달할 수 있습니다.

연구에 따르면, 일일 코인 유통량이 6,000개로 유지된다면 2029년 말까지 유통 공급량은 200만개 이하로 떨어질 것이고, 인출 속도가 7,000개로 빨라진다면 이 시점은 2028~2029년으로 앞당겨질 것입니다.

더 직관적인 것은 가격 추세의 변화입니다.

하루에 유통량 6,000개 미만이 인출되는 모든 시나리오에서 가격 곡선은 비교적 완만한 상승 추세를 유지합니다.

그러나 유통 공급량이 7,000에 도달하면 가격 곡선은 2032년에 상당히 위쪽으로 휘어지기 시작할 것입니다.

하루 8,000개에 도달하면 이러한 곡선은 2030년에 나타나며 2032년 이후에는 거의 수직으로 상승할 것입니다.

매도 압력 속에서, 1,440만 개의 휴면 BTC가 깨어날까요?

이 연구는 가격 상승이 반드시 가속화될 것이라고는 생각하지 않습니다. 가장 큰 불확실성은 다음과 같습니다.

155일 이상 움직이지 않은 1,440만 개의 비트코인 중에서 가격이 오르면 몇 개가 다시 시장으로 유입될까요?

이 연구에서는 이들 중 40%(약 576만 개)가 기업의 전략적 준비금으로 사용되거나 DeFi 담보로 사용되거나 개인 키가 완전히 복구 불가능해지는 등 시장에서 영구적으로 사라질 것으로 추정합니다.

그러나 이 가정된 비율이 반드시 정확한 것은 아니므로, 본 논문에서는 초기 유동성 공급량을 500만 코인에서 1,300만 코인 사이로 무작위로 변경하여 10,000번의 시뮬레이션을 수행했습니다. 결과는 다음과 같습니다.

가장 낙관적인 시나리오(유통 중인 코인이 1,300만 개)에서도 2036년에 가치가 600만 달러를 넘어설 확률은 50%입니다.

두 번째 변수는 매수자들이 끈질기게 매수할지 여부입니다. 비트코인 가격이 12만에서 50만, 그리고 100만까지 상승하면 기관 투자자들은 하루에 2,900개의 비트코인을 계속 매수할까요?

이 연구에서는 이를 측정하기 위한 매개변수를 설정했습니다. 가격이 3배가 되고 구매자가 구매량을 절반으로 줄이면 2036년 가격은 139만 달러에 불과할 수 있습니다.

현재 기관 매수자들은 가격에 민감하지 않습니다.

비트코인 가격이 65,000달러에서 118,000달러(81% 상승)로 상승한 기간 동안 ETF와 상장기업의 매수 속도는 거의 변동이 없었습니다. 이러한 패턴이 지속된다면, 가격 상승만으로는 수요를 억제하기에 충분하지 않을 수 있습니다.

어떤 비트코인 지표를 주목해야 할까요?

이 연구의 가치는 가격 수치를 제공하는 데에만 있는 것이 아니라 지속적으로 모니터링할 수 있는 일련의 지표를 제공하는 데에도 있습니다.

모델의 모든 주요 변수는 공개 데이터를 기반으로 하므로 투자자는 시장이 어느 방향으로 변화하는지 실시간으로 추적할 수 있습니다.

이 연구에서는 4가지 핵심 지표에 초점을 맞출 것을 권장합니다.

거래소의 비트코인 잔액

Glassnode와 CryptoQuant와 같은 플랫폼은 주요 거래소의 비트코인 보유량에 대한 일일 업데이트를 제공합니다. 이 수치가 계속 감소하여 현재 수준인 300만 개에 근접한다면, 유동성 공급이 부족해지고 있음을 의미합니다.

핵심은 감소율을 관찰하는 것입니다. 현재 추세대로라면 월간 감소량이 10만~15만 명을 넘어설 경우, 3~5년 안에 200만 명이라는 임계점에 도달할 것입니다.

ETF 순유입 데이터

블룸버그와 같은 금융 플랫폼은 11개의 미국 비트코인 현물 ETF의 자본 흐름에 대한 일일 데이터를 발표합니다. 만약 일평균 순유입량이 2,000~3,000 비트코인 이상을 유지한다면, 이는 그 자체로 강력한 신호입니다.

가격 상승으로 인해 기관 투자자들의 수요가 약화되지는 않았습니다. 오히려 ETF에서 지속적인 순유출이 발생하기 시작하면 가격 민감도가 높아지고 시장이 자체적으로 조정되고 있음을 의미할 수 있습니다.

장기 보유자 공급 점유율

온체인 분석 플랫폼은 155일 이상 거래되지 않은 비트코인의 비율을 추적합니다. 현재 이 수치는 약 72%(1,440만 개/1,990만 개)입니다.

이 비율이 계속 상승하여 75%를 초과한다면, 점점 더 많은 코인이 유통에서 인출되고 있음을 의미합니다. 더 중요한 것은 성장률을 관찰하는 것입니다. 2025년 상반기 동안 비유동성 BTC 공급량은 1,390만 개에서 1,437만 개로 증가했습니다(하루 약 2,650개). 만약 이 증가율이 하루 3,000~4,000개로 가속화된다면, 경계해야 할 때입니다.

유통량에서 매일 BTC 순 인출량을 종합적으로 계산합니다.

ETF 유입, 상장 기업이 공개한 매수, 채굴자 축적 데이터를 모두 합산하고, 새로운 공급량(채굴 속도 기준, 약 450코인/일)을 빼면 매일 유통에서 얼마나 많은 코인이 인출되는지 대략적으로 추정할 수 있습니다.

만약 이 수치가 5,000~6,000에서 안정된다면, 우리는 연구 예측의 중간 시나리오에 있는 것입니다. 만약 7,000을 넘어서서 몇 달 동안 지속된다면, 우리는 가속적인 성장을 위한 촉발 조건에 접근하고 있을 수 있습니다.

물론 이 연구에는 한계가 있습니다. 예를 들어, 파생상품과 신용 중개의 영향은 아직 모델에 완전히 반영되지 않았습니다. 더 나아가, 이러한 모든 예측은 프로토콜 허점이나 규제 금지와 같은 중대한 블랙스완 사건이 없다는 가정에 기반하고 있습니다.

하지만 이러한 불확실성을 고려하더라도 공급과 수요의 기본적 변화 방향은 명확합니다.

하루에 450개의 코인이 추가되는 것은 계약에 의해 보장되고, 매일 수천 개의 코인을 매수하는 기관은 공개 데이터이며, 줄어드는 유동성 공급은 체인에서 확인할 수 있습니다.

이 기사의 서두에 나온 질문으로 돌아가 보겠습니다. 비트코인은 얼마나 높이 올라갈 수 있을까요?

전반적으로 이 연구는 확실한 답을 제시하지는 않았지만, 다음과 같은 메커니즘을 보여줍니다.

2,100만 코인이라는 고정 한도가 증가하는 기관 수요를 충족시키면 가격은 비선형적인 성장 국면에 진입할 수 있습니다. 2036년에는 481만 달러에 도달할 확률이 75%이지만, 더 중요한 것은 2028년 100만 달러, 2030년 335만 달러와 같은 이정표들이 매우 중요하다는 것입니다.

3년 전에 어떤 가격이건 매수하고 그것을 유지한 사람이라면 오늘날에도 여전히 돈을 벌고 있을 것입니다.

어쩌면 몇 년 후 돌이켜보면, 오늘날 12만 달러라는 가격은 "그때는 왜 그렇게 비싸 보였을까?"라는 의문을 갖게 될지도 모릅니다. 아니면 시장은 결국 모델은 그저 모델일 뿐이라는 것을 증명해 보일지도 모릅니다.

시간이 지나봐야 알 수 있겠죠. 하지만 적어도 이제는 어떤 숫자를 봐야 할지 알게 됐어요.