저자: 주오 예(Zuo Ye)

이 질문에 대해 생각해 보세요. 바이낸스가 하이퍼리퀴드의 부상을 막을 수 없다면, 어떻게 하이퍼리퀴드의 이점을 극대화할 수 있을까요?

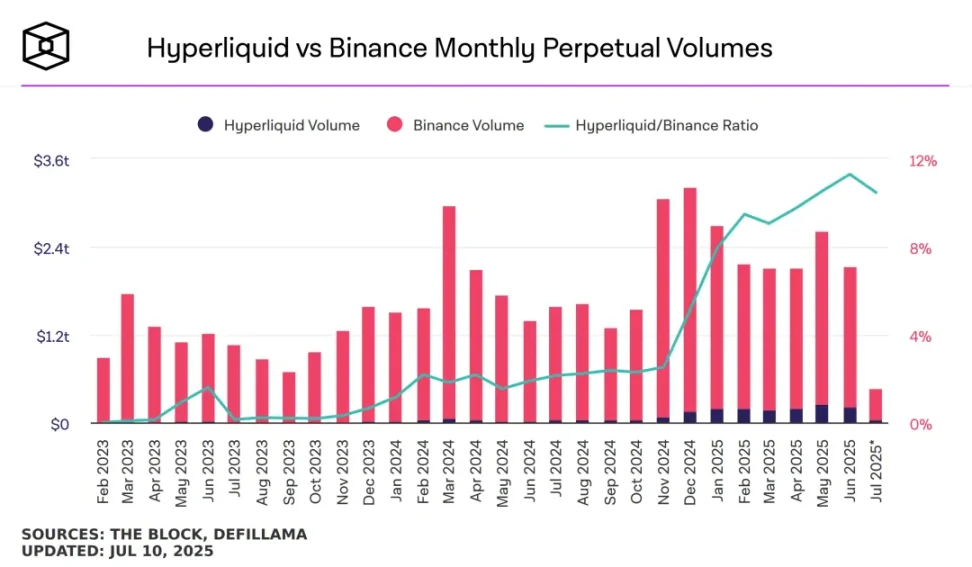

이미지 캡션: HyperLiquid와 Binance Futures 거래량 비교, 이미지 출처: @TheBlock__

$PUMP가 Hyperliquid의 여러 CEX보다 높은 수익률을 기록한 시점에, 가장 큰 압박을 받고 있는 바이낸스는 바이낸스 알파의 유동성을 개선하여 대응했습니다. 다만, 알파의 유동성이 개선된 것이지 참여자들의 수익률이 개선된 것은 아니라는 점에 유의하시기 바랍니다.

바이낸스 상장은 이전에는 바이낸스 스팟 상장을 의미했지만, 이제는 알파 상장을 의미합니다. "바이낸스 상장 효과 소멸"을 막기 위해 알파, 컨트랙트, 그리고 BNB 체인이 등장할 것입니다. 하지만 거래소 입장에서는 거래가 이루어지지 않는 것이 너무 이상할 것이므로, 알파의 거래 기능을 개선해야 합니다.

또한, $BNB를 활성화하는 것은 바이낸스-YZi-BNB 체인 시스템 전체에 매우 중요합니다. BNB 보유자의 수익은 바이낸스 시스템의 일일 부채입니다. 경제적 가치 외에도 더 많은 사용 가치, 심지어 감정적 가치까지 도입해야 합니다.

요약하자면, 바이낸스 알파는 두 가지 이유로 거래를 시작합니다.

1. 하이퍼리퀴드의 상장 효과를 상쇄하고 바이낸스의 전반적인 유동성을 증가시킵니다.

2. $BNB에 더 많은 실질적 가치를 부여하고 바이낸스 시스템의 안정성을 강화합니다.

이 두 가지 측면에서 바이낸스와 포밈이 본딩 커브(Bonding Curve)와 TGE(Trading Growth)를 공동 출시하고, 심지어 포밈이 밈 런처(Meme Launcher)인 펌프(PUMP)의 코인 발행 부활에 발맞추도록 이끌었던 이유를 쉽게 이해할 수 있습니다. 본크(Bonk)와 밈코어(MemeCore) 모두 인기가 있을 수 있으니까요.

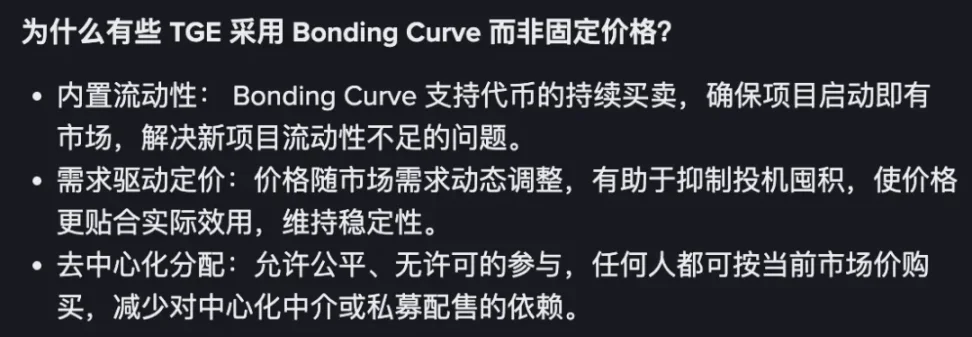

초기 유동성을 촉진하기 위해 Bonding Curve를 선택하세요

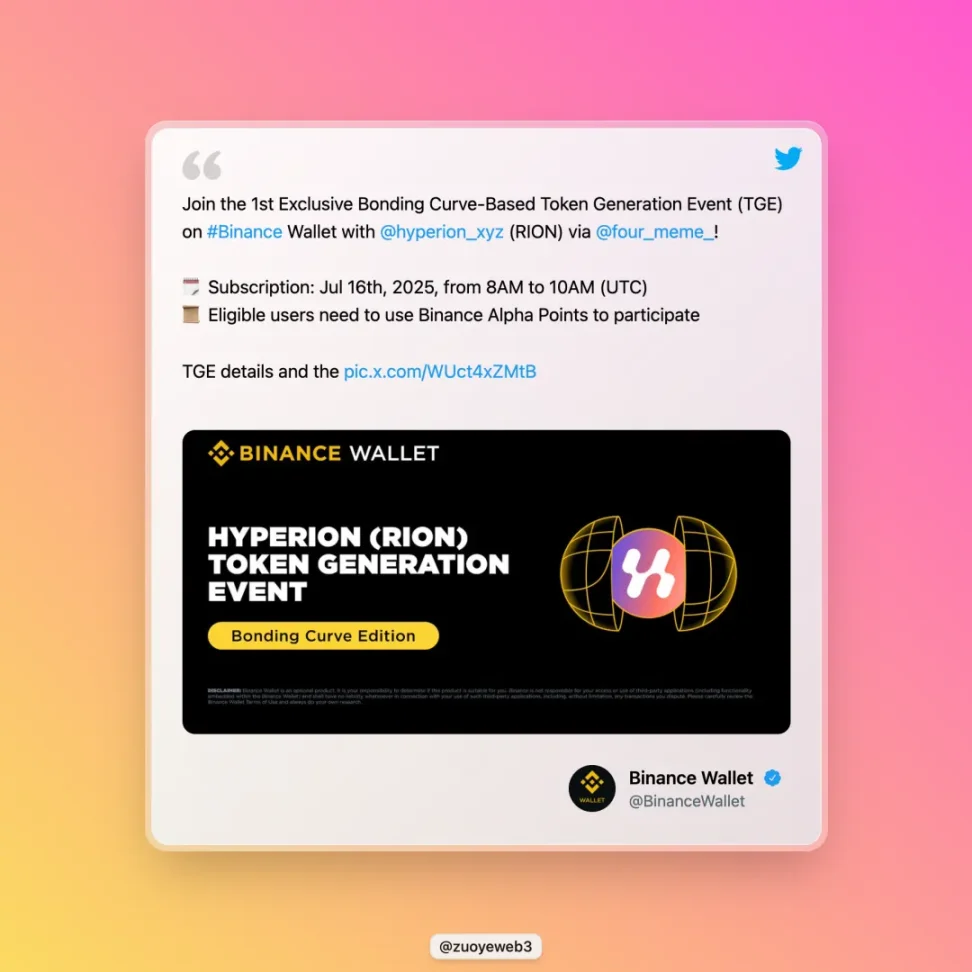

바이낸스의 발표에 따르면, Bonding Curve TGE 토큰은 Aptos DEX Hyperion입니다.

이 프로젝트에 대한 자세한 소개는 생략하며, 이 글에는 토큰 가격과 같은 내용은 포함되지 않습니다. 단지 바이낸스가 본딩 커브를 선택한 이유에 대한 논리를 제시하여 창립자가 향후 상장 계획을 세울 수 있도록 하는 데 그 목적이 있습니다.

이미지 캡션: @hyperion_xyz/center, 이미지 출처: @BinanceWallet

공지 사항을 읽으신 후, 보유해야 할 BNB를 인출하고, 가입 완료 후 본딩 커브 시스템 내에서 재판매한 후, 이벤트 종료 후 일반 알파 거래 시스템에 접속하실 수 있습니다. 이는 알파 시장의 장전 거래가 아닌, 장내 거래를 활성화하기 위한 조치입니다.

이후 바이낸스의 거래 시스템은 최소 4개의 계층을 가지게 됩니다: 본딩 커브 거래 -> 알파 거래 -> 계약 거래 -> 현물 거래. 이는 선택적 업그레이드 시스템이며, 결국 바이낸스 메인 사이트 거래 시스템에 들어오지 않을 수도 있습니다.

이는 현재 바이낸스의 가장 큰 유동성 위기를 은폐하거나 해결할 수 있습니다. 과거를 돌이켜보면, 본딩 커브는 초기 유동성 메커니즘을 더 많이 구축함으로써 유동성 창출 문제를 해결하지 못했고, 오히려 가장 가능성이 높은 밈 토큰과 충돌할 후보 수를 인위적으로 늘렸습니다.

DEX의 개발 역사를 돌이켜보면, LP 토큰은 유동성 공급 문제를 해결하는 실질적인 도구입니다. AMM/오더북 메커니즘은 자체 운영을 지원하기 위해 LP 토큰과 협력해야 합니다. 그러나 바이낸스의 문제는 다소 복잡합니다. 초기 프로젝트는 아니지만, 초기 프로젝트들이 직면한 가장 큰 문제, 즉 유동성이 감소하고 BNB의 가치 확보 능력이 저하되고 있다는 것입니다.

반면, PumpFun은 장내 채권 곡선과 장외 채권 시장(AMM)의 결합입니다. 채권 곡선 자체에는 역설이 있습니다. 수요가 클수록 가격이 상승한다는 것입니다. 이는 주택 구매 수요가 클수록 옌지아오 지역의 주택 가치가 상승하는 것과 같습니다. 시장의 전환점이 도래하면 시장은 즉시 붕괴될 것이며, 완만한 하락세는 있을 수 없습니다.

PumpFun은 이러한 자연스러운 역설을 해결하지는 못했지만, 더 많은 시도를 유도하기 위해 출시 비용을 극한까지 낮췄습니다. 옌지아오는 하락하고 두바이는 상승할까요? 세계적인 유동성과 통화권에서의 시도 가능성은 국내 시장을 가장 저렴한 출시 장소로 만듭니다. 1,000개의 국내 시장 중 10개가 외부 DEX에 상장되어 있으며, 그중 1개는 CEX에 상장되어 있습니다.

내부 디스크 수가 1천만 개로 늘어나면 전체 시장의 유동성이 순식간에 증가하여 내부 디스크, 외부 디스크, DEX에서 CEX로 엄청난 유동성이 유입될 것입니다. 물론 결국에는 붕괴될 것입니다.

여기서 우리는 예측을 할 수 있습니다. 다음 기간에 바이낸스 알파 본딩 커브 TGE 이벤트가 더 많이 발생할 것입니다. 그렇지 않으면 유동성을 창출하고 이를 메인 사이트와 BNB로 유도하는 효과가 없을 것입니다.

더 나아가, 본딩 커브는 실제로 리베이스 안정화 메커니즘과 더 유사합니다. 전자는 "수요가 많을수록 가격이 높아져 유동성이 높아진다"는 원칙에 기반하는 반면, 후자는 "매수할수록 보유량이 강해지고, 매도할수록 수익이 늘어나 스테이블코인 가격이 더욱 안정된다"는 원칙에 기반합니다.

두 회사의 문제 또한 매우 유사합니다. 둘 다 대수의 법칙의 "전통적인" 부분에 기반을 두고 있는데, 즉 극단적인 사건의 영향을 고려하지 않는다는 것입니다. 다시 말해, 80/20 규칙은 80%의 상황을 더 고려하고 20%의 예외는 고려하지 않습니다. 결국 한 회사는 루나-UST의 영향으로 파산했고, 다른 회사는 $TRUMP의 공격으로 유동성이 고갈되었습니다.

심리적 모멘텀을 연구하고 최후의 일격을 기다리세요

시장에는 모멘텀 현상이 있는데, 이는 우리가 예상하는 것보다 가격이 더 높이 오르기도 하고, 반대로 시장의 적정 가치보다 더 크게 떨어지기도 한다는 것을 의미합니다.

Bonding Curve가 의존하는 가정은 본질적으로 신뢰할 수 없지만 Binance의 실제 요구 사항과 매우 일치합니다.

- 초기 유동성 창출: 바이낸스 알파 자체는 충분한 시장 기반을 갖추고 있으므로 "내장된 유동성"이 아니라 유동성 프런트엔드로, 알파 자체 개장 후의 유동성과 다른 DEX/CEX 거래 유동성을 본딩 커브 영역으로 유도합니다.

- 가격 예측은 수요를 촉발합니다. 시장 개장 전 게임이 가격 결정에 관한 것이듯이, 본딩 커브 또한 가격 게임을 촉발하여 수요 거래를 촉진합니다. 토큰을 판매해야만 본딩 커브가 붕괴되기 전에 사용자가 감시자가 되는 것을 피할 수 있습니다.

- 상장 효과 소화: 본딩 커브는 시장 게임입니다. 바이낸스는 본딩 커브를 활용하여 상장 효과 감소로 인한 메인 사이트 유동성 약화를 방지하고 이론적으로 더 공정한 가격을 얻을 수 있습니다.

이미지 캡션: Bonding Curve를 선택한 이유, 이미지 출처: @BinanceWallet

그러면 비용은 얼마일까요?

앞서 언급했듯이, Bonding Curve의 PumpFun 버전은 충분한 수의 내부 디스크를 활용하여 뛰어난 제품을 생산합니다. 알파 활동 영역에서는 코인 상장 이벤트가 아직 너무 적고, 전체 코인 서클의 모든 프로젝트 참여자가 모여도 충분하지 않습니다.

하지만 바이낸스 알파가 프로젝트의 초기 가격 발견 역할을 맡을 것입니다. $JELLYJELLY를 예로 들면, 바이낸스와 OKX가 공동으로 하이퍼리퀴드를 공격했습니다. 저는 개인적으로 CEX가 힘을 합쳐 하이퍼리퀴드를 공격할 것이며, 바이낸스가 가장 먼저 타격을 입을 것이라고 생각합니다.

유동성을 확보하는 비결은 가격을 파악하는 것입니다. 개인 투자자들은 모두 최저 가격에 매수하고 최고 수익에 매도하기를 바랍니다. 바이낸스가 상장 효과를 직접적으로 높이면 필연적으로 더 높은 가격을 지불하게 될 것입니다. 하지만 개인 투자자들이 가장 빠른 가격을 발견할 수 있도록 돕는다는 명분 하에 유동성은 자연스럽게 확보될 것입니다.

그런 다음, Bybit이 도난으로 심각한 피해를 입었고 CZ/Binance가 42억 달러의 벌금을 물었던 것처럼 Hyperliquid가 한꺼번에 폭발하는 극단적인 블랙스완 사건이 발생하기를 기다렸습니다. 그것은 아무것도 아니었습니다. Hyperliquid의 극단적인 투명성이 뒤집힌 것처럼 Binance가 뒤이어 쿡 찌르는 것처럼 FTX가 쉽게 밀려났고 CZ가 큰 사촌으로 나온 것처럼 말입니다.

결론

규모는 바이낸스의 가장 큰 장점이고, 유연성은 하이퍼리퀴드의 공격 수단입니다. 변화를 기다리며 지체하고 소모전을 벌이는 것은 합리적입니다. 바이낸스는 가격 신호를 선택하고, 하이퍼리퀴드는 코인 상장 효과를 향해 나아갑니다. 유동성은 둘 사이의 경쟁에서 비롯된 결과이지, 원인이 아닙니다.

알파 사용자들이 안쓰러워요. 소들은 누구를 위해 그렇게 열심히 일하는 걸까요? 설탕은 그렇게 달콤한데, 그걸 재배하는 사람들은 왜 그렇게 힘든 삶을 사는 걸까요?