2025年9月26日,波蘭下議院(Sejm)以230票對196票通過了《加密資產市場法案》(Crypto-Assets Market Act,簡稱「法案」)草案,法案雖仍需上議院(Senate)審議、總統簽署並公佈後的14天生效(除Article70:關於互聯網域名封鎖、註冊名錄和訪問限制在法案公佈後4個月才生效),但這個立法里程碑也標誌著該國加密監管體系邁入全新階段。

這部法案不僅是波蘭本土的“加密監管總綱”,更是深度接軌歐盟MiCA的統一框架:在立法過程中,法案經歷了約3-4輪審議和45項修正案的錘煉(包括許可邊界和罰款標準的微調),確保從“反洗錢登記”的鬆散時代,平穩轉向“全面牌照監管”的有序賽道。

對於有意在波蘭從事加密交易、代幣發行、託管或支付結算等業務的加密從業者來說,這意味著監管陽光即將普照——未來操作,必須持牌上陣,否則難逃罰單或退場。

監管對象與範圍:所有「加密玩家」都被納入視野

法案確定的監管對象與MiCA保持高度一致,波蘭此次立法並未重新定義監管邊界,而是將MiCA中確立的監管對象和業務範圍全面納入國內法。具體監理對象包括:

1.加密資產服務提供商,業務範圍涵蓋以下領域:

- 加密資產交易平台的營運;

- 錢包託管與資產保管服務;

- 支付與結算相關服務;

- 其他涉及加密資產的衍生性業務。

2.代幣發行人:包括「資產錨定型代幣發行人」和「電子貨幣代幣發行人」。

3.外國加密資產服務提供者:來自其他歐盟成員國的機構可透過MiCA Article63的「護照機制」在波蘭提供跨境服務。

綜上,只要你在波蘭境內營運或提供任何形式的加密資產服務,不論你公司註冊在哪裡,要嘛拿牌、要嘛退出。

持牌與非持牌:監管進入「有證才能上場」的時代

法案實行的是典型的加密資產業務許可製。只有經過波蘭金融監理局(Komisja Nadzoru Finansowego,KNF)授權且拿到加密資產服務提供者牌照(CASP License)的機構,才能合法經營。

- 持牌主體

可在波蘭境內或對波蘭用戶進行經批准的業務。持牌後,機構需持續履行合規義務(包括定期報告、內部稽核、資本充足、風險控制等)。

- 非持牌主體

未經許可卻進行加密服務的,將面臨高額罰款或刑事處罰。法案中明確列出多項違法情形及處罰標準(見下文)。

持牌主體的基本要求與營運成本:資本、合規架構與存續成本全面提升

這是整部法案的核心部分,也是最值得關注的地方。監理邏輯很清楚:要拿牌,就要有錢、有製度、有能力。

(一)資本要求:

法案指出,CASPs必須「具備足夠資金」(sufficient funds),這不僅對持牌主體的註冊資本提出了最低門檻要求,還包括流動性管理、風險準備金配置、客戶資產隔離保護等在內的全方位資本實力考量,以確保在市場波動與風險事件中仍能保持合規與償付能力。

目前波蘭尚未出台關於最低註冊資本金的次級規定,因此MiCA的標準仍為主要參考,以下是MiCA中根據CASPs提供的不同服務類型作出的最低註冊資本金要求:

除需實繳的資本金外,監管機構要求CASPs維持“持續充足資本”,若因業務波動、市場損失等導致資金不足的,必須及時補充。

(二)監理成本與合規開支:營運「合規化」意味著持續投入

1.法案規定了監管加密資產市場的成本分攤和費用結構,分別針對Token Issuers和CASPs 如何為監管框架提供融資進行了說明:

- 許可證及評估費:費用因許可證或評估類型而異,上限為€ 4,500;

- 資訊文件核准:核准文件:€3,000;修改文件:€1,000;

- CASPs的年度牌照維護費與監管費:以過去3年的平均總收入為基礎,收取區間為€500- 平均年收入0.4%的年費

- Token Issuers的年度牌照維護費與監管費:收取區間為€500 - 因發行資產掛鉤代幣或電子貨幣代幣而產生的金融負債總額的算術平均值與不超過0.5%的利率的乘積。

2.除監管加密資產市場的成本外,持牌主體在營運過程中還需支出以下費用:

- 定期財務與合規審計支出;

- 外部法律顧問與技術合規成本;

- KYC系統、風險監測與AML技術平台建置費用。

持牌主體需關注的合規與風險管理重點

持牌機構在運作過程中仍需做好合規與風險管理,為此法案提出了多層次的風控與合規要求。

(一)治理結構與合規架構:必須「像金融機構一樣」運作

法案要求CASPs建立完整的治理與合規體系,包括:

- 設立獨立的合規、風控和內審部門;

- 管理階層需具備專業資格與無不良紀錄;

- 建立風險識別、內部控制、異常通報製度;

- 制定專業保密製度,明確技術標準;

- 嚴格執行反洗錢(AML)和客戶識別(KYC)要求。

特別是Article 22強調:每個機構都必須制定內部規章,以細化「職業保密與資訊保護」的技術標準。這些標準不僅限於公司層面,還包括系統安全、資料存取、資訊加密、內部傳遞機制等技術細節。

這些技術標準的具體細節,並不會全部寫入法案正文,而是將由KNF通過「次級規則(secondary regulations)」陸續頒布執行。這些次級規則將對報告內容、操作細節、技術合規標準、網路安全標準和監管介面等進行統一規範,確保所有機構在執行上保持一致性。這意味著,持牌機構除了法案條文本身外,還要密切關注KNF發布的配套指引、細則和實施標準,否則可能出現「形式合規但實質違規」的風險。

(二)資訊揭露與監理報告義務

CASPs必須定期向KNF揭露以下內容:

- 財務狀況與風險結構;

- 儲備金、交易量、流動性指標;

- 系統運作與安全狀況;

- 合規控制、治理變化、重大交易等。

任何可能影響客戶資產安全或市場穩定的事件,都要在第一時間上報並說明應對措施。監管機關也可以公開處罰決定,以確保透明度與市場問責。

(三)風險管理體系

持牌主體要建立覆蓋市場風險、操作風險、流動性風險的全流程體系。要求包括:

- 定期進行壓力測試;

- 建立異常交易監測系統;

- 實施客戶分層與高風險帳戶識別機制。

(四)投資者保護與資訊透明度

在投資者保護與資訊揭露方面,法案對持牌主體提出了更高的要求:

- 充分揭露加密資產風險;

- 對零售客戶進行適當性評估;

- 建立客戶資產隔離與賠償機制;

- 設定投訴處理與糾紛調解管道。

監理希望透過制度建設,重塑投資者信任與市場安全感。

(五)反洗錢與反恐怖主義融資(AML/CFT)

與歐盟標準一致,CASPs必須執行:

- 全流程KYC認證;

- 可疑交易監控與通報;

- 高風險客戶強化審查;

- 系統自動化可追溯機制。

違規不僅可能罰款,更可能導致牌照吊銷。

(六)合規審計與報告機制

持牌機構必須:

- 定期接受外部獨立審計;

- 每年提交合規與風險報告;

- 重大治理、股權、業務結構變動須提前申報KNF批准。

具體的統一模板與時限要求將在未來由KNF發布的操作性次級規則規定。

禁止行為及刑事責任

除明確合規要求與監管框架外,波蘭加密資產法案同樣對從業主體的行為邊界作出了嚴格限定,明確列舉了在市場運作中應避免的違法與違規行為。同時,法案也透過設立刑事責任條款,為加密資產領域的違法違規行為加上了“高壓電線”,以嚴厲的懲罰措施確保市場的透明與秩序。

(一)禁止行為及處罰(含非持牌主體)

1.持牌主體

2.非持牌主體

(二)刑事責任

以下是法案中定義的主要刑事犯罪和處罰:

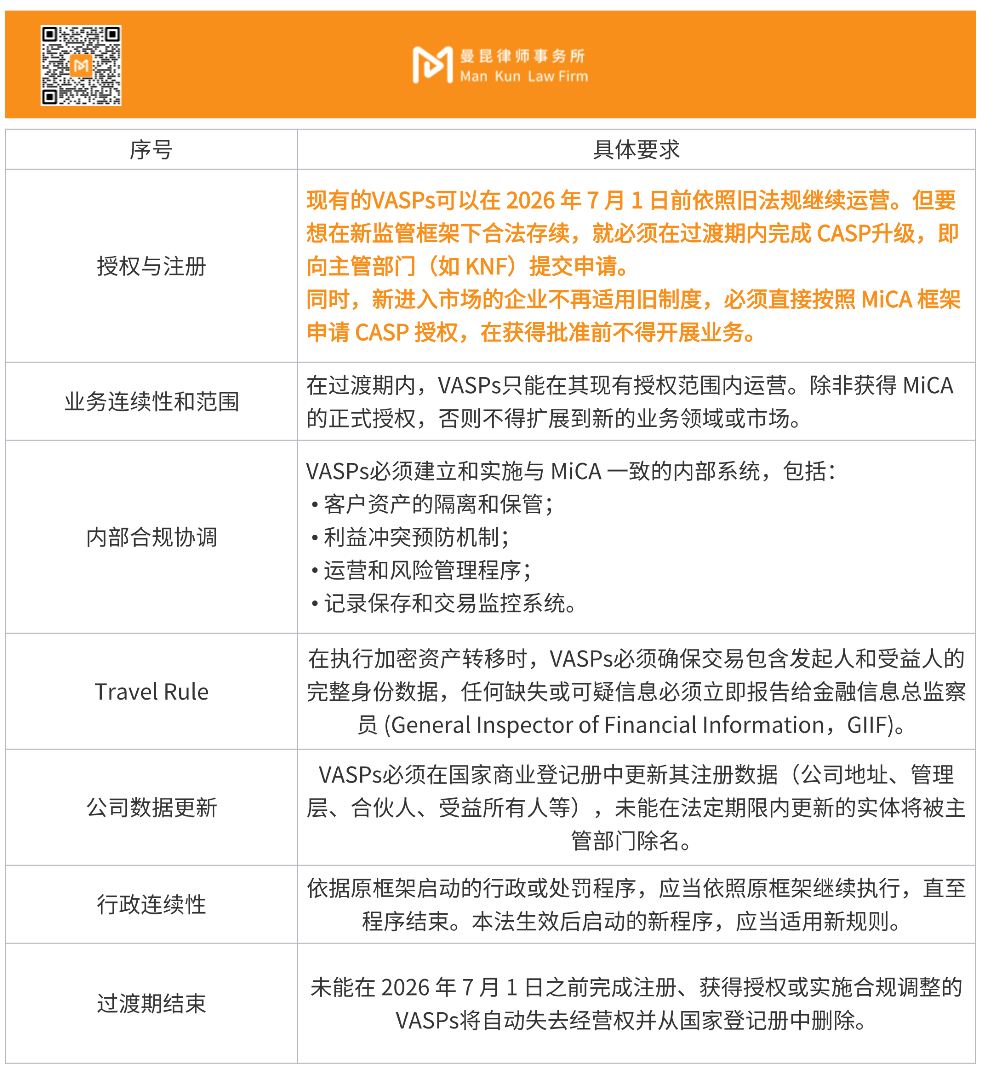

過渡期與執行時間:已有企業需平穩“遷移”

為協助市場平穩過渡避免營運中斷,法案為現有加密資產服務提供者(VASPs)註冊實體建立了過渡期:目前按照反洗錢法規註冊的VASPs,可在2026年7月1日前按照現行規則繼續合規經營,但必須逐步升級至新標準,直到獲得CASP授權或截止日期。以下是法案對過渡期的具體要求,另外市場主體也需要注意配套法案落地的次級規則出台的生效情況。