撰文:@stacy_muur

原文標題: The Perp DEX Wars of 2025: Hyperliquid, Aster, Lighter, and EdgeX

編譯: ODIG Invest

在加密市場的大動盪中,永續合約DEX 正迎來真正的對抗。

在過去幾個月裡,Hyperliquid、Aster、Lighter 和EdgeX 四大平台在成長、新聞、技術創新與機構實力之間展開了最激烈的競爭。

交易量的繁榮背後,是激勵驅動的泡沫?還是資金長期駐紮的真實需求?

這篇報告追蹤了最新的真實交易指標、風險事件表現、收入數據,以及生態擴張情況,試圖回答一個核心問題: 誰才是真正掌握未來的鏈上交易巨頭?

這篇報告將拆解數據背後的真相。

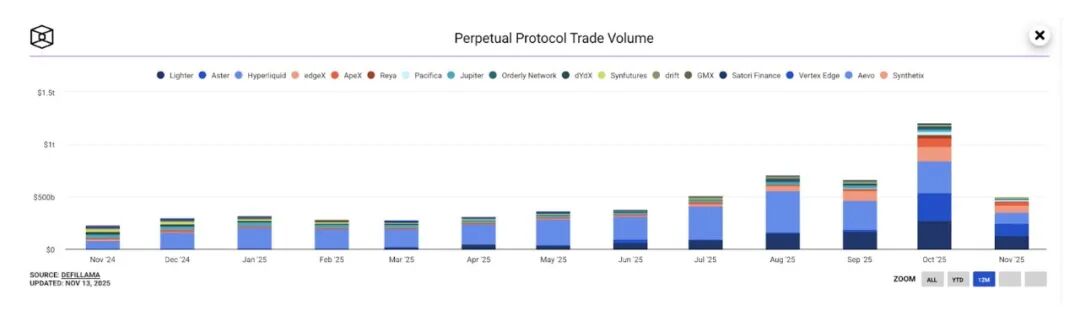

2025 年,去中心化永續合約(Perp DEX)市場實現了爆炸性成長。 10 月份,Perp DEX月度交易量首次突破1.2 兆美元,吸引了散戶交易者、機構投資者以及風險資本的廣泛關注。

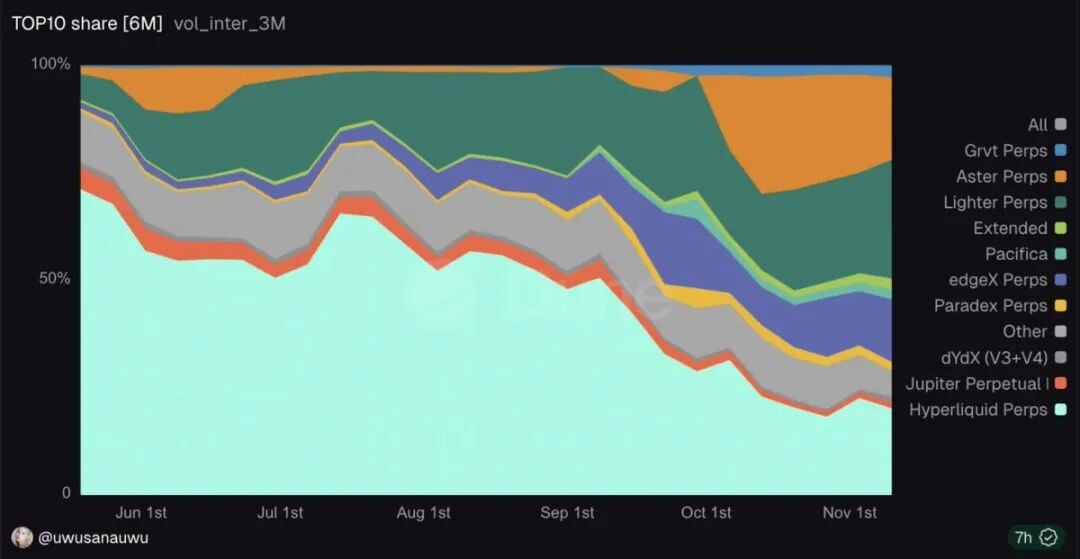

在過去一年的大部分時間裡,Hyperliquid 一直處於統治地位,在5 月達到鏈上永續合約交易量的71% 的峰值。然而到了11 月,隨著新競爭者不斷搶佔市場,其市佔率已驟降至僅20%:

- Lighter:27.7%

- Aster:19.3%

- EdgeX:14.6%

由此,在這個高速發展的生態系統中,四大主要玩家逐漸浮現,並且正在爭奪龐大的產業主導權:

- Hyperliquid — 鏈上永續合約的資深王者

- Aster — 交易量龐大、爭議不斷的迅猛黑馬

- Lighter — 零手續費、原生zk 的顛覆者

- EdgeX — 更低調但面向機構的潛在黑馬

這份深度研究將去偽存真,從技術、數據、爭議,以及長期永續性等方面,對每個平台進行全面分析。

Part 1:Hyperliquid-無可爭議的王者

Hyperliquid 為何能夠登頂?

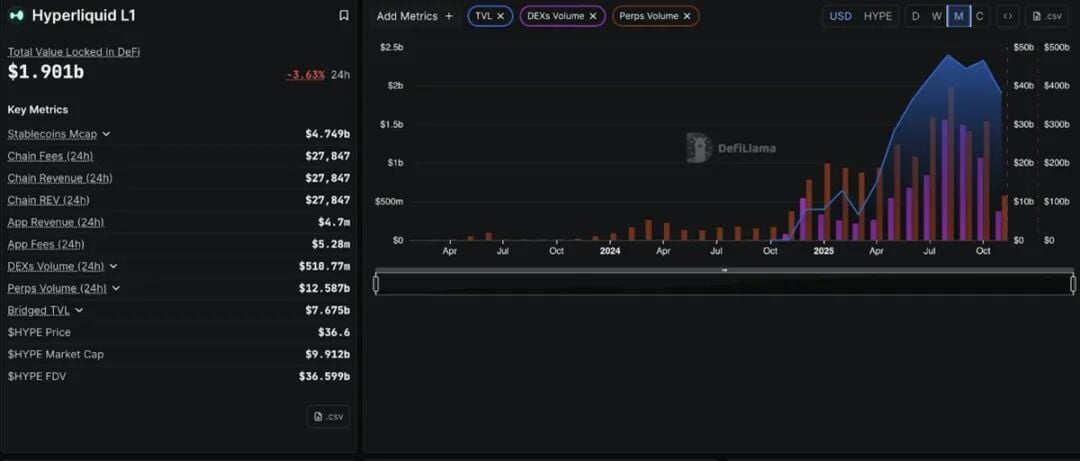

Hyperliquid 已經確立了自己作為行業領先的去中心化永續合約交易所的地位,峰值市場份額超過71%。雖然競爭對手偶爾憑藉爆炸性的交易量成長搶佔頭條,但Hyperliquid 依然是perp DEX 生態系統的結構性核心。

技術基礎:

Hyperliquid 的統治力源自於一項顛覆性的架構選擇:打造一個專為衍生性商品交易而生的自研Layer 1 區塊鏈。其HyperBFT 共識機制支援亞秒訂單最終確認,以及每秒200,000 筆交易的性能,能夠媲美甚至超越中心化交易所。

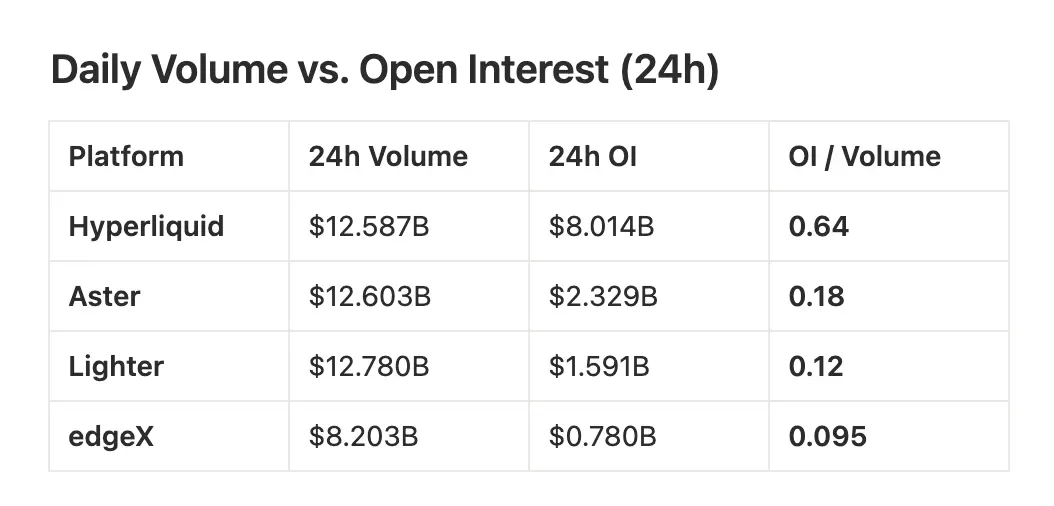

未平倉合約(OI)才是真正指標:

雖然競爭對手常常刷出醒目的24 小時交易量數字,但真正體現真實資金部署位置的指標,是未平倉合約總量(Open Interest,OI)——即所有仍在持倉的永續合約價值總和; 交易量代表活躍度;未平倉合約(OI)代表真實資金的投入。

根據21Shares 的數據,在2025 年9 月: Aster 佔據約70% 總交易量Hyperliquid 一度下滑至約10% 但這種主導地位僅存在於「交易量」層面,而交易量是最容易透過激勵、手續費回饋、做市商輪調或洗盤式活動來人為放大的指標。

以最新的24 小時未平倉合約資料來看:

- Hyperliquid:80.14 億美元

- Aster:23.29 億美元

- Lighter:15.91 億美元

- edgeX:7.8041 億美元

- 四大交易所總未平倉合約(OI):127.14 億美元

Hyperliquid 佔比:約63% 。這意味著Hyperliquid 持有主要永續合約交易平台上近三分之二的未平倉合約,總量超過Aster、Lighter 和edgeX 的總和。

未平倉合約市場佔有率(24 小時數據):

- Hyperliquid:63.0%

- Aster:18.3%

- Lighter:12.5%

- edgeX:6.1%

這個指標反映了交易者真正將資金留在夜間持倉的位置,而不是他們僅僅為了獲取激勵或頻繁換手交易的情況。

Hyperliquid:高OI/成交量比率(約0.64)顯示大量交易流轉化為活躍的持續持股。

Aster & Lighter:低比率(約0.18 和0.12)說明交易頻繁但留在市場中的資金相對較少,這通常是以激勵驅動的交易活動為特徵,而非持久流動性。

完整圖景:

- 交易量(24 小時) 顯示短期活躍度

- 未平倉合約(24 小時) 顯示仍處於風險中的資金

- OI/成交量(24 小時) 顯示活動中有多少是真實資金參與,多少是激勵驅動

根據所有基於OI 的指標,Hyperliquid 是結構性的市場領導者:

- 未平倉合約最高

- 投入資金佔最大

- OI/成交量比率最強

- 未平倉合約總量超過後三個平台的總和

交易量排名可能波動,但未平倉合約揭示了真正的市場領導者,而這個領導者正是Hyperliquid。

經受考驗:

在2025 年10 月的清算事件中,共有190 億美元的部位被清算,Hyperliquid 在處理巨量交易激增的同時保持了完美的線上時間。

機構認可:

21Shares 已向美國SEC 提交了Hyperliquid(HYPE)產品申請,並已在瑞士SIX 交易所上線受監管的HYPE ETP。包括CoinMarketCap 等市場追蹤平台在內的媒體報告表明,代理商對HYPE 的訪問正在增加。 HyperEVM 生態系統也在擴展,儘管公開數據尚未驗證「180+ 計畫」或「41 億美元TVL」的具體說法。

小結:根據現有備案、交易所上市情況,以及CoinMarketCap 等追蹤平台報道的生態系統成長,Hyperliquid 展現出強勁的成長勢頭和不斷增強的機構認可,鞏固了其作為領先DeFi 衍生品平台的地位。

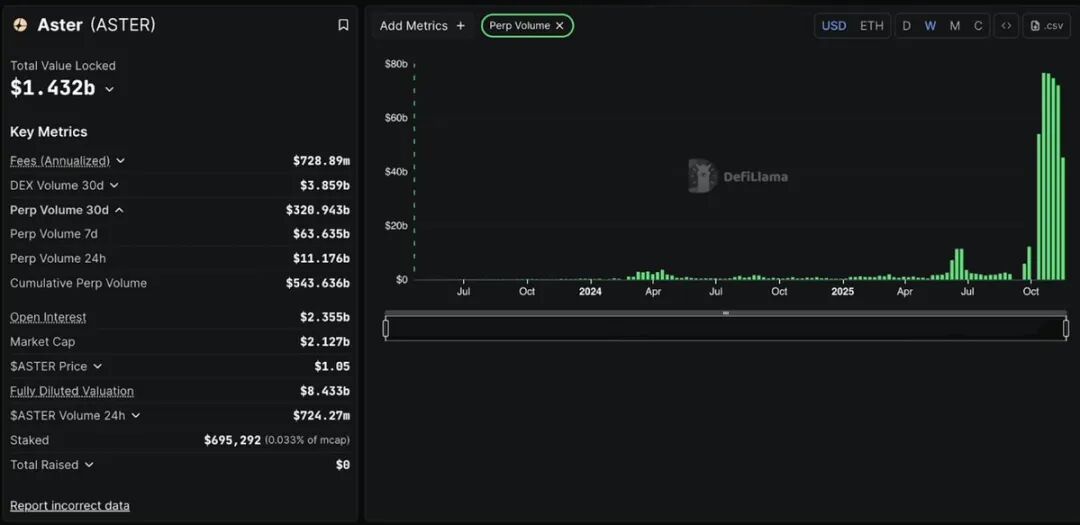

Part 2:Aster-爆發式成長與爭議並存

Aster 是一家多鏈永續合約交易所,於2025 年初上線,其目標非常明確:在BNB Chain、Arbitrum、Ethereum 和Solana 上為用戶提供高速、高槓桿的衍生性交易,而無需強制跨鏈橋接資產。

該專案並非從零開始構建,而是在2024 年底Asterus 與APX Finance 合併的基礎上誕生,將APX 的成熟永續引擎與Asterus 的流動性技術結合在一起。

爆發式崛起:

Aster 於2025 年9 月17 日上線,價格為$0.08,僅一週便飆升至$2.42,漲幅高達2,800%。日交易量在高峰時超過700 億美元,一度主導整個永續合約DEX 市場。

Binance 創辦人CZ透過YZi Labs 支持Aster,並在推特上宣傳,引發代幣垂直拉升。上線首30 天,Aster 創造了超過3,200 億美元的交易量,一度短暫佔據超過50% 的永續合約DEX 市場份額。

DefiLlama 下架:

2025 年10 月5 日,加密領域最受信賴的資料來源DefiLlama 刪除了Aster 的數據,原因是發現該平台的交易量幾乎與Binance 完全一致—呈1:1 完美相關。

真正的交易所交易量會有自然波動。完美相關只意味著一件事:數據被人為製造。

證據在於:

- 交易量模式與Binance 完全一致(XRP、ETH、所有交易對)

- Aster 拒絕提供交易數據以驗證交易真實性

- 96% 的ASTER 代幣集中在僅6 個錢包中

- 交易量/未平倉合約(Volume/OI)比率超過58(健康水準應低於3)

- ASTER 價格立即下跌10%,從$2.42 跌至約$1.05

Aster 的辯解:

CEO Leonard 聲稱,這種相關性只是「空投獵人」在Binance 做對沖。但如果真是這樣,為什麼拒絕提供數據證明? Aster 幾週後重新上線,而DefiLlama 警告說:“仍然是一個黑箱,我們無法驗證數據。”

實際功能:

公平地說,Aster 確實有一些真實功能:1001 倍槓桿、隱藏訂單、多鏈支援(BNB、Ethereum、Solana)、以及可產生收益的抵押品。它正在建立基於零知識證明的Aster Chain 以保障隱私。但再好的技術也無法掩蓋虛假的數據指標。

結論:

證據在於:

- 與Binance 完美相關

- 拒絕透明化= 隱瞞事實

- 96% 代幣集中在6 個錢包= 中心化控制

- DefiLlama 下架= 信譽受損

Aster 借助CZ 熱度和人為製造的交易量提取了巨額價值,但未能建立真正的基礎設施。可能因Binance 支持而存活,但信譽已永久受損。

- 對交易者:風險極高。你下注的是CZ 的敘事,而非實際成長。請設好緊止損。

- 對投資者:避開。風險訊號過多,有更好的選擇(如Hyperliquid)。

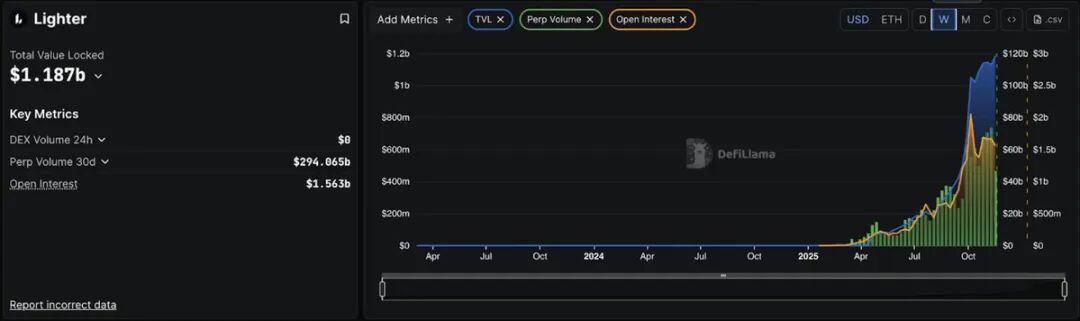

Part 3:Lighter — 技術有潛力,資料存疑

技術優勢:

Lighter 與眾不同。由前Citadel 工程師創立,並獲得Peter Thiel、a16z 和Lightspeed 的支援(在15 億美元估值下融資6,800 萬美元),它使用零知識證明對每筆交易進行加密驗證。

作為以太坊L2,Lighter 透過「逃生艙」機制繼承以太坊的安全性——若平台故障,用戶可以透過智能合約取回資金。而應用鏈L1 則沒有這種安全保障。

Lighter 於2025 年10 月2 日上線。數週內TVL 達到11 億美元。日交易量為70-80 億美元,用戶超過56,000 人。

零手續費= 激進策略:

Lighter 對做市和吃單均收取0% 手續費。完全免費。這使得對手續費敏感的交易者來說,其他競爭平台幾乎失去吸引力。

策略很簡單:透過不可持續的經濟模式搶佔市場份額,建立用戶忠誠度,然後再進行變現。

10 月11 日考驗:

主網上線十天后,加密史上最大的清算事件發生,19 億美元被清算。

- 亮點:系統應對了5 小時的混亂。 LLP 在競爭對手撤退時提供了流動性。

- 問題:5 小時後資料庫崩潰,平台下線4 小時。

- 糟糕:LLP 遭受虧損,而Hyperliquid 的HLP 和EdgeX 的eLP 獲利。

創辦人Vlad Novakovski 表示:他們原本計劃在周日進行資料庫升級,但週五的波動先行摧毀了舊系統。

交易量問題:

這些數據明顯顯示在刷積分:

- 24 小時交易量:127.8 億美元

- 未平倉合約(OI):15.91 億美元

- 成交量/OI 比率:8.03

*健康程度<3,>5 表示可疑,而8.03 屬於極端情況。

作為參考:

- Hyperliquid:1.57(自然成長)

- EdgeX:2.7(中)

- Aster:5.4(值得關注)

- Lighter:8.03(刷積分行為)

交易者每投入1 美元,僅產生8 美元的交易量— 迅速翻倉以刷積分,而非持有真實部位。

30 天資料驗證:交易量2,940 億美元vs 累計未平倉合約470 億美元= 比率6.25,仍過高。

Lighter 的積分計劃非常激進。積分將在代幣產生事件(TGE,2025 年第四季/2026 年第一季)轉換為LITER 代幣。場外市場(OTC)將積分定價在5-100 美元以上。考慮到潛在空投價值可能高達數萬美元,其爆炸性的交易量也就可以理解了。

關鍵問題:TGE 之後會發生什麼事?用戶會留下來,還是交易量會崩盤?

小結:

優勢:

- 精英技術(零知識驗證有效)

- 零手續費= 真正的競爭優勢

- 繼承以太坊安全性

- 頂尖團隊與投資支持

風險:

- 8.03 的交易量/OI 比率= 大量刷積分行為

- LLP 在壓力測試中虧損

- 4 小時停機引發疑問

- 空投後用戶留存率尚未驗證

與Aster 的關鍵區別:沒有洗盤交易指控,沒有被DefiLlama 下架。高比率反映的是激進但短期的激勵措施,而非系統性詐欺。

小結:Lighter 擁有世界級技術,但指標令人擔憂。它能否將刷積分的用戶轉化為真實用戶?技術上可以,但歷史經驗顯示可能性不大。

- 對刷積分者:TGE 前方是不錯的機會

- 對投資人:建議等待TGE 後2-3 個月,觀察交易量是否能持續

- 機率判斷:40% 成為前三大平台,60% 仍是具備優秀技術支援的積分刷盤平台。

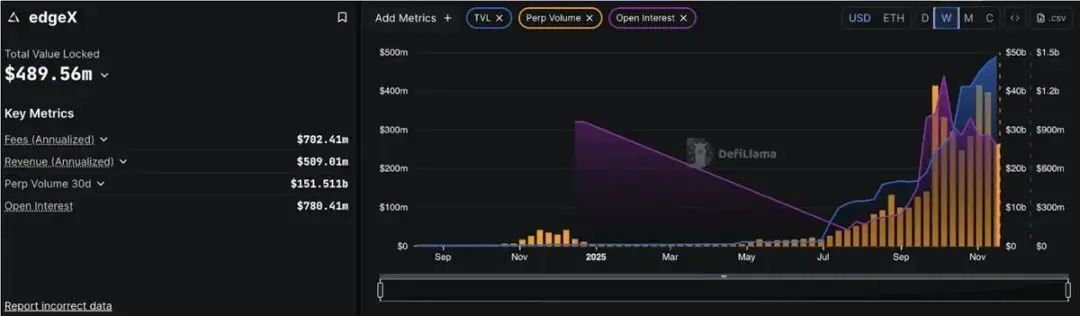

Part 4: EdgeX —— 機構化專業平台

Amber Group 的優勢:

EdgeX 的運作方式與眾不同。它源自於管理50 億美元資產的Amber Group 孵化器,匯集了來自摩根士丹利、巴克萊、高盛和Bybit 的專業人士。這不是加密原生團隊在學習金融,而是傳統金融(TradFi)專業人士將機構經驗帶入DeFi。 Amber 的做市基因直接體現在EdgeX 上:深度流動性、緊密點差,以及匹配中心化交易所的執行品質。平台於2024 年9 月上線,目標明確:在不犧牲自我託管的前提下,實現CEX 等級的效能。 基於StarkEx(StarkWare 的經過實戰驗證的ZK 引擎)構建,EdgeX 可處理每秒200,000 筆訂單,延遲低於10 毫秒,速度與Binance 相當。

手續費低於Hyperliquid:

EdgeX 在各項手續費上均優於Hyperliquid,手續費:

- EdgeX 吃單(taker):0.038% vs Hyperliquid:0.045%

- EdgeX 做市(maker):0.012% vs Hyperliquid:0.015%

對於每月交易量1,000 萬美元的交易者,相比Hyperliquid,每年可節省7,000–10,000 美元。此外,對於零售訂單(<600 萬美元),EdgeX 提供更好的流動性——點差更緊、滑點更小。

真實收入,健康指標:

不同於Lighter 的零手續費模式或Aster 可疑的數據,EdgeX 產生真實、可持續的收入, 當前指標:

- TVL:4.897 億美元

- 24 小時交易量:82 億美元

- 未平倉合約(OI):7.8 億美元

- 30 天營收:4,172 萬美元(較第二季成長147%)

- 年化收入:5.09 億美元(僅次於Hyperliquid)

- 交易量/OI 比率:10.51(令人關注,但需深入分析)

初看10.51 的比率似乎很糟,但需考慮背景:EdgeX 上線時採用激進積分計畫以引導流動性。隨著平台成熟,該比率已穩步改善。

更重要的是,EdgeX 在整個過程中保持了健康收入——證明了平台上是真實交易者,而不僅僅是刷積分的用戶。

10 月壓力測試:

在10 月11 日崩盤期間(190 億美元清算),EdgeX 表現優異:

- 零停機(Lighter 停機4 小時)

- eLP 金庫保持獲利(Lighter 的LLP 虧損)

- 流動性提供者年化報酬率57%(業界最高)

在關鍵時刻,eLP(EdgeX 流動性池)展現出卓越的風險管理能力,在極端波動中獲利,而競爭對手陷入困境。

EdgeX 的獨特之處:

- 多鏈彈性: 支援Ethereum L1、Arbitrum、BNB Chain

- 支持USDT 和USDC 作為抵押品

- 可跨多鏈存取款(Hyperliquid 僅限Arbitrum)

最佳移動體驗:

- 官方iOS 和Android 應用程式(Hyperliquid 無行動端)

- 乾淨的使用者介面,方便隨時管理持倉

亞洲市場聚焦:

透過在地化支援和韓國區塊鏈週活動,策略性進軍韓國及亞洲市場。當西方競爭者爭奪同一批用戶時,搶佔未被充分服務的地區。

透明積分計劃:

- 60% 用於交易量

- 20% 用於推薦

- 10% 用於TVL/金庫

- 10% 用於清算/OI

明確聲明:「我們不會獎勵洗盤交易」。 指標也印證了這一點——交易量/OI 正在改善,而不是像純刷積分那樣惡化。

挑戰:

- 市佔率:永續合約DEX 未平倉合約僅佔5.5%。要成長,需要採取激進激勵(存在刷盤風險)或達成重要合作。

- 缺乏殺手級功能:EdgeX 各方面表現穩健,但沒有特別突出之處。它是“商務艙”選項,全面而可靠,但並非革命性產品。

- 無法在手續費上競爭:Lighter 的零手續費使EdgeX “低於Hyperliquid”的優勢吸引力下降。

- TGE 時間較晚:預計在2025 年第四季度,晚於競爭對手。錯過了首發空投的熱度。

小結:EdgeX 是專業人士的選擇——穩健卓越,勝過浮誇炒作。

優勢:

- 機構支持(Amber Group 流動性)

- 真實收入(年化5.09 億美元)

- 金庫回報最佳(年化57%,崩盤期間仍獲利)

- 手續費低於Hyperliquid

- 指標清晰(無洗盤交易醜聞)

- 多鏈靈活+ 最佳行動端體驗

風險:

- 市佔率小(OI 僅5.5%)

- 交易量/OI 比率10.51(雖在改善,但仍偏高)

- 缺乏單一殺手級功能

- 無法與零手續費平台競爭

適合人群:

- 尋求在地化支援的亞洲交易者

- 需要Amber 流動性的機構用戶

- 注重驗證過的風險管理的保守型交易者

- 行動端優先的交易者

- 追求穩定回報的流動性提供者

小結:EdgeX 可能會在亞洲市場、機構和保守交易者中佔據10-15% 的市場份額。不會威脅Hyperliquid 的主導地位,但也不需要,其正在建立可持續、盈利的細分市場。

可以將其視為「永續合約DEX 的Kraken」——不是最大,也不是最炫,但穩健、專業,並被重視執行品質而非炒作的成熟用戶所信賴。

對刷積分者:機會中等,市場比競爭對手不那麼擁擠

對投資者:小部位用於分散投資。風險低,報酬低

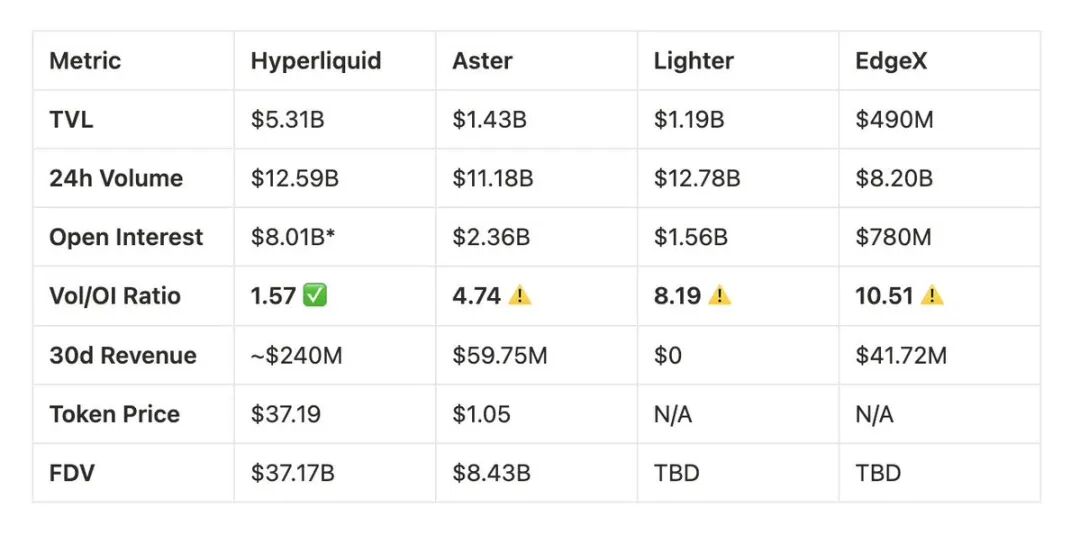

比較分析:永續合約DEX 之戰

交易量/OI 分析:

業界標準:健康比率≤ 3

Hyperliquid:1.57 顯示強勁的有機交易模式

Aster:4.74 偏高,反映大量激勵驅動活動

Lighter:8.19 高比率,暗示積分驅動交易

EdgeX:10.51 積分計畫影響可見,但正在改善

市佔率:未平倉合約分佈:

總市場:約130 億美元未平倉合約

Hyperliquid:62% ,市場領導者

Aster:18% ,強勢第二

Lighter:12%,市佔率成長中

EdgeX:6%,聚焦細分市場

平台概述:

- Hyperliquid,成熟領導者:

佔62% 市場份額,指標穩定

年化收入29 億美元,活躍回購計劃

社區所有模式,績效可靠

優勢:市場主導力,永續經濟模式

評級:A+

- Aster - 高成長,高風險:

深度整合BNB 生態,獲得CZ 支持

面臨2025 年10 月DefiLlama 資料問題

多鏈策略推動採用

優勢:生態系統支持,零售用戶覆蓋

關注點:數據透明性需監控

評級:C+

- Lighter,技術先鋒:

零手續費模式,高級ZK 驗證

頂級投資者支援(Thiel、a16z、Lightspeed)

TGE 前(2026 年第一季),性能數據有限

優勢:技術創新,以太坊L2 安全性

關注點:商業模式可持續性,空投後留存率

評級:未完成(等待TGE 表現)

- EdgeX ,機構聚焦:

Amber Group 支持,專業級執行

年化收入5.09 億美元,金庫表現穩定

亞洲市場策略,行動端優先

優勢:機構信譽,穩健成長

關注點:市佔率較小,競爭定位

評級:B

投資參考:

交易平台選擇:

Hyperliquid:流動性最深,可靠性經過驗證

Lighter:零手續費,對高頻交易者有利

EdgeX:手續費低於Hyperliquid,行動端體驗出色

Aster:多鏈靈活,深度整合BNB 生態

Token 投資時間表:

HYPE:可交易

ASTER:關注後續發展

LITER:TGE 預計2026 年第一季度,發售後評估指標

EGX:TGE 預計2025 年第四季,評估初期表現

主要結論:

市場成熟度:永續合約DEX 領域已出現明顯分化,Hyperliquid 透過永續指標和社區共識確立了主導地位。

成長策略:各平台針對不同使用者群體-Hyperliquid(專業交易者)、Aster(散戶/亞洲市場)、Lighter(技術導向)、EdgeX(機構投資者)。

指標關注:交易量/OI 比率和收入產生比單純交易量更能清晰反映平台表現。

未來展望:Lighter 和EdgeX 的TGE 後表現將決定其長期競爭地位。 Aster 的未來則取決於能否解決透明度問題並維持生態系統支援。