以太坊正站在一個前所未有的「多重敘事共振」節點。

鏈上層面,ETH 質押規模持續攀升,逐步確立了「無風險利率錨點」;傳統金融層面,現貨ETF 運作一年有餘,交易量和淨流入正快速提升,標誌著合規資金的持續加碼;企業層面,越來越多美股上市公司選擇策略性地將ETH 納入財庫儲備。

質押、ETF 與公司財庫,這三條看似獨立的脈絡,正在彼此呼應,共同推動ETH 從單一的加密代幣,邁向具備收益屬性、合規通道與企業儲備價值的綜合性金融資產。

如果說比特幣的故事是「數位黃金」,那麼以太坊的敘事正悄悄轉向「全球帳本」,並在2025 年迎來關鍵的「共振時刻」。

01.質押穩定攀升,ETH「基準利率」浮現

自2023 年4 月上海昇級開放質押提款功能以來,以太坊徹底解決了堰塞湖式的退出隱患,釋放了質押生態的成長潛力,此後基於LSD 的衍生品市場迅速膨脹,推動ETH 質押率不斷走高。

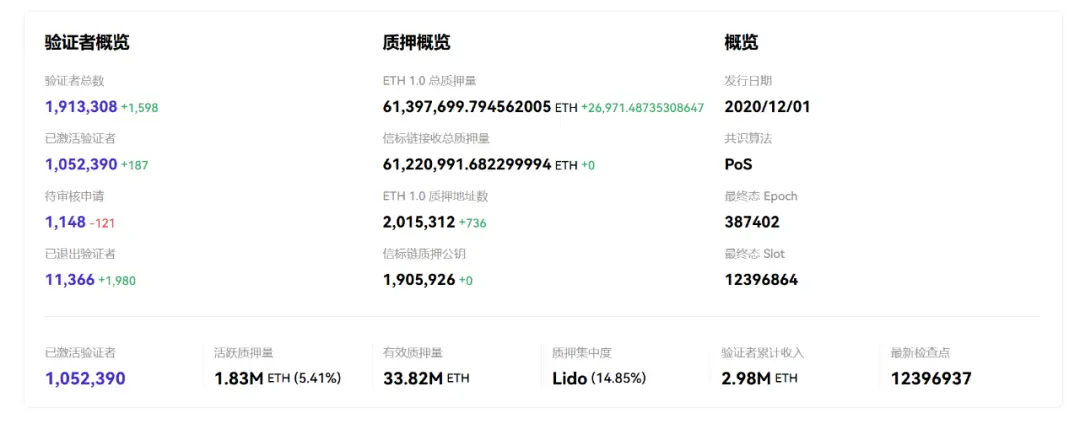

截至發文時,ETH 質押量已突破3,380 萬枚,以當前價格計算約1,400 億美元,佔總供應量超過25%,相比數年前約10% 的質押率大幅提升,這不僅強化了網路安全性,也從供需層面提升了ETH 的稀缺性。

更重要的是,ETH 質押正逐步成為鏈上金融的「利率錨點」。

過去一年裡,3%-5% 的年化質押回報率被市場廣泛接受,甚至被部分機構研究報告視作“鏈上版國債收益率”,與美債收益率曲線形成隱性對照關係,這一屬性,讓ETH 不再只是交易資產,而是具備了類固定收益產品的底層邏輯。

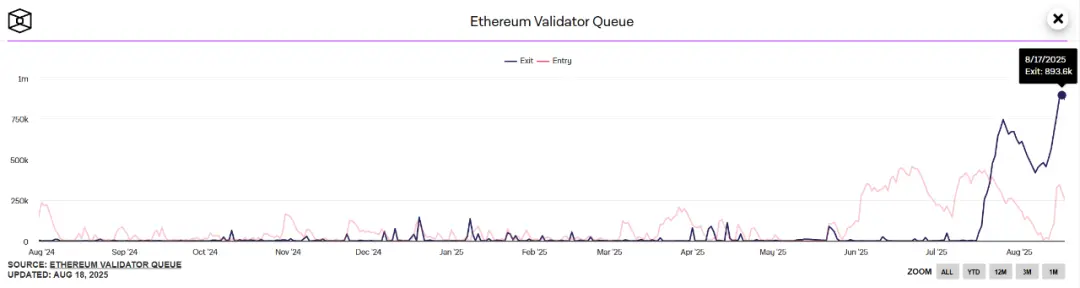

當然近期也出現了一個值得關注的逆向趨勢——自7 月16 日起,ETH 解質押請求驟增,驗證者退出請求從不足2000 飆升至7 月22 日的47.5 萬,等待時間也從不足一小時拉長至8 天以上。

根據The Block 數據,目前退出隊列約有67 萬枚ETH(約31 億美元),遠超新質押需求,預計處理時間接近12 天,其中價格上漲背景下槓桿質押循環解除、LST 脫錨風險以及套利機會,是推動大量ETH 解質押的主要原因,所以Lido、EthFi 和Coinbase 為主要退出來源。

來源:The Block

不過儘管短期內解質押潮帶來波動,但從長期視角來看,ETH 質押已逐漸成為鏈上的「無風險利率錨點」,成為ETH 的底層金融邏輯之一。

值得注意的是,2024 年美債殖利率長期維持在4%–5% 區間,這使得ETH 質押利率一度顯得缺乏吸引力,然而隨著2025 年聯準會開啟降息通道,ETH 的3%–5% 質押收益重新具備競爭力,甚至在部分風險模型中被視為「超額收益」。

這意味著ETH 的鏈上利率與全球流動性環境之間,正在建立更深層的隱性關聯,尤其是EigenLayer 等再質押協議已吸收超上百億美元的ETH 參與,催生出「質押利率→ 再質押溢價→ 協議安全」的鍊式邏輯。

換言之,ETH 不僅是資產本身,也逐漸成為Web3 金融體系的底層抵押品。

02、ETF 成為傳統資金的主通道

2024 年5 月,美國SEC 批准了8 隻以太坊現貨ETF 的19b-4 申請,並於7 月23 日正式上市交易,標誌著ETH 與華爾街的合規通道正式打通,至今以太坊現貨ETF 已運作超過一年。

客觀而言,ETF 作為「合規入口」,為傳統機構提供了直接配置ETH 的管道,也降低了財務與審計層面的合規摩擦,據SoSoValue 數據,截至目前,美國以太坊現貨ETF 總資產淨值已超過270 億美元,約佔以太幣市值的5.34%,自上市以來,累計流入達到124 億美元。

只不過市場在初期往往高估新事物的短期效應,而低估它們的長期影響力,ETH 現貨ETF 的發展正是這一規律的縮影,因為ETF 的真正爆發並非一開始就顯現——在今年5 月之前,ETH ETF 的日均交易量仍然偏低,市場興趣有限。

來源:SoSoValue

轉捩點出現在2025 年8 月11 日,當天以太坊ETF 單日淨流入首次突破10 億美元,其中BlackRock 的ETHA 吸引資金6.4 億美元,Fidelity 的FETH 吸引資金2.77 億美元,兩大巨頭的資金虹吸效應凸,以太坊ETF 的機構化轉向已顯現。

ETF 的意義在於,它不僅是資金的「通道」,更是合規審計與財務報表上的「合法名分」,極大降低了機構持有ETH 的阻力,而另一個深遠意義在於它打開了跨境金融機構的套利與配置路徑。

更重要的是,ETF 的持倉集中度已經開始顯現,BlackRock 和Fidelity 兩大ETF 占美國ETH ETF 市場的2/3,這種頭部化趨勢不僅帶來了資金虹吸效應,也可能意味著未來ETH 的「機構化定價」特徵將越來越明顯。

03、ETH 加速湧入美股資產負債表

如果說MicroStrategy 之於BTC 是上市公司將加密資產納入資產負債表的里程碑案例,那麼2025 年開始,ETH 也正在迎來類似的轉捩點。

最近越來越多的美股企業選擇將ETH 納入財庫,並非象徵性持有,而是大規模且策略性地配置。

以BitMine 為例,根據官方披露,其加密資產持有量已超過66.12 億美元,相比此前一周的49 億美元增加了約17 億美元,其中BitMine 持有152.3 萬枚ETH(按當前每枚4,326 美元計算),同時也持有192 枚BTC。

來源:BitMine

同時,納斯達克上市公司Cosmos Health 也宣布與美國機構投資者達成最高3 億美元的證券購買協議,以此啟動ETH 財庫策略,並透過BitGo Trust 提供託管與質押基礎設施。

這種主動納入財庫的趨勢與ETF 的被動配置有所不同:ETF 更多承載的是金融產品的敞口需求,而企業直接購入ETH 並納入財庫,則意味著ETH 正在成為實際的結算媒介與儲備資產,無論是財務多元化、跨境支付,還是員工激勵與研發激勵,ETH 都開始展現出「流動資產」的應用潛力。

總的來看,在經歷了上一波的廣泛唱衰之後,以太坊的多重敘事正在形成合力:

- 質押收益為ETH 帶來了類「國債」的利率錨點;

- ETF 開啟了合規資金的配置通道;

- 企業財庫則進一步賦予了ETH 儲備與支付的真實價值;

三者交織,共同推動ETH 從「加密代幣」邁向「金融基礎設施資產」。

如果說比特幣在企業財庫中代表「數位黃金」,那麼以太坊的價值敘事,正在逐步指向「全球帳本的流動性核心」。