作者:深潮TechFlow

為期一天的幣安人生狂歡結束了。

情緒消退後,少數人拿到了大結果,多數人陷入了懊悔和自省。

與這款大熱Meme 沒上對車的短期遺憾相比,長期拿不住BTC 並獲取穩健收益,則是另一種隔一陣子就會出現一次的「循環式」遺憾。

例如國慶假期期間,下面這張預言圖在社媒討論中頻繁出現。即使是3 年前買了BTC 不放手,到現在依然有不錯的收益。

穩健投資人或許依然關心:作為加密市場的風向標,BTC 還能漲到多高?

之前,MicroStrategy 預測比特幣2036 年將達到240 萬美元,ARK Invest 更激進預測2030 年380 萬美元。這些數字一直被大家批評為過於樂觀,或是屁股決定腦袋。

但最近,一項相對更中立和嚴謹的學術研究,為這些預測提供了理論支持。

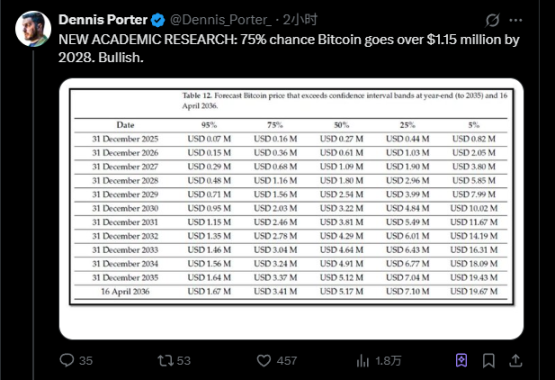

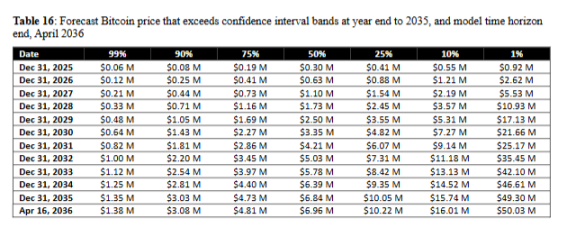

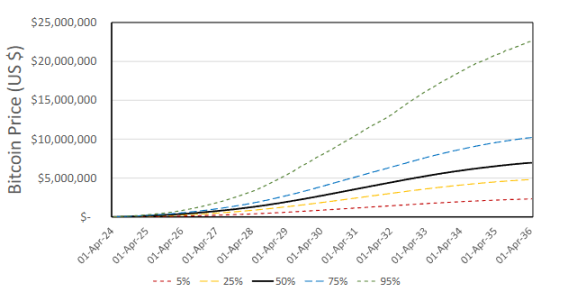

來自Satoshi Action Education(非營利研究組織)的最新研究論文顯示,基於純粹的供需分析,比特幣在2036 年有75% 的機率超過481 萬美元。這比機構們最激進的預測還要高出25%。

同時,研究也預測2030 年BTC 有50% 機率超過335 萬美元,與ARK 的380 萬美元預測相差不大。

雖然理論研究不一定能代表實際走向,但比起無腦喊單,了解不同的分析思路,也有助於資產配置的決策。

100 萬美元,可能在2028 年到來

先說研究的幾個關鍵結論。

比特幣在2036 年4 月有75% 的機率超過481 萬美元,中位數預測約600 萬美元,對應市值約125 兆美元。這大約是目前全球黃金市值的6-8 倍。

更重要的是時間點。

該研究預測比特幣突破100 萬美元的時間點最可能出現在2027 年底至2028 年底之間。具體來看,在50% 機率(中位數)情境下,比特幣在2027 年底已達到110 萬美元;

在75% 機率區間下,這一里程碑出現在2028 年內。這與ARK Invest 預測的2030 年380 萬美元時間線基本吻合。

與機構預測不同的是,這項研究更多的只看比特幣的供給和需求變化,也就是經濟學意義上的第一原理。說的再細一點就是:

不看什麼比特幣的歷史價格趨勢,也不預設它會取代黃金或其他資產的市場份額,

而是單純基於2,100 萬枚的固定供應上限(供給),結合目前可觀測的購買行為(需求),例如ETF 流入、企業購買、礦工囤積等數據,計算供需平衡點如何隨時間演變。

這種方法的最大優勢在於所有關鍵變數都可以持續追蹤和驗證。

ETF 每日淨流入有彭博等金融終端的公開數據,交易所餘額可以透過鏈上數據即時查詢,長期持有者佔有Glassnode、CryptoQuant 等分析平台的統計。

值得注意的是,基於此供需模型的研究結論,與採用完全不同方法論的機構預測得出了相近的數量級。

MicroStrategy 的Bitcoin24 模型假設比特幣價格成長率逐年遞減,其基準情境也預測2036 年BTC 將達到240 萬美元。

機構以10 倍於供應的速度掃貨

與供應收縮相對的是旺盛的購買需求。研究統計了目前各類買家的每日平均購買量:

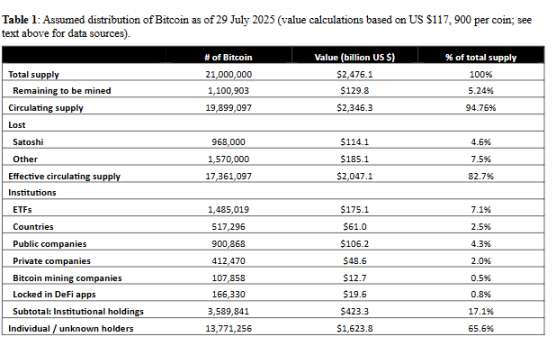

美國現貨比特幣ETF 在2025 年7 月的日均淨流入約2,900 枚。截至7 月29 日,11 只ETF 合計持有約148.5 萬枚比特幣,佔總供應量的7.1%。其中貝萊德的IBIT 持股已超過73 萬枚。

上市公司方面,截至7 月28 日,前100 家公司合計持有超過92.3 萬枚比特幣。 MicroStrategy(現已更名為Strategy)一家就持有超過60.7 萬枚,以目前約1000 枚/ 天的購買節奏持續增持。一些比特幣礦商也在囤積產出:Marathon 在2025 年5 月挖出950 枚但一枚未賣,當月淨增持相當於每天約31 枚。

將ETF 流入、企業購買、礦工囤積和散戶購買加總,研究估算目前每日從市場退出流通的比特幣在5000-6000 枚之間。

而第四次減半後,礦工每天只能挖出450 枚新幣。這意味著每日需求是每日供應的11-13 倍。

但更關鍵的問題是:這1,990 萬枚已挖出的比特幣中,有多少真正在市場流通?

截至2025 年7 月29 日,比特幣已挖出1,990 萬枚,剩餘110 萬枚將在未來115 年內緩慢釋出。

研究團隊的統計顯示:中本聰早期挖出的約97 萬枚從未移動,普遍認為已無法訪問;保守估計約有157 萬枚因私鑰丟失而永久損失;剩餘1736 萬枚的“有效流通供應”中,有1440 萬枚超過155 天未在鏈上移動,被歸類為“非流動供應鏈”。

這1440 萬枚「沉睡」的比特幣是最大的不確定性。

研究假設其中40%(約576 萬枚)會永久退出市場,可能被用作企業策略儲備、DeFi 協議抵押品,或作為信貸基礎而長期鎖定。

以此計算,真正可能回流市場的供應約864 萬枚,加上目前已知在交易所流通的300 萬枚,總流動供應約1,164 萬枚。

這種供需失衡不是理論推演,而是正在發生的現實,而且速度正在加快。

鏈上數據顯示,非流動供應從2025 年1 月1 日的1,390 萬枚增至6 月26 日的1,437 萬枚,相當於每天約2,650 枚流入長期持有狀態。統計顯示,在這些轉出交易所的比特幣中,70-90% 超過155 天未再移動。

他們一旦離開交易所,很可能長期不會回來。

2019-2020 年,類似的供應收縮已經上演過一次:比特幣持續流出交易所,流動供應逐漸收緊。

2020 年8 月MicroStrategy 開始購買,10 月Square 入場,隨後幾個月價格從1 萬美元加速上漲至2021 年初的69,000 美元。目前的收縮速度更快。

如果ETF 和企業的購買節奏持續,加上礦工減產效應,流動供應的下降速度將比上一輪週期更陡峭。

以當前速度,3-5 年內可能價格加速上漲

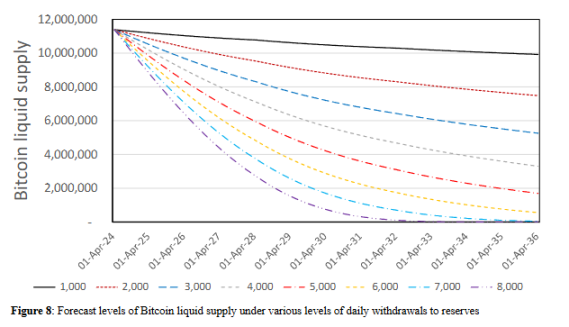

研究最核心的發現是:當流動供應降至200 萬枚以下時,價格可能進入非線性成長階段。

為什麼是200 萬這個數字?

研究透過模擬不同的每日BTC 退出流通的數量發現,當市場上可交易的比特幣少於200 萬枚時,每一筆新買單都會顯著推高價格,而價格上漲又激勵更多人囤幣不賣,形成自我強化的正回饋循環。

一旦進入這個區間,新增買家的每一筆購買都會產生不成比例的價格影響。

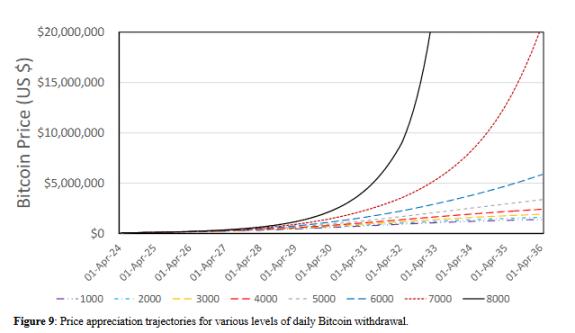

具體來看不同提幣速率下的2036 年預測結果:

- 如果每天退出流通1,000 枚(遠低於目前水準),到2036 年還剩992 萬枚流動供應,價格約139 萬美元,年化殖利率29.11%;這是相對溫和的成長路徑。

- 如果每天退出流通2000 枚(接近研究的基準假設),剩餘748 萬枚,價格160 萬美元,年化收益率30.64%。

- 若每天退出流通4000 枚,剩餘330 萬枚,價格241 萬美元,年化報酬率35.17%。

- 當每日退出流通達到6,000 枚(目前實際水準左右),流動供應會降至56 萬枚,價格飆升至586 萬美元,年化殖利率45.57%。此時已經接近臨界點。

從時間維度來看,以目前速度,這個臨界點可能在3-5 年內到達。

研究顯示,如果每日退出流通維持在6000 枚,流動供應會在2029 年底前降至200 萬枚以下;如果退出流通速度加快到7000 枚,這個時間點會提前到2028-2029 年。

更直觀的是價格軌跡的變化。

在所有每日退出流通6000 枚以下的情境中,價格曲線都保持相對平滑的上升趨勢。

但一旦退出流通量達到7,000 枚,價格曲線在2032 年開始明顯向上彎曲;

到8000 枚/ 天時,這種彎曲在2030 年就已經出現,2032 年後幾乎垂直上升。

拋壓焦慮,1440 萬個沉睡的BTC 會醒來嗎?

研究並不認為價格加速上漲一定會發生。最大的不確定性在於:

那1440 萬枚超過155 天沒動過的比特幣,有多少會在價格上漲時回流市場?

研究假設其中40%(約576 萬枚)會永久退出市場,例如被企業當作策略儲備、用作DeFi 抵押品、或私鑰真的找不回來了。

但這個假設比例不一定對,於是論文做了10000 次模擬,讓初始流動供應在500 萬到1300 萬枚之間隨機變化。結果顯示:

即使在最樂觀的情況下(1,300 萬枚可流通),2036 年仍有50% 機率超過600 萬美元。

第二個變數是買家會不會「手軟」。當比特幣從12 萬漲到50 萬、再漲到100 萬時,機構還會保持現在這種每天買2900 枚的節奏嗎?

研究設定了一個參數來衡量這一點:如果價格漲3 倍,買家就減少一半購買量,那2036 年價格可能只有139 萬美元。

從目前來看,機構買家對價格並不敏感。

比特幣從6.5 萬漲到11.8 萬期間(漲了81%),ETF 和上市公司的購買節奏基本上沒變。如果這種模式持續,價格上漲可能不足以煞車需求。

你該關注哪些BTC 的指標?

這項研究的價值不僅在於給予一個價格數字,更在於它提供了一套可以持續監控的指標體系。

由於模型的所有關鍵變數都基於公開數據,投資者可以即時追蹤市場正在向哪個方向演變。

研究建議關註四個核心指標:

交易所比特幣餘額

Glassnode 和CryptoQuant 等平台每天更新各大交易所的比特幣持有量。如果這個數字持續下降並接近300 萬枚(目前水準),則表示流動供應正在收緊。

更關鍵的是觀察下降速度。如果每月減少超過100-15 萬枚,以目前節奏,3-5 年內就會接近200 萬枚的臨界區。

ETF 淨流入數據

彭博等金融終端每天公佈美國11 隻比特幣現貨ETF 的資金流動。如果日均淨流入持續維持在2000-3000 枚以上,這本身就是一個強訊號。

機構需求沒有因為物價上漲而減弱。反之,如果ETF 開始出現持續淨流出,可能意味著價格敏感度在提高,市場正在自我調節。

長期持有者供應佔比

鏈上分析平台會統計超過155 天未移動的比特幣佔比。目前這個數字約為72%(1,440 萬/1,990 萬)。

如果這個比例持續上升並超過75%,意味著越來越多的幣正在退出流通。更重要的是觀察增速:2025 年前6 個月,BTC 非流動供應從1390 萬增至1437 萬(每天約2650 枚),如果這個速度加快到每天3000-4000 枚,就需要警惕了。

每日BTC 淨退出流通量的綜合計算

將ETF 流入、上市公司揭露的購買量、礦工囤積資料相加,減去新增供應(安挖礦速度,約450 枚/ 天),可以粗略估算每天有多少幣退出流通。

如果這個數字穩定在5000-6000 枚,我們正處於研究預測的中間情景;如果超過7000 枚並持續數月,可能正在接近加速上漲的觸發條件。

當然,研究也有一定的限制。例如衍生性商品和信貸中介的影響尚未完全納入模型。而且,所有這些預測都建立在一個假設上:沒有重大的黑天鵝事件,例如協議漏洞、監管禁令等。

但即便考慮這些不確定性,供需基本面的變化方向是清楚的:

每天450 枚的新增是協議保證的,機構每天買入數千枚是公開數據,流動供應正在收縮是鏈上可見的。

回到文章開頭的問題:比特幣還能漲到多高?

總體上,這項研究沒有給出一個確定答案,但它揭示了一個機制:

當2,100 萬枚的固定上限遇到持續成長的機構需求,價格可能進入非線性成長階段。 75% 機率指向2036 年的481 萬美元,但更重要的是沿途的路標,例如2028 年的100 萬美元,2030 年的335 萬美元。

三年前在任何價位買入並持有的人,今天都還在獲利。

也許若干年後回望,今天12 萬美元的價格,會成為另一個「當時怎麼會覺得貴」的時刻。或者,市場會用事實證明,模型終究只是模型。

答案在時間手中。但至少現在,你知道該看哪些數字了。