來源:財聯社

作者:瀟湘

繼我們日內早晨文章提到「萬億美元美債地雷」(基差交易平倉)被徹底引爆之後,美債的拋售行情在周三亞洲時段進一步出現了愈演愈烈之勢…

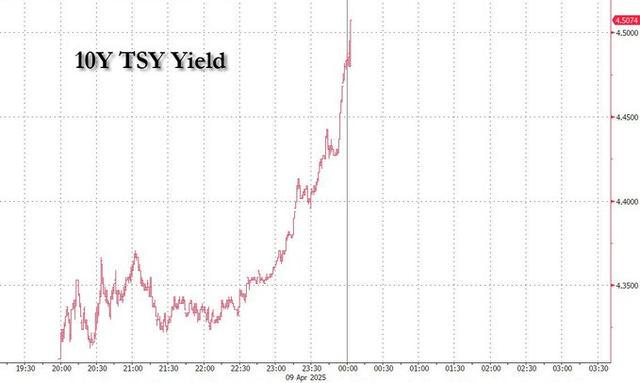

行情數據顯示,30年期美債殖利率目前已直線躥升“破5”,日內極度誇張地一度暴漲25個基點至5.010%,創下了2023年末以來最高水準。

素有「全球資產定價之錨」之稱的10年期美債殖利率上漲21個基點,至4.503%。

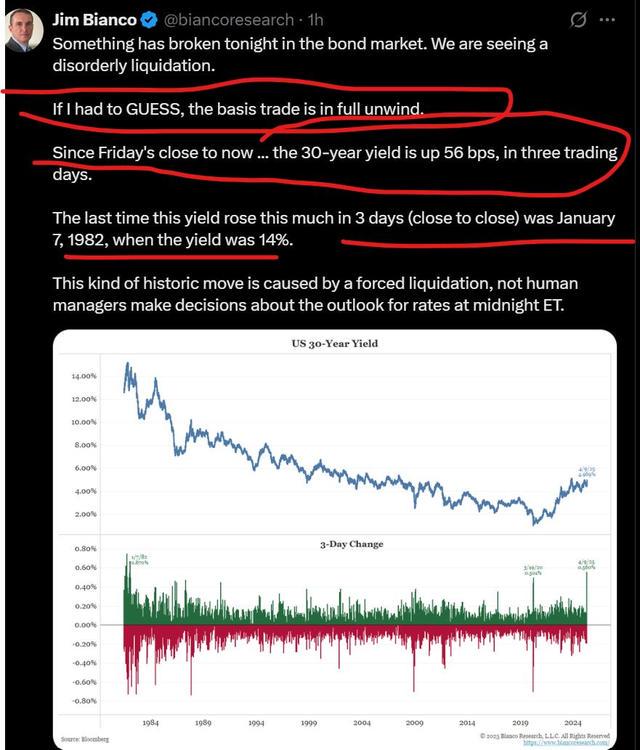

根據著名研究機構Bianco Research的創辦人吉姆·比安科(Jim Bianco)的統計,自上週五到現在,30年期美債殖利率在短短不到三個交易日的時間內上漲了56個基點。上一次收益率在3天內上漲這麼多是在1982年1月7日。但要知道,當時美債殖利率可是要高達14%(56個基點在當時不算什麼)。比安科表示,這種歷史性的行情顯然是由強制清算所引起的。

可以說,這輪美債暴跌已經完全脫離了正常的行情波動範疇。業內人士目前的目光已經徹底投向了兩個主要猜測上:①美債基差交易爆雷影響究竟有多大? ②是否真的有海外「債主」在拋售美債?

關於美債基差交易爆雷的話題,我們在日間早晨的文章中已全面解釋過,投資人可自行翻看。

而知名財經部落格網站zerohedge最新也總結了接下來可能需要小心事態演變的脈絡:

①萬億美元的美債基差交易正在爆雷,無數的基金和銀行可能正在平倉;

②系統中的流動性遠遠不夠;

③流動性不足的衝擊波可能席捲所有市場,導致股市暴跌(清算恐慌)、債券崩盤(收益率持續保障),以及外匯避險(日圓飆升…而在某個時候,拐點將會到來,美元將嚴重短缺);

④投資者在今明兩日可能就會遇到關鍵的流動性耗盡事件(週三的10年期美債拍賣,隨後是周四的30年期美債拍賣),如果系統中沒有足夠的流動性,我們可能會出現非正式標售失敗的情況——是的,雖然流拍是不可能的——具有購買所有未能拍出國債以防止一級交易以防止10%失敗的交易商值失敗。

Zerohedge認為,未來48小時兩場美債標售的結果,以及聯準會是否會緊急幹預,可能是美國近代史上金融體系命運最重要的時刻。

野村利率交易員Ryan Plantz在內部備忘錄中也警告稱,“在國債領域,掉期利差和基差交易正在融化。美國國債市場正經歷職業生涯未見的大規模平倉,流動性真空已經形成。”

根據Plantz的說法,聯準會現在必須介入,儘管鮑威爾可能不願意表現出他正在為川普的貿易戰提供救助,但他可能別無選擇。 Plantz指出:

川普政府所謂的「靜默模式」正在顯效——他們任由市場陣痛蔓延。由於美國政府對貿易夥伴的強硬立場,引發了真正的買家罷工,引發了恐慌,已使美債市場陷入需求真空。週二收盤時美債的壯觀崩盤讓眾多從業者(包括我本人)持續質疑市場理性——收益率曲線急劇熊市陡峭化,各類利差、基差等指標全面崩潰。

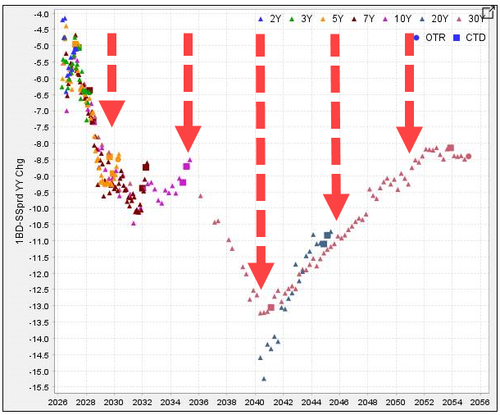

資產互換利差的單日波動堪稱驚人(請注意這是24小時內的變動),這至少是我職涯中見證過最劇烈的波動之一。目前市場已完全陷入流動性真空:

市場對話迅速轉向「聯準會何時出手救市」的密集討論。我們週二曾強調,除非出現以下訊號:回購市場融資壓力激增、銀行透過房利美等機構大規模融資(類似幾年前銀行業危機時的情形),否則當前動盪仍屬市場情緒與信心問題——唯有達到這些閾值,聯準會「緊急降息」才可能提上議程。

然而,我們眼下切實感受到下一隻靴子可能即將落地。回想2020年量化寬鬆的核心目標是維護市場流動性與功能,若週三再現週二這般跳空式波動,啟用常備回購便利(SRF)、終止量化緊縮(QT)等措施或將迅速擺上桌面。我今天甚至提及了「扭曲操作」(OT). . .這就是我們目前所處的境地。但需要明確的是,融資市場尚未觸及臨界點。

值得一提的是,根據芝加哥大學Anil Kashyap、前聯準會理事Jeremy Stein等四位學者上月在布魯金斯學會報告中提出的建議,聯準會要解決美債基差交易爆雷問題,採用「對沖式購債」是一種相對較好的介入方式,即在購買國債的同時賣出等量。

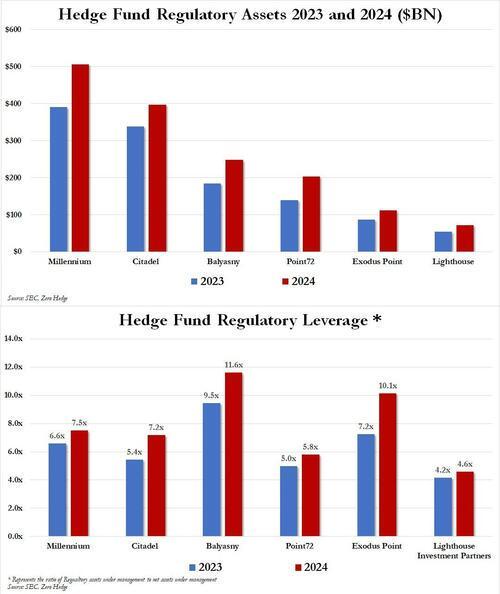

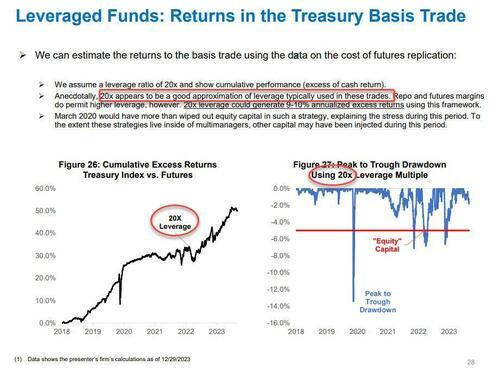

目前,雖然規模高達兆美元,但美債基差交易的主要部位其實集中在不到10家對沖基金手中,以千禧年(Millennium)、城堡(Citadel)、Balyasny、Poin72、ExodusPoint和Lighthouse為代表。業界預期它們的平均槓桿倍數為20倍。這也意味著只要相關基差交易損失達到5%,它們就可能全軍覆沒,只好追加保證金。

註:上圖是六大對沖基金前年和去年的資產規模對比,下圖為槓桿倍數對比

而在過去幾年的歷史上,相關交易最嚴重的損失就是2020年3月疫情初期的那次。當時,外國央行和遭遇贖回潮的債券基金掀起“現金爭奪戰”,被迫拋售最具流動性的資產——美國國債。這反過來重創了建立龐大槓桿基差交易的對沖基金,幾乎將混亂的國債拋售潮演變為災難性金融危機。最終,聯準會以單月擴表1.6兆美元的“天量注水行動”,才令這場災難得以平息。

註:右側圖可見2020年3月債市拋售潮時的回檔率

當然,目前比較困擾市場的一點是,除了基差交易的爆雷外,是否還有其他力量在拋售。越來越多的投行機構正懷疑,川普在關稅問題上的倒行逆施,可能引發更多美國海外債主拋售美債。

盈透證券首席策略師史蒂夫·索斯尼克週二就表示,“由於與中國之間的關稅摩擦,他們可能會停止購買並抵制美國的債券。日本擁有最大的美國國債儲備,但中國也是第二大美國海外債主。如果這一外國需求來源萎縮或完全枯竭,會發生什麼情況?”

索斯尼克表示,在這種情況下,美國財政部將不得不以更高的利率發行債券,以彌補損失:“供應量不會很快下降,對吧?但你必須對需求採取措施。”

目前,美國最大「海外債主」日本已表示近來的美債拋售不是它幹的——日本財務大臣加藤勝信(Katsunobu Kato)週三排除了利用日本持有的美國國債,作為對抗川普對日本進口商品加徵關稅的談判籌碼的可能性。