作者: Filippo Armani

編譯:Tim,PANews

PANews編按:本文選自《 The Money Layer: LATAM Crypto 2025 Report 》第三部分,也就是穩定幣部分,主要聚焦了拉丁美洲本地穩定幣的發展現狀,以下為編譯內容。

穩定幣已成為拉丁美洲鏈上經濟發展的支柱。美元穩定幣和本幣穩定幣取代了波動性資產,成為加密應用的核心,持續保持數倍的成長動能。

關鍵要點:

- 2025年7月,USDT和USDC佔所有交易所轉帳量的90%以上,較2022年約60%的佔比顯著提升。

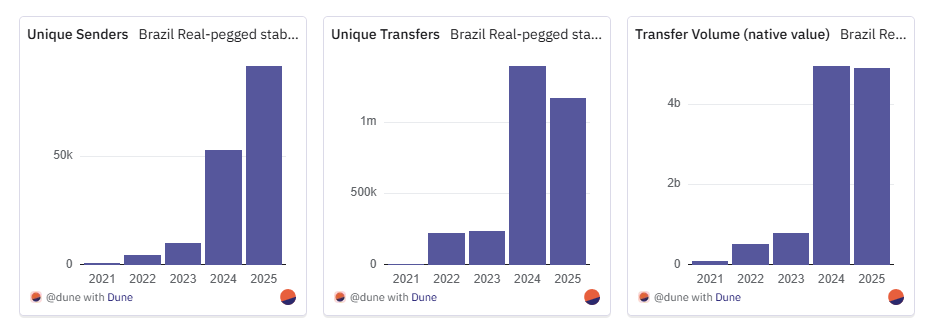

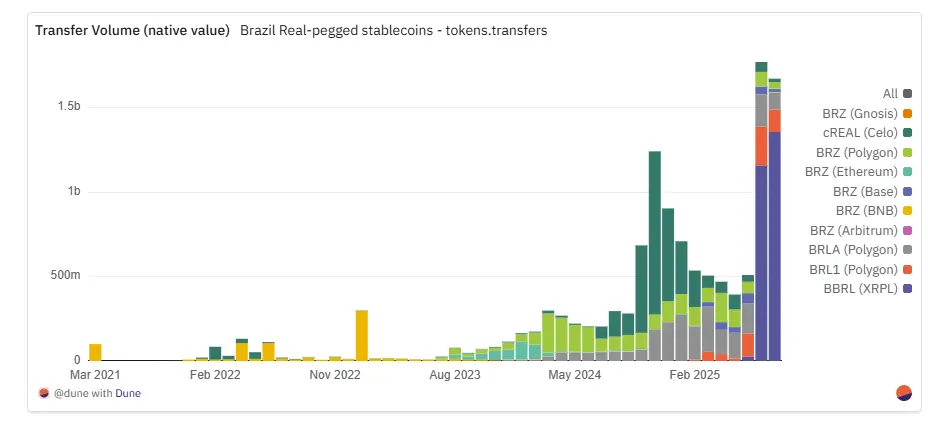

- 巴西在活躍本地穩定幣數量和整體交易量方面均處於領先地位。截止2025年7月,巴西雷亞爾穩定幣交易額已達9.06億美元,幾乎追平2024年全年總量9.1億美元,以目前成長測算全年交易量可望實現約15億美元。

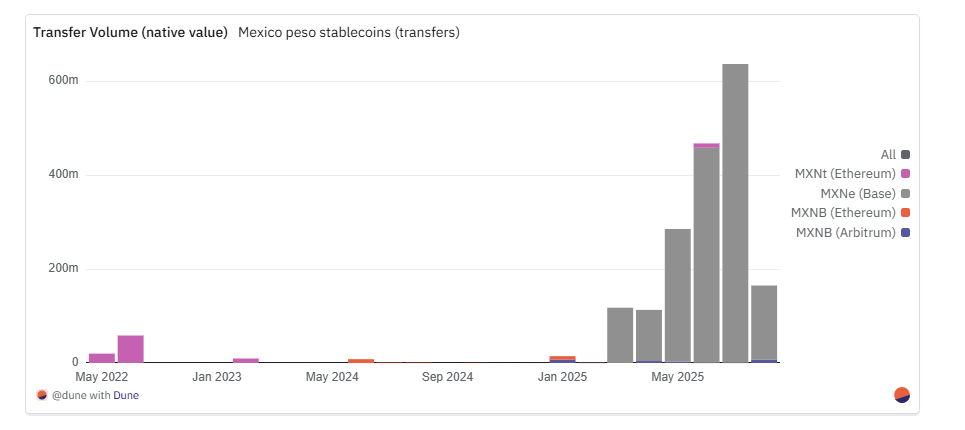

- 墨西哥比索錨定穩定幣(MXNB + MXNe)在2025年7月總市值達到約3,400萬美元,較2,024年7月的100萬比索(約5.3萬美元)達到約638倍年成長。

- 頭部區塊鏈上的本地穩定幣:Polygon (BRLA, BRZ), Celo (cREAL), Base (MXNe), and Arbitrum (MXNB)

正文

穩定幣已成為拉丁美洲加密貨幣採用的金融基石,其應用場景遠不止於投機。在整個拉丁美洲地區,穩定幣發揮儲蓄工具、支付管道、跨境匯款通道和通膨對沖工具的作用,成為最具實用性且應用最廣泛的加密貨幣形式。目前拉美地區在實際場景中的穩定幣應用已領先全球:根據Fireblocks發布的《2025穩定幣現狀報告》,71%的受訪者使用穩定幣進行跨境支付,100%的企業已上線、正在測試或籌備穩定幣戰略。同樣重要的是,92%的受訪機構表示其錢包及API基礎設施已支援穩定幣操作,這既印證了市場需求也凸顯出技術成熟度。對拉丁美洲數百萬民眾而言,穩定幣已成為等同於美元的數位等價物,既是觸手可及的通膨對沖工具,更是繞過資本管制的有效途徑。在許多情況下,這甚至是民眾持有美元化資產的唯一可行管道。

在阿根廷、巴西和哥倫比亞等國,穩定幣已超越比特幣成為日常使用的首選加密資產,這主要得益於其價格穩定性及直接錨定美元價值的特性(《2025穩定幣現狀報告》,Fireblocks)。在交易所轉帳量中,USDC與USDT佔比超過90%。以阿根廷為例,2024年Bitso平台上72%的加密資產購買量來自這兩種穩定幣,而比特幣僅佔8%(Bitso 2024年數據)。哥倫比亞呈現相似格局,受限於美元銀行帳戶管制和持續貨幣波動,該國穩定幣購買佔比達48%。巴西的轉變更為顯著,當地交易所的穩定幣交易量年年成長207.7%,成長遠超其他加密資產(Chainalysis 2024年10月)。除轉帳外,2024年拉丁美洲地區39%的加密資產購買涉及穩定幣,較前一年30%顯著提升(Bitso 2024年)。

本地穩定幣發展現狀

儘管在拉丁美洲,與美元掛鉤的資產仍是穩定幣的主流應用形式(主要用於對沖通膨),但在過去兩年間,錨定當地貨幣的穩定幣正迎來爆發式增長。這些錨定巴西雷亞爾、墨西哥比索等本國法幣的代幣,正日益廣泛地應用於國內支付、鏈上商業活動及本地金融系統對接。透過省去美元與法幣的繁瑣兌換環節,這類穩定幣既降低了商家和用戶成本,也加速了本地貿易結算。對企業而言,它們能直連巴西PIX等支付系統,實現即時轉帳且無需銀行參與,同時滿足財稅合規要求。在高通膨經濟體中,這類穩定幣也扮演著"橋樑資產"的角色,用戶既能使用穩定的本幣計價單位進行交易,又能在必要時兌換成美元或其他價值存儲手段進行風險對沖。

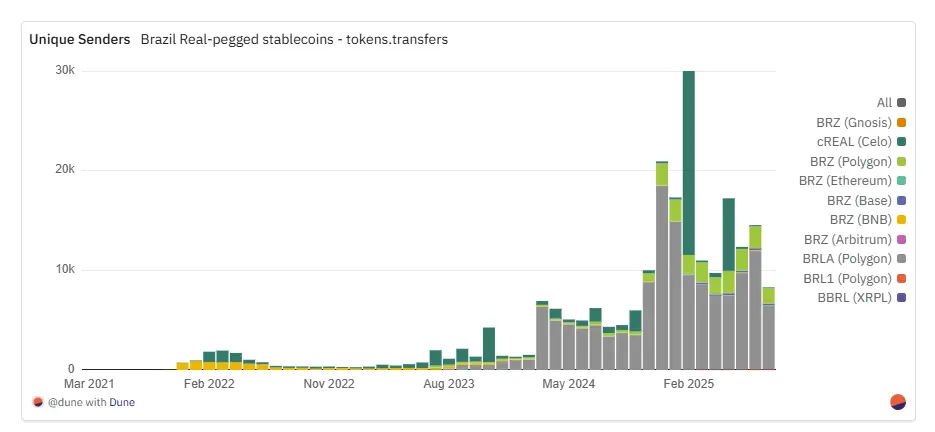

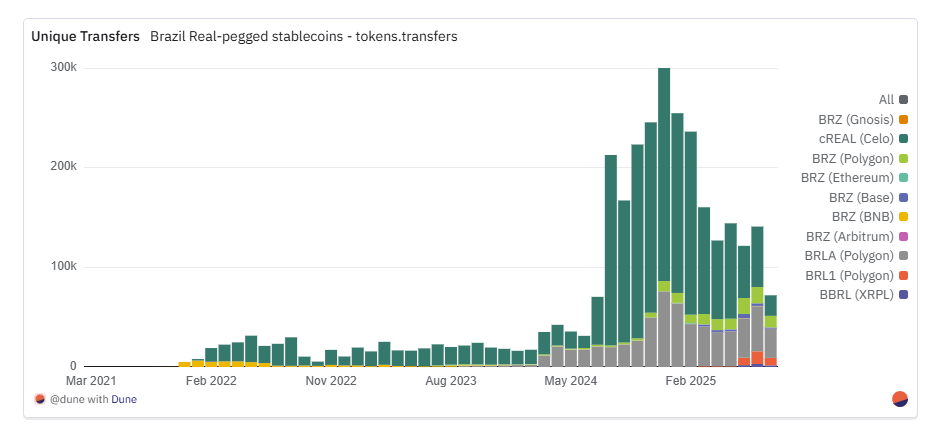

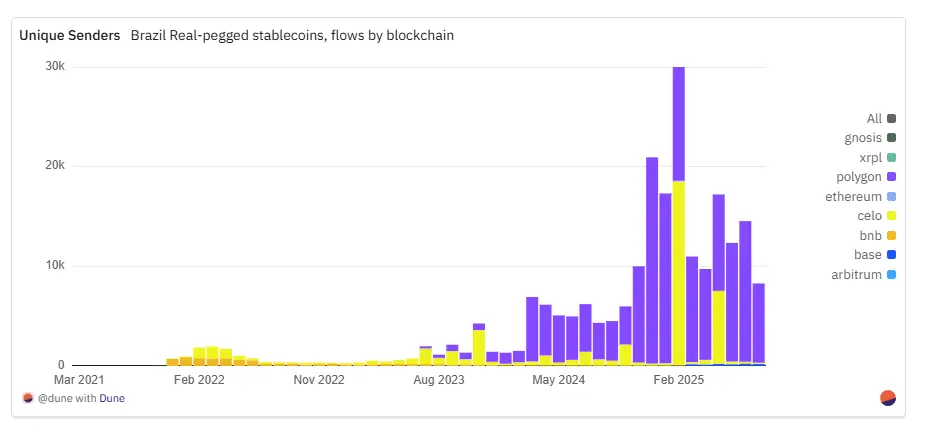

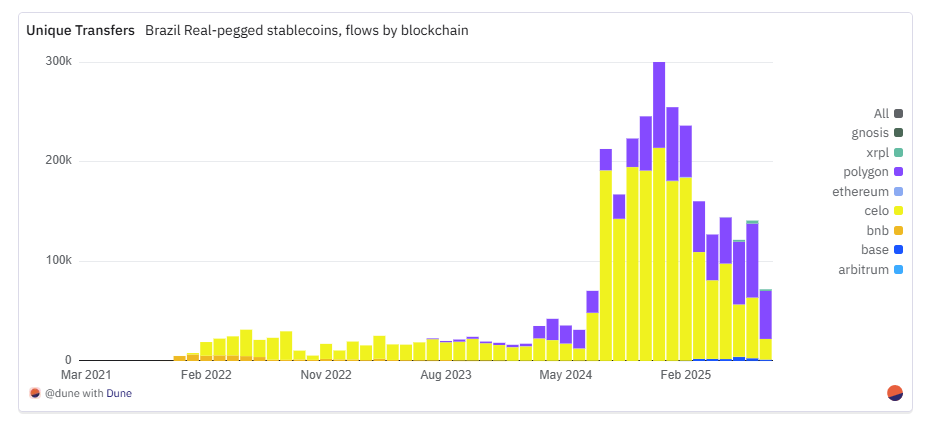

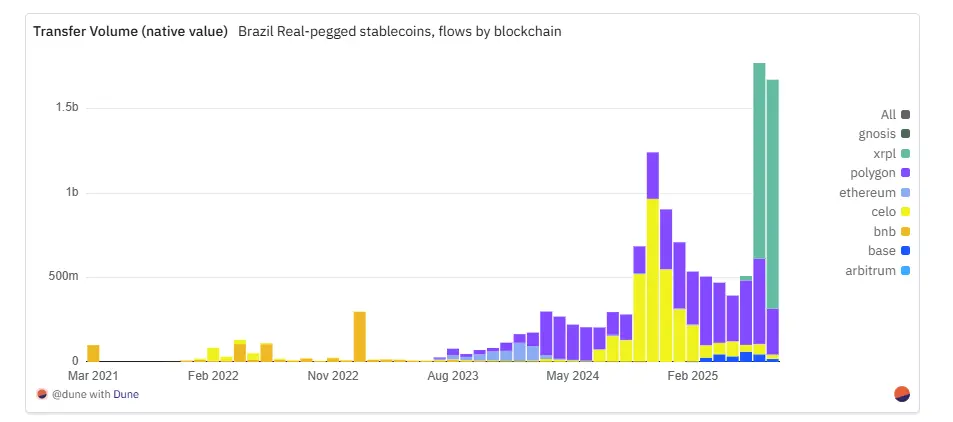

巴西為該趨勢提供了最清晰的案例研究,與巴西雷亞爾掛鉤的穩定幣呈現了驚人的同比增長。交易活動量從2021年僅5,000餘筆,暴增至2024年的140萬筆以上,2025年內迄今仍維持在120萬筆高位,較四年前激增逾230倍。獨立發送方數量同樣呈指數級增長:從2021年不足800個飆升至2025年超9萬個,僅2023年以來就增長達11倍。鏈上原生轉帳量從2021年約1.1億雷亞爾(約合2,090萬美元,按發稿時匯率)躍升至2025年7月的近50億雷亞爾(約9億美元),幾乎追平2024全年總量。若計入8月迄今數據,2025年轉帳總量已超越2024全年。這場始於邊緣化實驗的創新,在短短數年間已迅速成長為巴西鏈上經濟的核心支柱,無論是交易規模、用戶基數還是轉移價值均實現了數倍級的爆發式增長。

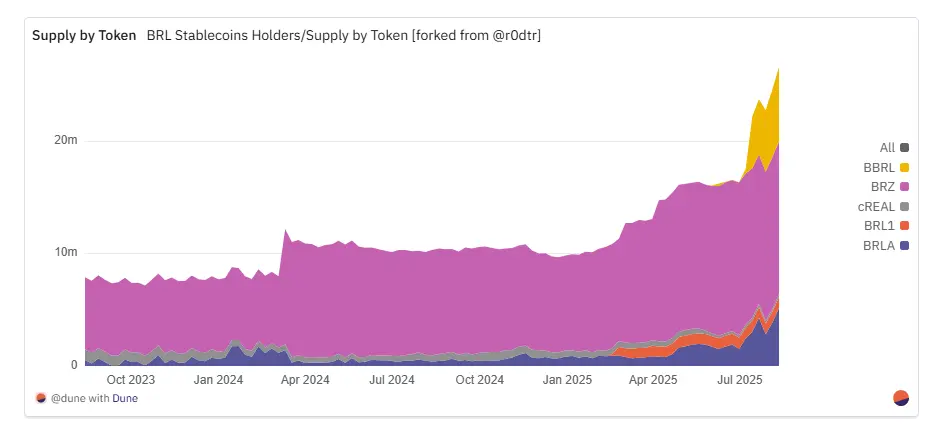

截至2025年6月,五種不同的錨定巴西雷亞爾的穩定幣正在活躍流通,這降低了市場集中度,也成為生態系統成熟的標誌。其中:金融科技公司Transfero發行的BRZ,為拉丁美洲地區的銀行、支付機構提供區塊鏈基礎設施解決方案;Celo公鏈發行的cREAL主打行動優先的DeFi整合方案;BRLA Digital、Avenia開發的BRLA聚焦合規的法幣可作為加密貨幣橋樑服務;由Mercado橋樑服務; Bitcoin、Bitso、Foxbit等交易所聯盟支持的BRL1致力建立行業通用標準;Braza集團的BBRL則定位服務於區域貿易和支付場景。

儘管市場規模有所成長,但巴西雷亞爾穩定幣仍處於早期發展階段,流通量約2,300萬美元。

根據Iporanga Ventures在其最新發布的《巴西雷亞爾穩定幣報告》中的分析,該領域格局正在快速演變,雖然目前尚未形成明確的市場領導者,但對項目層級數據進行深入剖析後可以發現特定的領先優勢領域。

其中,BRLA穩定幣在"獨特匯款人數"指標上佔據首位,這表明其擁有最廣泛的零售用戶覆蓋範圍。

cREAL在轉帳數量上佔據主導地位,這反映出其在零售和小額支付領域已形成早期吸引力。

在原生轉帳量方面,BRZ在2024年年中之前始終佔據絕對領先地位,但這一局面在當年下半年被突然崛起的cREAL打破。進入2025年初,隨著BRLA的穩定成長,Celo在轉帳量上的優勢逐漸消退。隨後在2025年7月,BBRL以震撼姿態強勢入場,儘管其活躍發送地址數量相對有限,但憑藉在XRPL(XRP Ledger)上線引發的爆發式增長,單月原生轉賬量佔比飆升至約65%。

與發行和轉帳交易集中在以太坊主網的美元穩定幣不同,雷亞爾穩定幣的交易活動主要集中在Layer2網路和其他公鏈。 Polygon以原生交易量和活躍用戶量成為主導通道:在2025年7月,錄得約7.4萬筆交易(涉及1.4萬名獨立用戶),月交易量更是創下5億雷亞爾(約合5000萬美元)的歷史記錄。

Celo排名第二,並維持213,000筆的歷史最高轉帳紀錄,這一高峰出現在2024年12月,源自cREAL在早期零售場景和小額支付領域的快速發展。儘管2025年唯一付款方數量有所減少,但透過商家、聚合器和資金池形成的規模化重複支付流,仍使Celo交易量維持在相當可觀的水平。

XRPL作為引人注目的新興參與者,在2025年7月巴西雷亞爾穩定幣(BBRL)推出後迎來爆發性增長:轉賬量從5月的百餘筆躍升至7月約3000筆,同時原生交易額飆升至約11.6億巴西雷亞爾,這標誌著一條高價值新通道正在形成。

Base鏈在2025年呈現穩定成長態勢,於6月達到高峰;而BNB鏈自2022年起轉帳量及活躍地址數大幅下滑後,市佔率持續萎縮。以太坊主網僅間歇性處理大額低頻轉賬,作用有限,不過BRZ代幣曾在2023年末至2024年初短暫主導該網絡交易活動。

除了原始數據,Iporanga Ventures的報告揭示了穩定幣在巴西的實用場景與高價值驅動特徵:B2B支付領先市場,企業透過穩定幣向境外供應商或員工付款,再利用本土PIX系統完成本地結算;跨境資金流入場景中,美元被轉換為巴西雷亞爾穩定幣進行境內支付。這些穩定幣正成為巴西代幣化資產生態的關鍵基礎設施,實現無需銀行託管的鏈上結算。在零工經濟及中小企業領域,穩定幣支撐著薪資支付、風險對沖與資本保護功能,CloudWalk的BRLC和Mercado Pago的美元穩定幣等商家整合方案正推動主流市場普及。

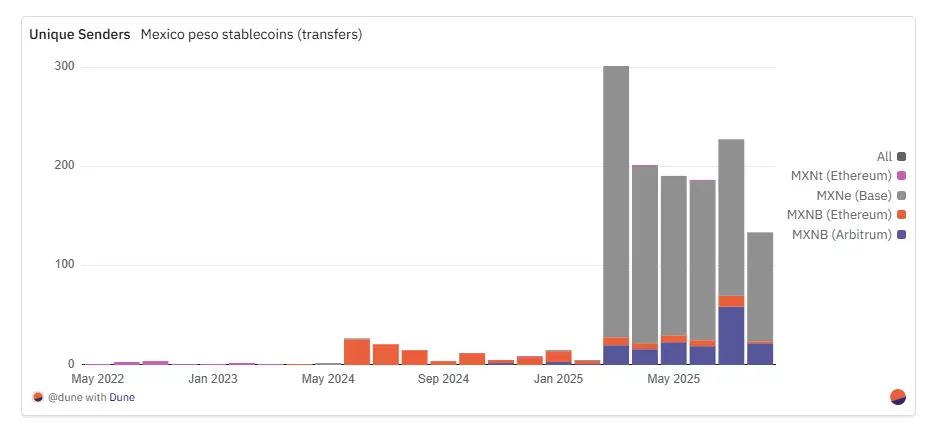

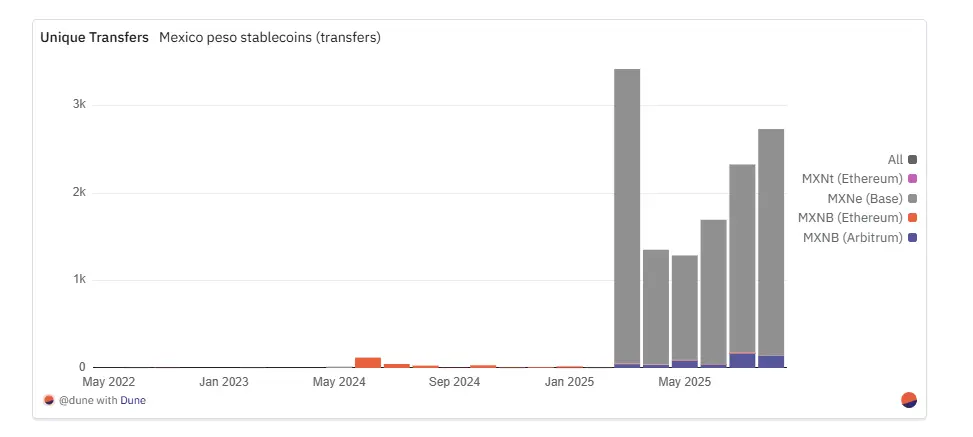

巴西擁有最多元、最成熟的本幣穩定幣生態系統,而墨西哥比索穩定幣市場正圍繞著Juno、Bitso的MXNB與Brale的MXNe兩個主要項目形成格局,二者發展軌跡截然不同。其中MXNB的流通模式已從2024年末偶發性的規模發行高峰,演變為2025年以來更穩定、廣泛的流通格局。

MXNB在2025年的成長標誌著其向日常使用情境的顯著轉變。 2025年7月該平台完成179筆轉賬,涉及70個獨立發送方,較上年同期的46筆轉賬和21個發送方同比激增339%和290%。

雖然交易量在2025年1月達到峰值,當時以較少交易就實現了1450萬墨西哥比索(按本文撰寫時匯率計算約合75萬美元),但同年7月僅以48萬墨西哥比索(約合2.5萬美元)的交易量,卻來自更多筆小額支付。平均單筆交易金額已從2024年7月的約2.87 萬墨西哥比索降至3,600墨西哥比索。這一轉變伴隨著一個明顯的遷移方向:即轉向Arbitrum。在2024年,約99%的轉帳發生在以太坊上;但自2025年第二季以來,約94%的轉帳已轉移到Arbitrum,使得低費用的二層方案通道成為預設選擇。

MXNe由Brale發行,卻反其道而行之,透過在Base鏈上獨家運營,已發展成為交易量最大的墨西哥比索錨定穩定幣。

上述活動於2025年3月達到高峰,當月274名發送者共進行3,367筆轉帳;儘管後續交易頻次放緩,總轉帳金額卻持續攀升。 2025年7月來自158名發送方的2148筆轉帳創造了約6.377億墨西哥比索的歷史新高。因此使平均交易規模攀升至近29.7萬比索,顯示有大額交易及機構化運作的可能性。

對比十分明顯:MXNB現在主導小額零售支付場景,而MXNe則專注於大額結算。相較巴西雷亞爾較分散的生態格局,墨西哥市場仍集中於這兩家發行方及少數結算通道,但這並未阻礙流動性成長。自2025年年中起,墨西哥比索貨幣對的DEX交易量已迅速攀升至榜首,標誌著市場結構日趨成熟。

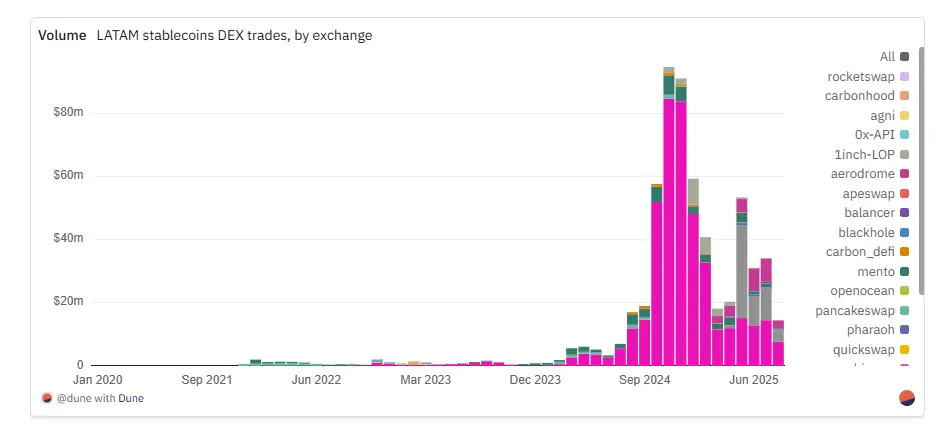

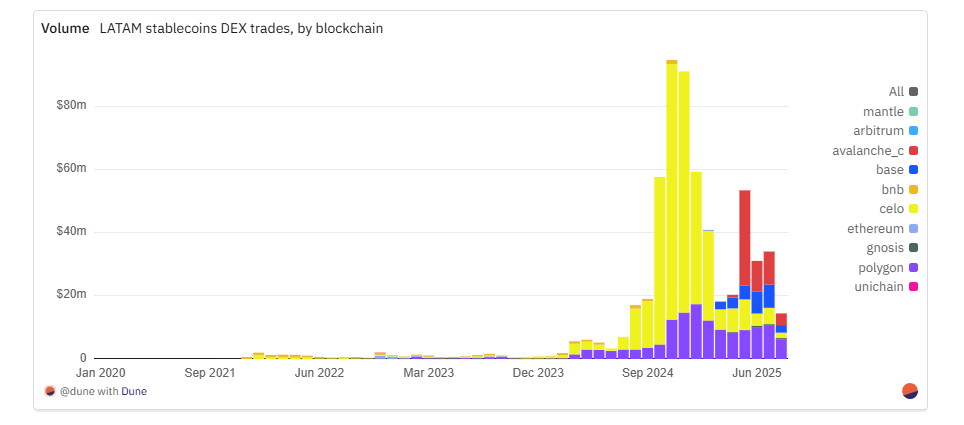

DEX流動性及交易模式

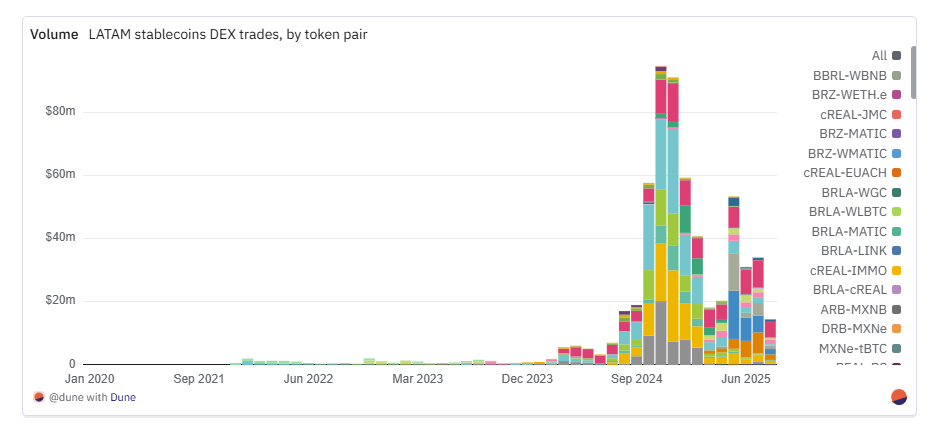

拉丁美洲地區的巴西雷亞爾和墨西哥比索掛鉤的穩定幣應用正超越支付範疇,透過形成本地貨幣與全球穩定幣之間的鏈上外匯通道,在DEX上建立實質流動性支撐。

在BRL關聯資產中,cREAL是核心交易樞紐。其最大的交易對CELO–cREAL累積交易量達約1.26億美元,並由Celo原生DEX生態系統的深度流動性提供支撐。 cREAL同時錨定著主流跨穩定幣市場:cREAL–USDT(8770萬美元)、cREAL–cUSD(5910萬美元),以及非美元交易對如cEUR–cREAL(4860萬美元)和cKES–cREAL(2490萬美元),既充分體現巴西亞爾換幣功能的雙重貨幣。然而自2024年11月創下8,000萬美元月交易量高峰(佔當月穩定幣總交易量85%)後,cREAL的月度DEX交易量持續走低,至2025年7月已跌至500萬美元,回落至2024年7月水準。

BRLA現已成為主要的美元通道,其中BRLA-USDC(9,750萬美元)和BRLA-USDT(2,130萬美元)交易量居前。自2025年3月起,BRLA-USDC始終是本資料集內除穩定幣外交易量最高的美元計價DEX交易對(僅2025年5月MXNB交易對曾短暫超越)。儘管BRLA從未達到cREAL的歷史高峰交易量,但2025年7月BRLA交易對總交易額達900萬美元,近乎同期cREAL交易量的兩倍,較2024年7月自身交易量增長兩倍。

BRZ維持穩定且高度集成,流動性主要分佈於BRZ-USDC(1510萬美元)、BRZ-USDT(1470萬美元)及BRZ-BUSD(約910萬美元)三個交易對。在巴西雷亞爾穩定幣中,BRZ擁有最廣泛的交易對組合。儘管其交易量仍低於cREAL與BRLA,但已實現連續成長,從2024年7月的2.6萬美元上升至2025年7月的300萬美元,並在同年4月創下477萬美元高峰。

2025年5月,在出現大額交易和流動性湧入期間,墨西哥比索掛鉤型穩定幣MXNB的最大交易對MXNB-WAVAX(2970萬美元)和MXNB-USDC(1860萬美元)交易量激增。此後墨西哥比索交易對持續保持強勁勢頭,目前仍有三個MXN交易對位列當地穩定幣DEX交易量榜單前十,顯示此次飆升並非短暫現象。

MXNe僅在Base上運行,其流動性集中在MXNe-USDC 交易對(價值約1830萬美元)。其在DEX的交易量從2025年3月的113萬美元穩步增長至7月的660萬美元,這與Base推動整合本地穩定幣至美元資金池的策略相一致。有趣的是,雖然MXNe在鏈上轉帳量方面領先MXNB,但MXNB卻擁有更高的DEX交易量。這顯示MXNe主要扮演高價值轉帳和融入美元生態的角色,而MXNB則專注於鏈上活躍交易領域。該

BRL1和BBRL的DEX成交量仍保持低位,跨幣種穩定幣交易活動同樣較小,僅有三組交易對呈現顯著活躍度,其中交易量最大的BRLA–BRZ組合於2025年4月達到約40萬美元的峰值。該

穩定幣交易量高度集中於少數平台,每個平台都綁定特定的本地穩定幣生態。 Uniswap仍以4.26億美元總交易量穩居流動性霸主地位,其在以太坊及Layer 2上巴西雷亞爾和墨西哥比索錨定穩定幣市場佔據核心地位。各原生鏈DEX在其對應穩定幣領域保持絕對優勢:Trader Joe(5280萬美元)和PancakeSwap交易所(1330萬美元)壟斷了Avax鍊和BNB鏈上BRZ的流動性,而Mento(5080萬美元)則是Celo鏈上cREAL的專用交易平台。 1inch限價訂單協議則採用不同運作機制,其定位較接近聚合結算層而非流動性提供方,主要體現在處理大額一次性互換交易,而非維持深度資金池。

2025 年最顯著的發展之一是Aerodrome的崛起。該平台累計交易量已達2,580萬美元,而其交易量幾乎全部來自自第二季以來的MXNe-USDC交易。 Aerodrome作為Base上原生穩定幣的核心基礎設施,其在Base鏈的角色類似於Mento在Celo生態中的定位。規模較小但值得關注的交易場所,如Carbon DeFi(480 萬美元)、Pharaoh(195 萬美元)和Balancer(約180 萬美元),則服務於分散或小眾的跨資產池。總體而言,鏈上原生穩定幣的流動性在絕對值上持續增長,並正日益與鏈原生的DEX基礎設施深度綁定。而Aerodrome的快速崛起,堪稱2025年詮釋這趨勢最清晰的典範。

穩定幣流動性模式仍與其原生鏈及主流DEX深度綁定。 Celo以3.63億美元總交易量居首,其中Mento平台上的cREAL–cUSD、USDC交易佔據絕對主導,該交易對在2024年7月至2025年2月期間持續領先美元計價交易量。 Polygon以1.36億美元位居第二,透過Uniswap和QuickSwap提供多樣化的巴西雷亞爾穩定幣流動性(尤以BRLA和BRZ為主),凸顯其在穩定幣轉移與DeFi、支付生態的雙重功能。 Avalanche以約5,480萬美元排名第三,主要受Trader Joe 2025年5月MXNB–WAVAX交易激增推動,Uniswap、Pharaoh及1inch限價訂單協議進一步為巴西雷亞爾和墨西哥比索市場補充流動性。 Base以約2,620萬美元緊隨其後,其流動性幾乎全部來自Aerodrome平台的MXNe–USDC交易,該交易量與Base在2025年發力本地穩定幣的戰略呈現同步增長。

核心重點非常清楚:本地穩定幣在DEX的流動性具有生態錨定屬性,每條主流公鏈都會將自身主網資產與少數主導交易場所配對。 2025年的兩大爆發式成長案例:Trader Joe在Avalanche鏈上運作MXNB,以及Aerodrome在Base上運作MXNe,都生動展現了當本地穩定幣具備戰略重要性時,鏈上應用生態與交易所主導地位如何相互促進強化。

除巴西和墨西哥之外,拉丁美洲其他幾個國家也嘗試推出了本土穩定幣,但多數仍處於早期發展階段或有限試點。在阿根廷,極端的貨幣波動性阻礙了Transfero的ARZ和Num Finance的nARS等披索掛鉤代幣獲得持續關注。哥倫比亞已推出多個穩定幣項目,包括nCOP(Num Finance)、cCOP(Celo/Mento)、COPM(Minteo)和COPW(Bancolombia),目標客群是僑匯和國內支付領域,但採用率仍不高。智利Base上的CLPD(鏈上比索)以及秘魯的nPEN(Num Finance)和sPEN(Anclap基於Staller鏈開發)同樣局限於小眾領域,使用場景基本集中在試點項目和特定支付通道。儘管這些項目反映出該地區日益增長的興趣,但其交易量仍有限,凸顯出本地條件,尤其是貨幣穩定性和監管明確性對推動普及的關鍵作用。