撰文:EeeVee

「只要不投資Crypto,其他的都能賺。」

最近幣圈和全球其他市場,似乎是冰火兩重天。

2025 年整年,黃金漲超60%,白銀飆漲210.9%,美股羅素2000 指數上漲12.8%。而比特幣,在短暫新高後,年線收陰。

2026 開年,分化仍在加劇。 1 月20 日,黃金白銀競相再創新高,美股羅素2000 指數連續11 天跑贏標普500,A 股科創50 指數單月漲幅超過15%。

反觀比特幣,卻在1 月21 日以六連陰,從98,000 美元,頭也不回地再次跌回9,000 以下。

白銀過去一年的走勢

資金在1011 年之後似乎決絕地離開了幣圈,BTC 在10 萬美元下方已經震蕩了三個多月,市場陷入了「有史以來波動率最低」的時期。

失望的情緒在幣圈投資者中蔓延,問起離開Crypto 在其他市場賺到錢的投資者,他們甚至分享起了“ABC”的“秘訣”--“Anything But Crypto”,只要不投資Crypto,其他的都能賺。

上一輪大家所期待的「Mass Adoption」,現在看來確實來了。只是不是大家期望的去中心化應用普及,而是華爾街主導的、徹底的「資產化」。

這一輪美國建制派和華爾街以前所未有的姿態擁抱Crypto。 SEC 批准現貨ETF;貝萊德、摩根大通紛紛將資產配置到以太坊;美國將比特幣納入國家戰略儲備;好幾個州的養老金投資了比特幣;甚至連NYSE 都宣布計劃推出加密貨幣交易平台。

那麼問題來了:為什麼當比特幣獲得了這麼多政治和資本的背書後,卻在貴金屬和股票市場競相創新高的時候,價格表現如此令人失望?

當幣圈投資人都習以為常學會看盤前美股價格,來判斷幣圈走勢漲跌的時候,比特幣又為什麼不跟漲了?

比特幣為什麼這麼弱?

先行指標

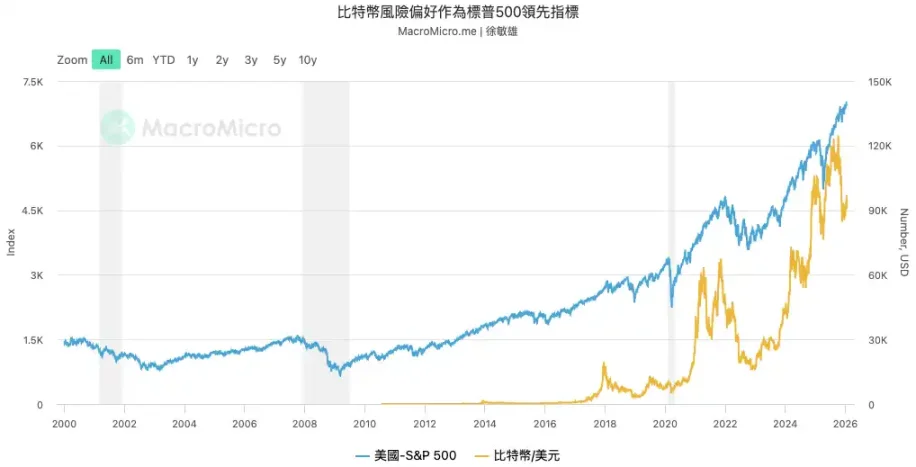

比特幣是全球風險資產的「先行指標」,Real Vision 創辦人Raoul Pal 在他許多文章曾一再提及,因為比特幣的價格純粹由全球流動性驅動,不受哪個國家的財報、利率直接影響,所以它的波動往往領先於納斯達克指數這些主流風險資產。

根據MacroMicro 的數據,比特幣的價格的轉折點在過去幾年中多次領先標普500 指數。因此,一旦作為領先指標的比特幣上漲勢頭停滯,無法再創新高,這就構成了一個強烈的警示訊號,其他資產的上漲動能可能也已接近枯竭。

流動性緊縮

其次,比特幣的價格,到今天為止,還是和全球美元的淨流動性高度相關。雖然聯準會在2024 年和2025 年降了息,但從2022 年開始的量化緊縮(QT)仍在不停地從市場抽走流動性。

比特幣在2025 年創下新高,更多是因為ETF 透過帶來了新的資金,但這並沒有改變全球宏觀流動性偏緊的根本格局。比特幣的橫盤,就是對這個宏觀現實的直接反應。在缺錢的大環境裡,它很難開啟超級牛市。

而全球第二大流動性來源——日元,也開始收緊。日本央行在2025 年12 月將短期政策利率上調至0.75%,為近30 年來最高水準。這直接衝擊了過去幾十年來全球風險資產的重要資金來源:日圓套息交易。

歷史數據顯示,自2024 年以來,日本央行的三次升息都伴隨著比特幣超過20% 的價格下跌。聯準會和日本央行的同步緊縮,讓全球流動性的大環境雪上加霜。

日本每次升息幣圈的跌幅

地緣衝突

最後,地緣政治的潛在"黑天鵝"正讓市場的神經持續緊繃,而川普在2026 年初的一系列內外動作,則將這種不確定性推向了新的高度。

在國際上,川普政府的行動充滿了不可預測性。從對委內瑞拉進行軍事幹預,抓捕其總統(在現代國際關係史上前所未有),到與伊朗之間的戰爭再次一觸即發;從試圖強行購買格陵蘭島,到對歐盟發出新的關稅威脅。這一系列激進的單邊主義行為,正在全面激化大國矛盾。

而在美國國內,他的舉措更引發了民眾對憲政危機的深層憂慮。他不僅提議將"國防部"更名為"戰爭部",還已下令讓現役部隊為國內的潛在部署做準備。

這些動作,結合他曾暗示後悔沒有動用軍隊幹預、不願中期選舉落敗的言論,使民眾的擔憂日益清晰:他是否會拒絕接受中期選舉落敗,使用武力連任?這種猜測和高壓,已經在激化美國內部的矛盾,目前各地的遊行有擴大的跡象。

川普上週援引《叛亂法》並部署軍隊到明尼蘇達週平息抗議,隨後五角大廈已命令約1500 名駐阿拉斯加現役士兵待命

這種衝突的常態化,正將世界拖入一個介於局部戰爭與新冷戰之間的"灰色地帶"。傳統意義上的全面熱戰還有相對明確的路徑、市場預期,甚至曾伴隨著放水"救市"。

而這種局部衝突則有極強的不確定性,它充滿了"未知的未知"(unknown unknowns)。對於高度依賴穩定預期的創投市場而言,這種不確定性是致命的。當大型資本無法判斷未來走向時,最理性的選擇是增持現金、離場觀望,而非將資金配置到高風險、高波動性的資產之中。

其他資產為什麼不跌?

和幣圈的沉默形成鮮明對比,2025 年以來,貴金屬、美股、A 股等市場輪番上漲。但這些市場的上漲,不是因為宏觀和流動性基本面普遍變好了,而是在大國博弈的背景下,由主權意志和產業政策驅動的結構性行情。

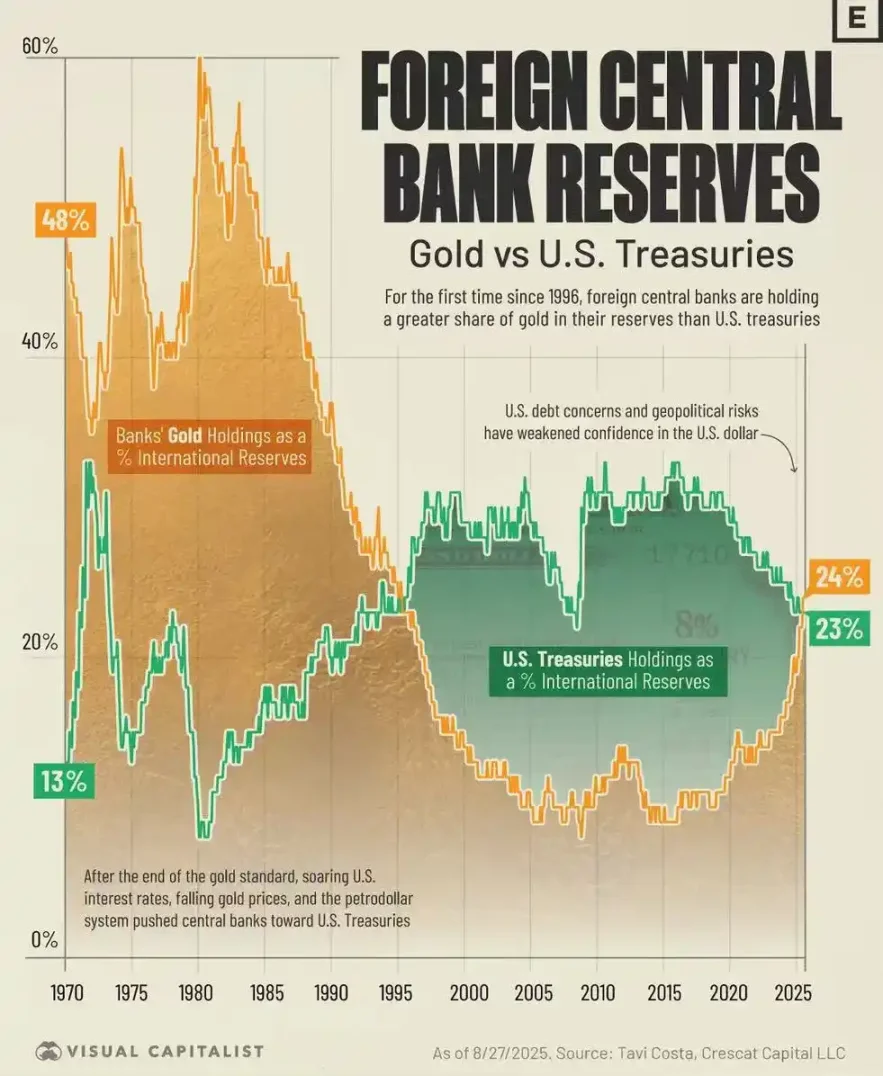

黃金的上漲,是主權國家對現有國際秩序的反應,根源在於美元體系的信用裂痕。 2008 年的全球金融海嘯和2022 年凍結俄羅斯外匯儲備的舉動,徹底打破了美元和美債作為全球最終儲備資產的「無風險」神話。在這種背景下,全球央行成了「價格不敏感的買家」。他們買黃金,不是為了短期賺錢,而是為了找一個不依賴任何一個主權信用的終極價值儲存手段。

世界黃金協會的數據顯示,2022 年和2023 年,全球央行連續兩年淨購金量都超過了1,000 噸,創了歷史紀錄。這輪黃金的上漲,主要推手是官方力量,而不是市場化的投機力量。

主權國家央行儲備中黃金與美國國債的佔比對比,2025 年黃金的總儲備已超過美國國債

股票市場的上漲,則是國家產業政策的展現。不管是美國的「AI 國家化」戰略,或是中國的「產業自主」方針,都是國家力量在深度介入並主導資本的流向。

拿美國來說,透過《晶片與科學法案》,人工智慧產業已經被提升到了國家安全的戰略高度。資金明顯地從大型科技股流出,轉而湧入更有成長性、且符合政策導向的中小型股。

在中國A 股市場,資金同樣高度集中在「信創」、「國防軍工」這些和國家安全、產業升級密切相關的領域。這種由政府強力主導的行情,它的定價邏輯和依賴純粹市場化流動性的比特幣,本來就有天然的不同。

歷史會重演嗎?

歷史上,比特幣不是第一次出現和其他資產表現分化的情況。而每一次分化,最後都以比特幣的強勁反彈告終。

史上比特幣相對黃金的RSI(相對強弱指數)跌破30 的極端超賣情況總共出現4 次,分別是2015 年、2018 年、2022 年和2025 年。

每次,當比特幣相對黃金被極度低估的時候,都預示著匯率對或比特幣價格的反彈。

比特幣/ 黃金歷史走勢,下方為RSI 指標

2015 年,在熊市末期,比特幣相對黃金RSI 跌破30,隨後開啟了2016-2017 年的超級牛市。

2018 年,熊市中,比特幣下跌超過40%,而黃金上漲近6%。 RSI 跌破30 後,比特幣從2020 年低點開始,反彈超過770%。

2022 年,熊市中,比特幣下跌近60%。 RSI 跌破30 後,比特幣反彈,再次跑贏黃金。

2025 年底到現在,我們第四次見證了這段歷史性的超賣訊號。黃金在2025 年飆升64%,而比特幣相對黃金的RSI 再次跌入超賣區間。

現在還能追漲其他資產嗎?

在「ABC」的喧囂中,輕易拋售加密資產,去追漲其他目前看起來更為繁榮的市場,可能是個危險的決定。

當美股小型股開始領漲,歷史上往往是多頭末期流動性枯竭前的最後狂歡。羅素2000 指數從2025 年低點以來已經漲了超過45%,但它的成分股中大多獲利能力比較差,對利率變動非常敏感。一旦聯準會的貨幣政策不如預期,這些公司的脆弱性馬上就會被揭露出來。

其次,AI 板塊的狂熱正呈現出典型的泡棉特徵。不管是德意志銀行的調查,還是橋水基金創辦人達利歐的警告,都把AI 泡沫列為2026 年市場的最大風險。

英偉達、Palantir 這些明星公司的估值已經達到了歷史高位,而它們的獲利成長能不能支撐這麼高的估值,正受到越來越多的質疑。更深層的風險在於,AI 龐大的能源消耗可能引發新一輪的通膨壓力,迫使央行收緊貨幣政策,刺破資產泡沫。

根據美銀(Bank of America)基金經理人1 月的調查顯示,當前全球投資者樂觀情緒創2021 年7 月以來新高,全球成長預期飆升。現金持有比例降至3.2% 的歷史新低,針對市場回檔的保護措施處於2018 年1 月以來最低水準。

一邊是瘋狂上漲的主權資產、普遍樂觀的投資人情緒;另一邊是愈演愈烈的地緣衝突。

在這樣的大背景下,比特幣的"停滯",並非"跑輸大盤"這麼簡單。它更像是一個清醒的訊號,是對未來更大風險的提前預警,也是在為更宏大的敘事轉變積蓄力量。

對真正的長期主義者而言,這正是檢驗信念、拒絕誘惑,並為即將到來的危機與機遇,做好準備的時刻。