作者:Ye Xie & Anya Andrianova, 彭博社

編譯:Felix, PANews

美國透過里程碑式的穩定幣立法,正在華爾街掀起激烈爭論:這種數位資產是否真能顯著強化美元地位,並成為短期美國國債(T-bills)的重要需求來源。

儘管觀點各異,但摩根大通、德意志銀行和高盛等公司的策略師們一致認為,無論美國總統唐納德·特朗普及其顧問們對穩定幣作為支撐美國金融的新支柱的前景多麼樂觀,現在就斷言穩定幣是“遊戲規則改變者”還為時過早。而且,有些人還看到了其中的風險。

德意志銀行美國市場策略師Steven Zeng 表示:“預測的穩定幣市場規模太誇張了,大家都在觀望,但沒人敢下方向性押注。持懷疑態度的人也不少。”

穩定幣是一種數位代幣,其價值與傳統貨幣掛鉤,最常見的是與美元掛鉤,波動性遠低於比特幣等市場化加密貨幣。它們在區塊鏈上充當現金的替代品,可以像銀行帳戶一樣用於數位儲存資金,也可以用於即時轉帳或交易。

自今年7 月被稱為《天才法案》(Genius Act)的穩定幣立法正式生效以來,行業支持者將其視為關鍵性突破,將為美元計價的數位貨幣在金融體系中更廣泛應用鋪平道路。美國財政部長Scott Bessent 上月估計,該法案可推動美元穩定幣市場規模從目前的約3,000 億美元,到2030 年將成長至3 兆美元。

根據新法律,穩定幣發行商必須100% 以短期國債及其他現金等價物全額儲備支持美元穩定幣。 Bessent 認為,即將到來的由穩定幣引發的需求「激增」將使財政部能夠發行更多短期國債,從而降低對長期債券的依賴,緩解抵押貸款利率及其他與長期基準掛鉤的借貸成本壓力。

PGIM Fixed Income 首席投資策略師兼全球債券業務主管Robert Tipp 表示:「財政部關注的是藉貸成本」。穩定幣「在這個過程中可以發揮作用」。

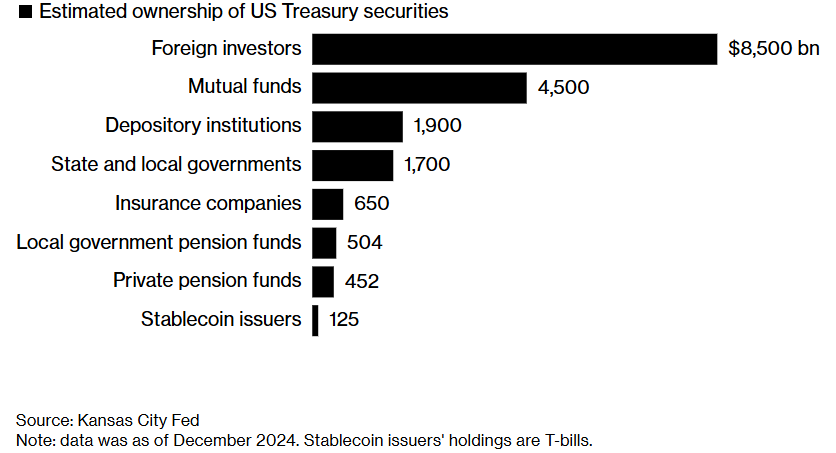

目前,美元穩定幣(主要為Tether 的USDT 和Circle 的USDC)已持有約1,250 億美元美國國債,接近去年底短期國債存量市場的2%(堪薩斯城聯邦儲備銀行8 月研究)。根據國際清算銀行的數據,光是去年,這些發行機構就購入了約400 億美元的短期國債。不過與持有約3.4兆美元公債的美國貨幣市場基金相比,穩定幣仍是「小角色」 。

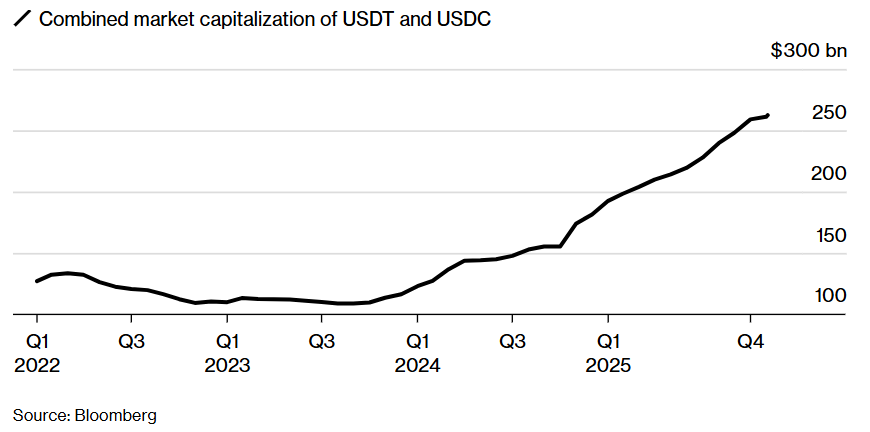

過去一年, Tethe和Circle代幣的數量激增

大多數分析師認為,在未來一年逐步成形的監管框架下,穩定幣市場肯定會擴大,但預測分歧巨大。摩根大通預計未來幾年該市場規模將擴大至多7,000億美元,而花旗集團樂觀的預測可能高達4兆美元。

摩根大通美國短期策略主管Teresa Ho 表示:“當然,過去一年我們看到了很多積極的發展勢頭。但其增長速度——我認為它不會在短短幾年內增長到2 兆美元、3 兆美元或4 兆美元。”

加密產業支持者的終極目標是讓穩定幣成為主流支付手段,這將直接挑戰傳統銀行體系。中小銀行尤其擔憂存款外流導致信貸收縮;大銀行則計劃發行自家穩定幣,透過儲備金的利息獲利。

目前穩定幣仍主要用於加密貨幣交易,近期市場劇烈波動顯示數位資產情緒變化之快,穩定幣也可能出現資金流出。即使最樂觀的成長預測成真,對國債需求的實際提振也可能遠低於預期。

淨效應為零?

懷疑論者指出,穩定幣的資金流入主要來自四個管道:政府貨幣市場基金、銀行存款、現金以及海外對美元的需求。

穩定幣發行商在債券持有者中佔比很低,仍屬「小角色」。

截至2024年12月,穩定幣發行方的國債持有量

鑑於《天才法案》禁止穩定幣支付利息,追求收益的投資者幾乎沒有動力將資金從儲蓄帳戶或貨幣市場基金中轉移出來,這限制了其潛在成長。而且,即便投資人確實從貨幣市場工具(目前是短期國債的最大買家)轉移資金,淨效應也可能為零:並非創造對短期國債的新需求,而只是改變了持有者的身份。

外交關係協會高級研究員Brad Setser 表示:“我對此持懷疑態度。如果穩定幣需求激增,一些現有國債持有人會被擠出市場,轉而投向其他替代品,例如其他短期證券。”

白宮首席經濟學家、現任聯準會理事Stephen Miran 承認,美國國內對穩定幣的需求可能有限,但他認為真正機會在海外——那裡的投資者願意接受零收益以換取美元資產敞口。

聯準會理事Stephen Miran認為,以美元計價的穩定幣將吸引海外需求

在最近的一次演講中,聯準會理事Miran 將穩定幣的潛在影響與聯準會的量化寬鬆政策以及大幅壓低利率的全球「儲蓄過剩」聯繫起來。

渣打銀行估計,到2028 年,資金轉移到穩定幣可能會導致發展中國家的銀行出現約1 兆美元的資金外流。這種情況幾乎肯定會促使這些國家的監管機構限制穩定幣的採用。歐洲中央銀行等正在開發自己的數位貨幣,以應對來自私人美元穩定幣的競爭。

高盛分析師Bill Zu 和William Marshall 寫道:“如果資本管制限制了傳統美元的獲取,那麼它們也可能適用於美元穩定幣。”

聯準會因素

另一個削弱穩定幣對國債需求影響的因素可能是聯準會本身。 CIBC 策略師Michael Cloherty 指出,如果穩定幣把流通中的美元「隔離」(這是聯準會資產負債表上的負債項目),那麼聯準會就需要相應地縮減其資產規模,包括其4.2 兆美元的國債投資組合。這意味著「大部分」穩定幣帶來的國債需求可能只是取代了聯準會的持股。

過度依賴短期債務也會有代價:政府融資的可預測性降低,需要更頻繁地進行債務展期,並使美國面臨市場狀況變化的風險。而且任何改變都不會在一夜之間發生。

德意志銀行的Zeng 估計,未來五年穩定幣可能會成長1.5 兆美元,資金來源是美國國內和海外資金池的流出。每年將帶來約2000 億美元的增量國債需求——這是一個相當大的數額,但相對於美國政府龐大的借款規模而言,只是九牛一毛。聯邦債務已膨脹至超過30 兆美元,預計未來十年將再增加22 兆美元。

倫敦標準銀行G10 戰略主管Steven Barrow 表示:“我不會僅僅因為政府可能有了新想法就對美元和美國國債盲目樂觀。說穩定幣解決不了任何問題,這種說法是錯誤的,但它'無法讓你擺脫債務和赤字的泥潭' ,這才是真正令人擔憂的地方。”