作者:Story @IOSG

TL;DR

資料挑戰:高效能公鏈的出塊時間競爭進入亞秒時代。 C 端高併發、高流量波動和多鏈異質需求增加了資料側複雜性,資料基礎設施需轉向即時增量處理+ 動態擴展。傳統批次ETL 延遲分鐘到小時級,難以滿足即時交易。新興方案如The Graph、Nansen、Pangea 引入串流運算,延遲壓縮至即時追蹤等級。

資料競爭的典範轉移:上週期滿足「能看懂」;本週期強調「能賺錢」。 Bonding Curve 模式下,延遲一分鐘成本可數倍差距。工具迭代:從手動設定滑點→ 狙擊bot → GMGN 一體化終端。交易上鍊能力逐步商品化,核心競爭前緣滑向數據本身:誰能更快捕捉訊號,誰就能幫用戶獲利。

交易資料的維度擴展:Meme 本質是注意力金融化,關鍵在敘事、關注與後續傳播。鏈下輿情× 鏈上數據的閉環:敘事追蹤總結、情緒量化成為交易核心。 「水下資料」:資金流向、角色畫像、聰明錢/KOL 地址標籤化,揭示鏈上匿名地址背後隱性博弈。新一代交易終端將鏈上鏈下多維訊號融合到秒級,提升入場與避險判斷。

AI 驅動的可執行訊號:從資訊到效益。新階段競爭目標:夠快、自動化、能帶來超額報酬。 LLM+ 多模態AI 可自動提煉決策訊號,並結合Copy Trading、止盈停損執行。風險挑戰:幻覺、訊號壽命短、執行延遲與風險控制。平衡速度與準確率,強化學習與模擬回測是關鍵。

資料看板的生存抉擇:輕量資料聚合/ 看板類應用缺乏護城河,生存空間被壓縮。向下:深耕高性能底層管線與數研一體化。向上:延展至應用層,直接做使用者場景,提高資料呼叫活躍度。未來賽道格局:要嘛成為Web3 水力發電煤的基礎設施,要嘛成為Crypto Bloomberg 的使用者平台。

護城河正轉向「可執行訊號」與「底層資料能力」,長尾資產與交易資料閉環是加密原生創業家的獨特機會。未來2–3 年的機會窗口:

- 上游基礎架構:Web2 層級處理能力+ Web3 原生需求→ Web3 Databricks/AWS。

- 下游執行平台:AI Agent+ 多維資料+ 無縫執行→ Crypto Bloomberg Terminal。

感謝Hubble AI、Space & Time、OKX DEX 等計畫對本研報的支持!

引子:Meme、高性能公鏈、AI 的三重共振

在上一輪週期中,鏈上交易的成長主要依賴基礎設施迭代,進入新周期,隨著基礎設施逐步成熟,以Pump.fun 為代表的超級應用正成為加密產業的新成長引擎。這類資產發行模式以統一的發行機制與精巧的流動性設計,塑造了一個公平原始、暴富神話頻傳的交易戰壕。這種高倍財富效應的可複製性,正在深刻改變用戶的收益預期與交易習慣。使用者需要的不僅是更快的入場機會,還需要在極短時間內取得、解析和執行多維度資料的能力,而現有資料基礎設施已難以承載這種密度和即時性的需求。

隨之而來的是對交易環境更高層次的需求:更低摩擦、更快確認、更深流動性。交易場所正加速遷移至以Solana 和Base 為代表的高性能公鏈與Layer2 Rollup。這些公鏈的交易資料量級相比上一輪的以太坊提升了10 倍有餘,為現有資料供應商帶來了更嚴峻的資料效能挑戰。伴隨Monad、MegaETH 等新一代高效能公鏈上線在即,鏈上資料處理與儲存需求將呈現指數級成長。

同時,AI 的快速成熟正在加速實現智慧平權。 GPT-5 的智力已經達到博士水平,Gemini 等多模態大模型可以輕鬆理解K 線… 借助AI 工具,原本複雜的交易訊號現在也可以被一般使用者理解執行。在這一趨勢下,交易者開始依賴AI 做出交易決策,而AI 交易決策離不開多維度、高實效數據。 AI 正從「輔助分析工具」演變為「交易決策中樞」,其普及化進一步放大了對資料即時性、可解釋性和規模化處理的要求。

在Meme 交易狂潮、高效能公鏈擴張與AI 商品化的三重共振下,鏈上生態對全新資料基礎設施的需求越發迫切。

應對十萬TPS、毫秒出塊的資料挑戰

隨著高效能公鏈與高效能Rollup 的崛起,鏈上資料的規模與速度已進入全新階段。

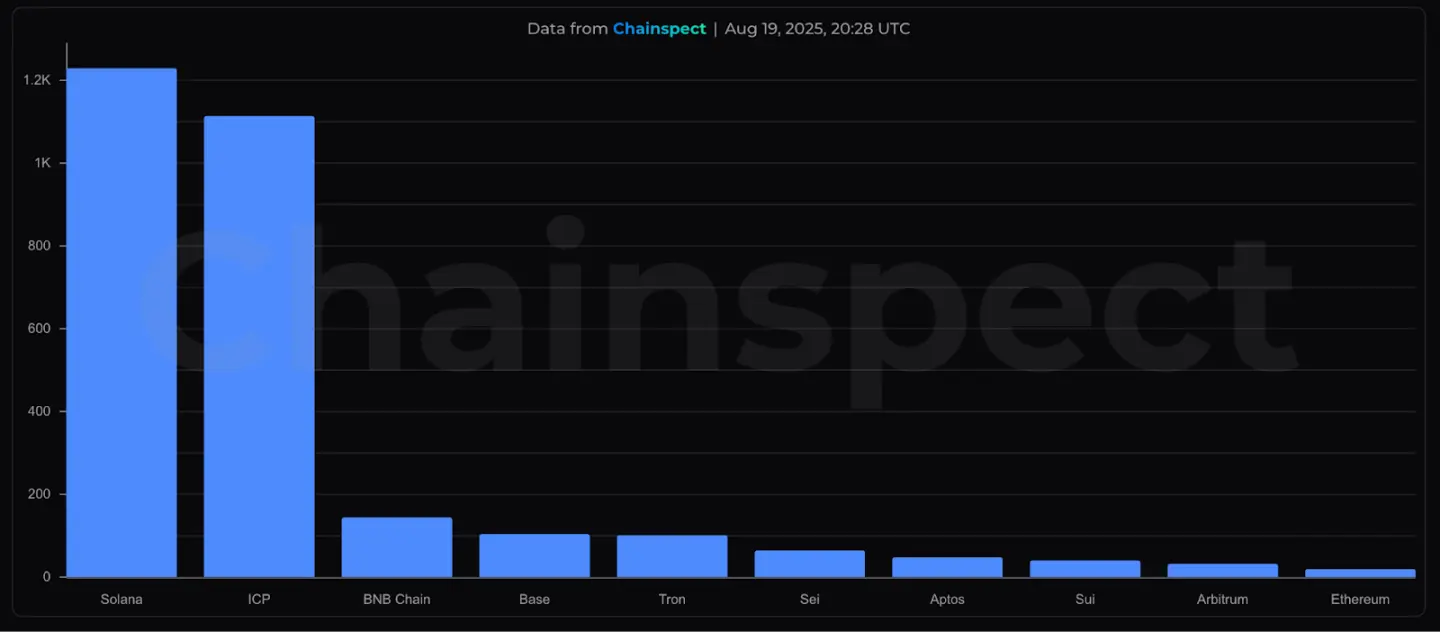

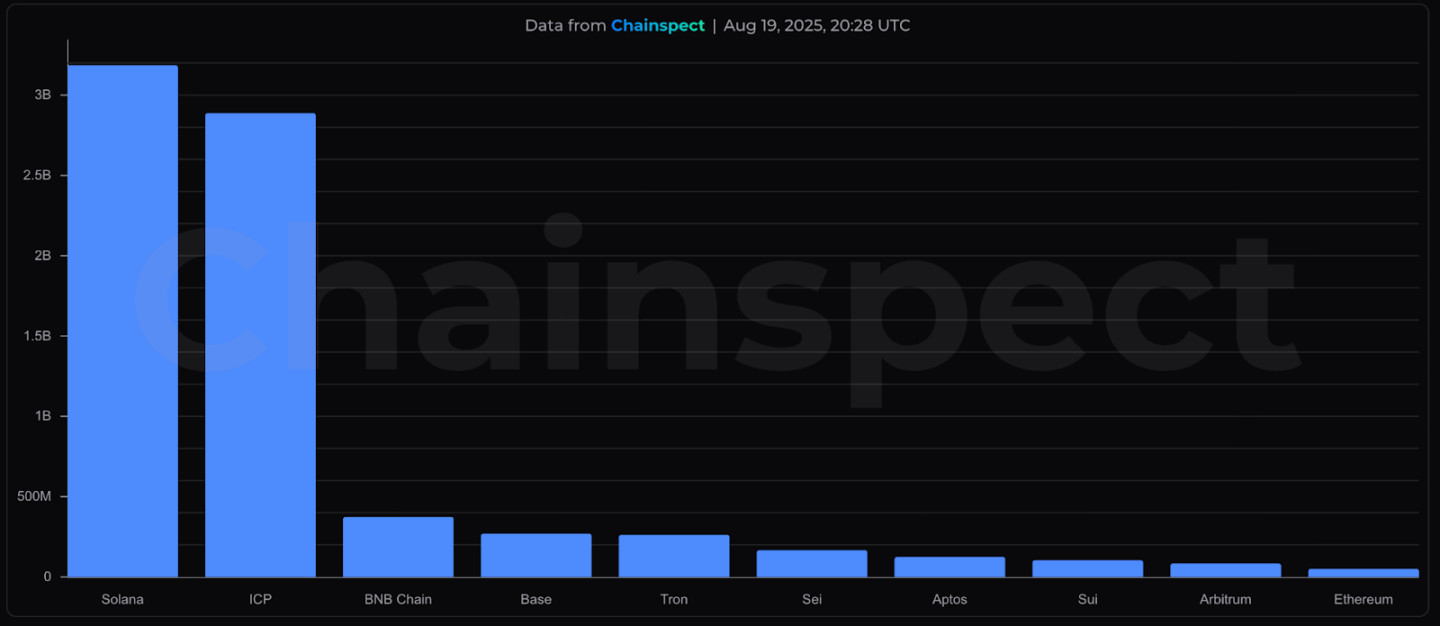

伴隨高並發與低延遲架構的普及,單日交易量輕鬆突破千萬筆,原始資料規模以百GB 計。以Solana 為例,其近30 天日均TPS 超過1,200,每日交易數超1 億筆;在8 月17 日更是創下了107,664 TPS 的歷史新高。根據統計,Solana 帳本資料以每年80-95 TB 的速度快速成長,換算到每天就是210-260 GB。

▲ Chainspect,30 天平均TPS

▲ Chainspect,30 天交易量

不僅吞吐量攀升,新興公鏈的出塊時間也已進入毫秒。 BNB Chain 的Maxwell 升級將出塊時間縮短至0.8s,Base Chain 的Flashblocks 技術則壓縮至200ms。今年下半年,Solana 計畫以Alpenglow 取代PoH,將區塊確認時間降至150ms,而MegaETH 主網更以10ms 的即時出塊為目標。這些共識與技術的突破大幅提升了交易的即時性,卻對區塊資料同步和解碼能力提出了前所未有的要求。

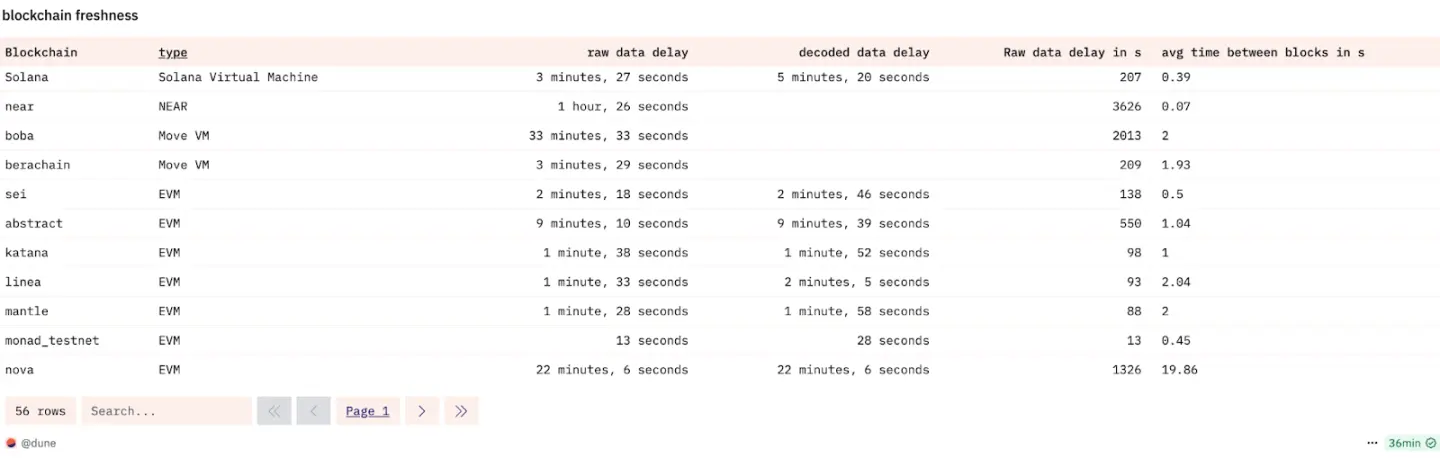

然而,下游資料基礎設施大多仍依賴批次ETL 管道,不可避免地存在資料延遲。以Dune 為例,Solana 上的合約互動事件資料通常延遲約5 分鐘,而協定層聚合資料甚至需等待1 小時。這意味著,用戶本來可在400ms 內被確認的鏈上交易,卻要延遲數百倍才能在分析工具中可見,對即時交易類應用而言幾乎不可接受。

▲ Dune, Blockchain Freshness

為因應資料供給面的挑戰,部分平台已轉向串流與即時架構。 The Graph 借助Substreams 與Firehose 將資料延遲壓縮至近實時。 Nansen 透過引入ClickHouse 等串流處理技術,在Smart Alerts 與即時儀錶板上實現了數十倍效能提升。 Pangea 則透過匯聚社區節點提供的運算、儲存與頻寬,以不到100ms 的延遲為做市商、量化分析師、中央限價訂單簿(Clobs) 等B 端提供即時串流資料。

▲ Chainspect

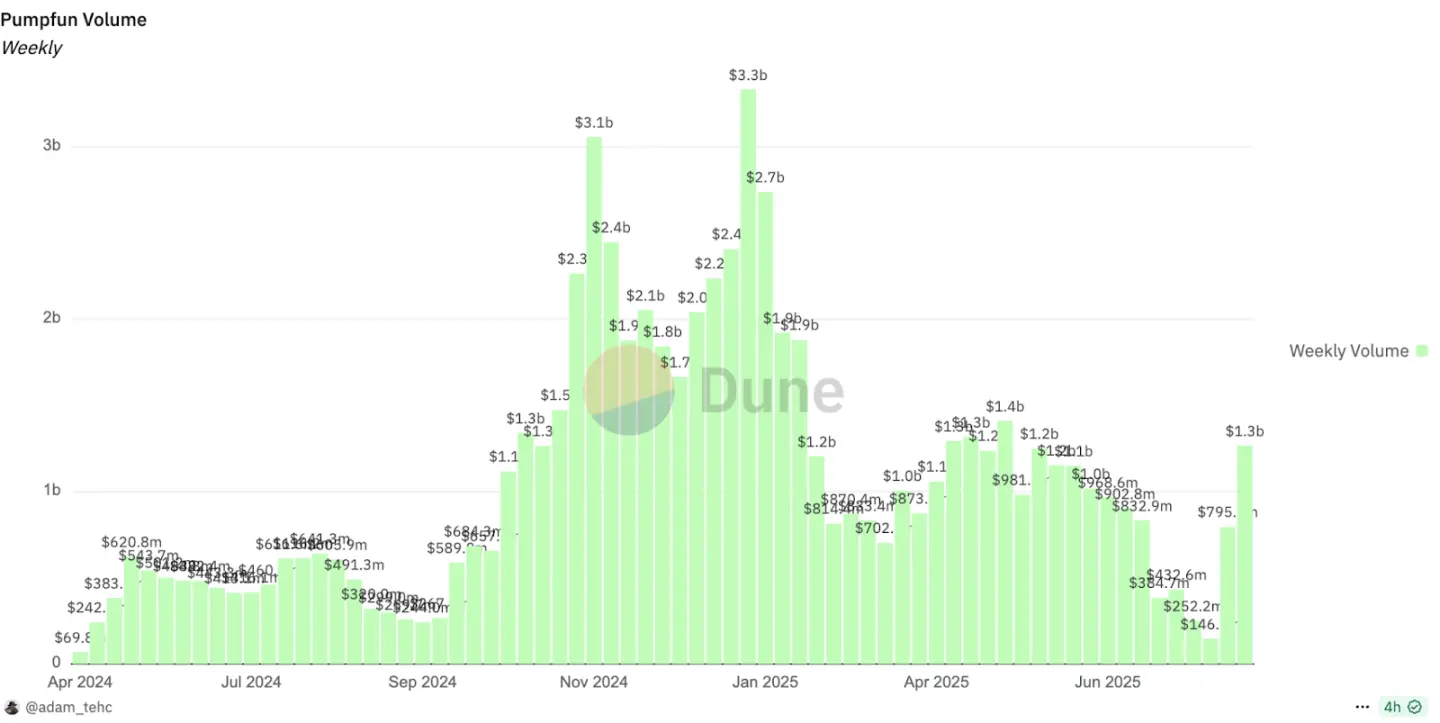

除了資料量龐大,鏈上交易也呈現明顯的流量分佈不均特徵,過去一年間,Pumpfun 週交易量最低到最高相差近30 倍。 2024 年,Meme 交易平台GMGN 曾在4 天內遭遇6 次伺服器「擠爆」的事故,被迫將底層資料庫從AWS Aurora 遷移至開源分散式SQL 資料庫TiDB。遷移後,系統的水平擴展能力與運算彈性大幅提升,業務敏捷性提高了約30%,顯著緩解了交易高峰期的壓力。

▲ Dune, Pumpfun Weekly Volume

▲ Odaily, TiDB 的Web3 服務案例

多鏈生態進一步加劇了這種複雜性。不同公鏈在日誌格式、事件結構和交易欄位上的差異,使得每新增一條鏈都需要客製化的解析邏輯,極大考驗資料基礎架構的彈性與可擴展性。有些資料提供者因此採取「客戶優先」策略:哪裡有活躍的交易活動,就優先接入哪條鏈的服務,在靈活性與規模化之間權衡取捨。

如果在高效能鏈盛行的背景下,資料處理仍停留在固定間隔模式的批次ETL 階段,就會面臨延遲積壓、解碼瓶頸和查詢滯後的困境,無法滿足對即時性、精細化和動態互動的資料消費需求。為此,鏈上資料基礎架構必須進一步演進至串流增量處理與即時運算架構,同時配合負載平衡機制,以因應幣圈週期性交易高峰帶來的同時壓力。這不僅是技術路徑的自然延伸,也是確保即時查詢穩定性的關鍵環節,更將在新一代鏈上資料平台的競爭中形成真正的分水嶺。

速度即財富:鏈上資料競爭的典範轉移

鏈上資料的核心命題,已從「視覺化」轉向「可執行」。在上個週期,Dune 是鏈上分析的標配工具。滿足了研究者和投資人「能看懂」的需求,人們用SQL 圖表拼接鏈上敘事。

- GameFi 和DeFi 玩家依賴Dune 追蹤資金流入流出,計算打金收益率,並在市場轉折點前及時撤退。

- NFT 玩家透過Dune 分析成交量趨勢、鯨魚持倉和分佈特徵,以預測市場熱度。

然而在本輪週期,Meme 玩家是最活躍的消費族群。他們推動了現象級應用程式Pump.fun 累積創收7 億美元,接近上個週期消費級龍頭應用Opensea 總收入的2 倍。

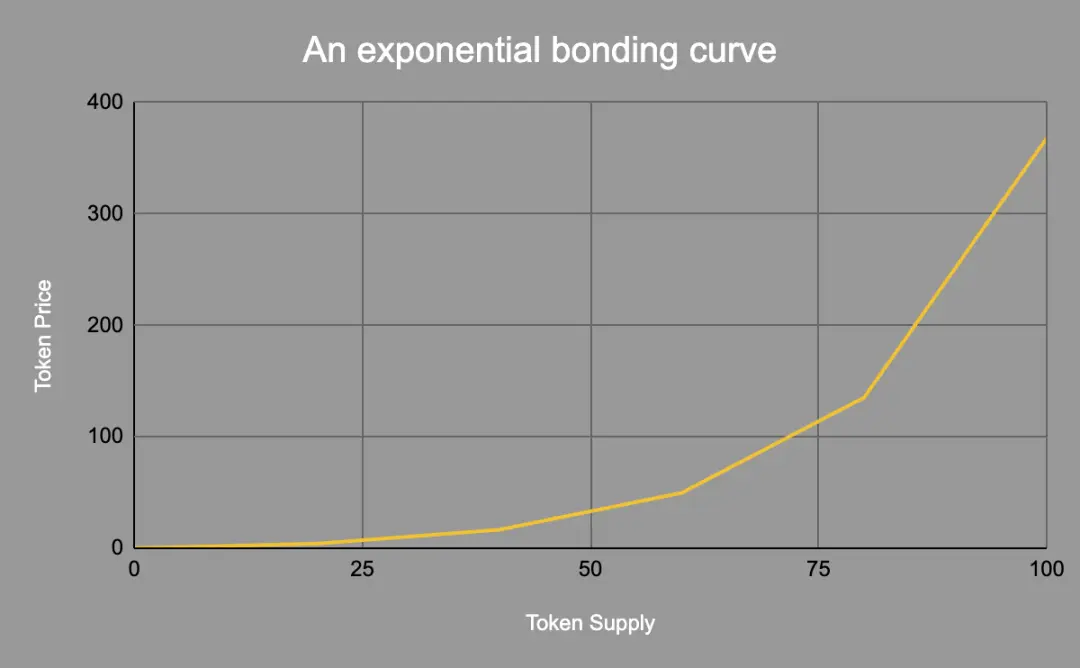

在Meme 賽道中,市場的時間敏感度被放大到極致。速度不再是錦上添花,而是決定盈虧的核心變數。在由Bonding Curve 定價的一級市場,速度即成本。代幣價格隨買進需求指數級上漲,即使延遲一分鐘,入場成本也可能相差數倍。根據Multicoin 研究,該遊戲中最賺錢的玩家通常要支付10% 的滑點才能比競爭對手提前三個點入區塊。財富效應與「暴富神話」推動玩家追逐秒級K 線、同區塊交易執行引擎和一站決策面板,比拼資訊收集和下單速度。

▲ Binance

在Uniswap 的手動交易時代,用戶需自行設定滑點與gas,前端也看不到價格,交易更像是一次「買彩券」;到BananaGun 狙擊bot 時代,自動狙擊和滑點技術讓零售玩家得以和科學家站在同一起跑線;再到PepeBoost 時代,Bot 在第一時間推送開池信息的同時,也能同步推出前排持倉的數據;線路資訊、多維資料分析與交易執行於一體的終端,成為meme 交易的「Bloomberg Terminal」。

隨著交易工具不斷迭代,執行門檻逐漸消解,競爭前沿不可避免地滑向資料本身:誰能更快、更準地捕捉訊號,誰就能在瞬息萬變的市場中建立交易優勢,幫用戶賺錢。

維度即優勢:K 線之外的真相

Memecoin 的本質是注意力的金融化。優質敘事能持續破圈,聚合注意力,價格與市值因此被推高。對Meme 交易者而言,即時性固然重要,但要拿到大結果,更關鍵的是回答三件事:這個代幣的敘事是什麼、誰在關注、以及注意力如何在未來持續放大。這些僅在K 線上留下影子,真正的驅動力需要依賴多維數據——鏈下輿情、鏈上地址與持倉結構、以及二者的精準映射。

鏈上× 鏈下:從注意力到成交的閉環

用戶在鏈下吸引註意力,在鏈上完成交易,二者的閉環數據正成為Meme 交易的核心優勢。

#敘事追蹤與傳播鏈識別

在Twitter 等社群平台,諸如XHunt 的小工具可協助Meme 玩家分析專案的KOL 注意列表,以判斷專案背後的關聯人以及潛在註意力傳播鏈。 6551 DEX 透過聚合推特、官網、推文評論、發盤記錄、KOL 關注等,為交易者產生完整的、隨輿情即時變化的AI 報告,幫助交易者精準捕捉敘事。

#情緒指標量化

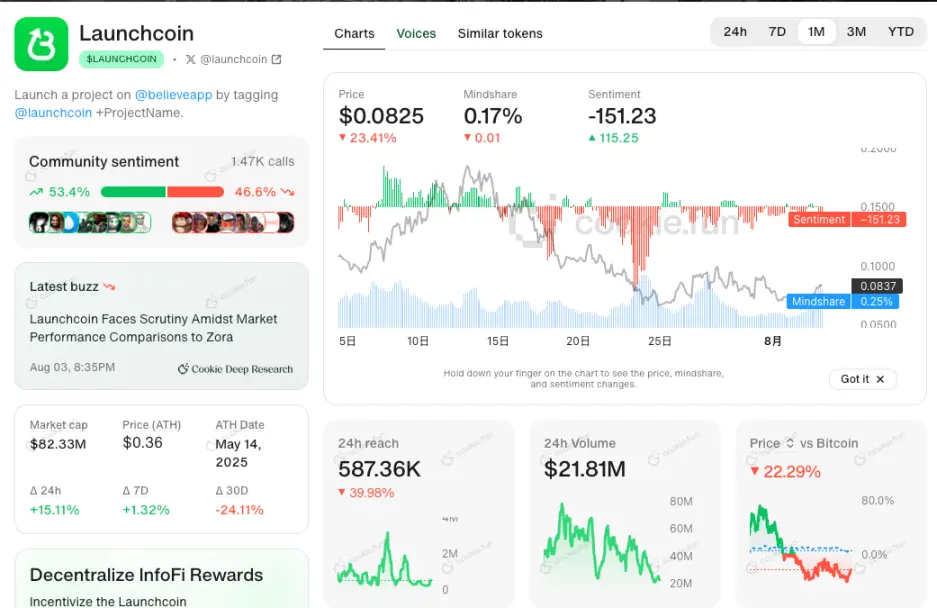

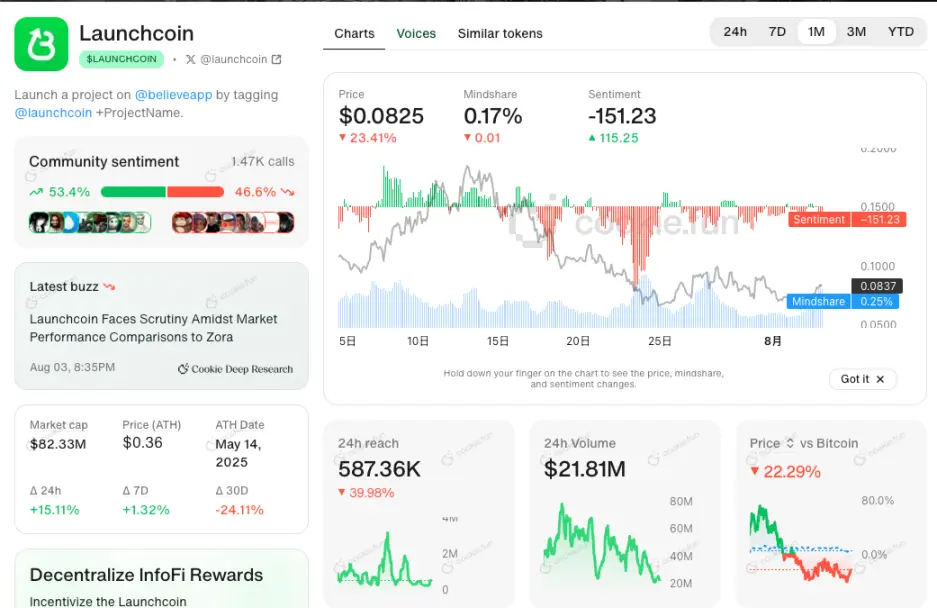

Kaito 和Cookie.fun 等Infofi 工具對Crypto Twitter 做內容做聚合與輿情分析,給出Mindshare、 Sentiment、Influence 的可量化指標。以Cookie.fun 為例,將這兩個指標資料直接疊加到價格圖表上,把鏈下情緒變成可讀的「技術指標」。

▲ Cookie.fun

#鏈上鏈下並列重要

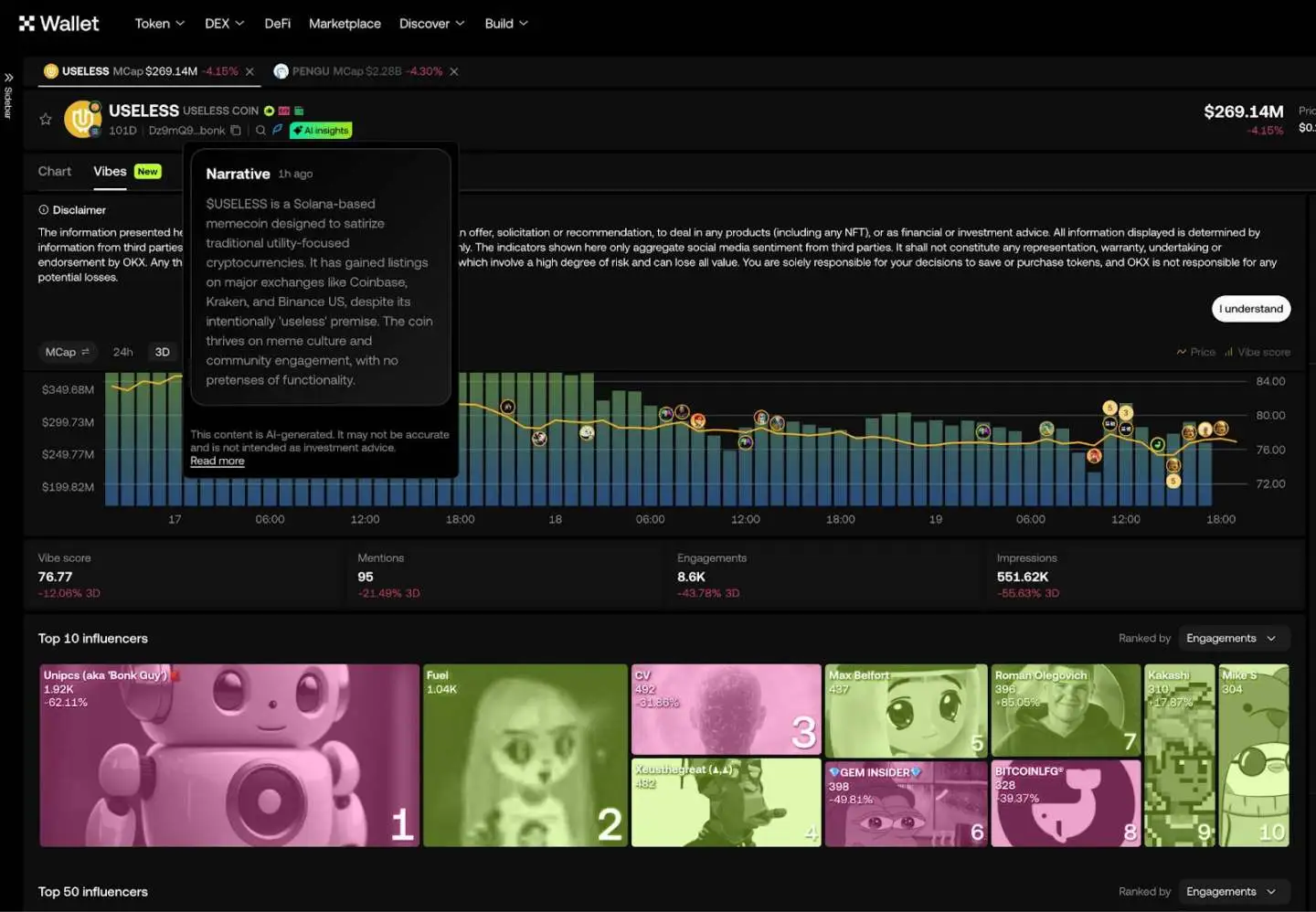

OKX DEX 在產品上將Vibes 分析與行情並列展示,聚合KOL 喊單時間點、頭部關聯KOL、Narrative Summary 與綜合打分,縮短鏈下資訊檢索時間。 Narrative Summary 已然成為使用者反應最好的AI 產品功能。

水下資料展示:把「可見帳本」轉成「可用Alpha」

傳統金融的訂單流數據掌握在大型經紀商手中,量化公司為了優化交易策略,每年需支付數億美元才能取得。相較之下,Crypto 的交易帳本完全公開透明,相當於將高價情報「開源化」,形成一座亟待開採的露天金礦。

水下資料的價值在於從可見的交易中提煉出不可見的意圖。這包括資金流向與角色刻畫——莊家建倉或派發線索、KOL 小號地址、籌碼集中或分散、捆綁交易(bundles)與異常資金流向;也包括地址畫像聯動——對各地址進行聰明錢、KOL/VC、開發者、釣魚、鏈下等標籤劃分,並與鏈下身份綁定,數據聯鏈上串。

這些訊號往往難以被一般用戶察覺,卻能顯著影響短期市場走勢。透過即時解析地址標籤、持倉特徵與捆綁交易,交易輔助工具正在揭示「水面之下」的博弈動向,幫助交易者在秒級行情中規避風險、尋找alpha。

例如,GMGN 在鏈上即時交易和代幣合約資料集合之上,進一步整合了聰明錢、KOL/VC 地址、開發者錢包、老鼠倉、釣魚地址、捆綁交易等標籤分析,將鏈上地址與社媒帳號映射,把資金流動、風險信號與價格行為對齊到秒級,幫助用戶判斷更快進行入場和避險。

▲ GMGN

AI 驅動的可執行訊號:從資訊到效益

「下一輪AI,賣的不是工具,而是收益。」— 紅杉資本

這項判斷在Crypto Trading 領域同樣成立。當數據的速度和維度都達標後,再往後的競爭目標就是在數據決策環節,能否把多維複雜數據,直接轉化為可執行的交易訊號。數據決策的評估標準可以歸結為三點:夠快,自動化,以及超額報酬率。

夠快:隨著AI 能力的不斷進步,自然語言與多模態LLM 的優勢在這裡將逐步發揮。它們不僅能整合與理解大量數據,更能在數據之間建立語意聯繫,自動提煉出決策性結論。在鏈上高強度、低交易深度的交易環境中,每個訊號都具有很短的時效性和資金容量,速度直接影響了訊號能帶來的報酬率。

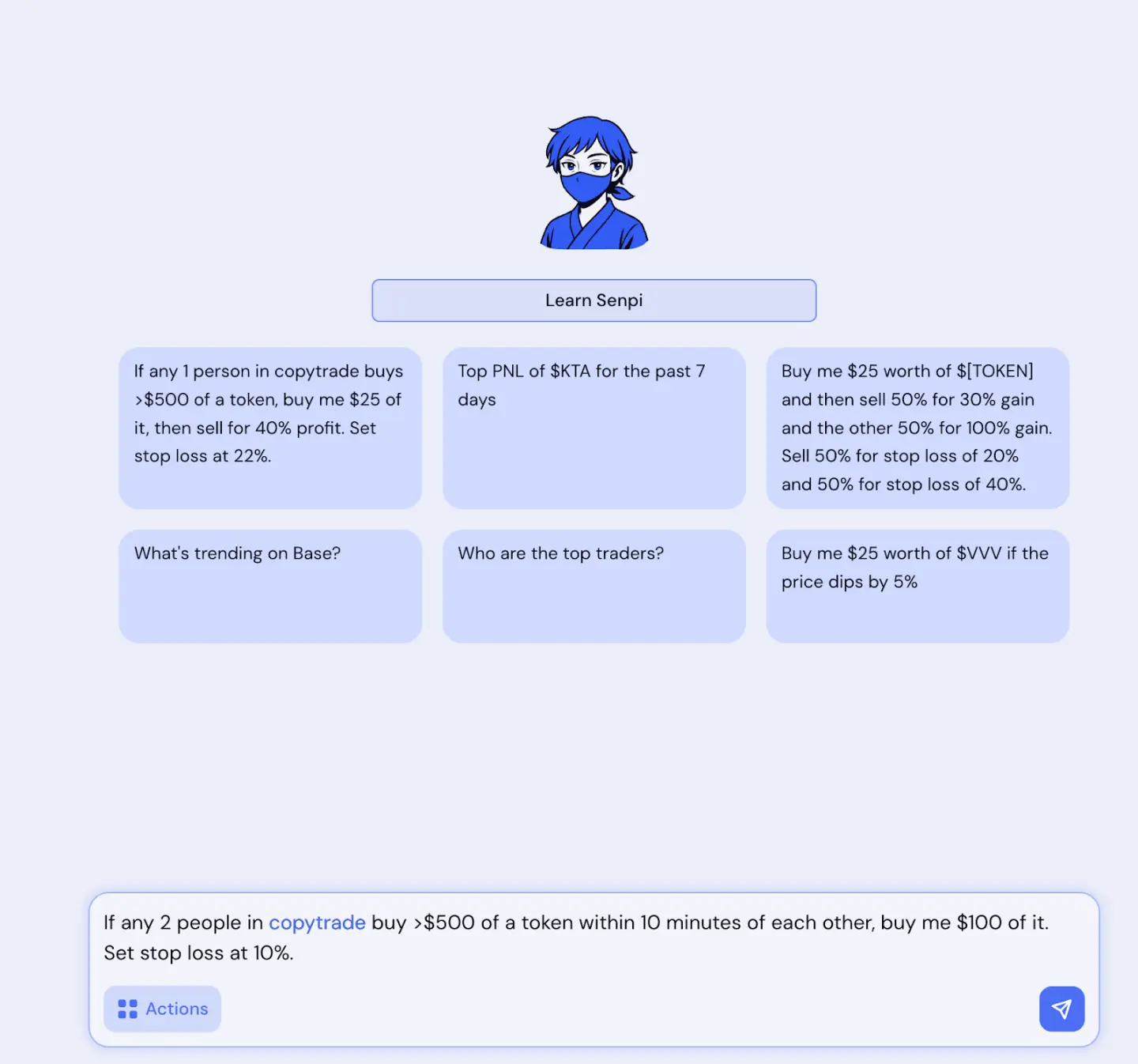

自動化:人無法一天24 小時盯盤交易,但AI 可以。例如,用戶可以在Senpi 平台向Agent 下達帶止盈止損的Copy Trading 條件買入單。這需要AI 在後台即時對資料做輪詢或監控處理,並在監控到建議訊號時自動決策下訂單。

收益率:最終,任何交易訊號的有效性都取決於它能否持續帶來超額回報。 AI 不僅需要對鏈上訊號有足夠的理解能力,還要結合風險控制,在波動性極高的環境下盡量提升風險報酬率。例如將滑點損失、執行延遲等鏈上獨有的收益率影響因素納入考量。

這種能力正在重塑數據平台的商業邏輯:從賣「數據存取權」,到賣「收益驅動訊號」。下一代工具的競爭焦點不再是資料覆蓋,而是訊號的可執行性——能否真正完成從「洞察」到「執行」的最後一公里。

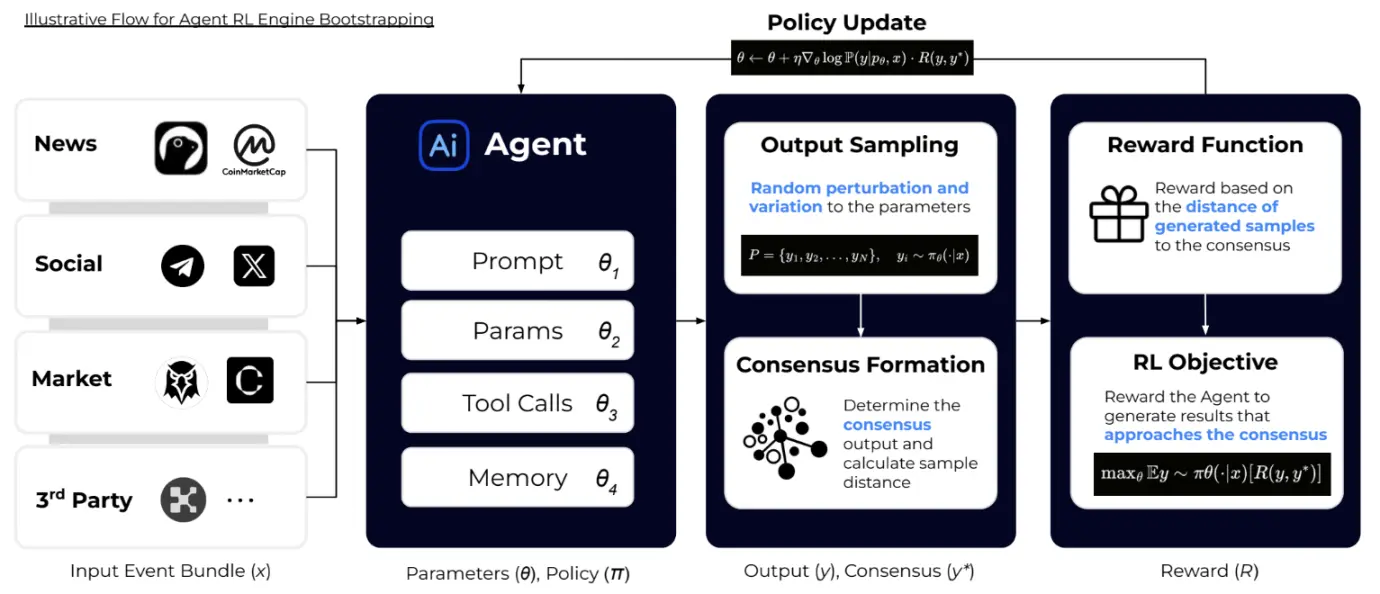

一些新興項目已開始探索這一方向。例如:Truenorth 作為AI 驅動的發現引擎,它將「決策執行率」納入資訊有效性評估,透過強化學習不斷優化結果輸出,最大限度地減少無效噪音,幫助使用者建立直接面向下單的可執行資訊流。

▲ Truenorth

儘管AI 在產生可執行訊號上具備巨大潛力,但也面臨多重挑戰。

幻覺:鏈上資料高度異質且雜訊龐雜,LLM 在解析自然語言查詢或多模態訊號時,容易出現「幻覺」或過度擬合,影響訊號收益率和準確度。例如多個同名代幣, AI 時常無法找到CT Ticker 對應的合約地址。又例如對於許多AI 訊號產品,大家常會將CT 中對AI 的討論指向Sleepless AI。

訊號壽命:交易環境瞬息萬變。任何延遲都會侵蝕收益,AI 必須在極短時間內完成資料擷取、推理與執行。即使是最簡單的Copy Trading 策略,若沒有跟進聰明錢,收益也會由正轉負。

風險控制:在高波動情境下,若AI 連續上鍊失敗或滑點過大,不僅無法帶來超額收益,還可能在幾分鐘內消耗掉全部本金。

因此,如何在速度與準確度之間找到平衡,並透過強化學習、遷移學習、模擬回測等機制來降低錯誤率,是AI 在這領域落地的競爭點。

向上還是向下?數據看板的生存抉擇

隨著AI 能夠直接產生可執行訊號甚至輔助下單,單純依賴資料聚合的「輕中間層應用」正面臨生存危機。無論是把鏈上資料拼成看板工具,或是在聚合之上套一層執行邏輯的交易Bot,本質上都缺乏可持續的護城河。過去,這類工具憑藉便捷性或用戶心智(例如用戶習慣在Dexscreener 查看代幣CTO 情況)尚能立足;但如今,當相同數據在多處可得、執行引擎日益商品化、AI 能直接在同一數據之上生成決策信號並觸發執行時,它們的競爭力正在被迅速稀釋。

未來,高效率的上鍊執行引擎將會不斷成熟,進一步降低交易門檻。在這種趨勢下,資料提供者必須做出選擇:要麼向下,深耕更快的資料取得與處理基礎設施;要麼向上,延伸至應用層,直接掌控使用者場景與消費流量。夾在中間、只做資料聚合與輕量封裝的模式,生存空間將持續被擠壓。

向下,意味著建造基礎設施護城河。 Hubble AI 在做交易產品的過程中,意識到單純依賴TG Bot 無法形成長期優勢,於是轉向上游資料處理,致力於打造「Crypto Databricks」。在將Solana 數據處理速度做到極致後,Hubble AI 正從數據處理走向數研一體化平台,在價值鏈上游佔據位置,為美國「金融上鍊」敘事和鏈上AI Agent 應用的數據需求提供底層支撐。

向上,則表示延展至應用程式場景,鎖定終端使用者。 Space and Time 起初定位於亞秒SQL 索引與預言機推送,但近期也開始探索C 端消費場景,推出以太坊上的Dream.Space ——一種「vibe coding」產品。使用者可以自然語言編寫智慧合約或產生資料分析Dashboard。這項轉型不僅提高了自身資料服務的呼叫頻率,也藉助終端體驗與使用者形成直接黏性。

由此可見,夾在中間、僅靠出售資料介面的角色正在失去生存空間。未來的B2B2C 數據賽道,將由兩類玩家主導:一類是掌控底層管道、成為「鏈上水電煤」的基礎設施型公司;另一類是貼近用戶決策場景、將數據轉化為應用體驗的平台。

小結

在Meme 狂潮、高性能公鏈爆發與AI 商業化的三重共振下,鏈上數據賽道正在經歷結構性轉折。交易速度、資料維度與執行訊號的迭代,讓「看得見的圖表」不再是核心競爭力,真正的護城河正在轉向「能幫用戶賺錢的可執行訊號」與「支撐這一切的底層資料能力」。

未來2–3 年,加密資料領域最具吸引力的創業機會,將出現在Web2 等級基礎架構成熟度與Web3 鏈上原生執行模式的交會點上。 BTC/ETH 等大幣種的數據由於高度標準化,特徵接近傳統金融期貨類產品,已逐漸被傳統金融機構與部分Web2 金融科技平台納入數據覆蓋範疇。

相反,Meme 幣及長尾鏈上資產的數據呈現出極高的非標準性與碎片化特徵——從社區敘事、鏈上輿情到跨鏈流動性,這些信息需要結合鏈上地址畫像、鏈下社交信號甚至秒級交易執行來解讀。正是在這一差異下,長尾資產與Meme 數據的處理和交易閉環,才構成了加密原生創業者的獨特機會窗口。

我們看好在以下兩個方向長期深耕的項目:

上游基礎設施- 擁有比肩Web2 巨頭處理能力的串流資料管道、超低延遲索引、跨鏈統一解析框架的鏈上資料公司。這類專案可望成為Web3 版的Databricks/AWS,伴隨用戶逐步向鏈上遷移,交易量級可望呈數量級增長,B2B2C 模式具備長期複利價值。

下游執行平台- 整合多維資料、AI Agent 與無縫交易執行的應用。透過將鏈上/ 鏈下的碎片化訊號轉化為可直接執行的交易,這類產品有潛力成為Crypto 原生的Bloomberg Terminal,其商業模式不再依賴資料存取費,而是透過超額收益與訊號交付變現。

我們認為,這兩類玩家將主導下一代加密數據賽道,並建立永續競爭優勢。