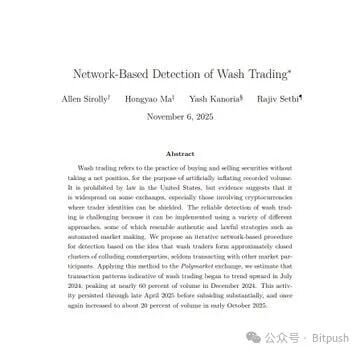

最近,哥倫比亞大學的一篇研究論文讓風口上的「預測市場(Prediction Markets)」陷入爭議。

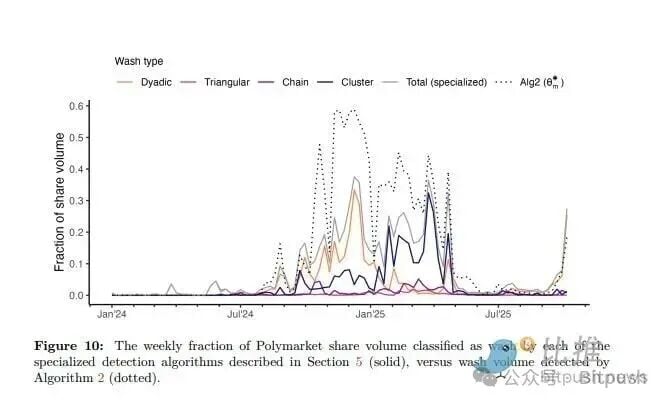

論文作者分析了區塊鏈平台Polymarket的兩年歷史數據,發現約25% 的成交量可能屬於清洗交易(wash trading)——即同一主體在自己帳戶之間對倒買賣,製造虛假活躍度。在某些熱門事件週,例如美國大選或體育總決賽,這一比例甚至飆升至60%。

研究雖未正式同行評審,但足以撕開預測市場狂熱表象的一角。因為過去半年,這個賽道的熱度幾乎「肉眼可見」:監管放寬、巨頭加持、資本狂飆、政治加碼——預測市場,正在成為2025年最受矚目的「金融新物種」。

從“邊緣博彩”到“金融新物種”

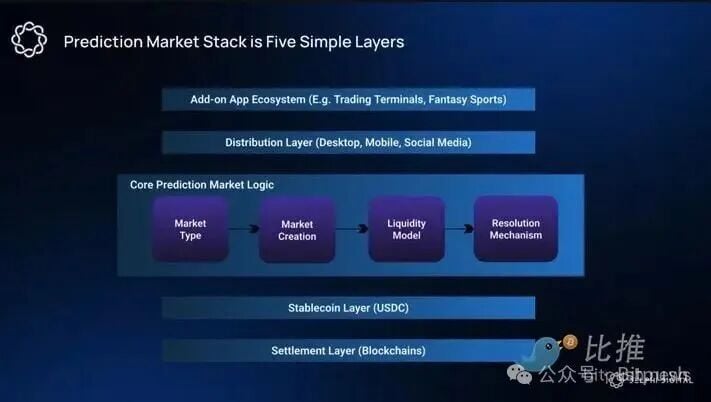

預測市場的玩法並不復雜:你可以押注“川普能否贏得選舉”“美聯儲是否會降息”“下一屆諾獎得主是哪國人”等事件,平台根據交易雙方的價格形成“市場機率”,被視為“群體智慧”的體現。

2025年,這種「用錢投票」的方式迎來了三重爆發契機:

監管松綁

今年5月,美國商品期貨交易委員會(CFTC)撤回了對Kalshi 的訴訟,正式承認預測合約可以在「特定框架下合法交易」。

9月,CFTC 又向Polymarket 發出「不執法函」(No-Action Letter),允許其重新開放美國市場。

這意味著預測市場從“灰色地帶”走向“監管可視”,為資本介入掃清最大障礙。

資本+政治下注

緊接著,資金蜂擁而至:

8月,Polymarket 獲得川普長子Donald Trump Jr. 參股的1789 Capital 投資;

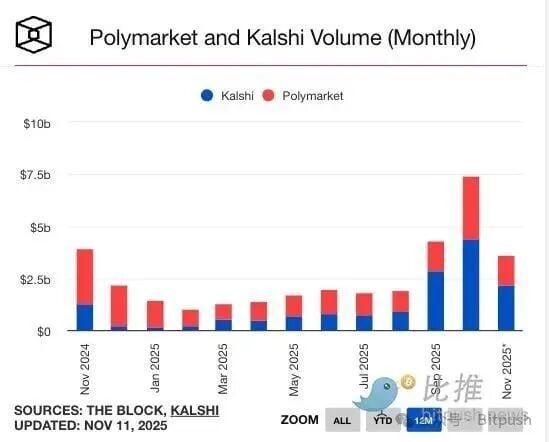

然後,在9月紐約證券交易所母公司ICE以20億美元投資將Polymarket估值推高至80億美元,以及10月競爭對手Kalshi在a16z與紅杉資本領投下估值達到50億美元後,市場熱情仍在急劇升溫。

根據彭博社最新消息,Polymarket正尋求以120億至150億美元的更高估值進行新一輪融資,而Kalshi的估值據信也已突破100億美元大關。

在這場資本狂飆的背後,政治力量的深度介入不容忽視。

川普政府上台後營造的「市場友善」監管氛圍,為預測市場的爆發鋪平了道路。 CFTC的態度轉變、ICE的巨額投資,都被市場解讀為明確的政策訊號。

更值得注意的是川普家族的親身參與:Donald Trump Jr.不僅透過1789 Capital投資Polymarket,也擔任Kalshi的顧問職務;

ICE執行長Jeff Sprecher—他也是美國前小型企業管理局局長Kelly Loeffler的丈夫–親自主導了對Polymarket的投資;

而川普旗下社群平台Truth Social也宣布將推出自有加密預測平台「Truth Predict」。

資本、政策與家族影響力的多重合力,正推動預測市場從邊緣試驗走向主流金融舞台。

巨頭助推主流化

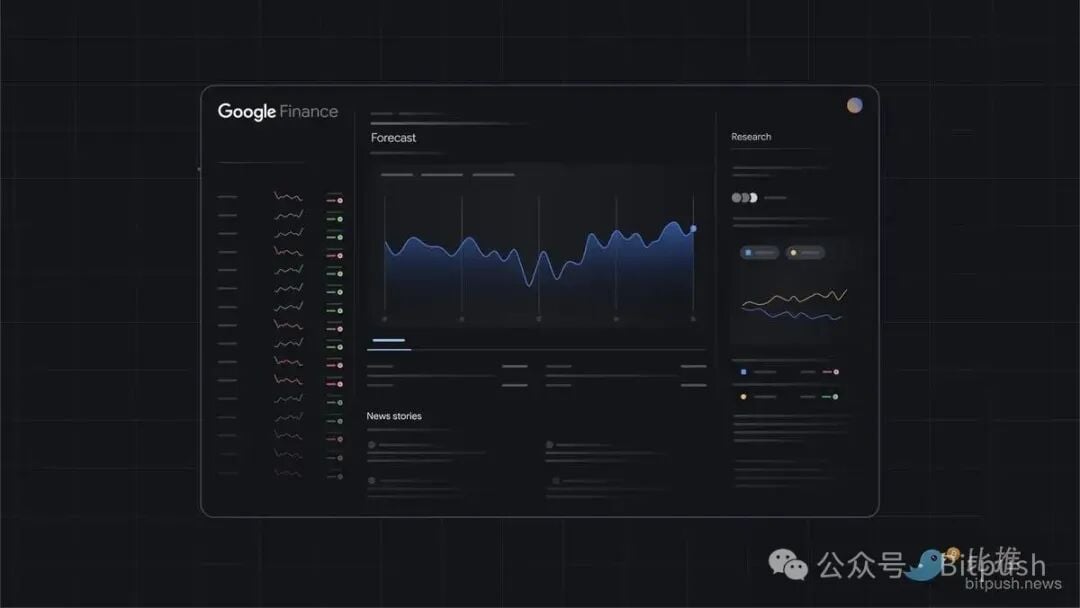

10月,Google(Google)宣布將在Google Finance 搜尋結果中整合Polymarket 和Kalshi 的即時預測數據,例如,當用戶搜尋「2028年總統是誰」或「聯準會降息機率」時,結果下方會出現預測市場的即時數據圖。

這意味著,預測市場第一次被「嵌入」到全球最大的資訊入口中,成為公共資訊流的一部分。

這意味著,預測市場第一次被「嵌入」到全球最大的資訊入口中,成為公共資訊流的一部分。

谷歌沒有披露與兩家公司的具體合作模式,但對於市場來說,這一動作堪稱“主流化里程碑”:預測市場從“幣圈玩家的對賭工具”,變成了普通用戶可見、媒體可引用的數據產品。

結果很明顯:10 月Polymarket 的交易量創下歷史新高,單月交易額超過30億美元,用戶數較9月成長了93.7%。

哥大質疑的“假成交”,究竟有多嚴重?

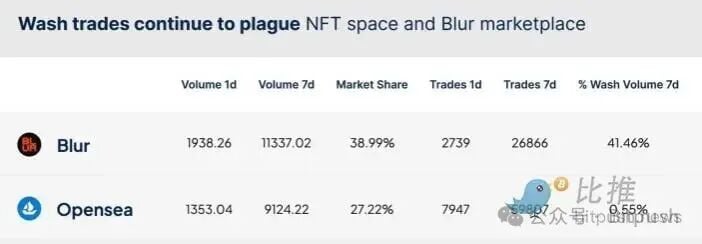

回到哥大論文的研究數據:Polymarket 在2024-2025 年間有大約四分之一的成交存在可疑模式:帳戶之間頻繁對倒、成交時間間隔極短、幾乎不持倉結算。這些特徵與過去NFT 市場的「刷量」極為相似。

報告作者推測,預測市場wash trading 動機主要有三種:

① 為爭奪未來代幣空投或激勵積分;

② 為製造市場熱度吸引新用戶;

③ 個別做市商透過「假成交」穩定價格區間。

換句話說,有人可能為了刷活躍度、搶積分、獲得未來代幣獎勵,而反覆在市場裡「假下單」。這在加密領域並不陌生:從NFT到DeFi,幾乎每一輪創新都伴隨「刷資料」行為,但即便如此,預測市場的「水分」並非業界最高。對比來看:

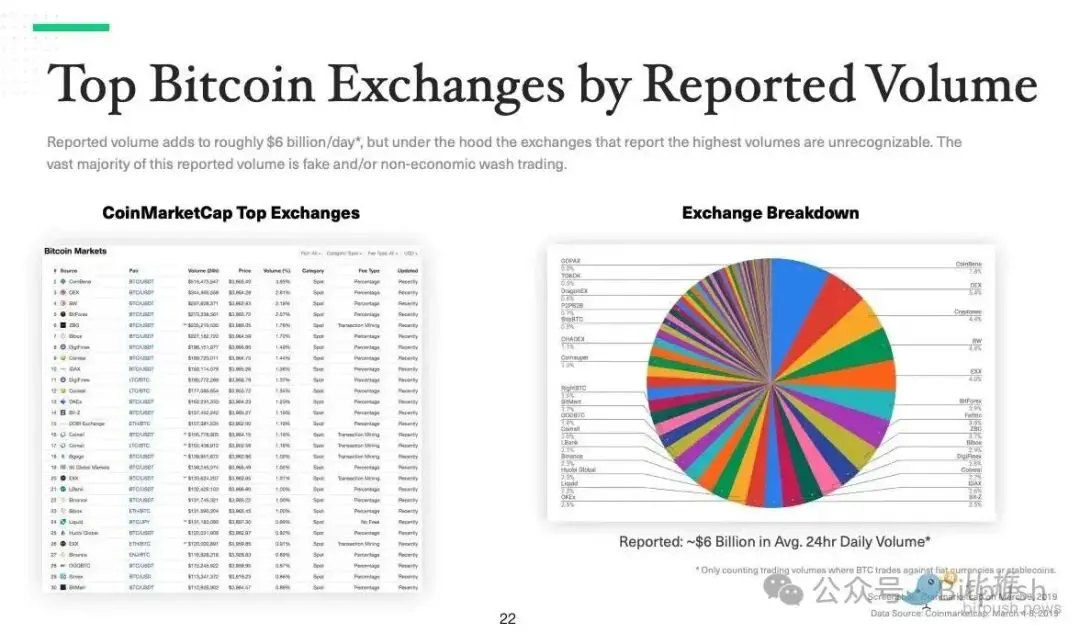

未受監管的比特幣交易所早期「假量」曾高達70% 以上(來自Bitwise2019 年的報告)。

在NFT 市場,市場火熱時期的washing trading 比例也在20%—50% 之間。

相比之下,Polymarket 的平均25% 屬於「中等偏高」水準。再加上Kalshi 的合規性更強、KYC 嚴格,整個行業的「真實性」其實已遠超早期的幣圈,因此,從行業維度看,預測市場的「注水並非災難性問題。

此外,針對哥大研究的結論,業界也出現了不同的聲音。

AWS 前工程師yassinelanda.eth 在審查論文後提出了幾點反駁。

他認為,這項研究在方法上存在局限性——其結論建立在單一的鏈上數據模型之上,而像Polymarket 這樣的平台實際上擁有更複雜的信號系統來識別真實用戶並公平分發獎勵。此外,研究的結論對分析時設定的參數非常敏感,其揭示的問題嚴重性可能並不穩定。

他進一步指出了預測市場的一個關鍵特性:在這個領域,有價值的訊號遠比原始交易量重要。單純的「左手倒右手」刷量循環無法產生真正的利潤(PNL)。如今,先進的鏈上監控和推薦系統已經能夠有效區分有資訊的真實交易流與來自做市商、機器人及自成交的市場噪音,並在推薦和獎勵中降低後者的權重。

在他看來,評判一個預測市場的核心標準不應是「總交易量」這個易摻水的表面數據,而應是:

預測準確度:市場的結果準不準。

校準度:預測機率與實際發生頻率是否匹配。

買賣價差與市場深度:市場流動性好不好,交易成本高不高。

新聞事件時的滑點:有新消息時,價格能否迅速且平穩地反應,而不是劇烈波動。

這些關於市場品質和資訊效率的指標,才是衡量預測市場價值的真正核心。

賭性回潮:當「下注」成為時代情緒

正如芝加哥大學社會學者莉迪亞·格蘭特所觀察到的:“預測市場在某種意義上延續了美國的信仰體系—它讓人們在巨大的不確定性中,依然能通過'下注'這個動作,獲得一種虛幻的掌控感。”

這句話,精準捕捉了當下美國的社會脈動。面對高通膨、政治撕裂與階層固化的現實,一種「賭徒心態」正悄悄成為普遍的情緒出口,從體育博彩到加密貨幣,再到如今的預測市場,越來越多的美國人開始將命運交給機率,把焦慮釋放在盤口之間。

而當華爾街巨頭也投身其中,這趨勢更獲得了資本與制度的雙重認證。 ICE等機構的巨額投資表明,主流金融界正將預測市場視為下一代「事件驅動型」風險定價的基礎設施,而不再僅僅是邊緣的博彩遊戲。

正如SynFutures 執行長Rachel Lin 所指出的:“預測市場的真正價值,在於能量化傳統金融無法定價的東西,例如政策決策、技術突破和地緣政治風險。”

同時,Polymarket 推出POLY 代幣等動作為生態發展注入了新燃料。研究機構Delphi Digital 認為,未來融合多市場數據與AI分析的預測“終端”,很可能開啟一個類似meme幣熱潮的新交易賽道。

當然,挑戰依然存在。 美國監管機構仍在為「衍生性商品」還是「賭博」的定義爭論不休,這層未散去的政策陰雲,仍是預測市場走向完全主流化的最後一道關卡。

但資本、科技與社會情緒合流的大勢已不可逆。人們以為自己在預測未來,卻沒意識到,這場全民下注的熱潮,本身就成了這個時代最真實的寫照。