作者: arndxt , 加密KOL

編譯:Felix, PANews

這是一個由流動性主導的牛市,但並非傳統意義上的流動性。

聯準會採取緊縮政策,財政刺激效應逐漸消退,然而風險資產卻持續飆升。為什麼?因為經濟頂層由AI 驅動的資本利得和資本支出正在層層遞減,而加密貨幣財庫公司(TCos)設計出了一種新的傳導機制,能夠將股權市場的樂觀情緒迅速轉化為鏈上買盤。

這個飛輪可以抵禦疲軟的季節性因素和宏觀經濟噪音,直到超大規模資本支出轉向或ETF 需求停滯。

圖源: X

個人觀點如下:

- 流動性來源轉變:並非來自聯準會或財政部,而是來自AI 超大規模企業的股權收益和資本支出。英偉達(NVDA)和微軟(MSFT)的財富效應加上超過1000 億美元的資本支出浪潮正在向勞動力、供應商以及至關重要的是散戶投資組合輻射,將風險從曲線中拉出,進入加密貨幣市場。

- 加密貨幣的新買家:TCos(如MicroStrategy 對於比特幣;Bitmine 及其他公司對於以太坊)是將公共股權資本引入現貨代幣的橋樑。這是上一輪週期所缺乏的結構性買家。

- 宏觀逆流目前可控:宏觀數據中出現了黏性通膨風險(關稅、工資、美元)和勞動力市場疲軟的跡象,但AI 生產力可選性+ 加密貨幣的監管利好因素壓縮了風險溢價。

1)金字塔頂端的AI

- 資本利得→風險輪動:隨著標準普爾500 指數估值過高(預期本益比偏高),散戶資金轉向虧損的科技股、高空頭倉位組合和加密貨幣。

- 資本支出作為流動性:超大規模企業的創紀錄支出起到了私部門流動性泵的作用,資金流向供應商、員工和股東,然後回流市場。

- 副作用:AI 基礎建設(資料中心、晶片、電力)目前表現為投資成長,未來則體現為生產力提升。時間延遲→財富效應立竿見影。

2) TCos = DAT

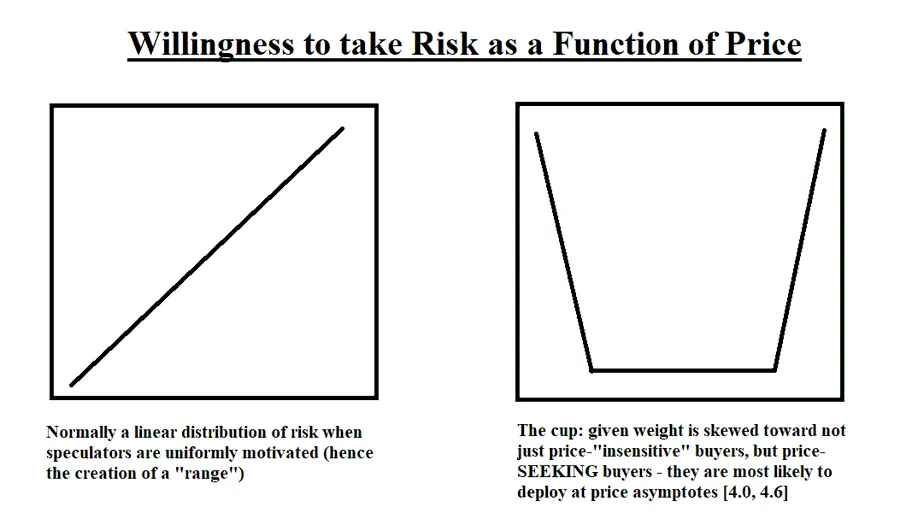

- 從「初代」到價格追逐型TCos:早期的TCos(例如Saylor)對價格不敏感。新興的以ETH 為中心的TCos 則追求價格,捍衛關鍵價位,並在其加速推動上游股權價值時進行突破。

- 反身循環:股權融資→購買儲備資產(BTC/ETH)→代幣價格上漲→TCos 股權上漲→資本成本降低→重複。這就是飛輪效應。

- 致命弱點:防守水平之間的缺口。如果ETF / 散戶未能填補中間缺口,突破嘗試失敗將迫使傳統金融公司(TCos)保留現金,價格將迅速回落。

3)政策與市場定位的利多

- 加密貨幣放鬆管制和更友善的姿態解鎖了傳統金融(TradFi)的資金管道。

- 關稅「解決方案」只是海市蜃樓:企業仍無法對未來關稅走勢進行準確判斷。不確定性使企業傾向於金融化而非資本支出——更多的資金追逐資產。

以太坊現況(及其上漲原因)

在多年表現遜於L2 之後,國債需求+ ETF 資金流入為ETH 帶來了轉捩點。

「杯狀理論」觀點:尋求價格的ETH 交易公司(TCos)捍衛3000 美元、3300 美元至3500 美元、4000 美元;散戶(ETF)需要填補中間空白。如果約270 億美元的需求分階段實現,當前行情可以延續。如果不能,價格波動(杯底的空隙)就會成為問題。

個人看法:ETH 現在的買家群體與先前的週期相比有了結構性變化。不再是“散戶vs 礦工”,而是ETF + TCos vs 流動性缺口。

圖源: X

宏觀:擔憂之牆(以及市場為何攀升)

通膨

- 調查供應鏈壓力:連續三個月銷售價格指數上升(為2022 年8 月以來最高),顯示商品價格壓力上升,這與關稅轉嫁、美元走軟以及工資黏性相符。

- 解讀:約4% 的隱含通膨率並非危機,但會增加降息的複雜性。聯準會只能在勞動市場不出現裂痕的情況下容忍有利於經濟成長的通膨。

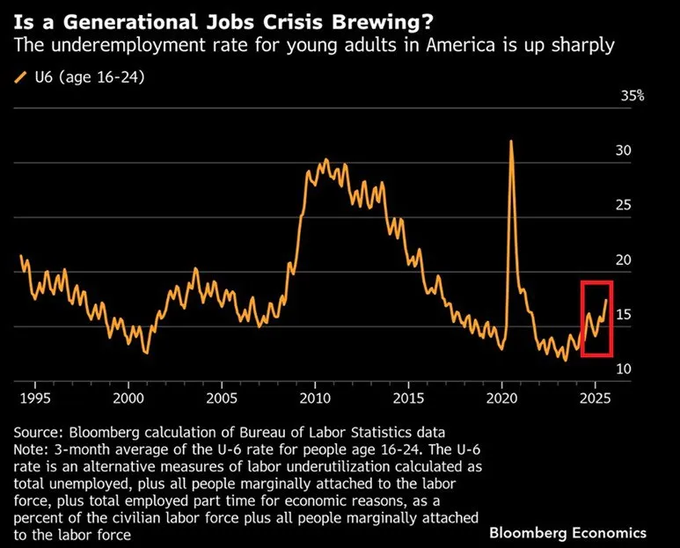

勞動力

- 勞動市場年輕人就業不足率飆升(約17%,三個月平均值)是經濟週期早期的預警訊號。年輕人最先感受到經濟情勢的變化;如果這種情況蔓延至核心就業領域,風險就會顯現。

增長、債務與AI

- AI 的財政抵銷效應:如果全要素生產力在未來幾十年比基準水準高出50 個基點(人工智慧情境),到2055 年,公共債務與GDP 的比率可能約為113%,而基準水準為156%,人均實際GDP 可能高出約17%。換言之,AI 是唯一足以扭轉債務曲線的可靠成長槓桿。

- 但滯後效應很重要:從20 世紀80 年代的電腦資本支出到90 年代末的生產力繁榮表明,AI 的普及需要時間。如今,市場正在低估未來的效率。

關稅與不確定性

- 政策迷霧=估值清晰度風險:未確定的稅率、模糊的協議(歐盟/日本)、豁免權的變動以及法律挑戰都使未來的成本曲線變得模糊不清。這使得財務長們更傾向於持有金融資產而非長期實體資產,諷刺的是,這支撐了市場,卻又增加了中期通膨風險。

熊市vs.牛市

看跌因素

- 國庫現金餘額下降+ 縮表(QT)仍在受限。

- 9 月季節性因素疲軟。

- 早期勞動市場出現疲態;通膨再次加速(關稅/薪資)。

看漲因素

- AI 資本支出+ 財富效應是目前的流動性來源。

- 加密政策的轉變開啟了傳統金融的資金閘門。

- TCos/ETF 結構是持續的機械買家。

- 2026 年聯準會構成的鴿派傾向是一個可信的前瞻性催化劑。

綜上:只要AI→散戶→TCos→現貨這條鏈保持完整,就保持樂觀。

什麼時候會改變想法?

- 超大規模資本支出減少:AI 基礎設施訂單明顯減少。

- ETF 需求停滯:持續資金外流或二次發行失敗。

- TCo 股權融資窗口關閉:融資輪次下降、發行失敗或溢價與資產淨值之比暴跌。

- 勞動市場疲軟:青年就業市場疲軟蔓延至黃金年齡層就業市場。

- 關稅衝擊→消費者物價指數:商品通膨迫使聯準會再次收緊政策而非降息。

週期定位(NFA)

- 核心:優質AI 複合型企業;選擇性地持有關鍵資產(計算、電力、網路)。

- 加密貨幣:BTC 作為beta 版本,ETH 作為反身性飛輪。重視防守水準;假設兩者之間存在空隙。

- 風險管理:依據ETF 流量資料、TCo 發行行事曆及超大規模企業指引進行規模調整。在防守水平上增加倉位;在缺乏後續跟進的狂熱突破中減倉。

總結

本輪週期與2021 年不同。

它由私人企業流動性驅動,這些流動性源於AI 股權收益和資本支出,並透過新的公司結構轉移到加密貨幣中,並得到ETF 的認可。

飛輪是真實存在的,它將一直運轉,直到金字塔頂端(超大規模企業)停止運作。

在此之前,阻力最小的路徑仍然向上(上漲)和向右(橫盤)。