BAYC为代表的蓝筹NFT正遭遇连锁清算反应。

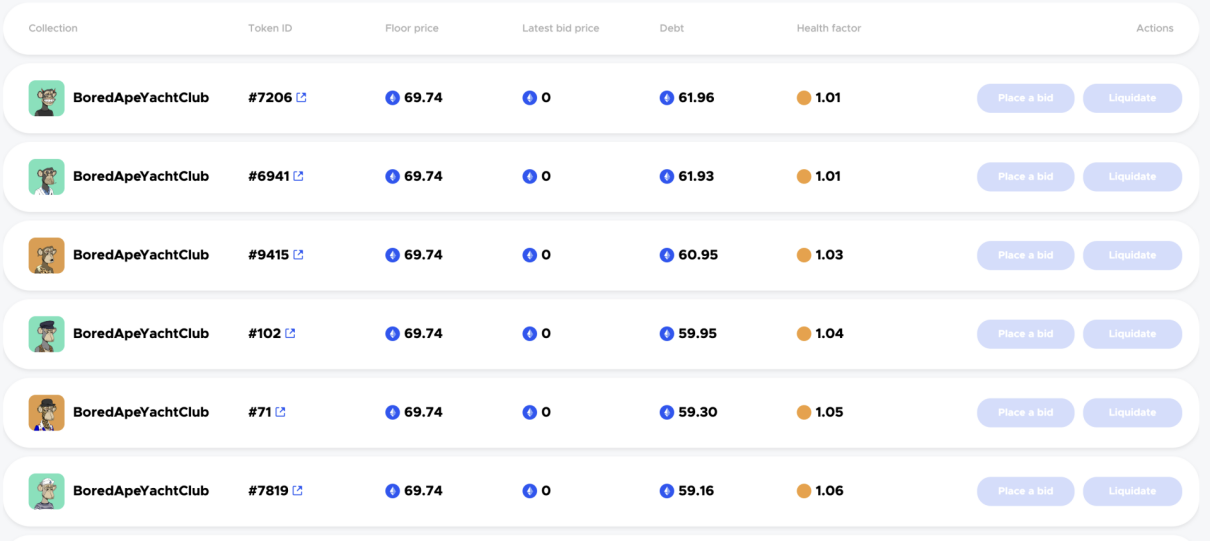

近期NFT市场各类标的持续阴跌,8月19日NFT 抵押借贷平台 BendDAO 首次清算拍卖 BAYC。最近三天有28个BAYC和28 个MAYC被清算,而清算拉低了NFT的地板价又引发其他NFT抵押物濒临清算门槛,从而引发多米诺骨牌效应。8月22日,BendDAO 平台有20个 BAYC 的健康因子小于 1.1,如若低于 1,将进入拍卖阶段。而从市场动态来看,目前愿意参与拍卖的用户屈指可数。

为何目前有大量的抵押NFT有清算风险,却鲜有人参与清算拍卖?

从借款人角度,8月22日数据显示,BendDAO 协议借贷利率达到年化103.71%,这意味着借款人需要偿还100%的利息才能拿到原有的NFT,这直接降低了借款人还款的动机。与其赎回NFT后还面临着NFT资产继续下行的风险,不如彻底“摆烂”坐等清算。

当热潮短暂褪去,当年炙手可热的NFT如今却无人愿意参与拍卖接手。一方面市场情绪悲观,整体市场下行,以ETH计价的NFT资产跌幅更大。而且根据BendDAO的机制,拍卖参与人员的资金需要锁仓48小时,在当前的行情下,没有人愿意“火中取栗”。另一方面,按照规定,拍卖出价需大于NFT地板价 95%。这对于拍卖人而言,似乎并没有太多有利可图的空间。而按BendDAO的机制,如果拍卖最终未成交,把ETH存入平台的用户将承担浮亏或期待借款人未来偿还债务,这也是造成这些天BendDAO存入的ETH减少的原因。

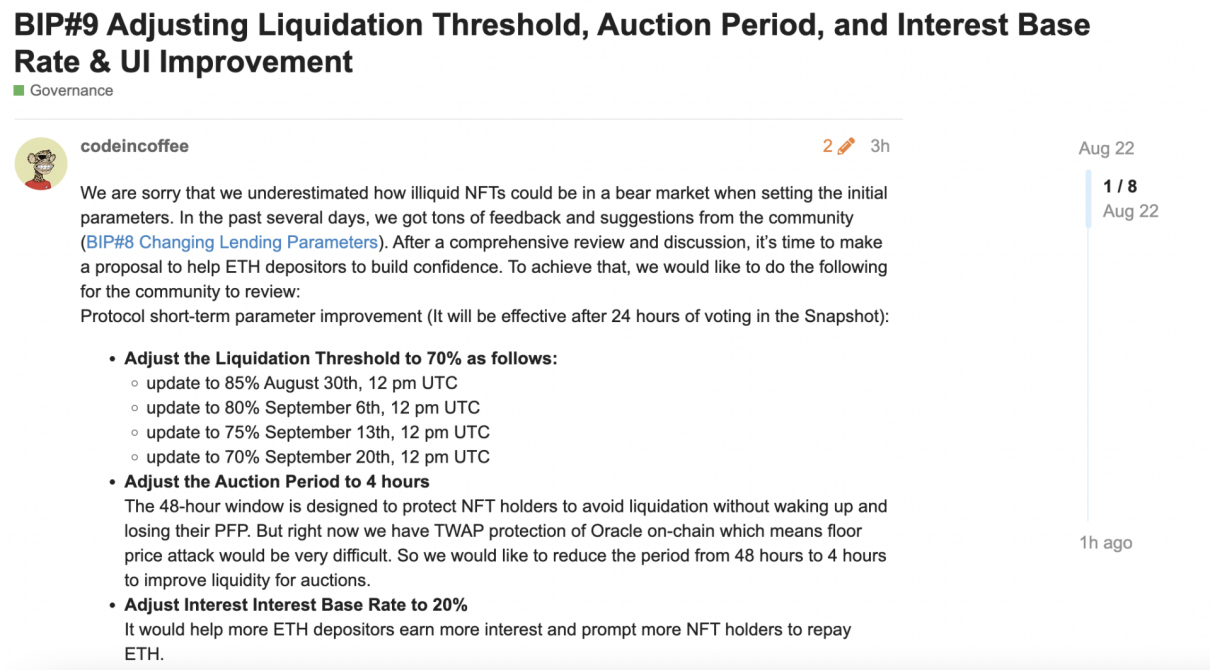

基于现状,BendDAO 社区于8月22日发布新提案 BIP#9,想通过修改部分参数解决流动性危机。包括将清算阈值调整为70%、将拍卖周期调整为4小时、将利息基础利率调整为20%、以及当发生坏账时BendDAO社区可投票决定如何处理。当然社区也有议论称,尽管该提案可能会让存款人对超额抵押产生一些信心,但也许会导致更多NFT被仓促清算。

此外,将在用户界面中增加显示ETH浮动坏账的数量以及在主页上显示利息总额。未来协议层面改进包括支持BendDAO中的抵押品报价、尽可能多地接触交易平台以支持抵押物挂单等。

反思NFT-Fi,是机制漏洞还是伪需求

相对于此时BendDAO面临的流动性危机,人们开始思考NFT借贷是不是伪需求。想起从去年年中NFT市场被BAYC等蓝筹带火之后,市场上便不断有人讨论NFT借贷市场。

NFT持有者可以借到流动资金,提高资金利用率;对于提供流动性的用户,可以获得利息赚得额外奖励。需求简单明确,也有许多团队构建并上线产品,但因为借贷逻辑采用点对点的模式,以及清算结果的不确定,导致借贷效率极其低下,也极少人问津。

针对 BendDAO 出现流动性危机,DForce 创始人 Mindao 发推称, BendDAO 协议内借贷利用率几乎是 100%,将供需都推到了顶峰。而基于池子的 NFT 借贷根本问题是资产(非流动性 NFT)和负债(按需存入的ETH)之间的不匹配。

我们可以想象一家银行只有活期存款作为他们唯一的资金来源,而他们的资产全部是房地产贷款(或贷款给艺术品收藏家)。在金融世界中,这样的银行模式是行不通的。

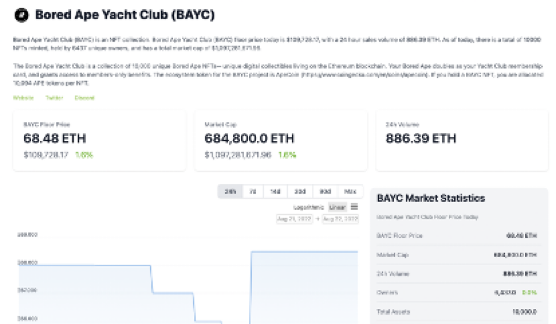

以蓝筹NFT BAYC为例,它是最大的NFT ,市值10亿美元,但日交易量仅为140万美元,换手率仅为0.14%;有资格获得DeFi 借贷抵押品的相同市值的代币的换手率是多少?大约 5-10%。

本质上,BYAC是DeFi 标准中不可替代的长尾资产。如果你使用按需负债来为这些资产提供资金,那么肯定会以一种或另一种方式出错。DeFi中有很多这样的失败尝试,比如 Fuse(Rari)/Kashi (Sushi)/Beta。

对于当前 BendDAO 面临的问题,Mindao 表示没有简单的解决方法。BendDAO需要采取临时行动来改变利率曲线并降低借款利率,让负债不会达到借款人偿还动力不足的水平。这一条恰好也在 BendDAO 社区最新提出的提案当中。

另外,Mindao 认为一旦BendDAO稳定下来,或许会发行一个债务代币。并参与失败的拍卖获得那些NFT,然后将债务代币重新分配到ETH存款中以让系统重启,但是没有长期的解决方案来恢复ETH的流动性以打破僵局。

详解BendDAO机制,启动时曾暴涨300倍

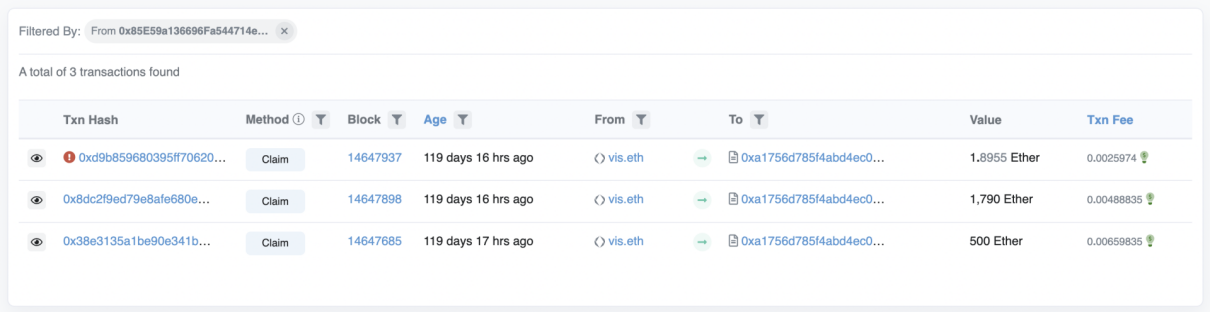

BendDAO普遍进入加密圈视野源自他启动时的FOMO,因为进行IFO时被一位巨鲸以2290ETH包场,本来计划长达90天的IFO提前到4月25日结束而第一次被市场广泛关注。据悉,IFO 发售价格为1 ETH 可获得 333333个BEND,计划总募资为3000 ETH,发售方式为公平发售,人人可参与,且不设上限。募集到的ETH的66%将用于Bend上的ETH借贷池,34%将用于Bend协议开发。

IFO结束当天晚上BEND代币暴涨,币价从最低0.006暴涨至最高0.18 USDT,涨幅达 3000%。虽然当时有如此涨幅主要是因为官方未加流动池,市场短期FOMO所致,但BendDAO也一时成为市场的焦点。

加密社区里众说纷纭,“NFT借贷市场终于有了能打的选手”,称 Benddao 为 NFT 界的 AAVE,也称之为 NFT 银行。

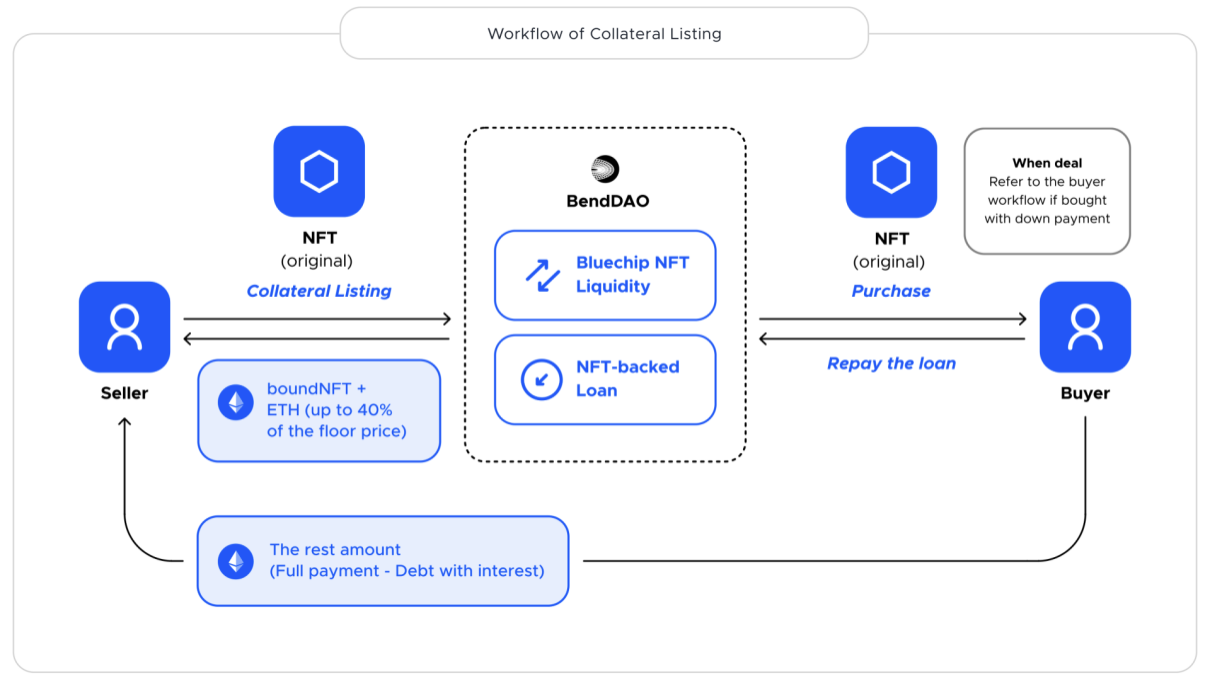

从业务逻辑上,针对卖方,蓝筹NFT持有人/卖家/借款人通过将NFT作为抵押资产上架,可以即时获得NFT地板价的40%的流动资金。当借款人在 BendDAO 中存入 NFT 时,将铸造一个boundNFT作为债务 NFT。boundNFT具有与你拥有的原始NFT相同的元数据和代币ID,这意味着你可以在你的钱包中使用boundNFT,没有人可以偷你的 boundNFT,因为它是不可转让和不可应用的。

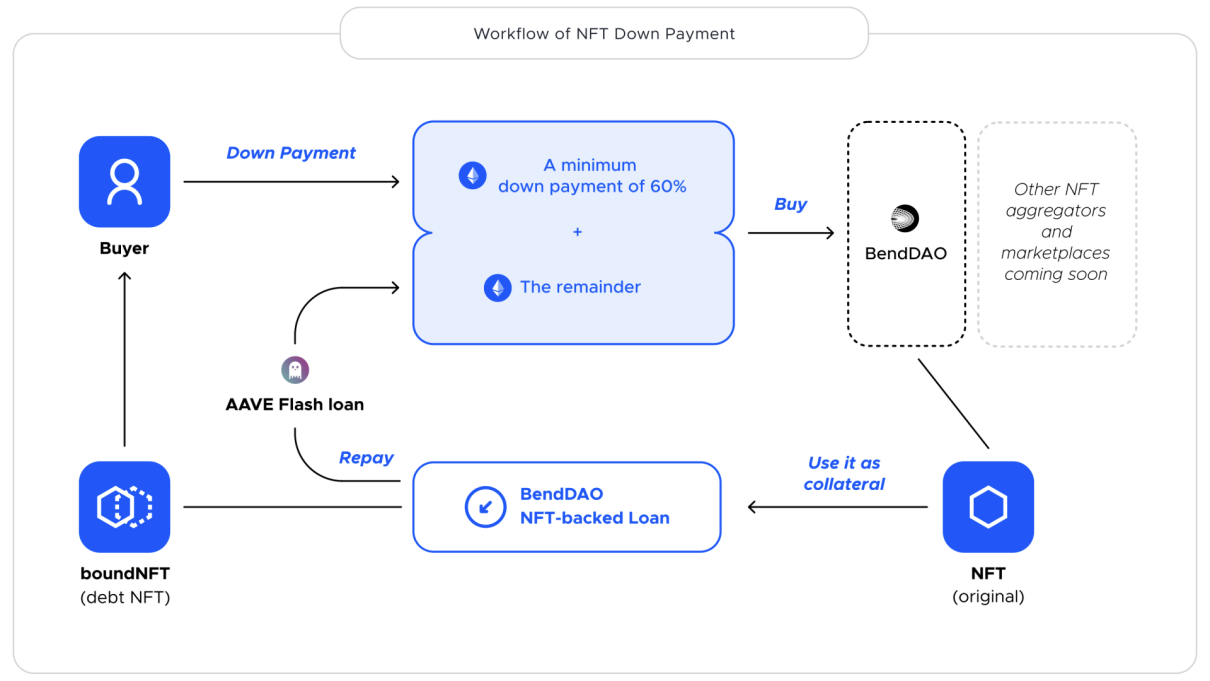

针对买方,可以理解为NFT首付。买方可以根据实际价格支付最低60%的首付,购买蓝筹股NFT,同时从AAVE闪电贷来支付剩余部分。闪电贷款的借款金额将通过 BendDAO上的NFT贷款来偿还。买家将自动成为借款人,并支付首付款。而借款人也可以将其抵押的NFT挂牌出售。

同时官方为所有 boundNFT 协议合约设定7天时间锁,所有BendDAO借贷协议合约设定24小时时间锁。

无论是基于营销还是产品端,BendDAO上线之后得到了市场的正反馈。NFT市场景气,持有者们将杠杆加到加无可加,不舍弃每一分可能的流动性,使得BendDAO成为蓝筹持有者的香饽饽。

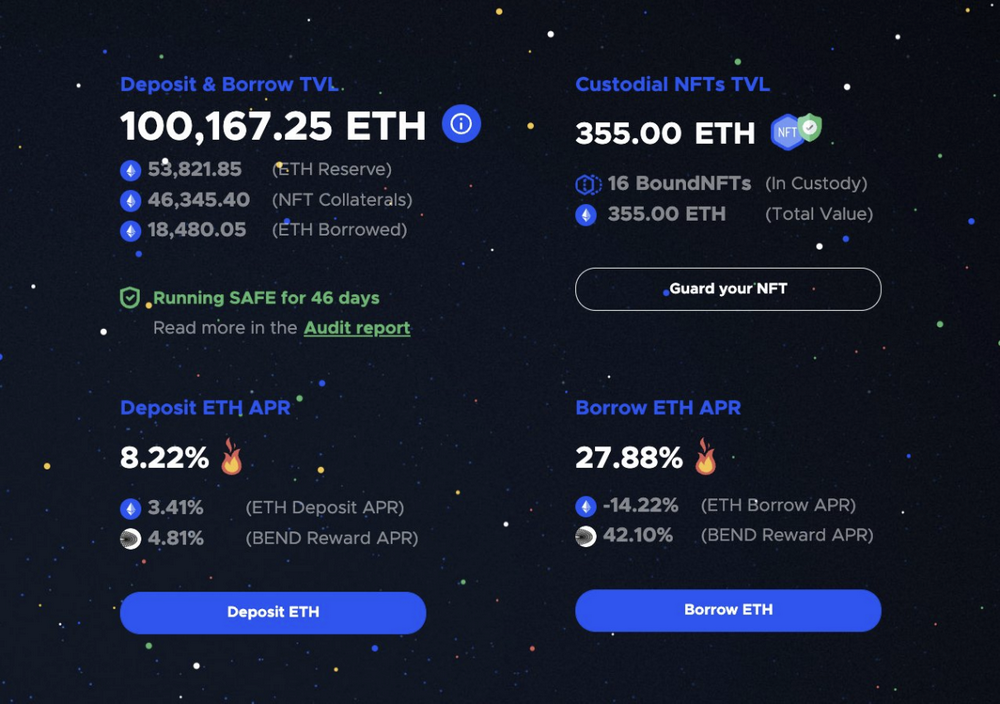

4月24日,BendDAO 发推称,其合约地址已成为 MAYC 最大持仓地址、BAYC 第 5 大持仓地址。BendDAO 共有 496 个 NFT 抵押,主要持仓还是 MAYC (187 个) 和 BAYC (133 个),其抵押价值占NFT总抵押价值的比例分别为 22.5% 和 60.2%。5月5日, 即 BendDAO 上线46天后,协议总锁仓价值超 10 万 ETH(按照当时 ETH 价格约合 2.94 亿美元)。

自此之后,随着加密货币市场的巨幅下跌,使得NFT市场USDT本位市值急剧下滑,NFT市场遭遇戴维斯双杀,参与者纷纷踩踏出场。导致如今极少有投资者愿意接盘,也使得 BendDAO 遭遇流动性危机。

至于 BendDAO 能否顺利度过此次危机,暂且不得而知。但熊市正是检验一个产品是不是刚需,协议设计是否有效是否有缺陷好时机,通过 BendDAO 我们也正好观察一下NFT与DeFi的结合之路究竟该如何走。