著者: David、Deep Tide TechFlow

12月15日、ビットコインは9万ドルから8万5616ドルまで下落し、1日で5%以上下落した。

その日は大きなスキャンダルやネガティブな出来事はなく、オンチェーンデータにも異常な売り圧力は見られませんでした。暗号資産業界のニュースだけを見ると、この理由をもっともらしく見つけるのは難しいでしょう。

しかし同日、金価格は1オンスあたり4,323ドルとなり、前日比わずか1ドルの下落となった。

一方は5%下落しましたが、もう一方はほぼ横ばいでした。

もしビットコインが真の「デジタルゴールド」、つまりインフレや法定通貨の下落に対するヘッジツールであるならば、リスクイベントに対するビットコインのパフォーマンスは金に匹敵するはずです。しかしながら、最近の価格変動は明らかにナスダックの高ベータハイテク株のそれに似ています。

この衰退の原因は何でしょうか?その答えは東京にあるかもしれません。

東京におけるバタフライ効果

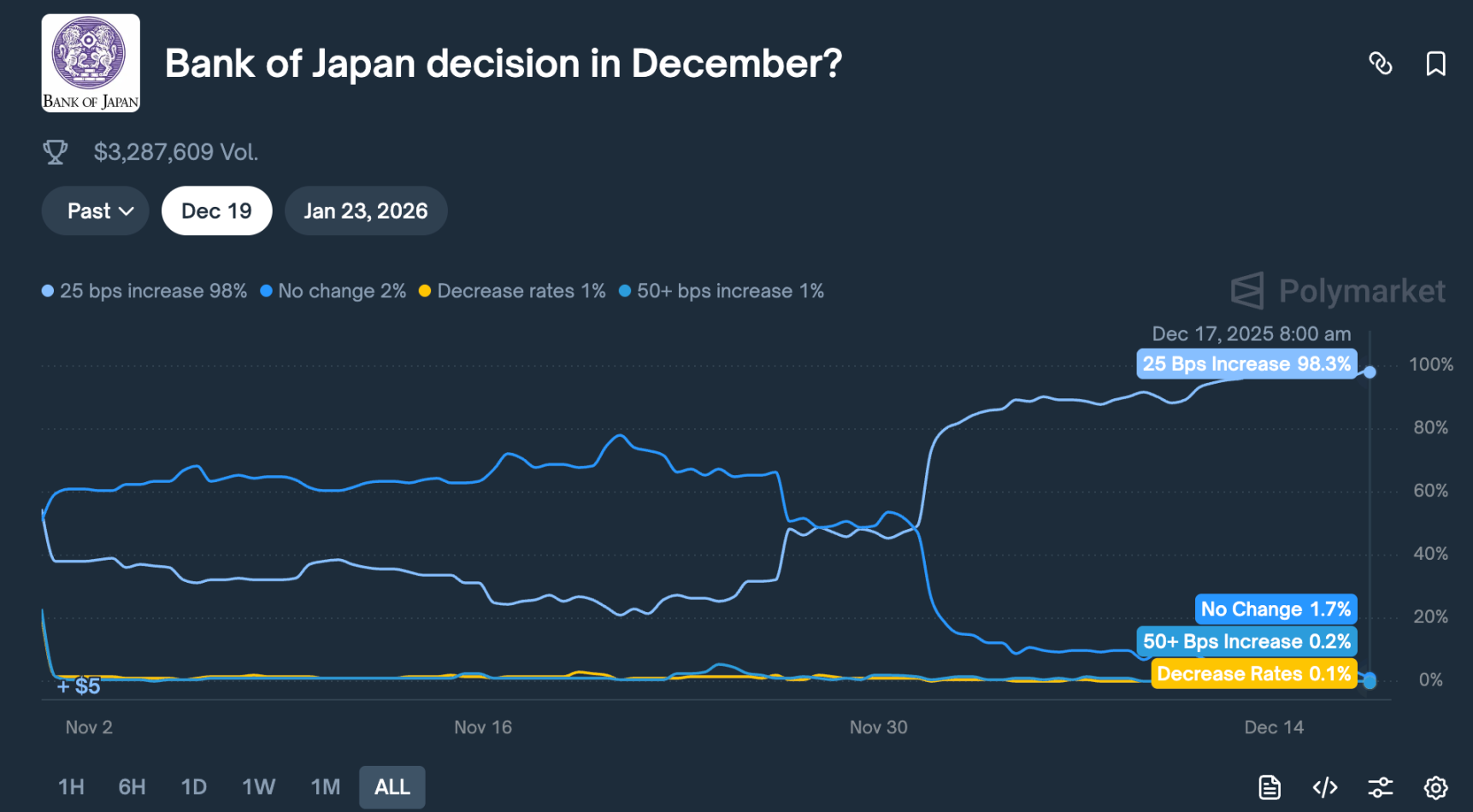

日本銀行は12月19日に政策決定会合を開催する。市場では、日本銀行が25ベーシスポイントの利上げを行い、政策金利を0.5%から0.75%に引き上げると予想されている。

0.75%は高く聞こえないかもしれませんが、これは日本にとって約30年ぶりの高金利です。Polymarketのような予測市場では、トレーダーはこの利上げの確率を98%と織り込んでいます。

なぜ東京の中央銀行の決定によりビットコインが48時間以内に5%下落するのでしょうか?

このすべては「円キャリー取引」と呼ばれるものから始まりました。

実際のところ、そのロジックは非常に単純です。

日本の金利が長らくゼロ近辺、あるいはマイナス圏で推移していたため、円の借り入れは事実上無料だった。その結果、世界中のヘッジファンド、資産運用会社、トレーディングデスクは大量の円を借り入れ、それを米ドルに交換し、その資金で米国債、米国株、仮想通貨といった高利回り資産を購入した。

これらの資産の収益が円建て借入コストよりも高い限り、金利差が利益となります。

この戦略は数十年にわたって存在しており、規模が大きすぎて正確に定量化することはできません。控えめな推計でも数千億ドルに上りますが、デリバティブ取引を含めると数兆ドルに達する可能性があると一部のアナリストは考えています。

同時に、日本にはもう一つ特別なアイデンティティがあります。

同国は米国債を1兆1800億ドル保有しており、米国債の最大の外国保有国である。

これは、日本の資本フローの変化が世界で最も重要な債券市場に直接影響を及ぼし、ひいてはすべてのリスク資産の価格に影響を与えることを意味します。

今回、日本銀行が金利引き上げを決定したことで、このゲームの根底にある論理が揺らいだ。

まず、円借入コストが上昇し、裁定取引の機会が狭まっている。さらに厄介なのは、金利上昇期待によって円高が進むことであり、これらの機関は当初、円を借り入れ、それをドルに交換して投資していた。

債務を返済するためには、ドル建て資産を売却して円に交換する必要があります。円高が進むほど、売却しなければならない資産は増えます。

こうした「強制売却」は、タイミングや資産の種類を問わず、流動性が高く、現金化しやすいものを優先的に売却します。

したがって、価格制限のない 24 時間取引が可能で、株式に比べて市場の厚みが比較的薄いビットコインが、最初に売り出される可能性が最も高いことは容易にわかります。

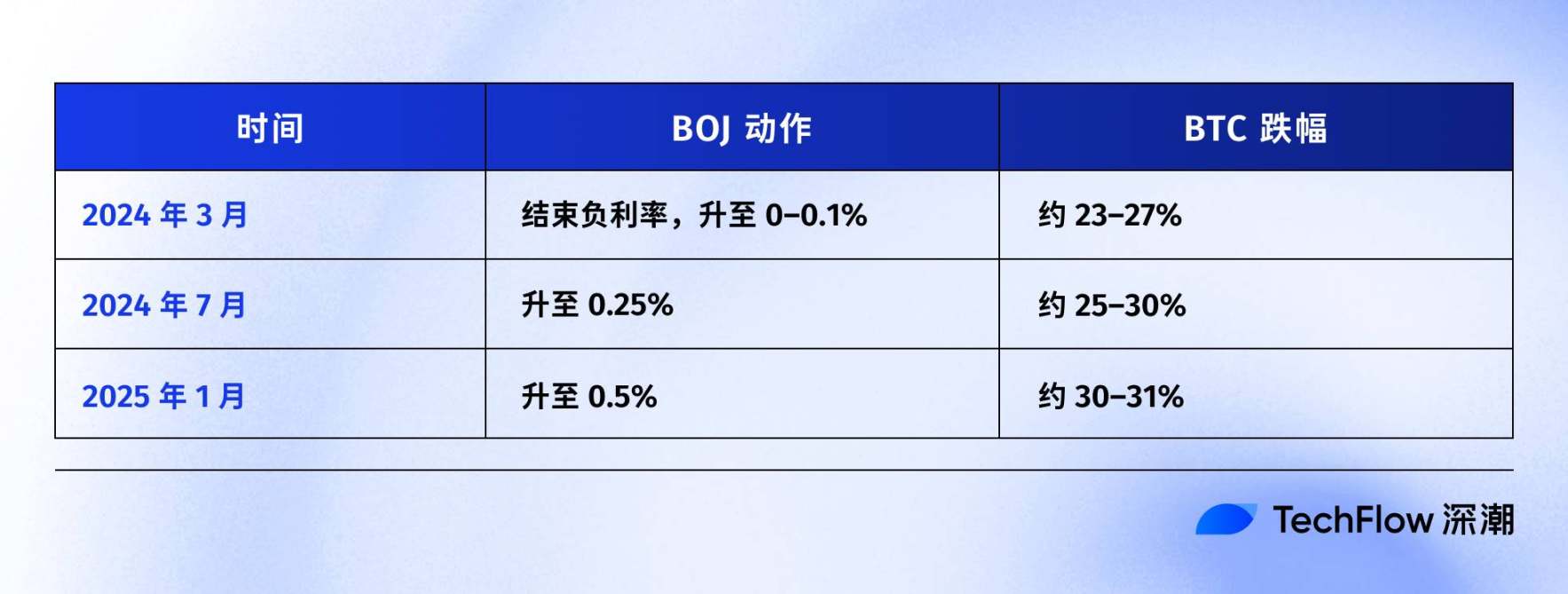

過去数年間の日本銀行の利上げのタイムラインを振り返ると、この推測はデータによってある程度裏付けられています。

最も最近の事例は2024年7月31日でした。日銀が0.25%への利上げを発表した後、円はドルに対して160円から140円以下に上昇し、翌週にはBTCは6万5000ドルから5万ドルに下落して約23%下落し、暗号資産市場全体の時価総額600億ドルが消失しました。

複数のオンチェーンアナリストの統計によると、日本銀行が過去に3回金利を引き上げた後、BTCは20%以上の下落を経験した。

これらの数字は開始点と終了点、および時間枠が異なりますが、方向性は非常に一貫しています。

日本が金融政策を引き締めるたびに、ビットコインは最も大きな打撃を受ける。

したがって、12月15日に起こったことは、本質的に市場による「先制的な動き」だったと私は考えています。19日の決定が発表される前から、既に資金の引き出しが始まっていました。

その日、米国のBTC ETFは3億5,700万ドルの純流出を記録し、これは約2週間で最大の1日あたりの流出額となった。24時間以内に、暗号通貨市場におけるレバレッジをかけたロングポジション6億ドル以上が清算された。

これらはおそらく個人投資家がパニックに陥っているのではなく、裁定取引の清算によって引き起こされた連鎖反応である。

ビットコインは今でもデジタルゴールドなのでしょうか?

円キャリートレードの仕組みは上で説明しましたが、1つの疑問が未解決のまま残っています。

なぜ BTC は常に最初に打撃を受けて売られるのでしょうか?

よく言われていることは、BTC は「流動性が高く、24 時間取引されている」ということですが、これは事実ですが、それだけでは十分ではありません。

本当の理由は、BTC が過去 2 年間にわたって価格を再調整してきたことです。BTC はもはや従来の金融から独立した「代替資産」ではなく、ウォール街のリスク エクスポージャーに組み込まれています。

昨年1月、米国証券取引委員会(SEC)はビットコインETFのスポットを承認しました。これは暗号資産業界が10年待ち望んでいた画期的な出来事であり、ブラックロックやフィデリティといった1兆ドル規模の資産運用大手が、顧客のポートフォリオにビットコインを合法的に組み入れられるようになったのです。

資金は確かに到着した。しかし、それに伴い、BTC保有者の身元が変わった。

これまで、BTCを購入していたのは、暗号通貨ネイティブ、個人投資家、一部の過激なファミリーオフィスでした。

現在、BTCを購入しているのは、年金基金、ヘッジファンド、そして資産配分モデルです。これらの機関投資家は、米国株、米国債券、そして金も保有しており、「リスクバジェット」を管理しています。

ポートフォリオ全体のリスクを軽減する必要がある場合、BTC だけ、または株式だけを売却するのではなく、保有資産を比例して減らします。

データはこの結合関係を明らかにしています。

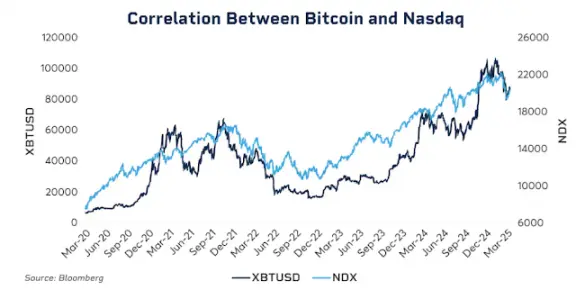

2025年初頭、BTCとナスダック100指数の30日間のローリング相関は0.80に達し、2022年以来の最高レベルとなりました。対照的に、2020年以前は、この相関は長年にわたって-0.2から0.2の間で推移しており、本質的に無相関であると考えられます。

さらに注目すべきは、この相関関係は市場のストレス期間中に大幅に増加することです。

2020年3月のパンデミックによる急落、2022年のFRBによる積極的な利上げ、そして2025年初頭の関税懸念…リスク回避が強まるたびに、BTCと米国株の相関関係はさらに緊密になります。

機関投資家がパニックに陥ると、「これは暗号資産だ」と「これはハイテク株だ」という区別がつかなくなり、リスクエクスポージャーという 1 つのラベルだけに注目するようになります。

これによって厄介な疑問が浮かび上がる。デジタルゴールドの物語は今でも真実なのか?

時間枠を延長すると、金は2025年以降60%以上上昇し、1979年以来最高のパフォーマンスを記録しました。一方、BTCは同時期にピークから30%以上下落しました。

インフレと法定通貨の切り下げに対するヘッジとして宣伝されている両資産は、同じマクロ経済環境において完全に反対の傾向を示しています。

これは、BTC の長期的な価値に問題があると言っているわけではありません。5 年間の複合年間収益は、依然として S&P 500 や Nasdaq の収益をはるかに上回っています。

しかし、この段階では、その短期的な価格決定のロジックは変化しており、安全資産としてのツールではなく、非常に変動が激しく、ベータ値の高いリスク資産となっています。

これを理解することは、日本銀行による 25 ベーシスポイントの利上げによって 48 時間以内にビットコインが数千ドル下落する可能性がある理由を理解する鍵となります。

これは日本の投資家が BTC を売っているからではなく、世界的な流動性が逼迫すると、金融機関は同じ論理に従ってすべてのリスク エクスポージャーを削減し、BTC がこのチェーンの中で最も変動が大きく、最も簡単に換金できるリンクになるからです。

12月19日には何が起こりますか?

これを書いている時点では、日本銀行の金利決定会合までまだ2日ある。

市場はすでに金利上昇を織り込んでいる。日本の10年国債利回りは1.95%に上昇し、18年ぶりの高水準となっている。つまり、債券市場は既に利上げ期待を織り込んでいると言える。

利上げが十分に見込まれていた場合、19日にも影響が出るのでしょうか?

歴史的経験から言えるのは、その通りだが、その強さは言葉遣いによって決まるということだ。

中央銀行の政策決定の影響力は、数字そのものだけでなく、そこから発せられるシグナルにも左右される。例えば、日銀の上田一男総裁が記者会見で、25ベーシスポイントの利上げにあたり「データに基づき状況を慎重に見極めたい」と述べれば、市場は安堵のため息をつくだろう。

仮に同総裁が「インフレ圧力は継続しており、さらなる引き締めも排除できない」と発言すれば、新たな売りの波の始まりとなる可能性がある。

日本のインフレ率は現在3%程度で、日銀の目標である2%を上回っています。市場の懸念は今回の利上げではなく、日本が長期にわたる金融引き締め局面に突入するかどうかです。

もし答えが「はい」ならば、円キャリートレード崩壊は一回限りの出来事ではなく、数ヶ月にわたって続いたプロセスだったということになる。

しかし、一部のアナリストは今回は状況が異なる可能性があると考えている。

まず、投機資金は円のネットショートからネットロングへと転換しました。2024年7月の急落は、市場のサプライズによるところが大きく、当時はまだ大量の資金が円をショートしていました。現在、このポジションは反転しており、予想外の円高の可能性は限定的です。

第二に、日本国債の利回りは年初1.1%から現在2%近くまで半年以上上昇している。ある意味では、市場が既に「自ら金利を引き上げている」のであり、日銀はそれを既成事実として認めているに過ぎない。

第三に、米連邦準備制度理事会(FRB)はつい最近、政策金利を25ベーシスポイント引き下げました。世界的な流動性は全体的に緩和傾向にあります。日本は逆の方向に金融引き締めを進めていますが、ドルの流動性が潤沢であれば、円への圧力を部分的に相殺する可能性があります。

これらの要因は BTC が下落しないことを保証するものではありませんが、今回の下落は以前のものほど極端ではないことを意味している可能性があります。

歴史的に見ると、BTCは通常、日銀の利上げ後1~2週間以内に底値を付け、その後は値固めまたは反発に転じる傾向があります。このパターンが当てはまる場合、12月下旬から1月上旬が最もボラティリティの高い時期となる可能性がありますが、同時に、売られ過ぎの時期を経て買いの好機となる可能性もあります。

他人に受け入れられること、他人から影響を受けること

前のテキストをつなげると、論理的な連鎖は実は非常に明確になります。

日銀が金利を引き上げ → 円キャリー取引が終了 → 世界的な流動性が逼迫 → 機関投資家がリスク予算に応じてポジションを削減 → 高ベータ資産であるBTCが最初に売却される。

このチェーンでは、BTC は何も悪いことをしていません。

単に世界的なマクロ流動性の伝達経路の末端という、自ら制御できない立場に置かれただけである。

受け入れがたいかもしれませんが、これが ETF 時代の新たな常識なのです。

2024年以前、BTCの騰落は主に暗号資産固有の要因、すなわち半減期サイクル、オンチェーンデータ、取引所の動向、規制関連ニュースによって牽引されていました。当時、BTCと米国株や債券との相関性は非常に低く、ある程度「独立した資産クラス」のような存在でした。

2024年以降はウォール街が到来するでしょう。

ビットコインは株式や債券と同様のリスク管理の枠組みに組み込まれました。保有者構造が変化し、それに応じて価格形成ロジックも変化しました。

ビットコインの時価総額は数千億ドルから1兆7000億ドルへと急上昇しました。しかし、これには副作用もありました。ビットコインのマクロ経済イベントに対する耐性が失われたのです。

連邦準備制度理事会からの単一の声明や日本銀行の決定により、数時間以内に5%以上変動する可能性があります。

「デジタルゴールド」という物語を信じ、それが不安定な時代に避難場所を提供してくれると考えているなら、2025年のパフォーマンスはやや期待外れだったと言えるでしょう。少なくとも現時点では、市場はそれを安全資産として評価していません。

これは一時的な不一致に過ぎないのかもしれません。機関投資家への投資はまだ初期段階にあり、配分比率が安定すれば、BTCは再び本来のリズムを取り戻すかもしれません。次の半減期サイクルでは、暗号資産固有の要因が再び優位に立つことになるかもしれません…

しかしその前に、BTC を保有している場合は、次の現実を受け入れる必要があります。

あなたは世界的な流動性にもエクスポージャーを抱えています。東京の会議室で何が起こるかは、どんなオンチェーン指標よりも、来週のあなたの口座残高を左右するかもしれません。

これが施設入所の代償です。その価値があるかどうかは、人それぞれ答えがあるでしょう。