出典: トークンディスパッチ

プラティク・デサイ

編集・編集:BitpushNews

2024年9月9日

当時、ソル・ストラテジーズは、まだサイファーパンク・ホールディングスという元の名称で運営されており、ブランド変更のプロセスを経ていませんでした。

同社は現在もカナダ証券取引所に上場しており、これは主に中小零細企業向けの市場です。数か月前、同社はヴァルキリーの元CEOであるリア・ウォルド氏を新CEOに迎えました。当時、サイファーパンクはまだ比較的無名で、投資家の注目もほとんどありませんでした。

一方、UpexiはDTCブランドの消費者向け製品の売上向上に注力し、ペットケアやエネルギーソリューションといったAmazonのニッチ市場をターゲットに、熾烈な競争の中でトラフィック獲得に努めました。DeFi Development Corp(DFDV、当時はまだ旧社名Janover)は、不動産シンジケーターと投資家を繋ぐプラットフォームの立ち上げを準備していました。一方、Sharps Technologyは特殊な医療用注射器を製造していましたが、これは極めてニッチな医療技術であり、投資家の獲得に苦戦していました。

当時、これらの企業は規模も野心も小さく、保有するSolana(SOL)の総額は5,000万ドル未満でした。

1年が経ち、状況は劇的に変化しました。

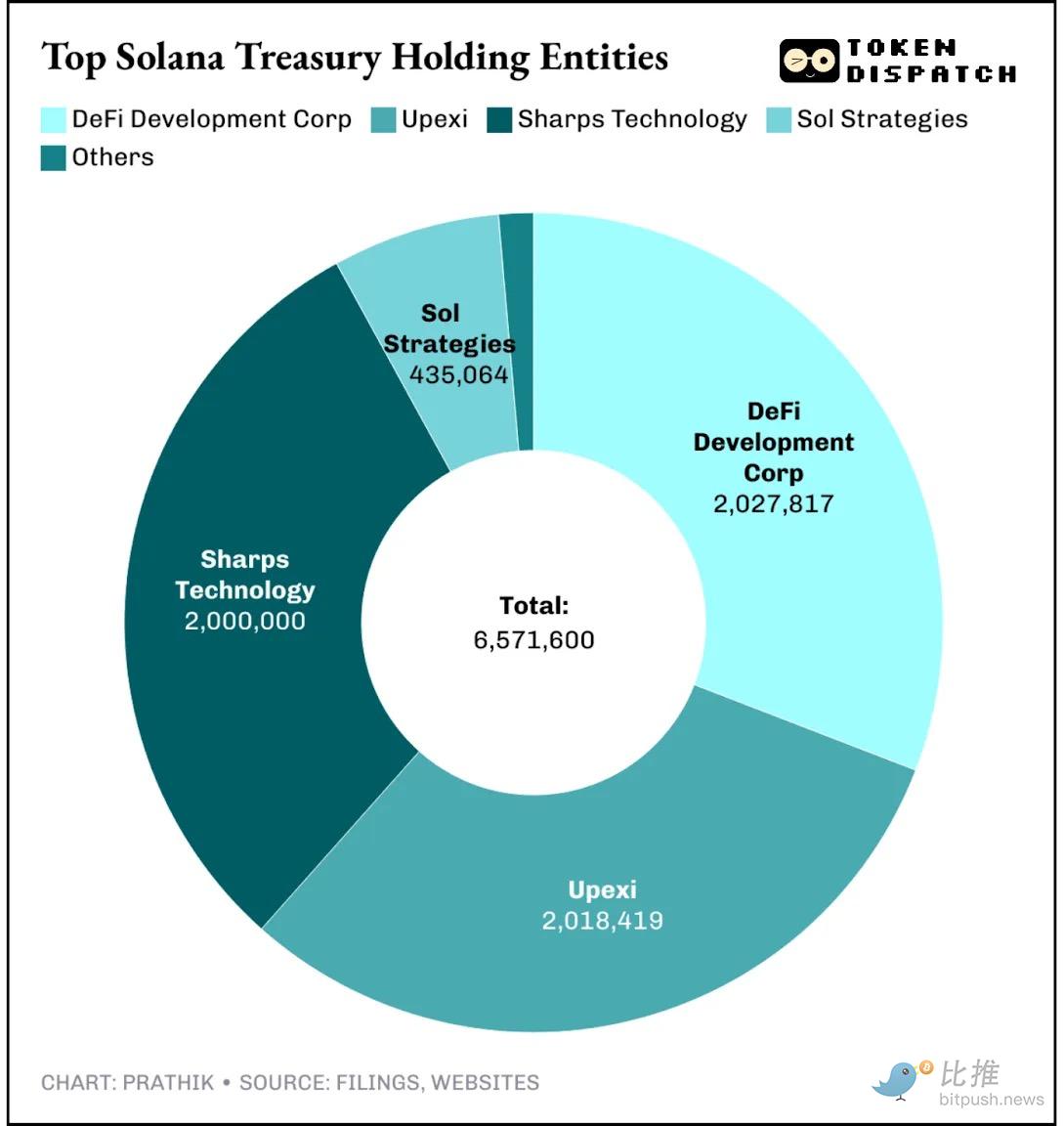

現在、彼らは世界第2位の証券取引所であるナスダックに上場し、600万枚以上のSOLトークンを保有し、評価額は15億ドルに達しています。Solanaの保有資産だけでも、1年で30倍に急騰しました。

限界から中心へ:ナスダックの認識

今週火曜日、ニューヨークのナスダックのオープニングベルは、Sol Strategiesの正式上場を記念しただけでなく、オンチェーンでも反響を呼びました。ユーザーはstke.communityを通じてSolanaトランザクションを送信し、「仮想ベル鳴らし」に参加して、この歴史的な瞬間を永久に記録することができます。

カナダ証券取引所(シンボル:HODL)とOTCQB市場(シンボル:CYFRF)で取引を行っていたソル・ストラテジーズにとって、これはまさに卒業記念品でした。ナスダック・グローバル・セレクト・マーケットへの上場は、決して容易なことではありません。厳格な基準で知られ、通常は優良企業のみが上場するこの市場は、ソル・ストラテジーズに、多くの暗号資産関連企業が切望する正当性を与えました。

ウォール街でソラナへのエクスポージャーを求める機関投資家はすでにUpexiやDeFi Development Corpに投資できるにもかかわらず、ソル・ストラテジーズの上場が重要なのはこのためです。

Solanaの財務管理に移行する前から既に上場企業であり、それぞれ200万SOL以上を保有していたUpexiとDeFi Dev Corpとは異なり、Sol Strategiesはゆっくりとした道のりを歩んできました。バリデーター事業を立ち上げ、ARKの360万SOLのような機関投資家からの委託を受け、SOC 2監査に合格し、取引所のトップ層市場であるNasdaq Global Select Marketにおいて戦略的にポジションを確立しました。

他の企業が単に SOL を保有するのに対し、Sol Strategies は SOL を支えるインフラを積極的に運用し、これらの保有資産を実行可能なビジネスに変えています。

財務報告の徹底分析:質入れによる収入でキャッシュフローがプラスに転じる

私は、数字の背後にあるストーリーを理解するために、Sol Strategies のバランスシートを詳しく調べました。

6月30日締めの四半期において、Sol Strategiesは253万カナダドル(約183万米ドル)の収益を報告しました。この数字だけを見ると控えめに思えるかもしれませんが、真相は細かい部分にあります。この収益は、約40万SOLのステーキングと、Solanaネットワークを保護するバリデーターの運用から得られたものであり、従来の製品の販売によるものではありません。Upexiは非暗号資産リコマース事業に圧迫されていますが、DFDVは成長を促進するために継続的な資金調達に大きく依存しており、収益の40%を非暗号資産不動産事業から得ています。

Sol Strategiesは、バリデーターをサービスとして提供することで、Solana Treasury事業から新たな収益源を開拓しました。このアプローチは、負債の増加や従来の間接費の負担なしに、継続的な収入をもたらします。

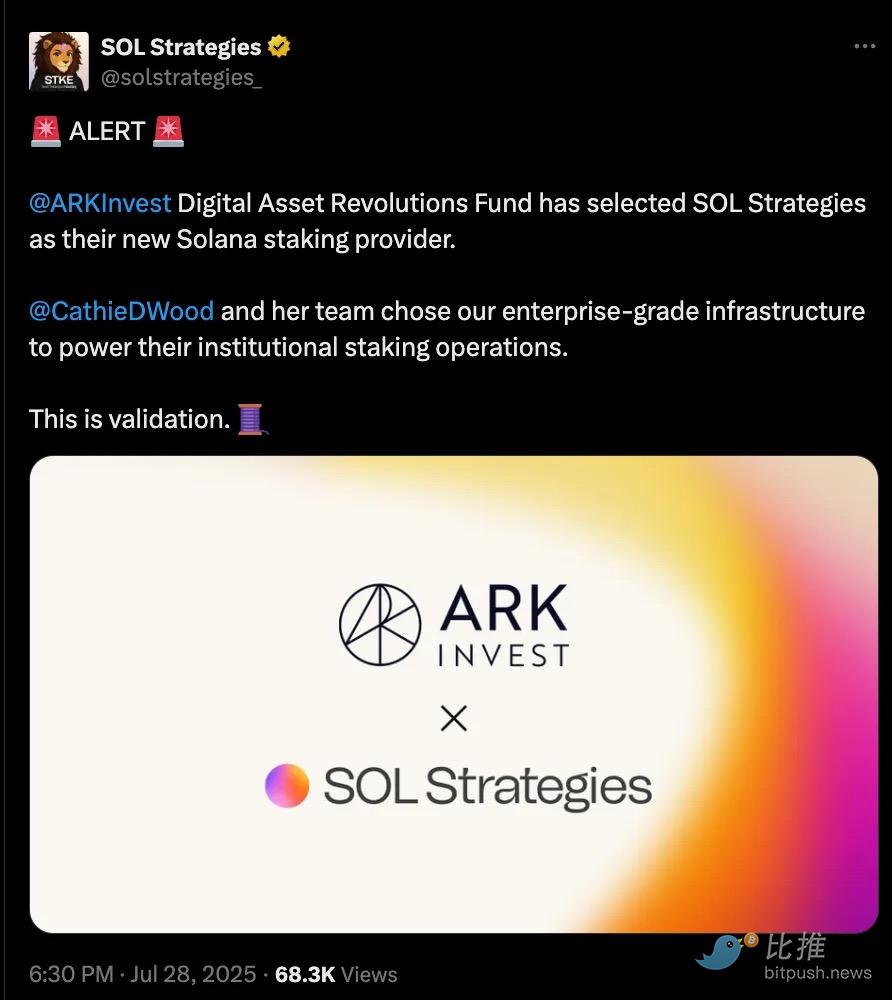

Sol Strategiesは、機関投資家に代わってSOLを委託しています。その中には、キャシー・ウッド氏のARK Investから7月に委託された360万SOLも含まれます。これらの委託手数料は、安定した収益を生み出しています。収入と呼ぶにせよ、手数料と呼ぶにせよ、会計上は収益であり、多くの暗号資産トレジャリーが計上できないものです。

Solanaの典型的なバリデーターは、ステーキング報酬に対して約5%~7%の手数料を請求します。ステーキングの基本利回りは約7%で推移しているため、これらの委任トークンはバリデーターに年間で想定元本額の約0.35%~0.5%の利益をもたらします。

360万SOL(現在の価格で8億5000万ドル以上)は、価格上昇やSol Strategies自身の資金の増加がなくても、年間300万ドル以上の手数料収入に相当します。これは実質的に追加の収入源であり、Sol Strategiesが保有する40万SOLからのステーキング収入の半分以上を占め、完全に外部資金によって生み出されています。

しかしながら、ソル・ストラテジーズの第3四半期の最終損益は、820万カナダドル(約590万米ドル)の純損失となりました。しかし、取得したバリデーターのIP償却、株式報酬、上場費用といった一時的な費用を除けば、事業自体はキャッシュフローがプラスとなっています。

コアとなる利点

Sol Strategies が競合他社と大きく異なる点は、Solana に対する見方です。

同社にとって、製品とはSolanaトークンだけではありません。Solanaエコシステムそのものです。この独自の視点は革新的かつ戦略的であり、Sol Strategiesを同業他社と一線を画す存在にしています。

委任者が参加するほど、ネットワークのセキュリティが強化され、ノードの評判が向上し、さらに多くの委任者を引き寄せるというフライホイール効果が生まれます。SOLをSol Strategiesに委任するすべてのユーザーは、顧客であると同時に収益の共同創造者となり、コミュニティへの参加を株主価値の測定可能な推進力へと変えていきます。

このモデルは、現在よりもはるかに多くのSOLを保有する競合他社に対して優位性をもたらします。現在、少なくとも7つの上場企業が合計650万SOL(15億6000万ドル相当)を保有しており、これはSOL総供給量の1.2%に相当します。

Solana の資金獲得競争において、各社は代理投資家が Solana へのエクスポージャーを得るための第一選択肢となるよう努めています。

各社は少しずつ異なっている。UpexiはSOLを割引価格で買収し、DFDVは世界展開に賭け、Sol Strategiesは多角化された軍資金に賭けている。

ゲームは同じです。SOL を蓄積し、それを担保にして、ウォール街にラッパーを販売します。

ビットコインがウォール街で受け入れられる道は、ソフトウェア事業からレバレッジ型BTCトレジャリーへと転換したMicroStrategyのような企業や、大成功を収めたスポットETFによって切り開かれました。イーサリアムも同様の道を歩んでおり、BitMine Immersion、ジョー・ルービンのSharpLink Technologies、そして最近ではスポットETFなどが挙げられます。

Solanaに関しては、ネットワーク内の運営会社を通じて主に普及が進むと予想しています。これらの企業は資産を保有するだけでなく、バリデーターの運営、手数料とステーキング報酬の獲得、四半期ごとのリターンの公表も行っています。このモデルはETFよりもアクティブマネージャーに近いと言えます。

純資産価値(NAV)の上昇と実質キャッシュフローの組み合わせこそが、投資家をこのルートで投資へと駆り立てる要因となるでしょう。Sol Strategiesがこの全てを実現できれば、Solana分野のブラックロックとなる可能性を秘めています。

リスク警告:新たな段階における課題

将来的には、ウォール街とソラナの関係がより緊密になることが示唆される。

Sol Strategiesは、自社の株式をトークン化し、オンチェーンで発行する可能性を模索しています。STKEの株式がNasdaq上場するだけでなく、Solanaトークンとなり、DeFiプールで交換可能になり、USDCで即時決済できるようになることを想像してみてください。この「上場株式+オンチェーン取引」の橋渡しは、ETFでは実現できないものです。まだ投機的な側面はありますが、このトレンドは上場株式と暗号資産の境界線を曖昧にしつつあります。

しかし、それは容易なことではありませんでした。ナスダック上場は、ソル・ストラテジーズにとってより大きな責任を含む新たな課題をもたらしました。

- バリデーターの運用エラーやガバナンスのミスは投資家からの即時フィードバックを引き起こす可能性がある

- Solanaエコシステム(トークンだけでなく)に賭けることは、より高いリスクと報酬を意味します

- SOL ネットワーク自体は依然として中断のリスクと新しいパブリック チェーンからの競争に直面しています。

- 株価が NAV を大幅に下回る場合、裁定取引業者はファンダメンタルズに関係なく売却する可能性があります。

にもかかわらず、ソル・ストラテジーズのIPOは、ソラナにとってウォール街の最前列を確保する絶好のチャンスとなる。オンチェーン・トレジャリーをパッケージ化した投資商品としてナスダックに統合できるだろうか?ソル・ストラテジーズはすでにその責任を引き受けている。