著者: 0xBrooker

著者: 0xBrooker

4月の安値以来、BTCは50%も回復し、ナスダックよりも強く、新たな史上最高値を記録した。

しかし、短期的な急騰は一定の売り圧力も蓄積させており、5月22日以降、BTC市場では大規模な売りが見られるようになりました。これは、高値圏で米国株式市場を牽引しているBTCに一定の圧力をかけ、BTC価格下落の原動力となっています。

木曜日、トランプ大統領とマスク氏の対立による市場パニックを受け、ビットコインは上昇の勢いを失って下落し、10万ドルのサポートレベルまで下落した。その後、価格は反発し、「最初の上昇トレンドライン」に戻った。

米国株の調整に伴い、BTCスポットETFチャネルの買いの勢いが収束し、BTCが売り圧力を吸収して短期的に上昇を続けることが難しくなっています。しかし、価格調整に伴い、今週は取引所からの流出額も大幅に増加しており、新規ファンドが調整局面を利用してチップを吸収していることを示唆しています。

非農業部門雇用者数データからの好材料は、BTCが安定し反発するための良い雰囲気を作り出したが、新たなレベルへの真の突破口となるには、「相互関税戦争」、「暗号通貨政策」、あるいはFRBの金利引き下げのさらなる進展が必要になるかもしれない。

政策、マクロ金融、経済データ

今週、米国は5月の非農業部門雇用者数を発表した。5月の雇用者数は13万9000人増で、2月以来の低水準となったものの、市場予想の12万6000人増をわずかに上回った。5月の米国失業率は4.2%で、市場予想と前回の4.2%から悪化せず、ほぼ横ばいとなった。

データのパフォーマンスは予想をわずかに上回り、米国の主要3株価指数を押し上げ、金価格を下落させた。

最近のレポートでは、米国株取引は次の 2 つの主なテーマを中心に展開されていることを強調しています。

1. 経済・雇用に関するハードデータに基づくと、米国経済は「ソフトランディング」、「ハードランディング」、あるいは景気後退のいずれかのシナリオを辿ることになる。現在の市場は「ソフトランディング」に近い状況にあるとみられる。つまり、ここ数年の急成長と高インフレを経験した後、経済は徐々に持続可能な成長水準へと減速し、深刻な景気後退や大規模な失業は発生しないという状況である。現在の経済・雇用データはこの特徴に合致している。GDP成長率はある程度低下しているものの、これはFRBによる積極的な景気抑制策によるものである。インフレ率は秩序立った低下を示し、失業率は安定し、新規雇用者数も大幅な減少には至っていない。もちろん、これもFRBによる利下げを不可避としている。

2. 中長期的に「相互関税」などの政府政策が経済・市場にもたらす可能性のある変化を予測し、先見的な取引を通じて事前に価格を設定する。3月から4月初旬にかけての市場の暴落は、予想を上回る「相互関税」と、それが引き起こす可能性のあるインフレと雇用の悪化を先見的に織り込んだものだった。4月7日以降の市場の反発は、トランプ大統領の「軟化」姿勢を受けて経済が「ソフトランディング」することを先見的に織り込んだものだった。この先見的な価格設定には、「相互関税戦争」が比較的穏やかに終結し、米国のインフレ悪化を招かず、米国企業の収益に大きな影響を与えず、今年後半に2回の0.50ポイントの利下げが行われることが含まれている。

5月の月次レポートでは、現在の市場価格は楽観的であり、短期的な価格上昇は楽観的すぎると指摘しました。実際、相互関税戦争には依然として多くの不確実性が残っています。

先週、米中首脳は関税戦争以来初めて電話会談を行いました。その後の声明では、両首脳は相互尊重と平等を強調し、双方の代表が英国で近日中に協議を行うことで合意しましたが、依然として交渉段階にあり、合意の署名までにはしばらく時間がかかることが見受けられます。

トランプ大統領が鉄鋼とアルミニウムの関税を25%から50%に引き上げたことを受け、カナダ政府も報復すると警告した。

さらに、今週市場に大きな影響を与えた出来事としては、マスク氏による「ビューティフル・ビル」とトランプ大統領への公然たる攻撃が挙げられる。マスク氏はこの法案を「不快」と呼び、上院議員に法案の可決阻止を圧力をかけるよう国民に呼びかけた一方、トランプ大統領はマスク氏の企業と締結した連邦政府の契約を破棄すると脅した。この論争により、テスラは木曜日に史上最大の1日下落を記録し、米国株価指数とBTCの急落も引き起こした。しかし、この対立はまだ単発的な出来事であり、市場の動向に長期間影響を与える可能性は低い。

全体として、予想を若干上回った非農業部門データと、ゆっくりではあるものの進展している「相互関税」交渉に牽引され、米国株、米国債、米ドルは脆弱なバランスを維持し、先週はやや楽観的な方向に傾いた。

暗号通貨市場

4月以降の反発において、BTCはナスダックを上回っています。米国株式市場は過去の高値更新に向けて準備を進めていますが、BTCは5月22日に既に過去最高値を記録しています。

テクニカル指標から見ると、BTCは高値への反発後、2週間調整局面にあり、先週は3.07%下落しましたが、今週は0.08%の小幅上昇と大きく変動しており、週足チャートのロングクロスの針に反映されています。この調整過程において、取引量は減少傾向にあります。

2週間で最大の調整は約10%で、全体的な調整は「トランプ・ボトム」の範囲内でした。最安値は今週木曜日で、「最初の上昇トレンドライン」まで下落しました。

米国株式市場がまだ最高値を更新していない場合、BTCが最高値を更新した後に生じるこの調整は予測可能であり、かつ穏健な動きである。ある程度のボラティリティの維持は避けられない。市場が最高値を更新し、さらに上昇した場合、「相互関税戦争」、「仮想通貨政策」、あるいはFRBの利下げといった、より大規模な進展が必要になる可能性がある。

売り圧力と売り

4月以降、BTCは絶望の淵から回復し、最大50%の増加を記録しました。

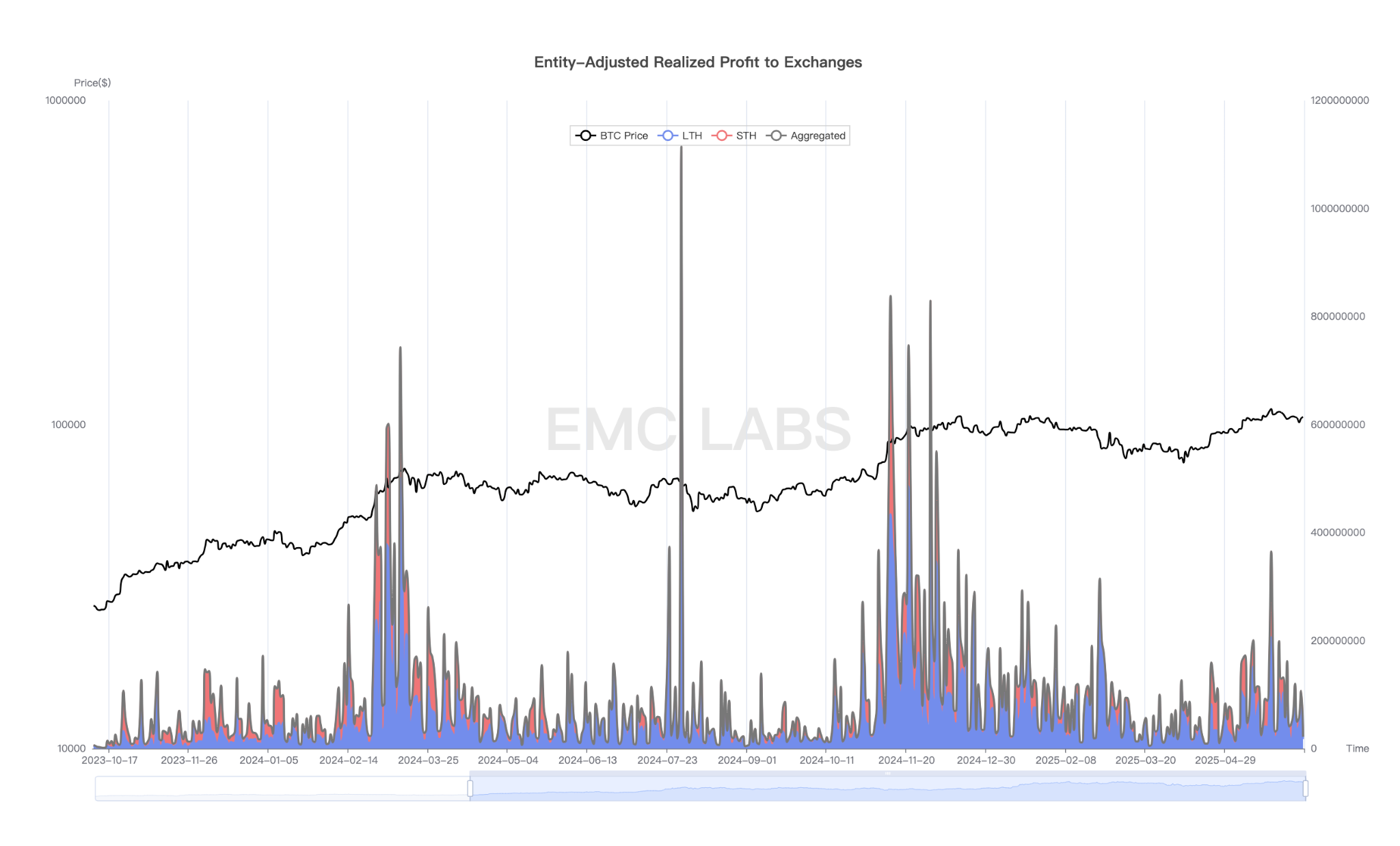

史上最高値を更新したため、短期のバーゲンハンティングファンドと、まだショック状態にある長期ファンドの両方から売りが出た。この売り圧力は5月22日に一時的にピークを迎え、その後徐々に減少した。

オンチェーン実現利益は5月22日以降減少している

注目すべきは、売り圧力が弱まる一方で、中央集権型取引所からの流出が増加していることです。今週は76,520.72に達し、これは1週間あたり1万~2万株の流出を大幅に上回っています。この大規模な流出は、長期資金が現在の価格を高く評価していることを示していると考えられます。

資金の入出金

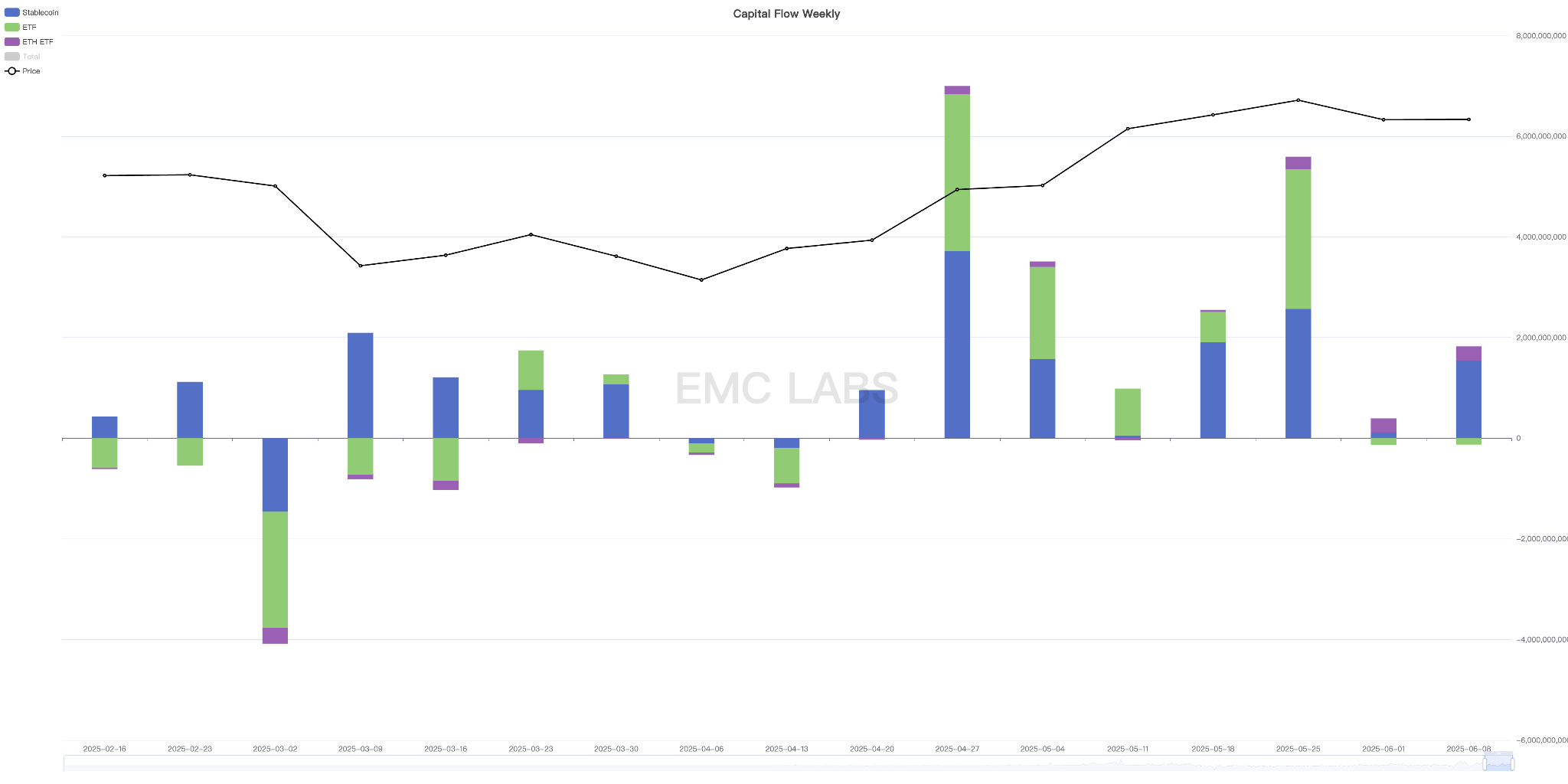

定期的な浮動利益が発生した後、 ETF チャネルのファンドでも利益を現金化する現象が発生します。

過去2週間、BTCスポットETFチャネルからは小規模な資金流出が見られ、先週は1億3,500万ドル、今週は1億2,800万ドルでした。この流出は、BTCが急騰し、米国株式市場の動きに合わせて変動した際に発生しました。

ステーブルコインとETFチャネルの資金流入・流出統計(週次)

資金がいつこのチャネルに流入するかを個別に予測することは困難ですが、米国株全体の動向を踏まえると、急落を懸念する必要はないと考えています。テクニカル的には10万ドルまで下落を続ける可能性はありますが、それを見極めるのは困難です。需給バランスが不安定な状況では、1~2日以内に突破的な上昇が起こる可能性もあります。

サイクル指標

eMerge Engine によると、EMC BTC Cycle Metrics 指標は 0.625 であり、上昇傾向にあります。