著者: TechFlow

1日間の Binance Life カーニバルは終了しました。

感情が静まった後、少数の人々は素晴らしい成果を達成しましたが、ほとんどの人々は後悔と内省に陥りました。

このホットなミームの正しい流れに乗れなかったという短期的な後悔に比べると、BTCを長期的に保有して安定した利益を得られないという後悔は、時々起こるもう一つの「循環的な」後悔です。

例えば、建国記念日の連休中、ソーシャルメディアの議論では以下の予測チャートが頻繁に登場しました。3年前にBTCを購入して保有していたとしても、依然として高いリターンが得られていたでしょう。

保守的な投資家は依然として懸念を抱いているかもしれない。暗号通貨市場の先駆者として、BTC はどこまで高騰できるのだろうか?

以前、マイクロストラテジーはビットコインが2036年に240万ドルに達すると予測し、ARKインベストはさらに過激な予測として2030年に380万ドルに達すると予測した。これらの数字は、過度に楽観的であるとか、個人の意見に基づいているなどと批判されてきた。

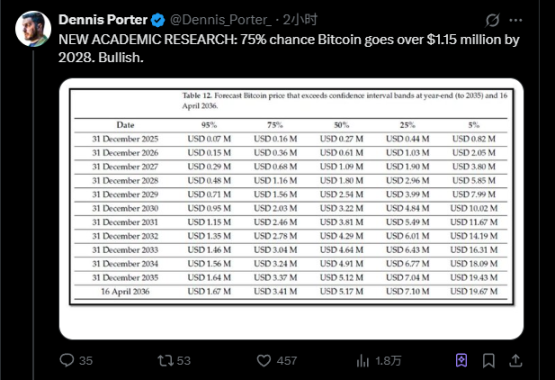

しかし最近、比較的中立的かつ厳密な学術研究により、これらの予測に対する理論的裏付けが得られました。

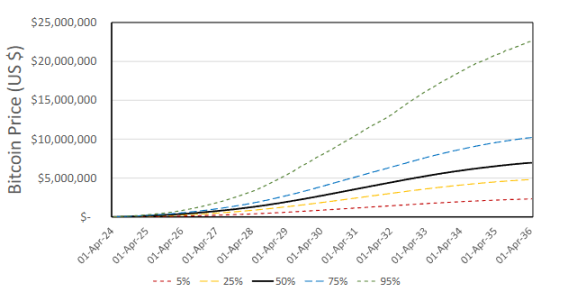

Satoshi Action Education(非営利研究機関)の最近の研究論文によると、純粋な需給分析に基づくと、ビットコインが2036年に481万ドルを超える確率は75%です。これは、機関の最も積極的な予測よりも25%高い数字です。

同時に、この調査では、BTCが2030年に335万ドルを超える可能性が50%あるとも予測しており、これはARKの380万ドルという予測とそれほど変わりません。

理論的な研究は必ずしも実際の傾向を反映しているわけではありませんが、さまざまな分析アイデアを理解することは、盲目的に命令を叫ぶのではなく、資産配分の決定にも役立ちます。

100万ドル、おそらく2028年

まず、この研究の主要な結論についてお話ししましょう。

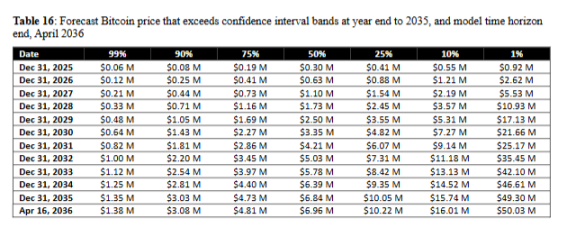

ビットコインが2036年4月に481万ドルを超える確率は75%で、予測中央値は約600万ドル、時価総額は約125兆ドルに達すると予想されます。これは、現在の世界の金時価総額の約6~8倍に相当します。

さらに重要なのはタイミングです。

この調査では、ビットコインは2027年末から2028年末の間に100万ドルを突破する可能性が高いと予測されています。具体的には、50%の確率(中央値)のシナリオでは、ビットコインは2027年末までに110万ドルに達します。

このマイルストーンは 75% の確率で 2028 年に発生します。これは、ARK Invest による 2030 年の 380 万ドルという予測とほぼ一致しています。

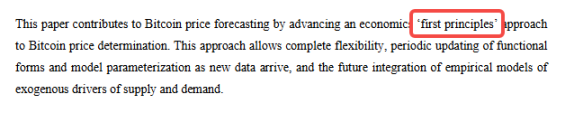

機関投資家による予測とは異なり、本研究はビットコインの需給変動、つまり経済学における第一原理に焦点を当てています。具体的には、

ビットコインの過去の価格動向を見ずに、またそれが金や他の資産の市場シェアを置き換えると想定せずに、

代わりに、2,100 万の固定供給上限 (供給) と、ETF の流入、企業の購入、マイナーの買いだめなど、現在観測可能な購買行動 (需要) に基づいて、供給と需要の均衡点が時間の経過とともにどのように変化するかを計算するだけです。

このアプローチの最大の利点は、すべての主要な変数を継続的に追跡および検証できることです。

ETFの日々の純流入額は、ブルームバーグなどの金融端末の公開データから入手できます。取引所の残高は、オンチェーンデータを通じてリアルタイムで照会できます。長期保有者の割合は、GlassnodeやCryptoQuantなどの分析プラットフォームの統計から入手できます。

この需要と供給のモデルに基づく研究の結論は、まったく異なる方法論を使用している機関の予測と同程度であることは注目に値します。

MicroStrategy の Bitcoin24 モデルでは、ビットコインの価格成長率は年々低下すると想定されており、そのベースライン シナリオでは、BTC が 2036 年に 240 万ドルに達するとも予測されています。

機関投資家は供給量の10倍の割合で購入している

供給の縮小の反対は、強い購買需要です。この研究では、様々な購入者の1日あたりの平均購入量を計算しました。

2025年7月、米国のスポットビットコインETFへの1日平均純流入額は約2,900ビットコインでした。7月29日時点で、11のETFが合計約148万5000ビットコインを保有しており、これは総供給量の7.1%に相当します。ブラックロックのIBITは73万ビットコイン以上を保有していました。

7月28日現在、上場企業上位100社は合計で92万3000ビットコイン以上を保有しています。MicroStrategy(現Strategy)だけでも60万7000ビットコイン以上を保有しており、現在も1日あたり約1000ビットコインのペースで保有量を増やし続けています。一部のビットコインマイニング企業も生産分を蓄えており、例えばMarathonは2025年5月に950ビットコインをマイニングしましたが、全く売却しなかったため、同月は1日あたり約31ビットコインの純増加となりました。

調査では、ETFの流入、企業の購入、マイナーの買いだめ、個人の購入を合計し、現在1日あたり5,000~6,000ビットコインが流通から引き出されていると推定している。

4 回目の半減期後、マイナーは 1 日あたり 450 枚の新しいコインしか採掘できなくなり、1 日の需要は 1 日の供給量の 11 ~ 13 倍になることを意味します。

しかし、より重要な疑問は、採掘された1990万ビットコインのうち、実際に市場に流通しているビットコインはいくつあるか、ということです。

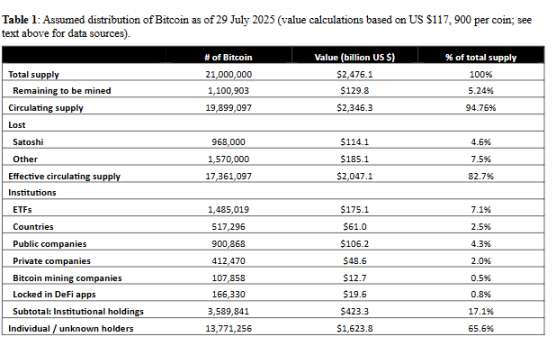

2025年7月29日現在、1,990万ビットコインが採掘されており、残りの110万は今後115年かけてゆっくりと放出される予定です。

研究チームの統計によると、初期にサトシ・ナカモトが採掘した約97万枚のコインは一度も移動されておらず、一般的にアクセス不可能であると考えられています。控えめに見積もっても、約157万枚のコインは秘密鍵の紛失により永久に失われています。残りの1,736万枚の「有効流通供給量」のうち、1,440万枚のコインは155日以上チェーン上で移動されておらず、「非流動性供給量」に分類されています。

これら 1,440 万の「眠っている」ビットコインが最大の不確実性です。

この調査では、そのうちの40%(約576万)が市場から永久に退出し、企業の戦略的準備金、DeFiプロトコルの担保として利用されるか、信用基盤として長期間ロックされる可能性があると想定されています。

この計算に基づくと、実際に市場に流入する可能性のある供給量は約864万枚となります。現在取引所で流通していることが分かっている300万枚を加えると、流通量の合計は約1164万枚となります。

この需要と供給の不均衡は理論的な推論ではなく、加速的に進行している現実です。

オンチェーンデータによると、非流動性ビットコインの供給量は2025年1月1日の1,390万枚から2025年6月26日には1,437万枚に増加しており、これは1日あたり約2,650枚が長期保有層に流入したことを意味します。統計によると、取引所から移動されたビットコインの70~90%は155日以上移動していません。

一度取引所を離れると、長期間戻ってこない可能性が高いです。

同様の供給縮小は2019年から2020年にかけてすでに発生しており、ビットコインは取引所から流出し続け、流動性のある供給は徐々に逼迫しました。

MicroStrategyは2020年8月に買収を開始し、Squareは10月に市場に参入し、その後数か月で価格は10,000ドルから2021年初頭には69,000ドルまで加速しました。現在の縮小はさらに速いペースです。

ETFと企業の購入ペースが継続し、さらに鉱山会社の生産削減の影響も加われば、流動性供給の減少は前回のサイクルよりも急激になるだろう。

現在のレートでは、3〜5年後には価格が急騰する可能性があります。

この研究の中心的な発見は、流通供給量が 200 万を下回ると、価格が非線形成長段階に入る可能性があるという点です。

なぜ200万という数字なのでしょうか?

この研究では、流通から排出されるBTCの日々の量をシミュレートすることで、市場で取引可能なビットコインが200万個未満の場合、新しい購入注文ごとに価格が大幅に上昇し、価格上昇によってより多くの人々がコインを保有して売却しないように動機付けられ、自己強化的な正のフィードバックループが形成されることを発見しました。

この範囲に入ると、追加の購入者による購入ごとに価格に不均衡な影響が生じます。

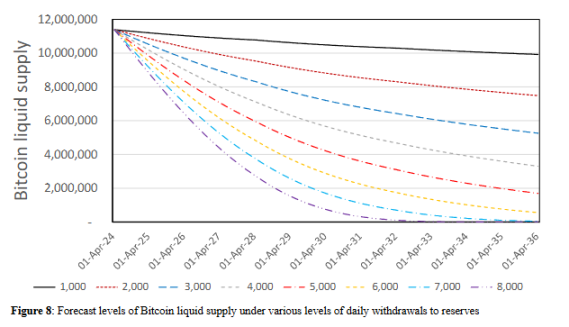

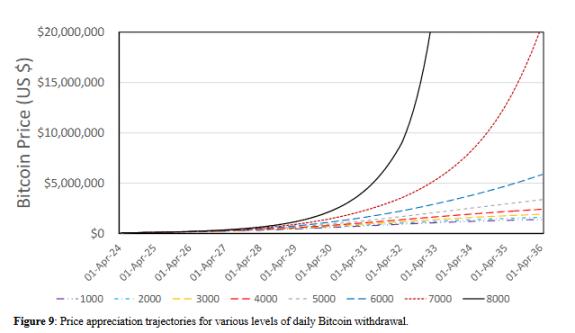

具体的には、異なる引き出し率での2036年の予測結果を見てみましょう。

- 毎日 1,000 枚のコインが流通から引き落とされた場合 (現在のレベルよりはるかに低い)、2036 年までに流動性のあるコインは 992 万枚となり、価格は約 139 万ドル、年利回りは 29.11% になります。これは比較的緩やかな成長経路です。

- 毎日 2,000 枚のコインが流通から引き落とされた場合 (調査のベースライン想定に近い)、748 万枚のコインが残り、価格は 160 万ドル、年利回りは 30.64% になります。

- 毎日4,000枚のコインが流通から引き出されると、330万枚のコインが残り、価格は241万米ドル、年利回りは35.17%になります。

- 流通トークンの1日あたりの引き出し枚数が6,000枚(現在の実勢水準付近)に達すると、流通供給量は56万枚に減少し、価格は586万ドルに急騰し、年利回りは45.57%となります。これは臨界点に近づいています。

時間的な観点から見ると、現在のペースでいくと、この臨界点には 3 ~ 5 年以内に到達する可能性があります。

調査によると、コインの流通量の毎日の引き出しが6,000枚のままであれば、流通量は2029年末までに200万枚を下回り、引き出し率が7,000枚に加速されれば、この時点は2028~2029年に前倒しされる。

より直感的なのは、価格軌道の変化です。

流通から毎日6,000枚未満のコインが引き出されるすべてのシナリオにおいて、価格曲線は比較的滑らかな上昇傾向を維持します。

しかし、流通供給量の引き出しが 7,000 に達すると、価格曲線は 2032 年に大幅に上昇し始めます。

1日あたり8,000個に達すると、この湾曲は2030年に現れ、2032年以降はほぼ垂直に上昇します。

売り圧力の中、1,440万の休眠BTCは目覚めるだろうか?

この調査では、価格上昇が必ずしも加速するとは考えていません。最大の不確実性は以下のとおりです。

155日以上移動されていない1,440万ビットコインのうち、価格が上昇したときに市場に流入するビットコインはどれくらいあるでしょうか?

この調査では、そのうちの40%(約576万)が、企業による戦略的準備金として利用されたり、DeFiの担保として利用されたり、秘密鍵が本当に回復不可能になったりするなどして、市場から永久に消えると想定されている。

しかし、この仮定比率は必ずしも正確ではないため、この論文では初期の液体供給量を500万枚から1300万枚までランダムに変化させ、1万回のシミュレーションを実施しました。その結果は以下のとおりです。

最も楽観的なシナリオ(流通コイン数 1,300 万)でも、2036 年にその価値が 600 万ドルを超える可能性は 50% あります。

2つ目の変数は、買い手が容赦なく買い続けるかどうかです。ビットコインが12万から50万、そして100万に上昇したとしても、機関投資家は1日あたり2,900コインを買い続けるでしょうか?

調査ではこれを測る基準を設定した。価格が3倍になり、購入者が購入量を半分に減らした場合、2036年の価格はわずか139万ドルになる可能性がある。

現時点では、機関投資家は価格に敏感ではない。

ビットコイン価格が65,000ドルから118,000ドル(81%増)に上昇した期間中、ETFと上場企業による購入ペースはほぼ横ばいでした。この傾向が続く場合、価格上昇だけでは需要を抑制するのに十分ではない可能性があります。

どのビットコイン指標を監視すべきでしょうか?

この調査の価値は、価格数値を提供するだけでなく、継続的に監視できる一連の指標を提供することにもあります。

モデルのすべての主要変数は公開データに基づいているため、投資家は市場がどの方向に進化しているかをリアルタイムで追跡できます。

この調査では、次の 4 つの中核指標に焦点を当てることを推奨しています。

取引所のビットコイン残高

GlassnodeやCryptoQuantなどのプラットフォームは、主要取引所におけるビットコイン保有量を毎日更新しています。この数値が減少し続け、現在の水準である300万に近づくと、流動性供給が逼迫していることを意味します。

重要なのは減少率を観察することです。現在のペースで毎月の減少数が10万~15万を超えると、3~5年以内に200万という危機的な状況に近づくでしょう。

ETF純流入データ

ブルームバーグなどの金融プラットフォームは、11の米国ビットコインスポットETFの資金フローに関するデータを毎日公開しています。1日あたりの平均純流入額が2,000~3,000ビットコインを超え続ける場合、それ自体が強力なシグナルとなります。

価格上昇によって機関投資家の需要が弱まっているわけではない。むしろ、ETFから継続的に純流出が見られるようになれば、価格感応度が高まり、市場が自己調整機能を発揮し始めていることを意味するかもしれない。

長期保有者の供給シェア

オンチェーン分析プラットフォームは、155日間以上移動していないビットコインの割合を追跡しています。現在、その数は約72%(1440万/1990万)です。

この比率が上昇を続け、75%を超える場合、流通から引き出されるコインの量がますます増えていることを意味します。さらに重要なのは、その増加率を観察することです。2025年の最初の6ヶ月間で、非流動性BTCの供給量は1,390万枚から1,437万枚(1日あたり約2,650枚)に増加しました。この増加率が1日あたり3,000~4,000枚に加速した場合、警戒を強める時期です。

流通からのBTC純引き出し額の総合計算

ETF の流入、上場企業が公開した購入、マイナーの保有データを合計し、新規供給量 (マイニング速度で約 450 コイン/日) を差し引くと、毎日流通から引き出されるコインの枚数を大まかに見積もることができます。

この数字が 5,000 ~ 6,000 で安定すれば、調査予測の中間シナリオに該当します。一方、7,000 を超えて数か月間継続すれば、成長加速の引き金となる条件に近づいている可能性があります。

もちろん、この研究には限界があります。例えば、デリバティブや信用仲介の影響はまだモデルに完全には組み込まれていません。さらに、これらの予測はすべて、プロトコルの抜け穴や規制による禁止といった重大なブラックスワンイベントが発生しないという仮定に基づいています。

しかし、これらの不確実性を考慮しても、需要と供給のファンダメンタルズの変化の方向性は明らかです。

1日あたり450枚のコインの追加は合意によって保証されており、機関が毎日何千枚ものコインを購入していることは公開データであり、流動性供給の減少はチェーン上で目に見える形で表れています。

記事の冒頭の質問に戻りましょう。ビットコインはどこまで高騰する可能性があるのでしょうか?

全体として、この研究は決定的な答えを提供していませんが、メカニズムを明らかにしています。

2100万枚という固定上限が機関投資家の需要増加に追いつくと、価格は非線形成長の段階に入る可能性があります。2036年には481万ドルに達する確率は75%ですが、それよりも重要なのは、2028年の100万ドル、2030年の335万ドルといった、その道のりにおけるマイルストーンが極めて重要であるということです。

3年前にどんな価格であれ購入し、保有し続けた人は、今でも利益を上げているだろう。

おそらく何年か経って振り返ってみると、今日の 12 万ドルという価格は「当時はなぜこんなに高かったのだろう」という疑問を再び抱くことになるだろう。あるいは、結局のところモデルはモデルに過ぎないということを市場が証明するかもしれない。

いずれ時間が経てば分かるだろう。だが少なくとも今は、どの数字に注目すべきかがわかった。