簡単に言うと:

Hyperliquidのような分散型デリバティブプラットフォームの爆発的な成長とPendle Funding Exchangeの立ち上げにより、暗号資産資金調達市場は進化しています。具体的には、資金調達市場のダイナミクスには2つの構造的な力が寄与しており、予測可能な取引機会を生み出しています。

- 計算式のアンカー(下限):永久スワップ契約の計算式には金利要素が組み込まれており、金利は0.01%(プラスの偏差)付近に収束する。データによると、2025年第3四半期には、資金調達金利の92%以上がプラスであった。

- トレーダーの行動:マイナス金利の継続に賭けるべきではない。この方程式は金利を積極的に押し上げている。

- 裁定資本 (Cap):金利が急上昇するとすぐに高額契約を空売りする、Ethena などの参加者を含む数十億ドルの機関投資家資本。

- トレーダーの行動:高金利が持続するとは期待しないでください。裁定取引によってプレミアムと金利はすぐに0.01%のベースラインまで押し下げられるため、金利の急上昇は短期間で終わります。

BinanceやHyperliquidと比較すると、BitMEXの資金調達率は最も安定しており、他の取引所よりも頻繁に0.01%のアンカーに達します。ボラティリティの点では、ETHはBTCよりもベータ値が高くなっています。

資金調達レート取引で成功するには、市場感情ではなく市場構造を理解する必要があります。

導入

9年前、BitMEXは永久スワップを発明し、暗号資産取引の方法を根本的に変えました。前回の第2四半期デリバティブレポート「資金調達レートの進化:BitMEX XBTUSD資金調達レートの9年間の分析」では、資金調達レートがボラティリティの高い投機的な金融商品から成熟し安定した市場へと進化した経緯を詳しく解説しました。そして今、私たちはこの進化の次の段階、つまり資金調達レート専用の取引市場の出現を目の当たりにしています。

資金調達レート取引は、トレーダーが価格を投機し、市場そのものの根底にあるメカニズムを取引することを可能にします。しかし、これらのメカニズムを動かすものは何でしょうか?本レポートでは、永久スワップ市場のダイナミクスと資金調達レートの計算式を詳細に分析し、暗号資産トレーダーにとって重要な洞察を提供します。

私たちの調査は、資金調達金利に影響を与える2つの強力な力、すなわち0.01%/8時間調達金利の計算式の引力と、その計算式を強制する機関投資家の裁定資本の巨大な力を明らかにしています。本レポートでは、2025年第3四半期のデータに基づいてこれらの調査結果を検証し、この構造的理解に基づいてトレーダーにとって重要なポイントを提供します。

資金調達率の9年間の推移のレビュー

以前のレポートで検証したように、ビットコインのような主要トークンの暗号資産資金調達金利市場は成熟しています。永久スワップの初期の強気相場では、ビットコインの資金調達金利は8時間あたり0.2%を超えることが常態化しており、これは年率換算で200%を超える金利に相当します。

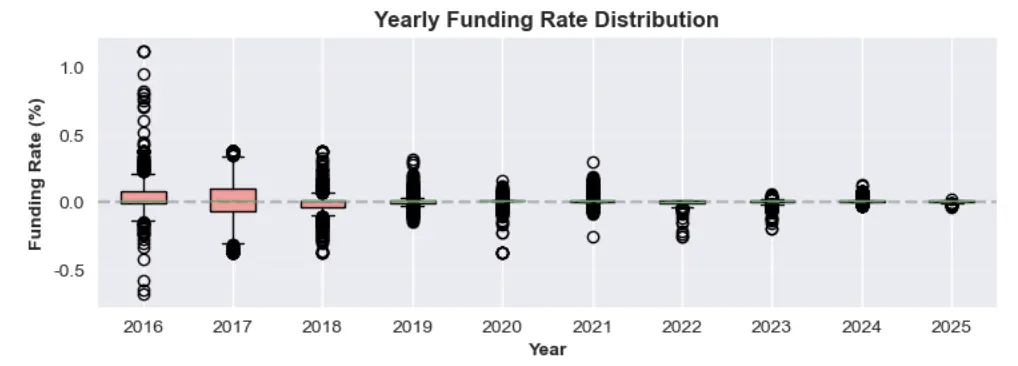

図1:2016年から2025年までの年間資金調達率の分布

長年にわたり、市場の深化と機関投資家からの資金流入の増加に伴い、このボラティリティは徐々に低下してきました。2024 ~2025年のサイクルでは、新たな常態が確立されました。平均資金調達金利は現在、8時間あたり0.01%という安定した水準で推移しています。これは、永久スワッププレミアムが極めて低い水準にある場合に発生し、金利がデフォルトでその構成金利にペッグされることを意味します。これは、金融市場のシステム的に効率的な状況を示しています。

資金調達率構造の分析

なぜ資金調達金利市場はこれほど劇的な変化を経験したのでしょうか?この現象は、主に2つの要因によって説明できます。

- 資金調達レートの計算式では、永久契約価格がスポット価格からほとんど変わらない場合、レートはデフォルトで 0.01%/8 時間の基本レートに設定されるものと規定されています。

- 高い資金調達率を得るために、ベーシス取引に多額の資金が使用されます。

これらの概念をさらに詳しく見てみましょう。

要因1:式のアンカー(秘密のポジティブバイアス)

永久スワップの資金調達レートは、契約価格を原資産のスポット価格と一致させることを目的としています。BitMEXをはじめとする一部の取引所では、資金調達レートは8時間ごとに、プレミアム指数と金利という2つの主要要素からなる計算式を用いて計算され、クランプメカニズムによってバランスが取られています。

BitMEX、Binance、Hyperliquid などの取引所の資金調達率の一般的な計算式は次のとおりです。

F=P+クランプ(I−P,−0.05%,0.05%)

以下に、式の各部分について詳しく説明します。

- 資金調達率 (F):永久スワップ契約におけるロングポジションとショートポジション間の定期的な支払い。

- 平均プレミアム指数(P):永久契約価格とスポット価格の差を追跡することで市場心理を測定します。資金調達期間全体の平均値として計算されます。

- Pが正の場合、契約はプレミアム(スポット価格を上回る)で取引されていることを意味します。ロングポジションはショートポジションの支払いとなります。

- Pが負の場合、契約は割引価格で(スポット価格より低い価格で)取引されていることを意味します。ショートポジションはロングポジションの代金を支払います。

- 金利 (I): 固定金利で、通常は 8 時間あたり0.01% (または年間 10.95%) に設定されます。0.01% は元々、裁定取引業者に流動性を提供するインセンティブを与えるために BitMEX によって設定された任意の数値です。

- クランプ(x, 最小値, 最大値):金利とプレミアム指数(I-P)の差が大きくなりすぎないようにするためのバッファリングメカニズム。調達金利の過度な変動を防ぐため、差の上限は+0.05%、下限は-0.05%です。

シナリオ1: わずかなプレミアム/ディスカウント、資金調達率 = 0.01%/8時間

この方式の主な特徴は、市場が比較的落ち着いているときに資金調達金利をベンチマーク金利 (0.01%) で安定させることができることです。

黄金律:平均プレミアム指数 (P)が -0.04% から +0.06%の範囲内にある限り、資金調達率 (F) は正確に0.01%になります。

この範囲内で、クランプ関数はプレミアムまたはディスカウントを完全に相殺し、資金調達レートをデフォルトの金利に戻すことができます。

例A: 少額保険料

平均プレミアム指数(P)が+0.02%であると仮定します。

- 差を計算します:I − P = 0.01% − 0.02% = − 0.01%

- クランプ関数を適用します。 -0.01% は [-0.05%、+0.05%] の範囲内にあるため、クランプ値は -0.01% になります。

- 最終金利を計算します: F = P + (クランプ値) = 0.02% + (-0.01%) = 0.01%

例B: 小額割引

ここで、平均保険料指数(P)が-0.03%であると仮定します。

- 差を計算します: I − P = 0.01% − (−0.03%) = 0.04%

- クランプ関数を適用します。0.04% は [-0.05%、+0.05%] の範囲内にあるため、クランプ値は 0.04% になります。

- 最終金利を計算します: F = P + (クランプ値) = -0.03% + 0.04% = 0.01%

どちらの例も、平均プレミアム指数(P)が資金調達率よりわずかに高いか低いかに関係なく、最終的な金利は常に0.01%であることを示しています。

シナリオ2: 正の偏差(割引期間中の資金調達率は正)

多くの永久スワップの重要な設計特性は、その固有のプラスバイアスです。これは、契約がわずかにディスカウントで取引されている場合でも、ロングポジションは通常、ショートポジションに少額の手数料を支払うことを意味します。これは、固定されたプラス金利(I=0.01%)がフロアとして機能するためです。

これは、資金調達率が通常、負の数ではなく小さな正の数 (0.005% など) である理由も説明しています。

例: 正の資金調達率による永久契約割引

弱気相場を想定すると、平均プレミアム指数(P)は-0.045%に低下します。

- 差を計算します: I − P = 0.01% − (−0.045%) = 0.055%

- クランプ機能を適用する: 0.055%の差はクランプ機能の上限を超えているため、クランプ機能によって値が最大値の0.05%まで下げられます。

- 最終レートを計算します: F = P + (クランプ値) = -0.045% + 0.05% = 0.005%

この例では、無期限契約がスポット価格を下回って取引されているにもかかわらず、資金調達率はプラスを維持しています。ロングポジションは依然としてショートポジションに支払いを行っており、構造的なバイアスにより、プラスバイアスのショートポジションが有利になっていることを示しています。

シナリオ3: 資金調達率がゼロまたはマイナスになった場合

資金調達金利が中立またはマイナスになるためには、市場割引が金利によってもたらされるプラスのバイアスを克服するのに十分な大きさでなければなりません。

- プレミアム指数(P)がちょうど-0.05%のとき、資金調達率は0.00%になります。

- I−P=0.01%−(−0.05%)=0.06%

- クランプ値は0.05%に制限されます

- F = P + (クランプ値) = −0.05% + 0.05% = 0.00%

- 平均プレミアム指数(P)が-0.05%を下回ると、資金調達率はマイナスになります。例えば、P = -0.10%の場合、資金調達率はマイナスになり、空売りポジションは買いポジションに支払うことで買いを促し始め、契約価格はスポット価格付近まで押し下げられます。

要因2:大規模な金利裁定資本

資金調達レートの計算式がルールを定義し、裁定資本がそれを強制します。現在、主要暗号資産取引所における主要トークン(ビットコイン、イーサリアム、ソラナ)の未決済建玉は数百億ドルに達しています。自己勘定取引会社からEthenaのようなDeFiプロトコルに至るまで、裁定取引を行う機関投資家は、資金調達レートが魅力的になればすぐに投入できる数十億ドル規模の資金を保有しています。永久スワップのプレミアムが高騰すると、これらの機関投資家は永久スワップを売却し、スポット資産を購入して高い資金調達レートを獲得することで、プレミアムを圧縮します。

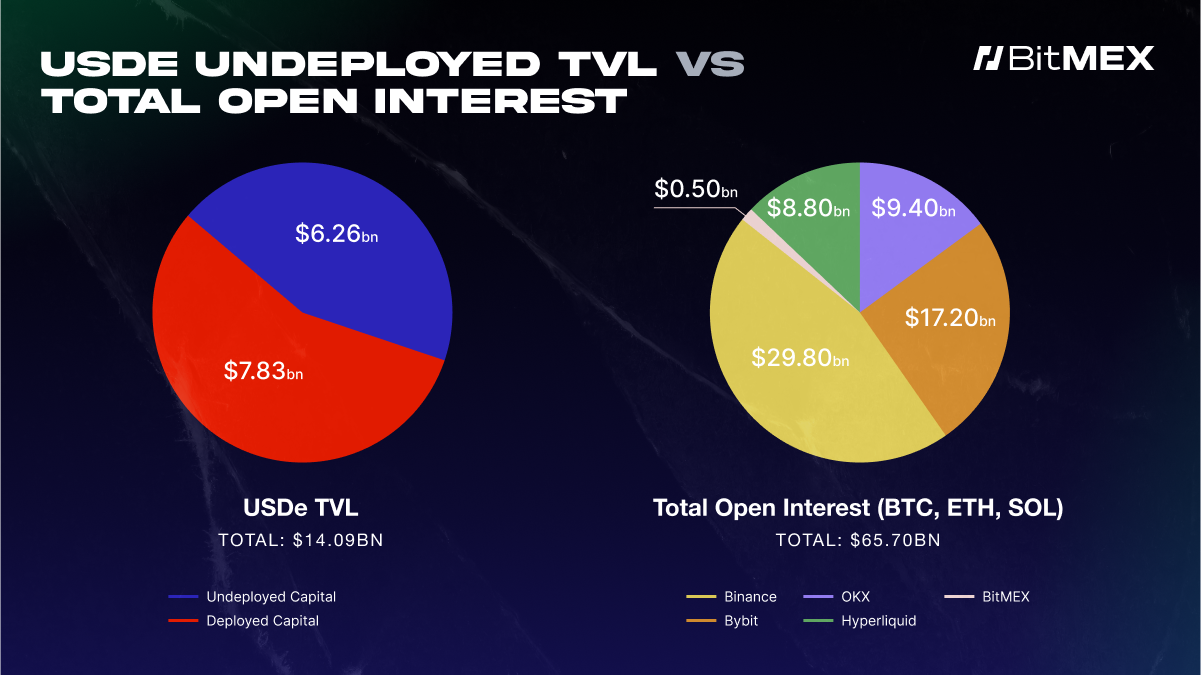

図2:2025年9月25日時点の主要暗号通貨取引所におけるEthena(USDe)にロックされている合計価値とBTC、ETH、SOLの合計未決済残高

図2は、EthenaのUSDe(主要な資金調達レート裁定プラットフォーム)が、一時的な資金調達レートの高騰を説明する上で重要な役割を果たしていることを明確に示しています。左の円グラフは、Ethena(USDe)の未運用資金が78億3000万ドルであることを示しています。右の円グラフは、主要取引所全体の未運用資金(2025年9月21日時点)を示しており、657億ドルとなっています。2つの円グラフを比較すると、Ethenaのような単一のプロトコルが果たす役割の大きさが明確に示されています。Ethenaの未運用資金は、市場全体の未運用資金の12%にも上ります。

資金調達金利が魅力的になると、金融機関は利用可能な資金を投じて利益を獲得しようとします。この裁定戦略によって、高い資金調達金利は低下します。

つまり、未使用の資本の大きなプールは資金調達率の上限として機能し、資金調達率が長期間高いままでいることを防止します。

実践的視点:2025年第3四半期の資金調達率の見直し

資金調達率の下限と上限に関する前述の理論の妥当性を分析するために、2025年第3四半期のBitMEX、Binance、Hyperliquidの資金調達率データを分析しました。このデータは、前のセクションで説明した2つの中核理論を裏付けています。

- 計算式における構造的なプラスバイアスにより、資金調達率は大部分の時間にわたってプラスのままです。

- Ethena などの機関からの大量の裁定資金が介入し、高いプレミアムを圧縮するため、資金調達率が 0.01% のベースラインを大きく上回ることはほとんどありません。

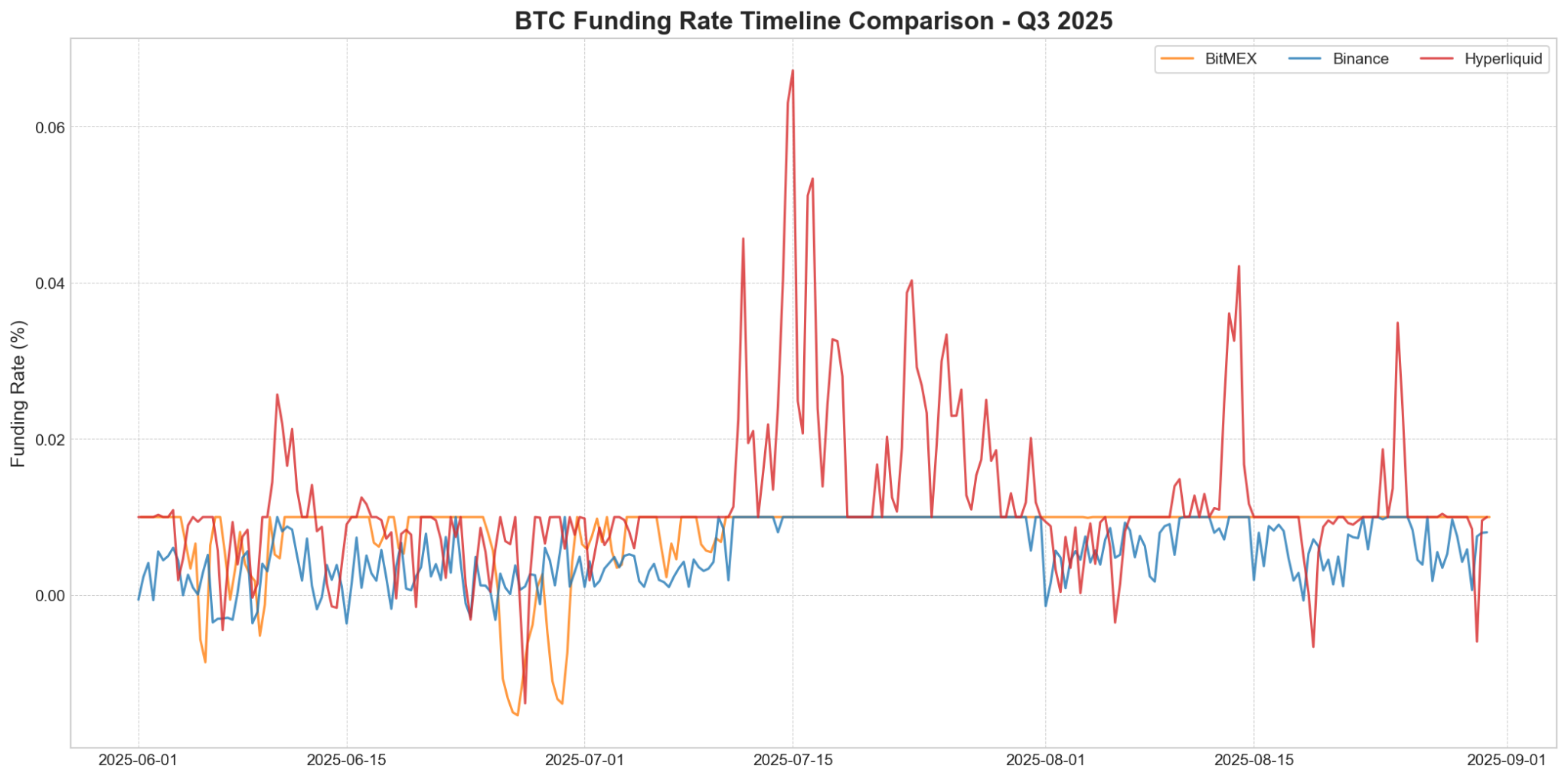

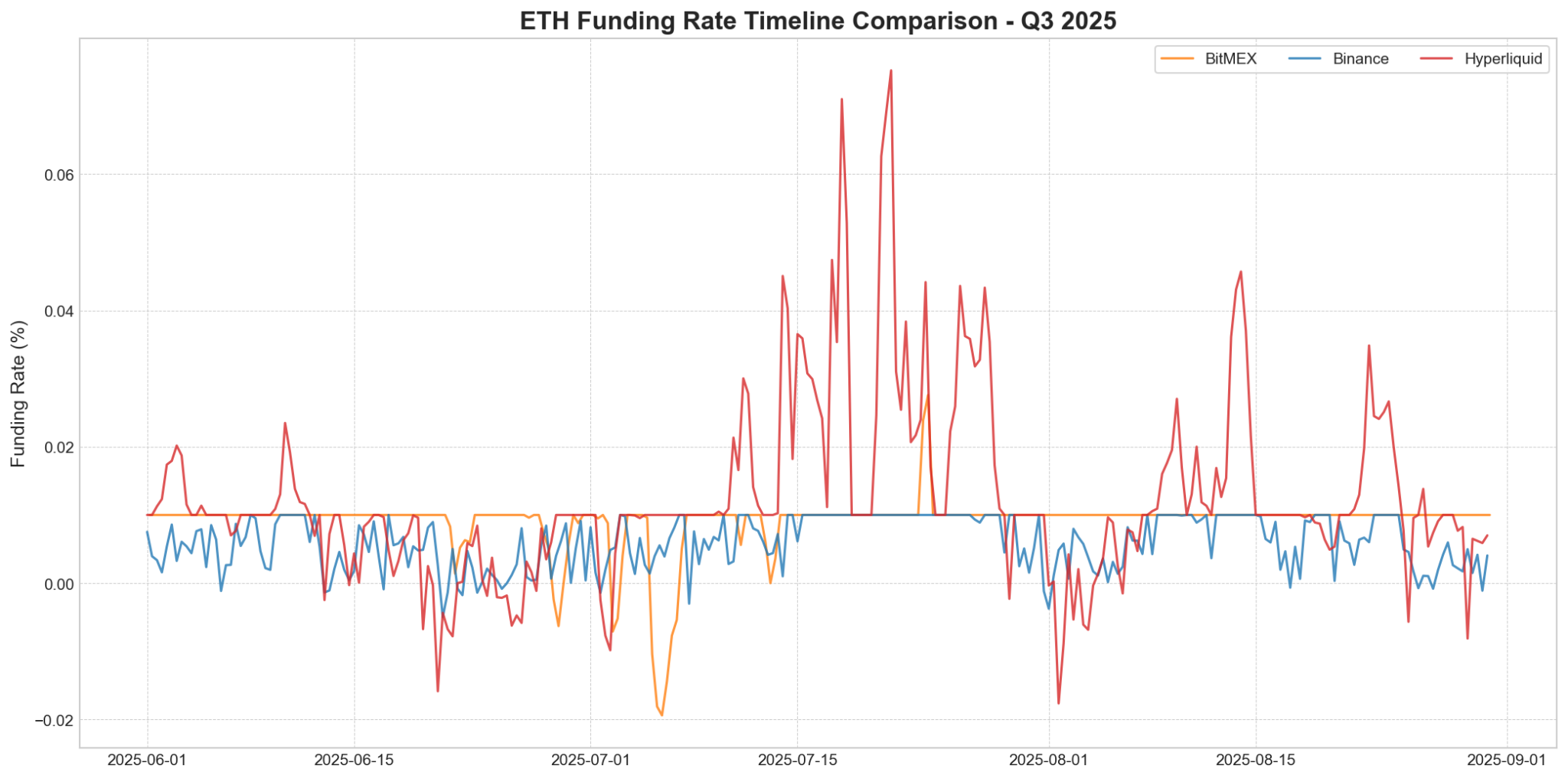

図3と図5は、2025年第3四半期までのBTCとETHの資金調達率の推移を示しており、2つの主要な調査結果を裏付けています。第一に、3つのプラットフォームの資金調達率は四半期の大部分においてプラスを維持しており、これは計算式の構造的なプラスバイアスの直接的な結果です。第二に、BitMEXとBinanceの資金調達率は0.01%のベースライン付近でしっかりと維持されており、裁定取引資本の強い影響を反映しています。

注目すべき例外は Hyperliquid です。Hyperliquid の資金調達率は大きな変動性を示し、このベースラインをはるかに上回る頻度で急上昇します。この現象については次のセクションで検証します。

図3:2025年第3四半期における取引所間のBTC資金調達金利の差異傾向。Hyperliquid(赤)は大きなボラティリティを示し、急激な上昇は0.01%の上限を超えることが多い。対照的に、BitMEX(オレンジ)とBinance(青)はより安定した金利を提供している。

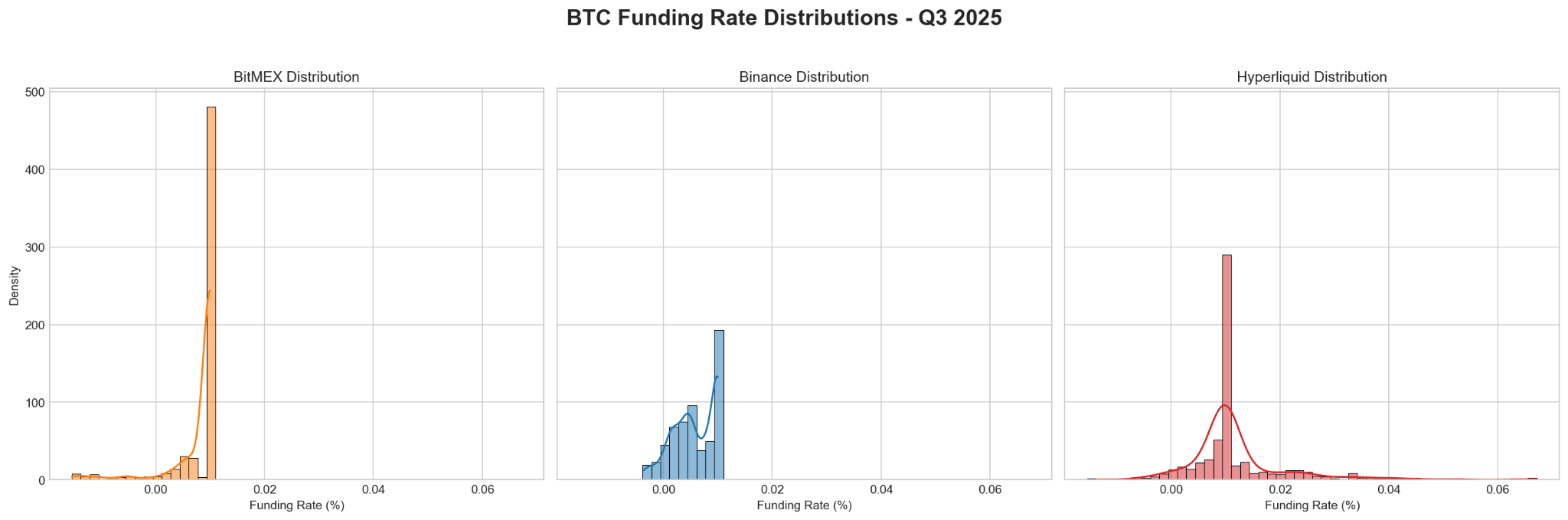

図4: 2025年第3四半期の取引所におけるBTC資金調達率の分布。

図5:2025年第3四半期のETH資金調達率の比較。BTCと同様の行動パターンが見られる。高流動性(赤)は高いボラティリティと頻繁な大きな変動を特徴とする一方、BitMEX(オレンジ)とBinance(青)はより安定的で予測可能な金利環境を維持している。

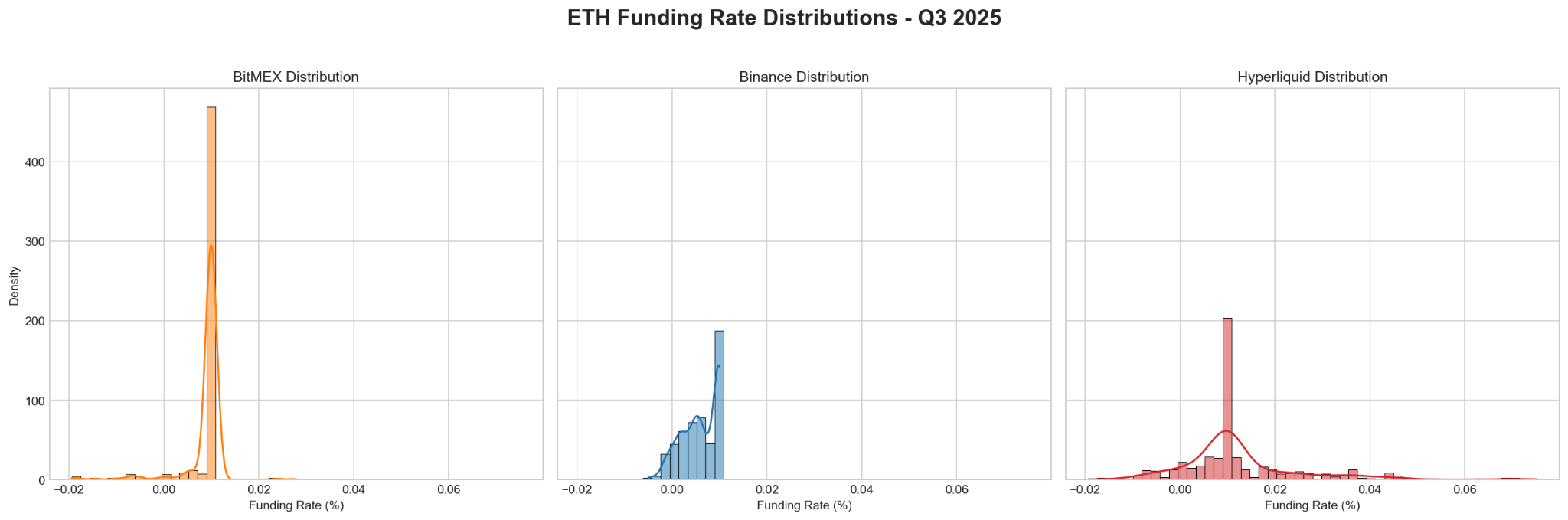

図6:2025年第3四半期のBitMEX、Binance、Hyperliquidにおけるイーサリアム資金調達率の分布。この図は、3つの取引所全体で最も一般的なイーサリアム資金調達率が0.01%であり、BitMEXが最も安定しており、Hyperliquidが最も変動が激しいことを示しています。

取引所間の資金調達率の違い:安定性と変動性

BitMEX、Hyperliquid、Binance、Hyperliquidにおけるビットコイン(BTC)資金調達率分析

$BTC資金調達率データ(2025年第3四半期)

| 交換 | 平均 | 標準偏差 | 分 | マックス | 0.01%の頻度 | 頻度 正 |

| ビットメックス | 0.0081% | 0.0049% | -0.0154% | 0.0100% | 78.19% | 93.83% |

| バイナンス | 0.0057% | 0.0039% | -0.0036% | 0.0100% | 30.70% | 92.54% |

| ハイパーリキッド | 0.0120% | 0.0097% | -0.0139% | 0.0672% | 39.45% | 95.98% |

BitMEX、Hyperliquid、Binance、Hyperliquidにおけるイーサリアム(ETH)資金調達率分析

$ETH資金調達率データ(2025年第3四半期)

| 交換 | 平均 | 標準偏差 | 分 | マックス | 0.01%の頻度 | 頻度 正 |

| ビットメックス | 0.0090% | 0.0045% | -0.0194% | 0.0276% | 87.52% | 95.12% |

| バイナンス | 0.0060% | 0.0038% | -0.0050% | 0.0100% | 31.71% | 92.68% |

| ハイパーリキッド | 0.0126% | 0.0131% | -0.0176% | 0.0752% | 33.57% | 88.81% |

上記のグラフは、BitMEX と Hyperliquid や Binance などの他の取引所との資金調達率の安定性の違いを明確に示しています。

- BitMEX:最も歴史のある暗号資産デリバティブ取引所の一つであるBitMEXは、ベンチマークとして機能しています。分析期間中、BTCの資金調達率は78.19%の確率で0.01%とほぼ一致し、ETHの資金調達率は87.52%の確率で0.01%とほぼ一致しました。標準偏差が低いことから、BitMEXの資金調達率は最も予測しやすいことがわかります。これは、BitMEXのBTCおよびETH無期限契約のプレミアムが、ほとんどの場合、スポット価格とほぼ一致しているという事実を反映しています。

- Binance:最大の暗号資産取引所であるBinanceは、BTCとETHの平均資金調達率が最も低く、中央値は一貫して0.01%を下回っています。これは、BitMEXと比較してBinanceに空売り圧力が持続していることを示しています。これは一時的な衝動ではなく、長期的な市場センチメントを反映しています。

- Hyperliquid: Hyperliquidの資金調達率の変動性は3つの取引所の中で最も顕著で、平均資金調達率と標準偏差が一貫して最も高かった。これは、資金調達率の計算期間が1時間であることと、BitMEXのような高いレバレッジを提供できないことが直接の原因であり、これがベーシスポイントへの過剰反応につながっている。観測されたBTCとETHの資金調達率の最高値はそれぞれ0.067%と0.075%で、他の取引所の水準を大幅に上回っており、資金調達率が大きく変動する傾向にあることが浮き彫りになった。

ビットコイン対イーサリアムの資金調達率

両資産の資金調達率の全体的な傾向は取引所間で類似していますが、データは重要な違いを示しています。ETHの資金調達率は2025年第3四半期に「より高いベータ」を示しました。

- 手数料がわずかに高い:すべての取引所において、ETH の平均資金調達率は BTC よりもわずかに高くなっています。

- 大幅に高いボラティリティ: Hyperliquidプラットフォームでは、ETHの資金調達率は0.0131%で、BTCの0.0097%よりも約35%高くなっています。これは、ETHの資金調達率が平均的に高いだけでなく、ボラティリティも高く、急騰しやすいことを意味します。

トレーダーにとっての重要なポイント

この市場構造を理解することで、高確率の取引を特定するための枠組みが得られます。トレーダーは市場センチメントを予測するのではなく、市場が自らのルールを実行することに賭けることができます。

1. 構造的な結論:公式の肯定的なバイアスに逆らわない

重要な発見は、資金調達金利が圧倒的にプラスであり、2025年第3四半期の当社データによると、92%以上の確率でプラスであるという点です。これは偶然ではなく、計算式に含まれる+0.01%の金利要素が常に追い風となっていることによる直接的な結果です。たとえ非常に弱気な見方をしているとしても、資金調達金利が0.01%を下回るプラスであれば、永久スワップはスポット価格よりも割安で取引されていることを意味することを忘れてはなりません。金利がマイナスに転じるには、市場がこの固有のプラスバイアスを克服する必要があります。

したがって、ボロスのような市場では、インプライド・ファンディング・レートがゼロに近づいている場合、ショートしてマイナス金利が持続することを期待するよりも、ロングポジションを取る方が構造的に有利です。このシナリオでは、ファンディング・レートの計算式は味方ではなく、金利を積極的にプラス領域へと押し戻そうとします。

2. 裁定上限:高金利が続くとは期待できない

計算式がソフトフロアを形成するのと同様に、大規模な機関投資家の資本はハード天井を形成します。資金調達金利が0.01%のベースラインを大幅に上回ると、裁定取引業者にとって魅力的な年率2桁のリターンをもたらします。

機関投資家やDeFiプロトコルから数十億ドル規模の資金が、これらの機会を常に狙っています。プレミアムが発生すると、彼らは永久スワップの空売りとスポット資産の買いを同時に行います。この取引によってプレミアムは急速に圧縮され、資金調達レートは低下します。つまり、金利は急上昇する可能性がありますが、その急上昇は本質的に不安定で短命です。高金利の持続的な上昇に賭けることは、市場における大規模で効率的、かつ十分な資本を備えたセグメントへの賭けなのです。

結論は

資金調達率取引は暗号資産業界の新たなトレンドであり、BitMEXでは暗号資産デリバティブの新たな進化を目の当たりにできることを大変嬉しく思っています。当社の分析によると、資金調達率市場での成功は、混沌とした市場センチメントを予測することよりも、市場の根本的な構造を理解することにかかっています。

0.01%の資金調達金利方式の魅力と、それを実行する膨大な裁定資本という2つの中核的な要因が、予測可能性の高い市場環境を生み出しています。金利が固定されている理由とマイナス金利が異常な理由を理解することで、トレーダーは価格投機の域を超え、9年前にBitMEXが開拓した市場構造に内在する高確率の機会を活用できるようになります。