以前のサイクルでは、Sonic(旧Fantom)パブリックブロックチェーンの創設者であるアンドレ・クロニエは「DeFiの王」として知られていました。

今、この元王が戻ってきて、暗号通貨市場に新たな資金調達パラダイムをもたらしています。

現在の極めて慎重な市場環境において、フライング・チューリップは先月約2億ドルのシードラウンドの資金調達を完了し、株式公開を通じてさらに8億ドルを調達する予定であり、これにより総資金調達額は10億ドルに拡大する。

どうやってそれをやったんですか?

ACの最新プロジェクトであるFlying Tulipは、「フルスタック・オンチェーン金融市場」として位置付けられ、統一されたリスクおよび価格設定モデルを通じて、スポット取引、レンディング、そして永久契約を統合することを目指しています。技術的には、ハイブリッドAMM(自動マーケットメーカー)+オーダーブック、ボラティリティ調整型レンディング、そしてクロスチェーンサポートを重視しています。

もっと率直に言えば、資本効率を向上させるために、異なる機能間で「同じ担保単位」を再利用することが目的です。

このプロジェクトの最も革新的な点は、主に以下の内容を含む可逆的な資金調達メカニズム、すなわち「非消耗型資金調達」です。

- オンチェーン償還権:Flying Tulipの資金調達構造には、「オンチェーン償還権」メカニズム(投資家が一定の条件下でトークンをバーンすることで、元の投資を償還できる権利)が含まれています。すべての民間投資家と公的投資家は、いつでも行使可能な償還権(永久プットオプションに類似)を有し、元の投資額を償還できるため、「限定的な下落と潜在的な上昇」という非対称的なリターン構造を実現しています。

- 償還メカニズム: 監査済みのスマート コントラクトを通じて実行され、支払い能力を確保するためのレート制限とキュー システムを備えています。

- 資金配分: 調達した資金は直接使用されるのではなく、Aave、Ethena、Spark などのプロトコルに投資され、年間約 4% の収益を生み出します。

- キャッシュフローの取り決め:資金の一部は低リスクのDeFi戦略またはストラクチャード商品に投資され、その収益は運用費用と償還ニーズをカバーします。

- リスクの分離: 償還準備金は安全性を確保するために運転資金から分離されています。

このモデルでは、融資資金をそのまま維持し、収益を事業運営に活用することで、「元本ではなく収益で」プロジェクトの運営を維持します。

インセンティブの面では、FT のチームインセンティブモデルは、主要な分散型取引プラットフォーム HyperLiquid の実践を革新的に参照しており、これに基づいてインセンティブ方法と買い戻しメカニズムを提案しています。

- 初期割り当てゼロ: チームは初期トークン割り当てを受け取りませんが、プロトコルの収益によって資金提供されるオープンマーケットの買い戻しを通じて収益を獲得します。

- 収益連動: チームの収益は、プロトコルの実際の使用と長期的なパフォーマンスに完全に依存します。

- 継続的な買い戻し: すべての収益源 (取引手数料、貸付スプレッド、ステーブルコインの利回りなど) は、トークンの買い戻しとバーンに使用されます。

- オープンで透明性が高い: 買い戻しプログラムには明確なスケジュールが設定され、従来のプロジェクトの不透明なトークンリリースを回避します。

- 固定供給量とデフレメカニズム:FTの総供給量は100億トークンに制限されており、1米ドルの担保につき10トークンが相当します。インフレは発生せず、デフレメカニズムを通じてトークンの希少性と保有者価値は継続的に増加します。

この資金調達の本質は、投資家がいつでも元本を償還できる長期プットオプションを購入する一方で、プロジェクトチームが低リスクの DeFi 利回りでその運営をサポートすることです。

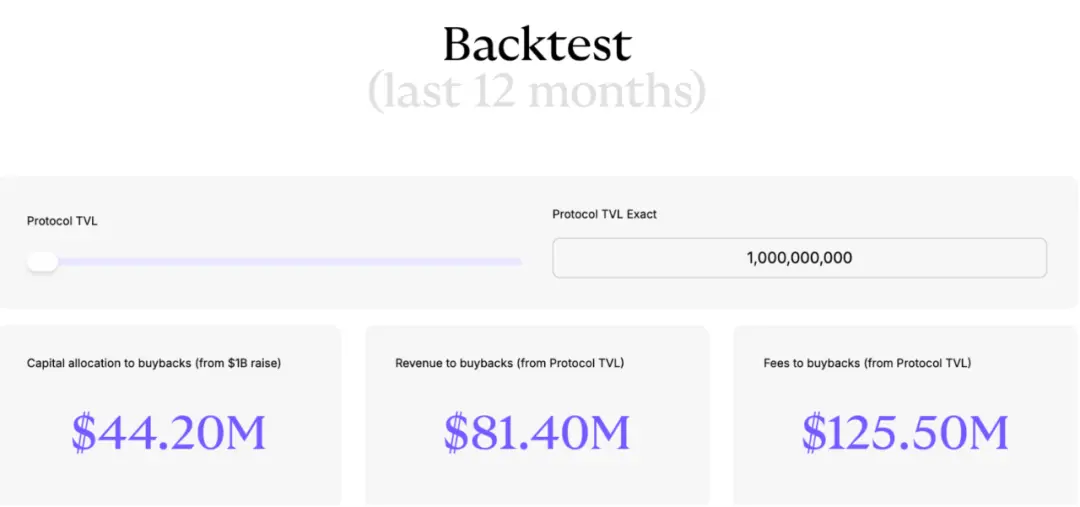

つまり、この投資において、投資家はいつでもトークンを元の投資額である米ドル(または同等のステーブルコイン)に交換することができます。調達された2億ドルは、低リスクのDeFi利回り戦略(Aave、Ethena、Sparkなど)にロックされ、年間約4%の利回りを生み出します。これは、調達額10億ドルごとに、年間約4,000万ドルの利回りを生み出し、プロジェクトの運営費用を賄うことができることを意味します。

これにより、調達された資金は初期資本として消費されるのではなく、発生する受動的な収入を通じてプロジェクトの運営を維持するためにのみ使用されます。プロジェクトの持続可能性は、プラットフォームが長期的な自立を達成するための収益を生み出すことにかかっています。

投資家にとって、資金調達に参加することは、資金利用の機会費用を支払うことを意味します。このモデルは、このプロジェクトを従来の資金調達方法と区別する重要な革新です。投資家は機会費用のみを負担します。しかしながら、強気相場においては、初期の開発が遅れる可能性のあるこの資金調達形態では、より高いリターンを求めて一部の資金が償還される可能性があります。

現在、投資家として発表されている、または投資家であると噂されている機関には、Brevan Howard Digital、CoinFund、DWF Labs、FalconX、Hypersphere、Lemniscap、Nascent、Republic Digital などがあります。

プロジェクトにとって、このアプローチは持続可能な資金プールと安定したキャッシュフローを確立します。将来、他のプロジェクトが機関投資家からの資金調達を希望する場合、早期売却を防ぐために、チームの収益をプラットフォームの利用状況に連動させるなど、同様の元本保護とリターン連動メカニズムを提供する必要があるかもしれません。これにより、業界は「収益の買い戻し」と「パフォーマンスの調整」に基づく資金調達モデルへと向かうでしょう。

いずれにせよ、当初の投資家の利益は通常、二次市場の購入者やチームの利益よりも優先されます。これはメカニズム設計において強調されている原則です。このモデルは、暗号資産の一次市場の資金調達基準を再構築し、投資家により高い安全性と持続可能性を提供する可能性を秘めています。

確かに、プロジェクトの成功は、最終的にはそのコア製品が激しい市場競争を勝ち抜くことができるかどうかにかかっています。検証には時間がかかりますが、それでもプラスのフライホイール効果を生み出すと期待しています。このモデルは、後続のスタートアップにとって、新たな、より高い出発点となるかもしれません。