著者: サウラブ・デシュパンデ

原題: 暗号通貨における資本形成

編集・編集:BitpushNews

CoinbaseによるEchoの4億ドルでの買収やFlying Tulipの永久プットオプションなどの実験は、資金調達方法が完全に再構築されていることを示しています。

これらのモデルは異なる場合がありますが、新しいプロジェクトの資金調達と配分において公平性、流動性、信頼性を確保するという共通の目標があります。

Coinbaseの垂直統合

Coinbaseは最近、Cobie氏が設立したコミュニティ資金調達プラットフォームであるEchoを約4億ドルで買収した。

同契約には、ポッドキャスト番組の復活を目的とした2500万ドル規模のNFT購入も含まれており、NFTが有効化され次第、司会者のコビー氏とレジャー・ステータス氏に8つの新エピソードを制作するという拘束力のある義務が課せられました。Echoはこれまでに300回以上の資金調達ラウンドを実施し、総額2億ドル以上を調達しています。

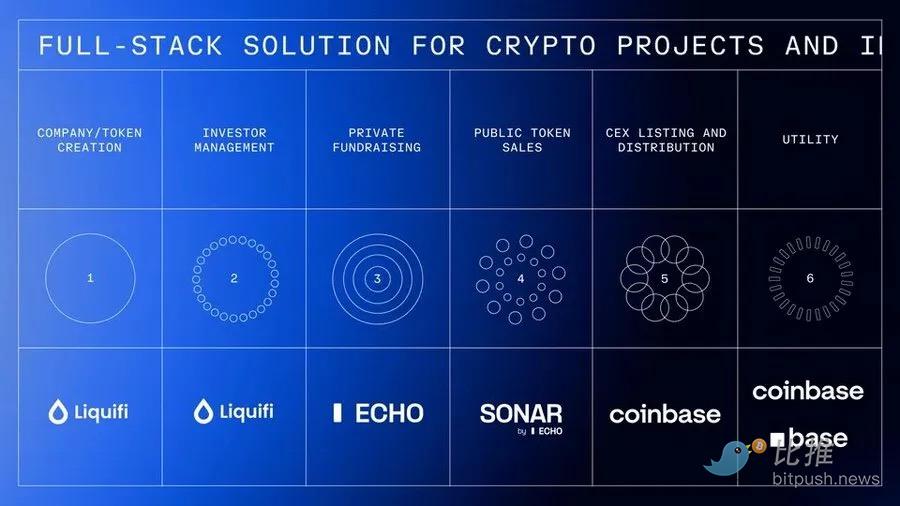

今回の買収は、Coinbase による最近の Liquifi の買収に続くもので、これにより同社の暗号プロジェクト トークンおよび投資に関するサービスのフルスタックが完成することになります。

プロジェクトチームはLiquiFiを使用してトークンを発行し、株式構造を管理し、Echo上のプライベートグループやSonar上の公募を通じて資金を調達し、その後、トークンをCoinbase取引所に上場して二次市場で取引することができます。各段階で収益機会が生まれます。

LiquiFi はトークン管理サービス料を請求し、Echo は利益分配契約を通じて価値を獲得し、Coinbase は上場するトークンから取引手数料を得ます。

この統合サービス スタックにより、Coinbase はトランザクション フェーズだけでなく、プロジェクトのライフサイクル全体から利益を得ることができます。

これはEchoにとって良い取引です。なぜなら、取引所との上流統合がなければ、持続可能な収益を生み出すことは困難だからです。現在、Echoのビジネスモデルはパフォーマンス手数料に重点を置いており、リスクの高い取引と同様に、収益化には何年もかかる可能性があります。

なぜ Coinbase は、買収価格の半分しか調達できなかった製品 (つまり、買収価格は 4 億ドルだったのに対し、Echo は 2 億ドルの調達に貢献した) に、このような高額を支払うのでしょうか。

2 億ドルという数字は Echo の収益ではなく、同社が支援した資金調達の総額にすぎないことに留意してください。

Coinbase が支払った対価には、Cobie (暗号通貨業界における長期的リーダーの 1 つとみなされている) との提携、Echo のネットワーク効果、その技術インフラ、その規制上の位置付け、そして新興の暗号通貨資本形成フレームワークにおけるその立場が含まれていました。

MegaETHやPlasmaなどの有名なプロジェクトはEchoを通じて資金を調達しており、MegaETHはEchoの株式公開プラットフォームであるSonarを通じて追加資金調達ラウンドを行うことを選択しました。

この買収により、中央集権型の取引所に懐疑的だった Coinbase の創業者たちの信頼を獲得し、コミュニティ主導の投資ネットワークとインフラストラクチャへのアクセスが可能になり、純粋な暗号通貨をはるかに超えてトークン化された従来の資産にまで拡大できるようになりました。

各プロジェクトには、チーム、ユーザー、個人投資家、そして一般投資家という3~4つのステークホルダーが存在します。インセンティブとトークン分配の適切なバランスを見つけることは常に困難でした。2015年から2017年にかけて暗号資産業界でICOが始まったとき、私たちはそれを初期段階のプロジェクト投資チャネルを「民主化」する誠実なモデルだと捉えていました。しかし、MetaMaskに接続できる前に完売してしまったものもあり、プライベートセールではホワイトリスト方式が採用されたため、ほとんどの個人投資家が事実上排除されていました。

もちろん、このモデルは規制上の懸念から進化していく必要がありますが、それはまた別の話です。しかし、ここで重要なのはCoinbaseの垂直統合だけではありません。重要なのは、資金調達のメカニズム自体がどのように進化してきたかです。

フライングチューリップ永久プットオプション

アンドレ・クロニエ氏のFlying Tulipは、スポット取引、デリバティブ、レンディング、マネーマーケット、ネイティブステーブルコイン(ftUSD)、そしてオンチェーン保険を統合した、フルスタックのオンチェーン取引所の構築を目指しています。製品レベルでは、CoinbaseやBinanceに加え、Ethena、Hyperliquid、Aave、Uniswapにも対抗することを目指しています。

このプロジェクトは、永久プットオプションを組み込んだ興味深い資金調達メカニズムを採用しています。投資家は資産を預け入れ、1枚あたり0.10ドル(投資額1ドルにつき10 FT)のFTトークンを受け取ります。FTトークンはロックされています。投資家はいつでもFTトークンをバーン(焼却)し、初期投資額の最大100%まで償還することができます。例えば、誰かが10 ETHを預け入れた場合、FTの市場価格に関わらず、いつでも10 ETHすべてを償還できます。

このプットオプションには期限がないため、「永久」という用語が付けられています。償還は、調達資金を原資とする監査済みのスマートコントラクトによって管理される独立したオンチェーン準備金を通じて、プログラム的に決済されます。支払い能力を維持しながら不正使用を防止するため、キューイングとレート制限のメカニズムが導入されています。準備金が一時的に不足した場合、リクエストは透過的なキューに配置され、資金が補充され次第、順次処理されます。

このメカニズムにより、投資家に 3 つの選択肢が生まれ、インセンティブの一貫性が保たれます。

- まず、投資家はロックされたトークンを保有し、償還権を保持できるため、プロトコルが成功した場合の上昇の可能性を獲得しながら、下落に対する保護を維持できます。

- 第二に、トークンを破棄することで元の元本を償還することができますが、その後トークンは永久に破棄されます。

- あるいは、トークンをCEX/DEXに移管して出金することも可能ですが、プットオプションは出金と同時に失効し、解放された元本はFlying Tulipの運用とトークン買戻しに充てられます。これは強いデフレ圧力を生み出します。トークンを売却することは、価格下落リスクへの備えを失うことを意味します。二次市場の購入者には償還権がありません。この保護は最初の販売参加者にのみ適用されるため、リスクプロファイルが異なる2層のトークン構造が形成されます。

資本配分戦略は、明らかなパラドックスを解決します。調達された資金にはすべて永久プット オプションがあるため、チームは実際にこれらの資金を使用することができず、実際の資金調達額はゼロになります。

代わりに、調達した10億ドルは、年間約4%のリターンを目標とする低リスクのオンチェーン利回り戦略に投入されます。この資金はすぐに利用可能であり、年間約4,000万ドルを生み出し、運営費(開発費、人員、インフラ)、FTトークンの買い戻し(購入圧力の創出)、そしてエコシステムインセンティブに充当されます。

時間の経過とともに、取引、貸付、決済、保険などのプロトコル手数料が、買い戻しのための追加資金を供給します。投資家にとっての経済的なトレードオフは、自身の資金を投入することで得られたはずの4%のリターンを、上昇余地と元本保護を提供するFTトークンと交換することで放棄することです。基本的に、投資家はFT価格が購入価格である0.10ドルを下回った場合にのみ、プットオプションを行使します。

利回りは収益源の一つに過ぎません。貸付に加え、当社の商品群には自動マーケットメーカー(AMM)、無期限契約、保険、そして継続的に利回りを生み出すデルタ中立型ステーブルコインが含まれています。

さまざまな低リスクの DeFi 戦略に 10 億ドルを投入することで 4,000 万ドルの収益が見込まれるほか、他の製品からも収益が生まれる可能性があります。

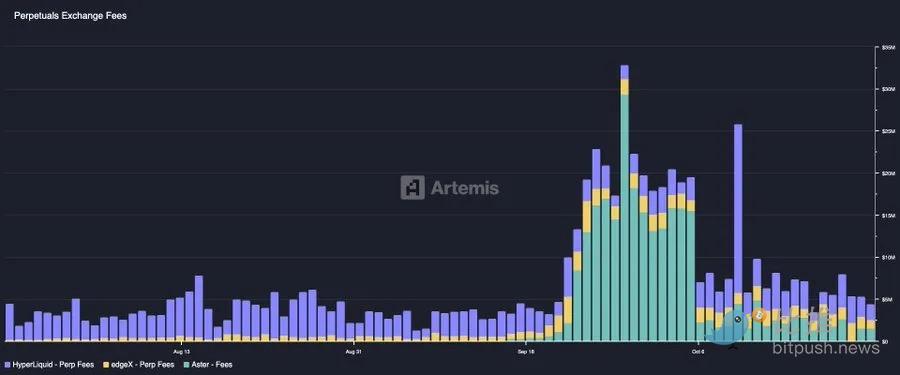

Hyperliquid のようなトップの永久契約取引施設は、毎月 1 億ドルの取引手数料を生み出しており、これは 10 億ドルの資本が 5~6% の利回りで DeFi 融資を通じて生み出すことができる収入のほぼ 2 倍です。

トークン分配モデルは、これまでのあらゆる暗号通貨による資金調達方法とは大きく異なります。従来のICOやVC支援プロジェクトでは、通常、チームに10~30%、アドバイザーに5~10%、投資家に40~60%、財団/エコシステムに20~30%を割り当て、ロックアップ付きであることが多いものの、割り当ては保証されています。Flying Tulipはローンチ時にトークンの100%を投資家(個人および公的)に割り当て、チームと財団は当初0%を受け取りません。チームは、プロトコル収益の一部によって資金提供される公開市場での買い戻しを通じてのみ露出を獲得し、透明性の高い公開されたタイムラインに拘束されます。プロジェクトが失敗した場合、チームは何も受け取りません。供給は投資家が100%所有する状態で開始し、償還を通じて徐々に財団に移行し、償還されたトークンは永久に焼却されます。トークンの供給量は、実際に調達された資金に基づいて上限が設定されます。5億ドルが調達された場合、50億FTトークンのみが発行されます。資金調達枠は 100 億 FT トークン (10 億ドルの資金に相当) を上限とします。

この新しいメカニズムは、Cronje 氏自身が Yearn Finance および Sonic プロジェクトで直接経験した問題に対処します。

彼はピッチ資料の中で次のように説明しています。「2つの大規模トークンプロジェクト(YearnとSonic)に携わった創業者として、トークンがもたらすプレッシャーを身をもって知っています。トークンはそれ自体が商品です。価格が投資家のエントリー価格を下回ると、トークンのためにプロトコルに損害を与えるような短期的な意思決定につながる可能性があります。チームに、利益の上限があることを安心させ、投資家が「最悪のシナリオ」でも元本を回収できる仕組みを提供することで、こうしたプレッシャーとオーバーヘッドは大幅に軽減されるでしょう。」

永久プットオプションは、トークンの仕組みと運用資金を切り離すことで、トークン価格に基づいてプロトコルの決定を下すプレッシャーを排除し、チームが持続可能な製品の構築に集中できるようにします。投資家は保護されるだけでなく、上昇の可能性に備えて保有するインセンティブも与えられるため、トークンがプロジェクトにとって「生死に関わる」要素ではなくなります。

Cronje の資料に記載されている自己強化型成長フライホイールは、経済モデルの概要を示しています。10 億ドルの資金提供により、年間 4% の割合で 4,000 万ドルの年間収益が生み出され、これは運用とトークンの買い戻しの間で分配されます。プロトコルのローンチにより、取引、貸付、清算、保険からの追加手数料が発生し、これらの収益がさらなる買い戻しの資金となります。

償還と買い戻しの組み合わせは、供給圧力のデフレを引き起こします。供給量の減少と買い戻し圧力が相まって価格が上昇し、トークン価値の上昇はユーザーと開発者を引きつけます。ユーザーが増えると手数料が増加し、それがさらなる買い戻しの資金となり、このサイクルが繰り返されます。プロトコルの収益が最終的に初期収益を上回り、プロジェクトが初期の寄付を超えて自立的に運営できるようになれば、このモデルは成功と言えるでしょう。

投資家は、一方では下落リスクに対する保護と機関投資家レベルのリスク管理を実現できます。他方では、年間4%のリターンという実質的な機会費用に加え、市場平均を下回るリターンで資金が拘束されることによる資本効率の低下にも直面します。このモデルは、FT価格が0.10ドルを大幅に上回った場合にのみ妥当性があると考えられます。

ファンド運用リスクとしては、DeFiの利回りが4%を下回ること、利回りプロトコル(Aave、Ethena、Sparkなど)の失敗、そして年間4,000万ドルという資金が、運用、競争力のあるプロダクト、そして意義のある自社株買いに本当に十分かどうかという疑問などが挙げられます。さらに、Flying TulipがHyperliquidのような競合を凌駕するには、真の流動性ハブとなる必要がありますが、既存のプレイヤーが既に優れたプロダクトで市場を席巻していることを考えると、これは厳しい戦いとなるでしょう。

15人規模のチームでフルスタックDeFiシステムを構築し、先行者利益率の高い既存のプロトコルと競合することは、実行リスクを伴います。2024年11月以降、8億ドル以上の手数料を生み出しているプロトコルであるHyperliquidの執行能力に匹敵するチームはほとんどありません。

「Flying Tulip」は、クロニエ氏のこれまでのプロジェクトから得られた教訓の進化を反映しています。

Yearn Finance(2020年)は、創業者への割り当てをゼロ(アンドレはYFIマイニングが必要)とするフェアローンチモデルの先駆者となり、数ヶ月で資金を0ドルから4万ドル以上に成長させ、1ヶ月で時価総額11億ドルを超えました。Flying Tulipも同様にチームへの割り当てをゼロにしましたが、Yearnにはなかった機関投資家からの支援(Yearnは自己資金ゼロでしたが、Flying Tulipは2億ドル)と投資家保護を追加しました。

2020年にKeep3rV1が予期せぬベータ版をリリースしたこと(トークンは数時間で0ドルから225ドルに急騰)は、監査を受けずに突然リリースすることのリスクを浮き彫りにしました。Flying Tulipは、公開販売前に監査済みの契約と明確な文書化を実施しました。Fantom/Sonicプロジェクトにおけるトークン価格の上昇圧力の経験は、プットオプションモデルに直接影響を与えました。

Flying Tulipは、公正な配分、チームレスな配分、構造化されたローンチ、そして革新的な永久プットオプションの仕組みによる投資家保護といった、最良の要素を兼ね備えているように見えます。その成功は、製品の質と、Hyperliquidや中央集権型取引所といった競合他社に慣れ親しんだ大規模なユーザーベースから流動性を引き出す能力にかかっています。

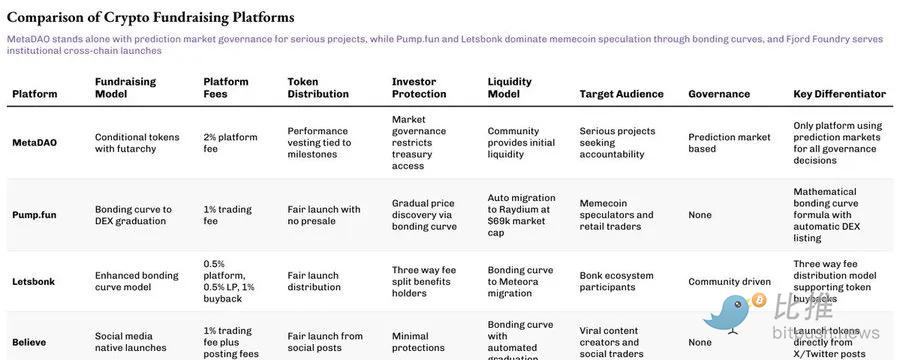

MetaDAOはFutarchyによって資金提供されています。

Flying Tulip が投資家保護を再考したとすれば、MetaDAO は方程式のもう半分、つまり説明責任を再検討したことになります。

MatADAOを通じて資金調達を行うプロジェクトは、実際に調達した資金を受け取るわけではありません。その代わりに、すべての資金はオンチェーンの金庫に保管され、条件付き市場がすべての支出を検証します。チームは資金の使い道を提案し、トークン保有者はその行動が価値を生み出すかどうかに賭けます。取引は市場の同意を得た場合にのみ成立します。これは、資金調達をガバナンスへと書き換える構造であり、財務管理は分散化され、コードが信頼に取って代わります。

Umbra Privacyは画期的な例です。Solanaベースのこのプライバシープロジェクトは、時価総額がわずか300万ドルであったにもかかわらず、1億5000万ドル以上のコミットメント投資を確保しました。投資額は比例配分され、超過分はスマートコントラクトによって自動的に返金されました。すべてのチームトークンは価格マイルストーン後にロックされたため、創設者はプロジェクトが真に成長して初めて価値を実感することができました。その結果、ローンチ後の投資収益率は7倍に上り、洗練された市場においても投資家は依然として公平性、透明性、そして構造を求めていることを示しています。

MetaDAOのモデルはまだ主流になっていないかもしれないが、暗号通貨業界がかつて約束していたもの、つまり、規制当局ではなく市場が資金提供に値するものを決定するシステムを復活させた。

暗号通貨の資金調達は現在、反省の時期に入っており、多くの先入観が疑問視されています。

- Echo の事例は、取引所への直接アクセスがなくても、高品質のコミュニティ リソースを備えた資金調達チャネルには大きな評価の可能性があることを証明しています。

- Flying Tulip の実験は、新しい投資家保護メカニズムが従来のトークン経済モデルに取って代わることができるかどうかを検証しています。

こうした調査により、暗号通貨市場の価値論理に対する私たちの理解が変わりつつあります。

こうした実験の成功は、理論がどれだけ完璧であるかではなく、実際の実装、ユーザーがそれに対して支払う意思があるかどうか、そしてこれらのメカニズムが市場の圧力の試練に耐えられるかどうかにかかっています。

資金調達モデルが進化し続けている理由は、プロジェクト所有者、投資家、ユーザー間の根本的な矛盾が解決されていないためです。

あらゆる新しいモデルは、すべての関係者の利益のバランスをより良く取ると主張しているが、最終的には、現実の市場で足場を築けるかどうかという同じ現実世界のテストに直面しなければならない。