著者: blocmates

編集:ルフィ、フォーサイトニュース

最近暗号通貨市場で活動している方なら、エアドロップの流行が徐々に衰え、イニシャル・コイン・オファリング(ICO)が力強く復活し、市場がベンチャーキャピタル主導の資金調達モデルから分散型資金調達へと移行しているという傾向に気付いたかもしれません。

ICOは新しい現象ではありません。イーサリアムやオーガーなど、最も人気のある暗号通貨の中には、ICOを通じて最初のオファリングを完了したものもあります。しかし、2022年から2024年にかけての長い「静穏期」(プロジェクトの資金調達は主に非公開のベンチャーキャピタル取引を通じて行われていた)を経て、2025年にICOが力強い復活を遂げたことは認識しておく必要があります。

ICO が復活した理由は何ですか?

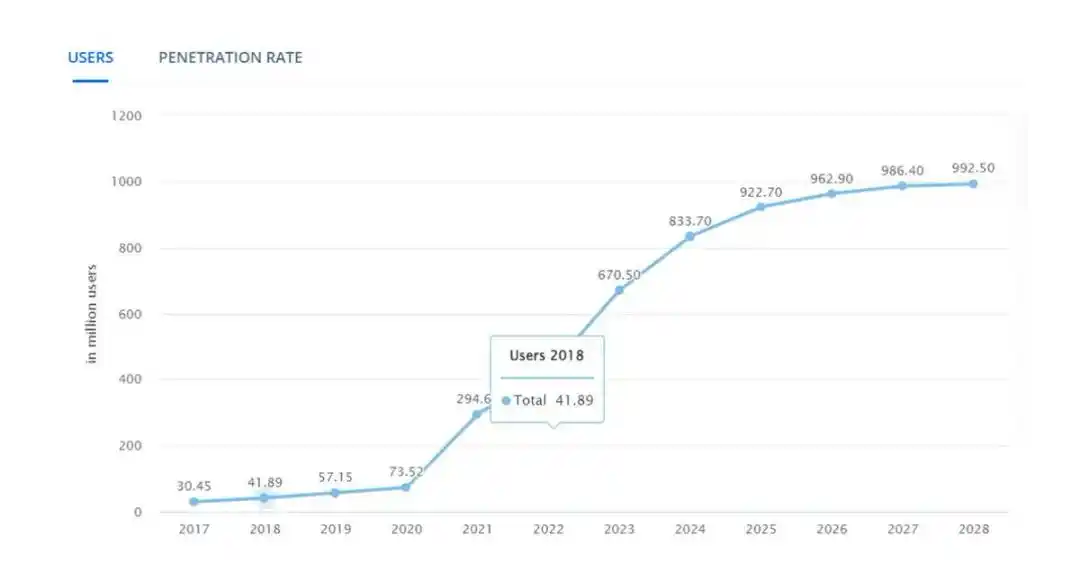

ICO型の資金調達の復活を支持する論拠の一つとして、2014年から2018年にかけてのICOブーム以降、暗号資産参加者数は3倍以上に増加し、年平均成長率(CAGR)は4.46%に達し、参加者の平均的な専門知識レベルも大幅に向上したことが挙げられます。さらに、ステーブルコインの供給量増加により、利用可能な資金プールが自然と拡大し、トークン生成イベント(TGE)前に割引価格でトークンを購入する意欲が高まっています。

この議論は魅力的ではあるものの、市場参加の増加がICOメカニズムの復活の主な原動力ではない。回復の根本的な理由を探るには、現在の資金調達モデルに内在する欠陥を検証する必要がある。

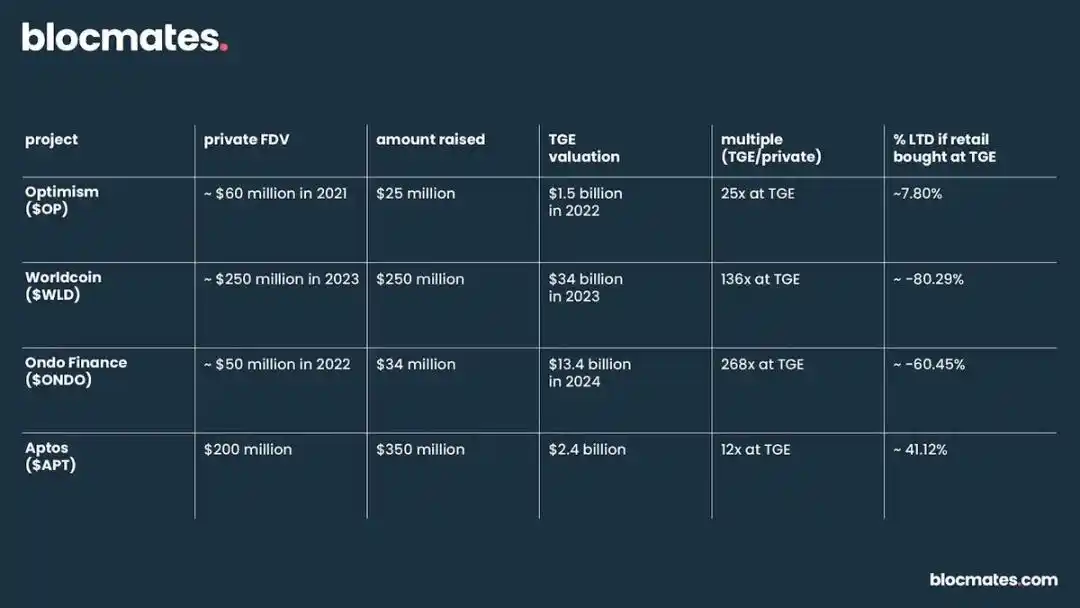

2022年から2024年までの市場サイクルを詳しく見ると、多くのプロジェクトが総希薄化価値(FDV)の低いベンチャーキャピタルファンドから資金を調達しましたが、初期の流通供給量を抑えることで、上場時には資金調達時よりもはるかに高いFDVを達成したことがわかります。

以下は、2022 年から 2024 年までのいくつかのケース スタディです。

表が示すように、内部関係者が利益の大部分を獲得し、個人投資家の利益率を大幅に圧迫しました。

簡単に言えば、アルトコインの利益機会は主にインサイダーの手に集中しています。個人投資家は、高値でトークンを購入するか、エアドロップを受け取った後すぐに売却します。これは主に、エアドロップが「無料のお金」と見なされることが多く、即座に売り圧力がかかるためです。

この状況により、個人投資家の間で疲労感が広がっています。リスクとリターンの比率が悪化し続けるにつれて、従来のアルトコイン投資に対する信頼が徐々に失われています。

その後、個人投資家は、参入障壁が低く、ボラティリティが高く、ベンチャーキャピタルの関与がない資産であるミームコインに目を向け、これがミームコインの流行とミームコイン発行プラットフォームの急速な台頭を促しました。

最終的に、個人投資家、プロジェクト チーム、ベンチャー キャピタリストの間で利益の不一致が拡大し、3 者間のインセンティブ目標がますます乖離するようになりました。

- 個人投資家はより公平な参入機会を切望している。

- プロジェクト所有者には、短期的な投機ではなく、持続可能なコミュニティが必要です。

- ベンチャーキャピタリストは、初期段階では非対称の収益を追求することがよくあります。

結果として生じた緊張により、エコシステム全体のインセンティブ文化を再調整するための新しいモデルが緊急に必要となり、ICO スタイルの資金調達の復活はこの変化の現れです。

ICO の魅力は、代替的な資金調達方法を提供するだけでなく、より明確なインセンティブ構造によって個人投資家がより公平に参加できることにもあります。

ICOがエアドロップに取って代わる理由

上記の理由から、市場のインセンティブ文化は、従来の「タスク報酬」エアドロップ モデルを ICO 割引に置き換えて、「利益共有」モデルに移行する可能性があると考えられます。

その兆候が現れ始めています。MegaETHとMonadは、どちらも過去のベンチャーキャピタル投資の一部を公開販売に充てています。これらの動きは純粋なICOではありませんが、ベンチャーキャピタルの評価に基づいてトークンを一般に配布することは、正しい方向への一歩です。

ICO は一般的に、「共通の利益」を重視する、より自然なトークン配布方法と考えられています。参加者はベンチマーク評価で自身の資金を投資します。これは、単一の資金調達ラウンド、または複数の価格レベルを持つ階層構造になる場合があります。

理論的には、これによりユーザーとプロジェクトの間に、より強い心理的および経済的な結びつきが生まれる可能性があります。

参加者はトークンを無料で取得するのではなく直接購入するため、一般的に長期保有する傾向があります。これは、オンチェーン資産の保有期間が継続的に短縮されているという最近の傾向を逆転させるのに役立ちます。

さらに、ICO はアルトコイン市場の収益性を再形成すると期待されています。公開資金調達は通常より透明性が高く、流通供給量と評価がすぐにわかり、その FDV はベンチャー キャピタル主導のトークン モデルと比較してより合理的であることが多いからです。

この構造により、割り当てられた株式に対して大幅な割引を享受する内部関係者と競争するのではなく、初期の小売参加者が大きな利益を得る可能性が高まります。

対照的に、多くのエアドロッププロジェクトは、インセンティブ設計が不十分なため、「受け取ってすぐに売る」という文化が蔓延しています。一方、ICOは、トークンの配布と初期のコミュニティ構築の両面において、より合理的で持続可能な選択肢を提供します。

初期段階の資金調達プラットフォームの台頭とICOへの影響

先月、暗号通貨業界では大型買収が行われました。Coinbaseがオンチェーン資金調達プラットフォームであるEchoを3億7500万ドルで買収したのです。この買収には、誰でもパブリックトークンセールを開始できるツールであるEchoのSonar製品も含まれていました。

同時に、Coinbase もネイティブ アプリ内起動プラットフォームを立ち上げ、その最初のパートナー プロジェクトは Monad となりました。

EchoやCoinbaseに加え、初期段階の資金調達プラットフォームがトレンドとなっています。Kaitoは専用のローンチプラットフォームMetaDAOを立ち上げ、ICOの意味を再定義しました。

MetaDAOは特に注目に値します。このプラットフォームの登場は、「インサイダー主導による高FDV発行」モデルに対する市場の疲弊を明確に反映しています。MetaDAOの目標は、高流動性のICOによる早期立ち上げを通じて、プロジェクトの長期的な成長を支援することです。

これは、市場がICOの復活に十分備えていることを示していますが、ICOのあらゆる形態が復活するわけではないことを示しています。むしろ、チーム、コミュニティ、そして市場全体の間で良好な利益の一致を生み出すことができる、綿密に計画され実行された資金調達モデルを指しています。

良いレイアウトを作成するにはどうすればよいでしょうか?

公平を期すために言うと、私たちが以前指摘したように、ICO熱の再燃は市場におけるインセンティブ文化の再考を反映しており、その中核は個人投資家にとってより公平な機会を創出することにあります。

これは、プロジェクトチームと個人投資家が利害を一致させ、アクティブユーザーと確固たるトークン保有者で構成される、より強固なコミュニティを育成する必要があることを意味します。実際、これは「無料トークン」時代の終焉を予兆するものでもあります。

エコシステムに大きな影響を与えたいくつかの成功したエアドロップ(HYPEなど)を振り返ると、配布設計に改善の余地があることがわかります。

Hyperliquid を例に挙げると、投機的な「マイナー」ではなく、本物のユーザーが取引手数料を支払い、実際のリスクを負って参加しており、彼らが受け取る報酬は製品の成功に真に結びついています。

この事例は、インセンティブ構造が適切に設計されていれば、個人投資家の参加は短期的な投機活動ではなく、有意義かつ持続可能なものになり得ることを示しています。

私たちは、この考え方が ICO の運用モデルに浸透すると考えています。将来的には、ICO は「より成熟し、信頼できるオンチェーン行動」を示すユーザーに割引を提供し、従来のエアドロップ配布に取って代わる可能性があります。

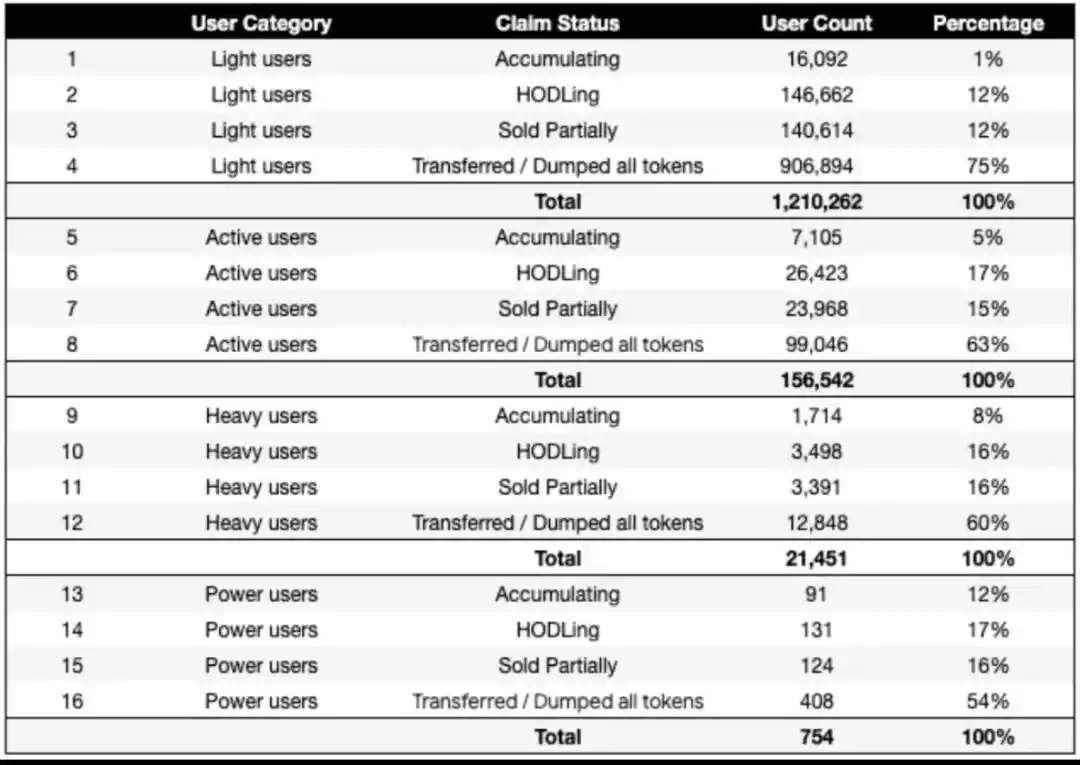

2024年の一連のデータは非常に示唆的です。トークンがエアドロップされた後、ライトユーザーの80%以上が7日以内にトークンを売却する傾向がありましたが、ヘビーユーザーの割合はわずか55%でした。

想定される将来において成功するためには、参加者は長期的な考え方を養い、それに応じて行動を調整する必要があります。

これは、特定のウォレット アドレスに対するユーザーの忠誠心を育み、信頼性を構築し、一貫性のある調整されたオンチェーン動作を示すことを意味します。

このようなアクティビティには、さまざまなプロトコルを試したり、流動性プールに流動性を展開したり、Gitcoin などの公共財に貢献したりするなど、意味のあるオンチェーン アクティビティが含まれる場合があります。

Kaito のようなプロジェクトについてはさまざまな意見があるものの、私たちはこれらのプロジェクトが市場の次の段階を形成する上で重要な役割を果たすことを期待しています。

たとえば、検証済みのオンチェーン行動と組み合わせたヤップしきい値は、ICO 参加資格や割引トークン割り当ての重要な基準となり、取引への継続的なコミットメントと利害関係を示す参加者に報酬を与えることができます。

上記のモデルが標準になった場合、収益を増やす方法の 1 つは、INFINIT や Giza などの製品を使用して、複数のエコシステムに資金を配分することです。

このアプローチは、ウォレットの年齢や過去の行動が重視されるシナリオでは効果が低い可能性がありますが、ICO 参加や割引の割り当てを判断する唯一の基準としてオンチェーン アクティビティが使用される場合は、その利点は依然として大きくなります。

潜在的な問題と課題

ICO は、暗号通貨業界における資金調達と報酬分配のデフォルトの方法となるには、依然として多くの課題に直面しています。

主な課題は、ベンチャーキャピタル主導の資金調達と同様に、適切に設計されていない ICO トークン経済モデルは失敗につながる可能性があることです。

プロジェクトがトークンの価格を高く設定しすぎる場合、特に現在の市場評価(流通供給量が少ないことと FDV 操作が高いことが影響することが多い)に比べて高い場合、それらのトークンは依然としてオープン市場で受け入れられるのに苦労する可能性があります。

さらに、規制や法的考慮事項も大きな障害となっています。一部の法域では暗号通貨に関する規制の透明性が高まっているものの、資本が集中する可能性のある地域では、ICOは依然として多くのグレーゾーンで運営されています。

こうした法的な不確実性は、ICO の成功のボトルネックになる可能性があり、場合によっては、十分な注目を集めるのに苦労しているプロジェクトをベンチャー キャピタル企業に押し戻すことさえあるかもしれません。

ICOが直面するもう一つの興味深い課題は、市場飽和の可能性です。複数のプロジェクトが同時に資金調達を行うことが多いため、参加者の関心が分散し、ICOへの全体的な熱意が薄れてしまう可能性があります。これは「ICO疲れ」につながり、幅広い参加と市場の勢いを阻害する可能性があります。

これらの課題に加えて、市場が ICO へと移行する可能性があるため、プロジェクトにはインセンティブ調整、コミュニティの関与、インフラストラクチャのリスクなど、他の多くの重要な考慮事項があり、持続可能な成功を確実にするためにはこれらすべてに対処する必要があります。

結論

現在、市場の要求は非常に明確です。人々はより公正なプロジェクト発行とベンチャーキャピタル詐欺の減少を切望しています。アルトコイン市場の現状はこれを反映しており、スポット保有量は減少している一方で、永久契約の取引量は増加しています。

これは、個人投資家が長期的なリターンを放棄し、より投機的な投資手法を選択していることを明確に示していると私たちは考えています。

注意経済学の観点から見ると、この状況はさらに深刻です。業界全体に損害を与えるだけでなく、イノベーションも妨げます。

ICOの復活は正しい方向への一歩と言えるでしょう。しかし、私たちが知っているエアドロップを完全に置き換えることはまずないでしょう。むしろ、長期的な投資があらゆるプロジェクトのマーケティング戦略の中心となるハイブリッドモデルを促進する原動力となるでしょう。