저자: Castle Labs

AididiaoJP, Foresight News에서 편집

Resolv란 무엇인가요?

Resolv는 USR과 RLP를 발행하는 과담보 이자 수익 스테이블코인 프로토콜입니다. USR 스테이블코인은 델타 중립 전략을 통해 이자를 획득하고, RLP는 이러한 전략에 내재된 위험을 감수하여 레버리지 수익을 창출하는 유동성 토큰입니다.

USR 및 RLP 사용자는 ETH 유동성 스테이킹 토큰(LST)에서 발생하는 유동성 스테이킹 수입과 중앙화된 거래소에서 ETH를 공매도하여 얻은 자금 조달 요율에서 수입을 얻습니다.

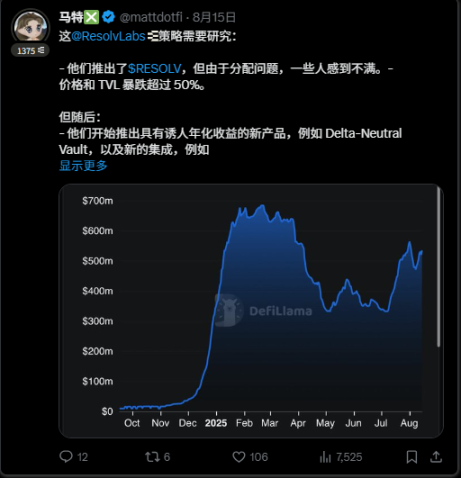

Resolv는 이제 자체 거버넌스 토큰인 RESOLV를 보유하게 되었으며, 이 토큰을 스테이킹하여 보상을 획득할 수 있습니다. 해당 토큰의 에어드랍은 시장에서 호평을 받지 못했으며, 많은 롱 포지션이 빠르게 청산되어 TVL(총 가치 가치)이 몇 달 만에 사상 최고치(ATH)에서 50% 이상 하락했습니다.

그러자 Resolv 팀은 새로운 파트너십, 전략, 프로토콜 통합, 수수료 전환(및 토큰 환매)을 발표하기 시작했고, 가격과 TVL은 최근 최저치에서 반등했습니다.

Resolv 바이백 프로그램

지난주, Resolv 재단은 프로토콜에서 발생하는 수익을 주간 단위로 활용하여 RESOLV 토큰을 다시 매수하는 프로그램을 시작했습니다.

하지만 이 수익은 어디서 나오는 걸까요? 이 프로토콜은 스테이킹 풀에 지급되는 이자와 7월에 활성화된 수수료 전환 덕분에 EtherFi와 같은 외부 참여자로부터 받는 인센티브에서 10%의 수익을 얻습니다.

지금까지 이 프로젝트는 예금자들에게 2,200만 달러 이상의 이자를 발생시켰고, 수수료 전환이 적용된 이후 프로토콜은 수수료로 226,000달러를 누적했는데, 이 중 75%는 RESOLV를 다시 매수하는 데 사용되었습니다.

프로그램의 이점

환매는 유통 공급량을 줄여 토큰 가격 상승에 효과적일 뿐만 아니라, 커뮤니티에 무엇을 의미하는지 알려주는 중요한 역할을 합니다. 즉, 프로토콜은 프로젝트 토큰을 위해 팀이 벌어들일 수 있었던 수익 중 일부를 희생하는 것입니다.

이렇게 재매수된 토큰은 생태계 개발을 촉진하는 향후 이니셔티브에 할당되어 프로토콜 경제에 효과적으로 다시 진입하게 됩니다.

장기적으로 토큰을 매수하여 지원하는 것은 커뮤니티 구성원 간의 신뢰를 높이고 토큰의 미래를 계획하는 신뢰할 수 있는 방법이며, 장기적으로 더 많은 공급을 효과적으로 유지할 수 있습니다.

마지막 생각

수익의 일부를 스테이킹과 환매에 사용하는 것은 이해 관계자가 현재 프로토콜의 미래에 대해 발언권이 없기 때문에 아직 목적을 찾지 못한 토큰을 지원하기 위한 필수적인 조치입니다.

이러한 움직임은 타당하지만, 이러한 자사주 매입이 어떻게 실행되는지에 대해 몇 가지 우려가 있습니다. 주간 자사주 매입은 시장 상황(유동성, 거래량, 스프레드 등)과 항상 일치하는 것은 아니기 때문에, 가격 상승 시 미결제 주문을 처리하고, 필요한 경우 가격 지지를 제한적으로 제공할 수 있습니다.

반면, 이를 개선할 수 있는 방법도 있습니다. 예를 들어, 경기 순환적 하락, 장기 침체, 또는 유동성 부족으로 가격이 하락할 때와 같이 필요에 따라 마켓 메이커(지정가) 주문을 사용하여 가격을 지지하는 전략을 개발하는 것입니다. 플루이드(Fluid)와 레이듐(Raydium)은 이미 이 전략을 활용하고 있습니다.