作者:Ben Strack

編譯:AididiaoJP,Foresight News

在聯準會主席鮑威爾鴿派發言之後,現在似乎是進行換倉策略的好時機,尤其是隨著時間的推移,宏觀因素對加密貨幣市場的影響不斷增大。

我們仍然不知道聯準會在9 月17 日的會議上會做什麼。但對許多人來說,鮑威爾的評論帶有鴿派傾向,為下個月降息打開了想像空間。

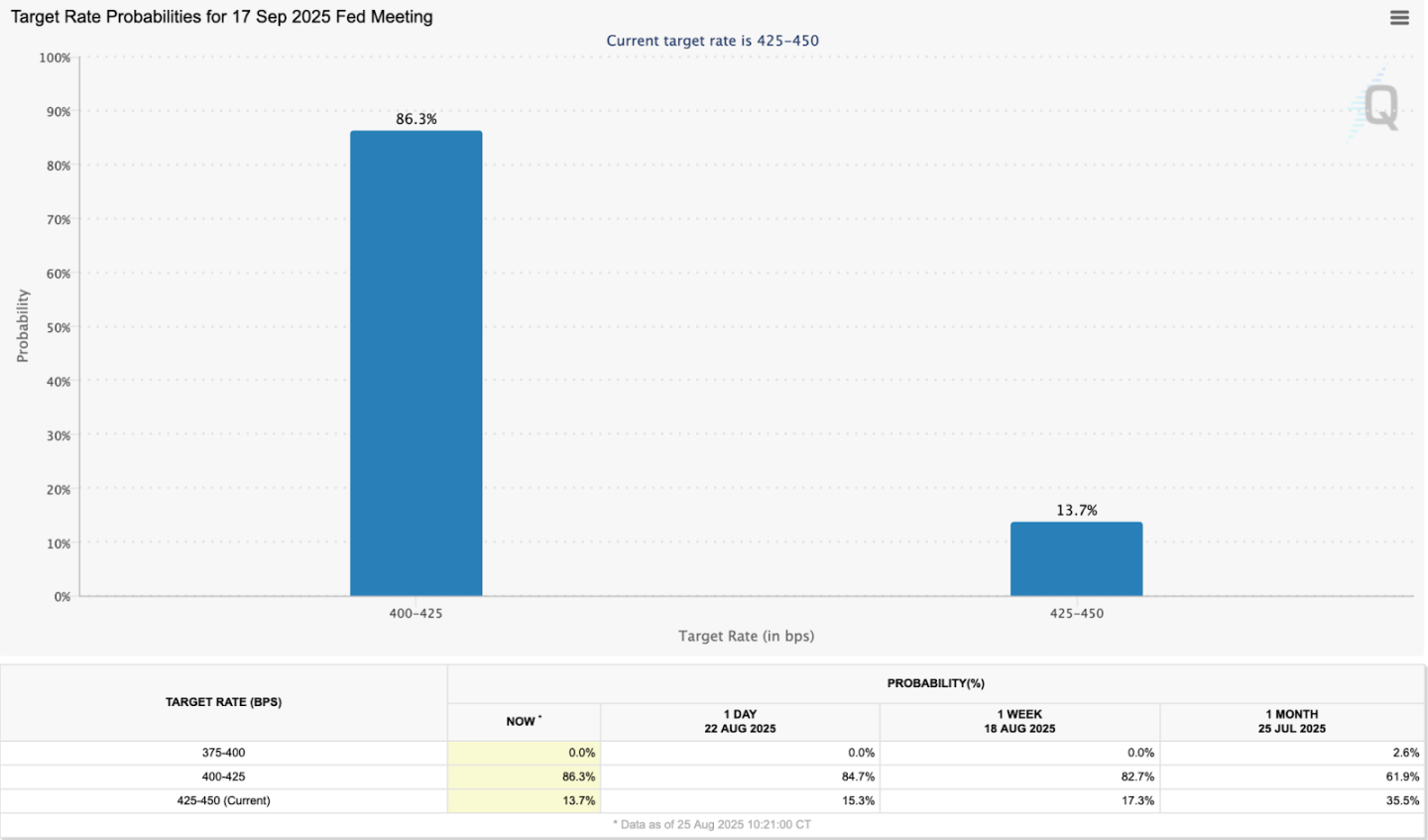

如果我們查看CME Group 的FedWatch 工具,基於30 日期聯邦基金期貨價格,截至週一中午,許多人認為25 個基點的降息是有可能的,這一預期遠高於一個月前:

雖然降息通常對比特幣等風險資產有利,但實際情況比這更微妙。比特幣週五飆升至117,000 美元以上,隨後回落至111,000 美元以下。該資產在東部時間下午1:30 的交易價格約為112,600 美元,目前已經跌破110,000 美元。

YouHodler 市場主管Ruslan Lienkha 認為,加密貨幣市場走向的更廣泛軌跡仍將取決於宏觀背景。

「如果通膨壓力持續存在,聯準會可能被迫再次延長暫停期,限制單次降息的持續影響,」他告訴我。 「此外,如果降息被視為對衰退的緊急應對措施,它可能會拖累加密貨幣以及其他風險資產。」

最佳情境?降息是聯準會成功實現軟著陸努力的一部分。

「在這種環境下,鑑於比特幣作為最成熟數位資產的地位,它可能會吸引大部分機構資金流入,」Lienkha 說。 「一些山寨幣可能會表現更佳,因為它們具有更高的波動性和更低的流動性,當資金流動擴大到比特幣之外時,會放大山寨幣上漲倍數。」

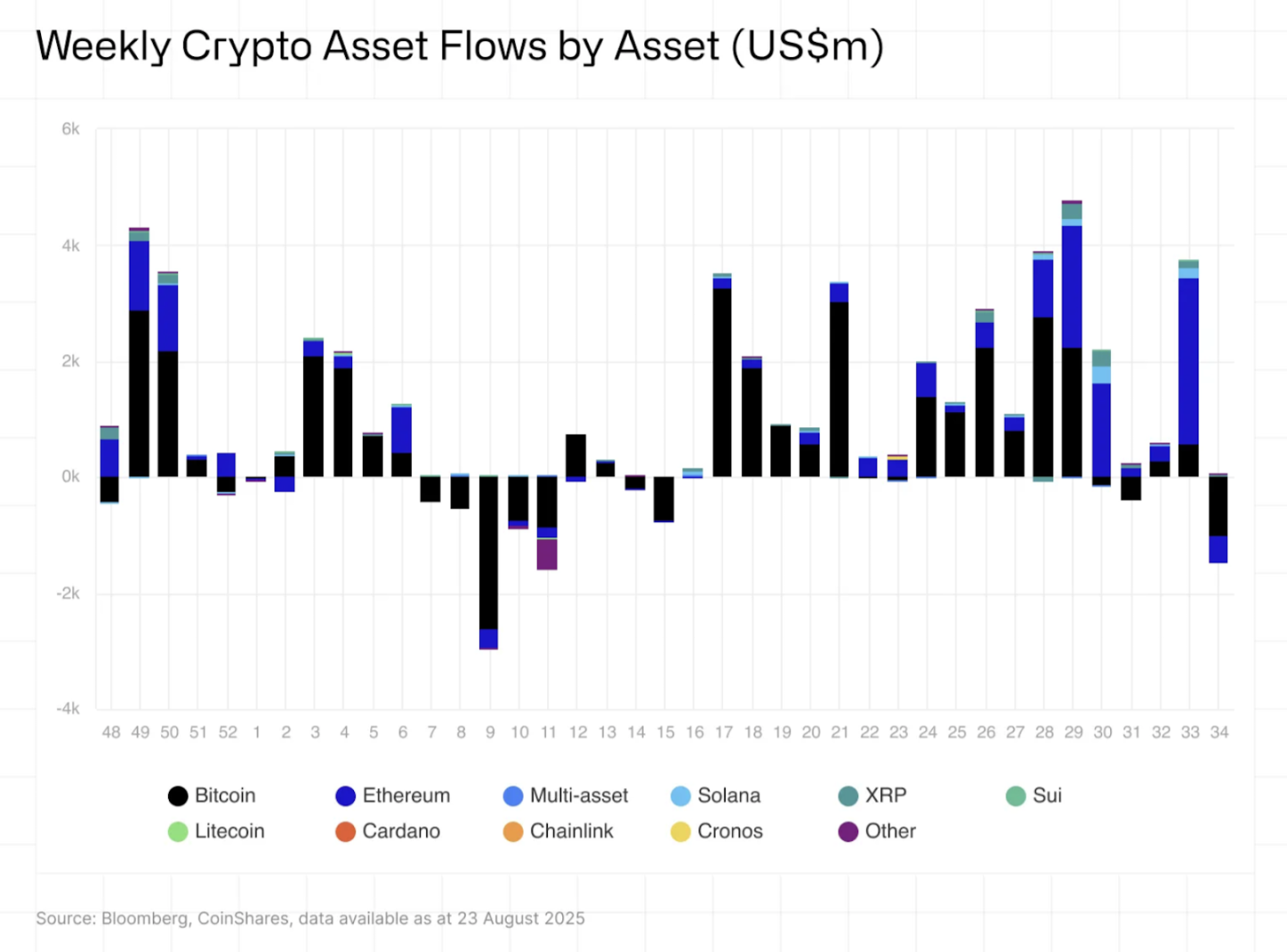

談到機構資金流動,根據CoinShares 的數據,加密貨幣投資產品上週流出超過14 億美元,這是自3 月以來最高的單週流出總額。在這些數據中,我們看到周初對聯準會立場的悲觀情緒似乎推動了資金流出,隨後在鮑威爾的言論後出現復甦(主要是以太坊產品)。

儘管週四和週五美國ETH ETF 合計流入6.25 億美元,但這兩天BTC 基金流出2.17 億美元。本月至今,ETH 和BTC ETF 的淨流入分別為+25 億美元和-10 億美元,「標誌著投資者對這兩種資產的情緒發生了顯著變化,」CoinShares 的James Butterfill 指出。

投資者從週五得到了什麼訊號?

加密貨幣對沖基金ZX Squared Capital 的聯合創始人CK Zheng 稱,鮑威爾轉向可能開始降息對風險資產類別「意義重大」。

他對比特幣的年終目標在125,000 美元至150,000 美元之間。他預計ETH 年終將在6,000 美元至7,000 美元之間。 (週一下午徘徊在4,600 美元左右)。

Globe 3 Capital 首席投資長Matt Lason 表示,任何降息訊號都證實了該對沖基金的多頭持倉,因為更多流動性對加密貨幣至關重要。他預計目前加密貨幣牛市的強度將在第四季度達到最強。

預期的降息促使Globe 3 Capital 將其更多持倉轉向小市值代幣,「因為我們看到了期待已久的山寨幣季節的早期跡象,」Lason 補充道。

第四季之後我們該期待什麼? 50T Funds 創辦人Dan Tapiero 週末在X 上引用摩根士丹利的研究發表了看法:

Zheng 表示,他預計在《GENIUS 法案》簽署後,比特幣的主導地位將繼續下降,並估計穩定幣市場將在未來幾年內成長10 倍(從約2,700 億美元)。 Coinbase 的最新模擬表明,穩定幣市值可能在2028 年底達到1.2 兆美元。

我們知道加密貨幣市場變化很快,但我認為這些「我們當前處境」的思考是值得的。即使一切在幾週、幾天或幾小時內發生變化。