註:本欄位依從舊到新的時間順序髮佈公司歷史研報,供讀者回溯參考。本文觀點及數據基於原始研究時間,部分資訊可能發生變化。

圖片來源:Olivier Douliery—Bloomberg/Getty Images

2025年4月中旬,川普總統再次在公開場合抨擊美聯儲主席鮑威爾,暗示若「不立即大幅降息」將考慮撤換其職務。 4月21日,川普在社群平臺及記者會上的激烈言論直接引發當日美股三大指數跌幅均逾2.3%,10年期美債收益率在拋售中迅速拉升超過30bp,美元指數同步跌破98關口,顯示投資者對美聯儲獨立性與美國宏觀框架的信任度驟降。

美聯儲方面,鮑威爾4月20日在芝加哥的演講中重申“貨幣政策獨立是法律賦權,亦是維護金融穩定的基石”,並暗示若出現政治幹預將“採取一切合法手段捍衛機構聲譽”。 與此同時,參議院在兩週內連續通過兩份跨黨派決議,重申國會“支持並保護美聯儲免受政治脅迫”,進一步凸顯該事件已上升為製度性博弈。

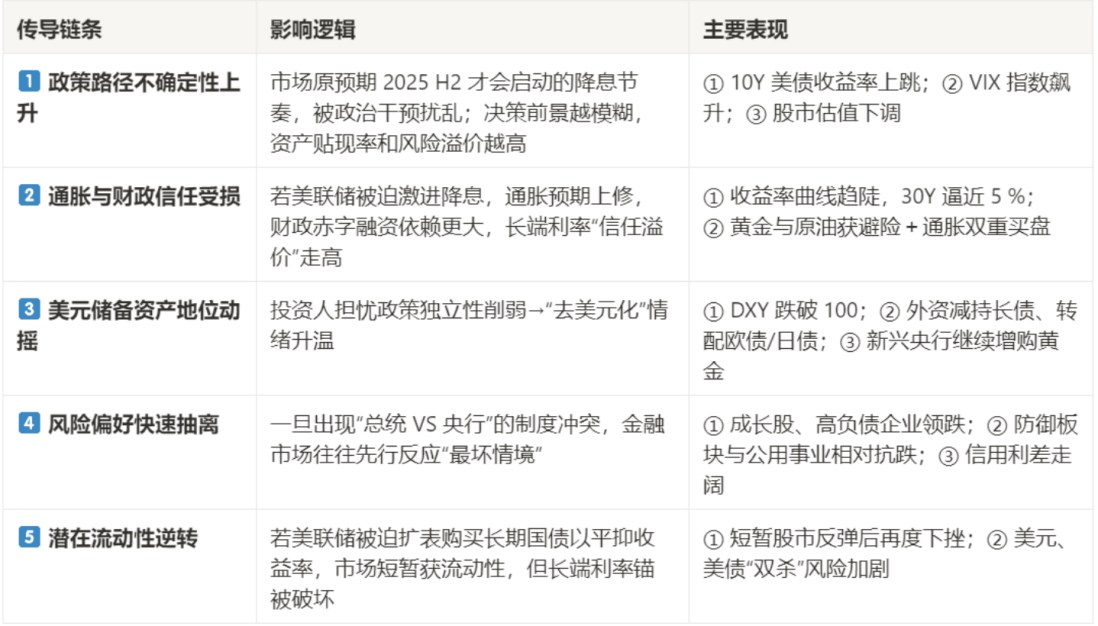

當前,川普與美聯儲的政策博弈,讓市場動搖了美聯儲獨立性的信心,造成美元資產信任危機。金融市場出現以下事件驅動鏈:

一、情境分析與推演

基於當前局勢演變與歷史經驗,本文提出四種主要情境及其相應的觸發條件與市場影響。

·情境A:美聯儲全面妥協

o觸發:川普透過行政手段成功撤換鮑威爾或迫使大幅降息。

o影響:長端利率上行,通脹預期高漲,美元重挫,黃金與原油價格顯著上漲,美股短暫反彈後快速下跌。

·情境B:美聯儲堅守獨立性

o觸發:美聯儲繼續按兵不動,公開與白宮對抗。

o影響:短期美股大幅波動,投資人避險情緒升溫,美債長端收益率回落,防禦性資產如公用事業股、醫療板塊表現相對抗跌。

·情境C(基準情境):有限妥協

o觸發:美聯儲象徵性降息25bp,雙方緩和言辭。

o影響:市場信心修復,美債殖利率整體下行,美股穩定回升,美元區間整理,風險資產估值逐步恢復。

·情境D:川普主動退讓

o觸發:川普將焦點轉向稅改、基建等其他經濟議題。

o影響:市場快速修復信心,美股反彈,美元企穩回升,黃金回吐前期漲幅,價值股和金融股明顯受益。

二、當前最新動態與雙方立場

近期川普持續加大施壓,頻繁指責美聯儲政策過於緊縮,直言考慮撤換鮑威爾以換取更鴿派的政策立場。鮑威爾則多次公開強調美聯儲的政策獨立性,表示絕不會因政治壓力而倉促降息。參議院通過決議表達了對美聯儲獨立性的堅定支持,進一步強化了製度防線的穩固性。

三、情景發生機率推斷

性格畫像

·川普:典型的交易型談判風格,經常以極端措辭和公開威脅的方式施壓,以獲得短期政治優勢,但一旦市場反應激烈或風險反噬時,他傾向迅速尋找台階,轉向更溫和或替代的政策問題。

·鮑威爾:具備律師背景,強調程式正義和合法性,在2019至2020年川普首次施壓時,成功抵禦政治壓力,堅持以數據為依據制定貨幣政策。

·美聯儲背後支持者:跨黨派的多數議員、華爾街大型金融機構投資者,以及全球主要央行,這些群體將美聯儲的獨立性視作維護美元和金融市場穩定的重要製度基礎。

法律框架

·根據《聯邦儲備法》第10條,美聯儲理事僅能以「正當理由」罷免,此前美國歷史上從未出現過美聯儲主席因政治理由被罷免的先例。一旦總統試圖強行撤換主席,司法訴訟與國會調查將立刻啟動,這將帶來極高的政治成本和不確定性。

機率分析基礎

上述情境的機率估計基於以下因素:

1.歷史行為模式:川普在2018至2020年曾多次公開威脅鮑威爾,但最終均以雙方的妥協而告終,顯示這種衝突模式傾向於短期施壓而非長期僵持。

2.當前法律與政治掣肘:法律明確規定聯儲理事罷免程序複雜且成本極高,政治上則受制於國會的跨黨派支持,美聯儲主席受到較強的製度保護。

3.市場成本約束:金融市場的劇烈反應(如美債殖利率飆升、美股暴跌)對川普政府形成實質約束,迫使其重新權衡政治利益與經濟表現之間的關係。

4.真實利率與通膨路徑:當前美國的通膨與利率水準限制了美聯儲的政策空間,貿然大幅降息可能引發更嚴重的通膨預期,損害經濟長期穩定。

綜合以上因素,本文認為未來3–6個月視窗內各情境的發生機率總和為100%,為基於公開資訊與歷史經驗的主觀機率估計:

·情境A(鮑威爾全面妥協) :10%

o法律阻礙巨大,制度成本極高,僅可能出現在市場極端失序的狀態。

·情境B(鮑威爾堅持原則) :30%

o法律支持強勁,市場和機構投資者偏好穩定,具備較強支撐。

·情境C(雙方有限妥協) :40%

o市場與政治平衡最佳,最符合當前各方利益訴求,機率最高。

·情境D(川普退讓) :20%

·川普在市場施壓下可能作出策略性退讓,轉移政策焦點以維護經濟和市場表現。

四、資產配置策略

根據情境機率加權原則,建議的跨資產配置策略如下:

| 資產類別 | 推薦策略 | 配置理由 |

| 美債 | 增持5-10年期國債 | 利率波動下的風險收益較佳 |

| 美股 | 配置偏重價值風格組合 | 應對市場波動性,提高穩健性 |

| 黃金 | 適度持倉(10%) | 防範尾部風險與通脹風險 |

| 美元 | 輕倉觀望,謹慎區間操作 | 避免不確定性帶來的劇烈波動 |

| 原油 | 逢低適度增持 | 通膨風險及經濟穩定後的需求恢復 |

| 波動率(VIX) | 購買小額保護性頭寸 | 應對尾部風險,減少波動衝擊 |

·密切監測美國國會及司法部門的最新表態,隨時調整情境機率。

·關注美聯儲與白宮的公開聲明,判斷政策方向與市場情緒的變化。

·根據市場表現即時調整美債和黃金的配置比例,尤其在關鍵利率節點做好倉位的動態調整。

五、研究結論

美聯儲獨立性是美國金融市場的關鍵制度錨點,遭遇衝擊勢必帶來金融資產的劇烈波動。當前最可能出現的情景為美聯儲與白宮之間的有限妥協,這一情景將提供市場恢復的空間。但投資人仍需關注制度風險帶來的不確定性,審慎調整資產組合,及時做好風險防治準備。

免責聲明:機率為基於公開資訊的主觀估計,並非確定結果;請結合自身風控框架動態調整。上述方案基於公開資料及機率推演(參考Reuters、Bloomberg 等最新報導),並非任何形式的投資建議;槓桿操作與無止損策略風險極高,請結合自身風險承受能力、保證金水準與法律合規要求,獨立決策。