作者: arndxt

編譯:Tim,PANews

當聯準會故意延長所持國債期限以壓低長期收益率(即所謂的扭轉操作和QE2、QE3),預示著經濟下滑與量化寬鬆將同時到來。

鮑威爾在"霧中駕駛"的比喻不僅適用於聯準會,更是當今全球經濟的寫照。政策制定者、企業和投資者都行駛在能見度為零的迷霧中,依靠流動性條件反射和短期利益驅動艱難前進。

新的政策體制呈現能見度受限、信心脆弱和流動性驅動型扭曲的特徵。

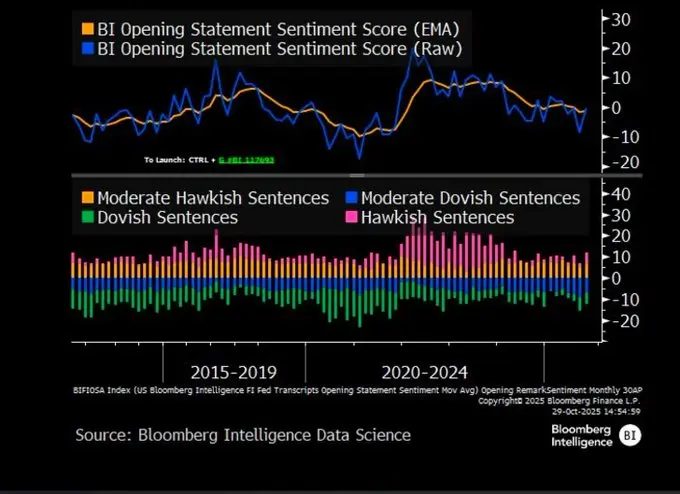

1.聯準會鷹式降息

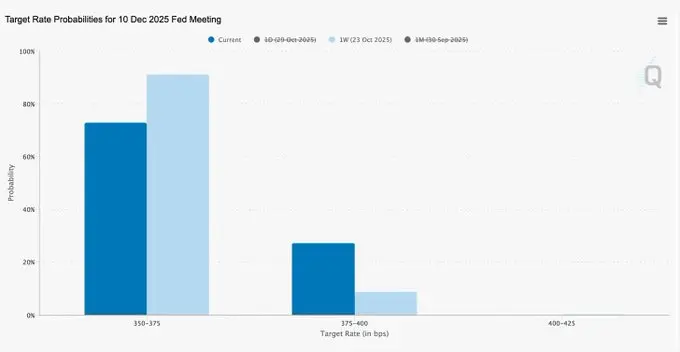

這次將利率區間下調25個基點至3.75%-4.00%的"風險管理"式操作,與其說是寬鬆政策,不如說是為未來預留選擇空間。

在兩位成員各持相反意見的反對聲中,鮑威爾實際上向市場傳遞了明確信號:放緩步伐,政策能見度已完全消失。

政府停擺導致的經濟數據中斷使聯準會陷入盲目駕駛的境地,鮑威爾向交易員傳遞的訊息明確無誤:12月是否降息並無保證。隨著市場逐漸消化政策立場從"數據依賴型"轉向"數據真空下的審慎",降息概率急劇下降,前端收益率曲線趨平。

2.2025年流動性博弈

央行屢次兜底使得投機行為規律化。流動性而非生產力如今決定資產表現,這項動態在推高估值的同時,也伴隨著實體經濟信貸的疲軟。

討論延伸到對當下金融架構的清醒認知:被動投資集中化、演算法反射性以及散戶選擇狂熱。

被動資金流與量化交易主導流動性;波動性如今由持倉情況決定,而非基本面。

散戶對買權的買入,導致伽瑪擠壓在"Meme"板塊產生人為的價格波動,而機構資金則集中湧入範圍日益收窄的龍頭股。

節目主持人稱之為"金融飢餓遊戲":在這個體系中,結構性不平等和政策反身性正迫使散戶投資者轉向投機性生存策略。

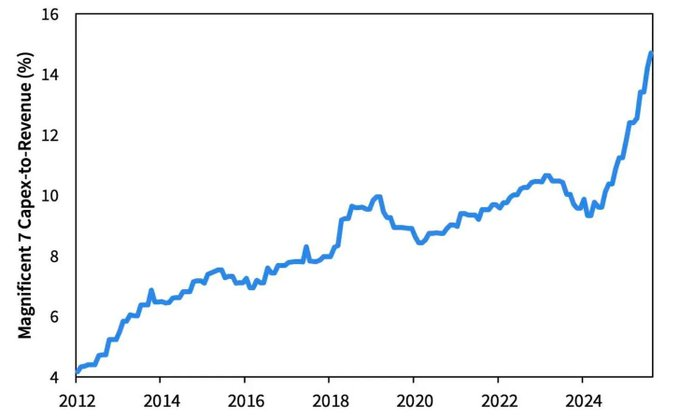

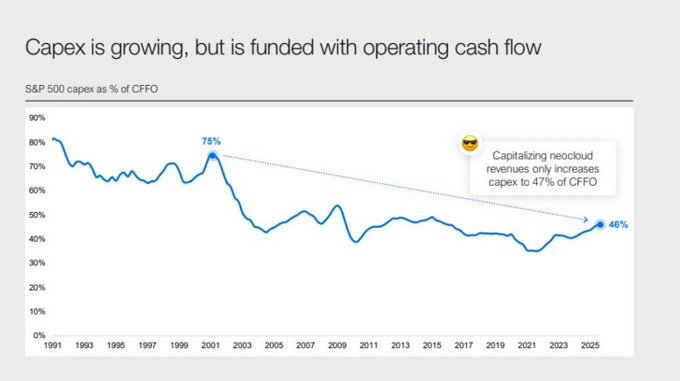

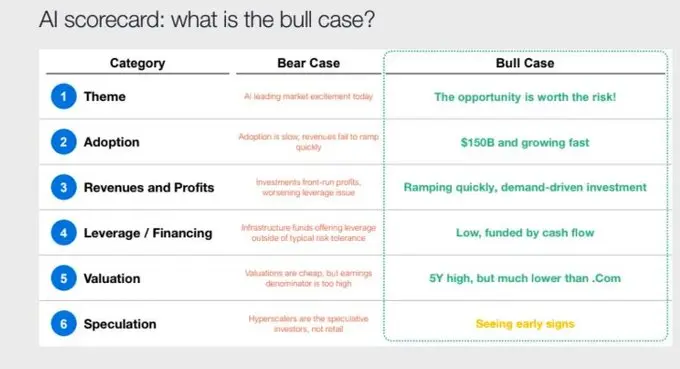

3. 2026年展望:資本支出熱潮與風險

人工智慧資本支出浪潮映射出科技巨頭週期末的工業轉型:當下由流動性支撐,未來將受制於槓桿敏感度。

企業獲利雖保持亮眼,但底層正經歷歷史性變革:科技巨頭正從輕資產現金牛轉型為重資產基礎設施營運商。

人工智慧與資料中心建設最初依賴現金流支撐,如今則轉向創紀錄的債務發行(如Meta250億美元超額認購債券)。

這種轉型意味著利潤率壓縮、折舊費用上升,並最終引發再融資壓力,這正為下一輪信用週期的轉向埋下伏筆。

4️.經濟結構評述:信任、不平等與政策循環

從鮑威爾的謹慎語氣到上一期播客結束後的反思,有一條共同的主線逐漸清晰:權力集中與信任侵蝕。

保單持續為大型機構提供救助,加劇了財富集中並削弱市場誠信。聯準會與財政部的協同行動,從量化緊縮轉向國庫券購買,再次強化了這一趨勢,使得頂層流動性持續充裕,而普通家庭卻在工資停滯與槓桿攀升的雙重壓力下艱難求生。

當前決定性的宏觀風險已非通膨,而是製度性疲憊。市場看似高歌猛進,但對公平性與透明度的信任正在瓦解,這才是2020年代真正的系統性癥結。