凌晨三點,你躺在床上用手機交易蘋果股票;

把特斯拉股票抵押進DeFi協議借出穩定幣;

甚至用加密錢包買下幾分之一的SpaceX股權…

這些傳統金融市場的"不可能任務",正在成為2025年投資市場的新風向。

數位股票代幣模糊了加密貨幣和傳統投資之間的界線。 Kraken、Bybit等加密交易所,連同Robinhood這類傳統平台,都在搶灘"股票代幣化"新戰場。

它到底是什麼?

代幣化股票是真實公司股票的數位代表,存在於區塊鏈網路上,而非傳統交易所。你可以把它們想像成真實股票的加密雙胞胎——每個代幣通常代表公司的一股(或一部分),並由被託管的真實股票完全支持。

當你購買一個代幣化的蘋果股票時,一個持牌託管機構會持有真實的蘋果股票作為儲備,而你則會收到一個區塊鏈代幣,其價格走勢與股票價格同步。這些數位股票代幣可以在加密貨幣交易所上交易,與DeFi協議集成,並在錢包之間轉移——這些都是傳統券商帳戶無法實現的功能。

誰是先行者

2025年,代幣化股票領域爆炸性成長,加密貨幣交易所和傳統券商都在爭奪市場份額。

- Kraken和Bybit 在2025年6月同時推出,提供超過60種美國股票代幣,品牌名為「xStocks」。他們與瑞士公司Backed Finance合作,在Solana區塊鏈上代幣化了蘋果、特斯拉、英偉達等藍籌股以及標普500 ETF。 KuCoin緊隨其後,整合xStocks以提供USDT交易對,而Bitget也加入了這場盛宴,支援無縫的錢包轉移和DeFi相容性。

- Robinhood 為其歐洲客戶推出了200多種代幣化股票,其中包括OpenAI和SpaceX等私人公司。這些代幣基於Arbitrum區塊鏈,其發佈公告使得Robinhood的股價創下歷史新高。

- eToro 擴展了24/5的股票交易服務,並宣布計劃在以太坊上推出基於ERC-20的代幣化股票,目標是在年底前實現真正的24/7市場。

- Gemini 透過與獲得FINRA批准的新創公司Dinari合作進入該領域,而CMC Markets也暗示將透過CMC CapX推出代幣化資產。

為什麼爆發?

基礎設施的成熟是關鍵因素,區塊鏈技術終於迎來金融應用的黃金時刻。

如今,Solana和以太坊Layer-2等高效能網路以閃電般的交易速度和近乎零成本的手續費,為金融創新提供了理想的基礎設施。更重要的是,這次不再是草莽時期的野蠻生長——瑞士、歐盟等加密友善地區的一群合規持牌機構,正在為這個新興市場注入專業與信任。

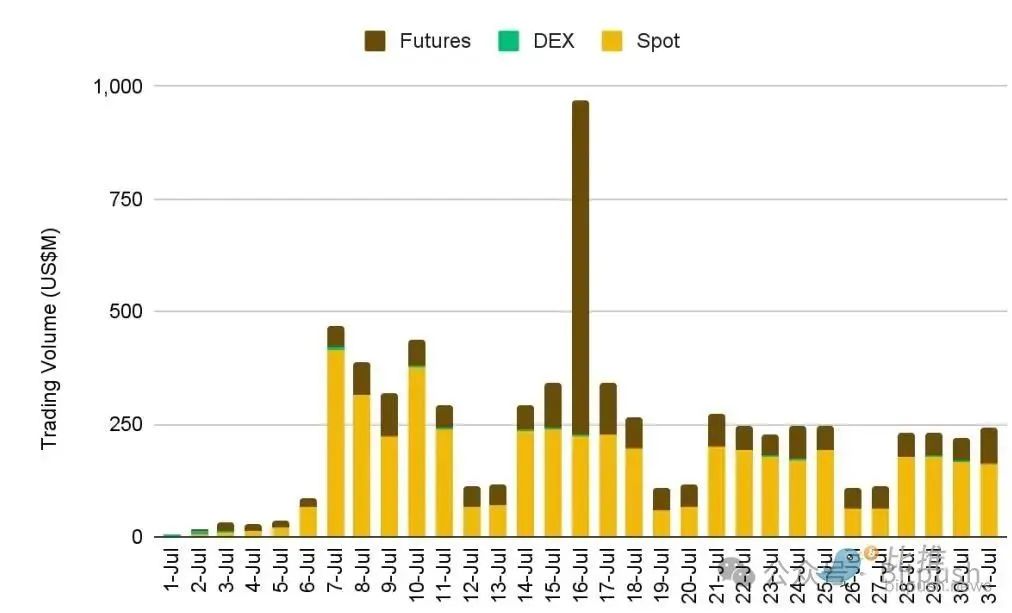

這場變革的背後,是全球投資者對"永不閉市"交易體驗的強烈渴望,這種打破時空限制的投資自由,讓Backed Finance的xStocks平台在短短一個月內就創下3億美元交易量,印證了市場對鏈上股票交易的旺盛需求。

根據Binance Research的報告,代幣化股票市場在7月出現了爆炸性成長,其總市值達到3.7億美元。儘管其中2.6億美元歸因於透過Securitize發行的Exodus Movement(EXOD)股票,但剔除此一發行後,其餘市場的市值從6月的1,670萬美元增至5,360萬美元,單月漲幅高達220%。

投資者需求的成長也體現在地址數量:持有代幣化股票的區塊鏈地址數量在7月飆升至超過90,000個,而在6月僅為1,600個。

這種速度令人回想起2020年至2021年的早期DeFi Summer繁榮,當時DeFi總鎖倉價值在不到兩年內從10億美元增加到1000億美元。這表明代幣化股票可能正接近一個重要的轉折點,將加速向混合金融的過渡。

優點:全天候市場與DeFi結合

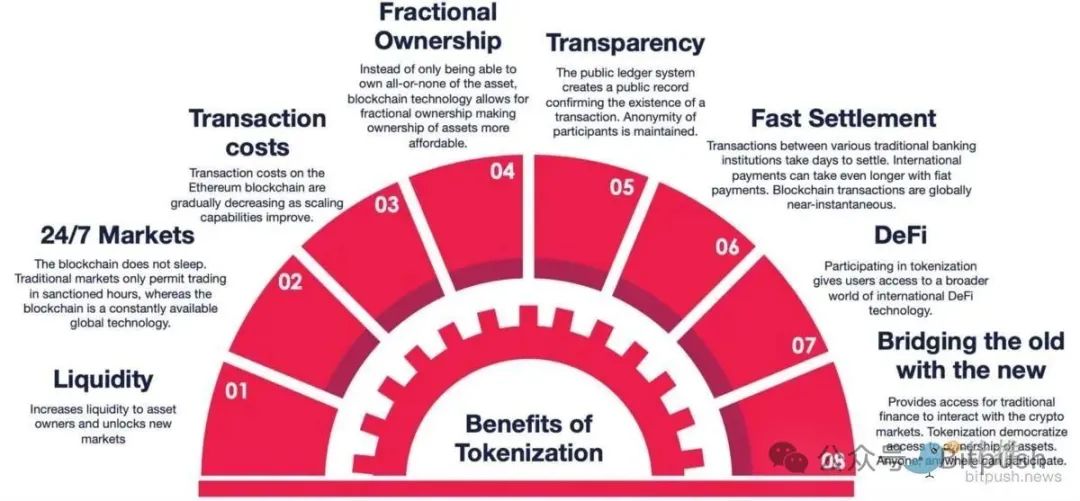

代幣化股票承諾比傳統股票交易有幾個優勢:

- 更長的交易時間: 它們提供24/5交易,涵蓋亞洲和歐洲時區,甚至可以在美國市場休市時進行交易。

- 即時結算: 傳統股票需要T+2(兩個工作天)結算,而區塊鏈交易可以在幾秒鐘內清算,無需中介。

- 部分所有權: 透過區塊鏈的可分割性,實現無縫的部分所有權。

- 更低的費用: 透過區塊鏈的效率,Bitget宣傳其用戶只需支付Gas費,無需支付券商佣金。

代幣化股票也帶來了傳統投資組合無法實現的新投資方式:

- DeFi整合: 可以用股票代幣作為抵押品進行DeFi借貸,產生新的收益流。

- 24/7交易: 允許在全球時區內進行即時倉位管理。

- 投資組合多樣化: 可以在一個平台上同時持有比特幣和代幣化的股票。

Kraken消費者業務部全球負責人Mark Greenberg表示,代幣化的最終目標不僅僅是“區塊鏈上的華爾街”,而是要像互聯網一樣,實現全天候、自主且全球可訪問的體驗,從而為投資者解鎖新的可訪問性。

「包裝」產品與隱藏的風險

儘管市場一片向好,但代幣化股票也面臨爭議。

「非真實股票」的質疑: 有些觀點認為這些代幣本質上是加密時代的「差價合約」(CFD)。正如專家所說,「這只是一個包裝…不是真正的股票」。代幣持有者完全依賴發行方和託管安排的承諾——如果信任鏈斷裂,他們無法直接追討到標的股票。

流動性風險: 在非交易時段,流動性可能不足。市場莊家在標的市場關閉時難以對沖股票風險,這可能導致非交易時段的價格出現虛高,價差變大。

歐洲領先,美國落後

由於監管框架更具包容性,歐洲在這場革命中處於領先地位。歐盟沒有合格投資者限制,而瑞士等地的監管清晰度使其成為發行方的理想選擇。

Kraken、Bybit和KuCoin都將代幣化股票服務限制在非美國用戶身上。美國市場仍然對零售代幣化股票交易關閉,SEC可能將這些代幣視為需要註冊或受限於合格投資者的證券。

市場預測:2033年達到兆美元規模

儘管尚處於早期階段,但代幣化股票的採用已顯示出樂觀跡象。 Robinhood宣布推出代幣化股票後,其股價飆升也反映了市場的熱情。

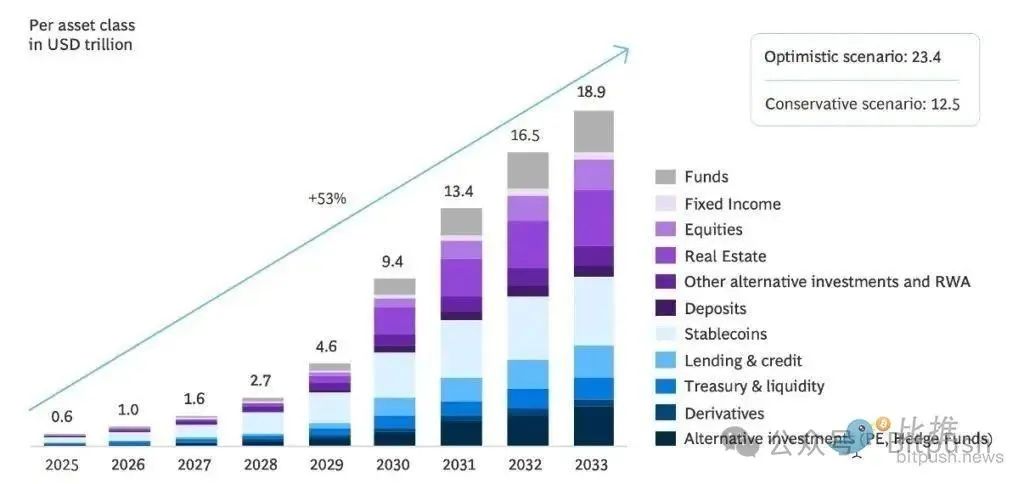

Binance Research預測,如果只有1%的全球股票市場被代幣化,代幣化股票的市值就可能超過1.3兆美元,這將是DeFi市場在高峰時的八倍。這反過來會推動對更「複雜」DeFi基礎設施的需求,兩者將相互強化,共同推動區塊鏈的普及。

BCG數據顯示,RWA將從2025年的6,000億美元成長到2033年的18.9兆美元。即使全球股票交易只佔據一小部分,也能為代幣化平台帶來龐大的交易量。

哪個鏈上生態在主導?

Solana因其高吞吐量和低交易成本成為代幣化股票的首選區塊鏈。 Kraken、Bybit和Backed Finance都選擇了Solana。以太坊也透過Layer-2解決方案(如驅動Robinhood平台的Arbitrum)和其龐大的生態系統保持重要地位。

平台 | 發行方 | 狀態 | 股票/ETF數量 | 科技 | 使用者 |

Kraken | xStocks | 已上線 | 60+ | ERC-20橋接到Solana | 非美國用戶 |

Bybit | xStocks | 已上線 | 60+ | ERC-20橋接到Solana | 非美國用戶 |

Robinhood | Stock tokens | 已試點 | 200+ | Arbitrum L2 | 歐盟居民 |

Gemini | via Dinari | 已上線 | 捲動上線 | Base & Arbitrum上的ERC-20 | 歐盟居民 |

Dinari | dShares | 已上線 | 40+ | Base & Arbitrum上的ERC-20 | 非美國用戶 |

Backed Finance | xStocks | 已上線 | 60+ | ERC-20橋接到Solana | 任何整合該技術的平台 |

總結來看,代幣化股票正在打開潘朵拉魔盒,傳統金融與加密世界的邊界將越來越模糊。現在唯一的懸念是:華爾街需要多久才能跟上這個永不眠市的交易新時代?