随着Defi的不断发展,各种衍生品层出不穷,关于期权的一些去中心化交易平台也就随之而来。尽管目前关于比特币和以太坊的期权大部分都集中在deribit这个中心化的交易平台,然而,去中心化加密货币的期权交易平台正在迅速发展。

目前关于去中心化加密货币期权中比较火的两个平台就是Opyn和Hegic,尽管相较于Deribit这样的成熟的中心化的加密货币期权平台,Hegci和Opyn还有较大的差距,但是作为去中心化的平台,所产生的意义是不同的。一个典型的区别就是,作为中心化交易平台,是能够通过交易者的身份信息锁定交易者这个人的,如果出现交易保证金过低的情况,交易需要去对这个账户的持有者进行一个事后的结算,如果出现保证金不足这样的情况还需要进一步让用户去补保证金。

然而作为去中心化的交易平台,用户的信息平台是不得而知的,因此需要进行一定的抵押,才能够使用代币去进行交易,且一旦资产达到清算的标准,程序就会自动对抵押品进行清算,因此不需要进行事后算账,而是在事前就通过抵押将风险控制,保证了每一笔交易都是能够有对应的抵押品做担保。

Opyn

那么这里先来简单介绍一下Opyn这个去中心化加密货币期权交易平台。

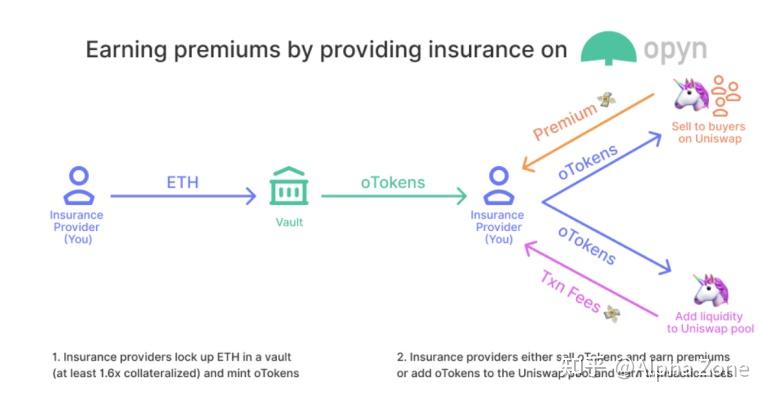

通过上面这张图,我们可以理解一下Opyn的一个基本运行逻辑,首先,在Opyn中,期权卖方是提供流动性的,如果一个平台没有流动性,那么就会很快消失,因此期权卖方作为流动性的提供者,在交易的环节中非常重要。

可以看到加密货币期权的卖方首先会通过将自己的ETH抵押给一个保险库(Vault),然后铸造一个代币oToken,卖方通过将oToken进行卖出获取权利金,而卖出的oToken通过Uniswap的AMM自动做市机制提供的流动性寻找买方,等到期权到期之后,如果买方行权,那么卖方就要配合买方执行,如果买方不行权,那么卖方可以赎回自己的oToken然后承销掉,换回在保险库中抵押的ETH。

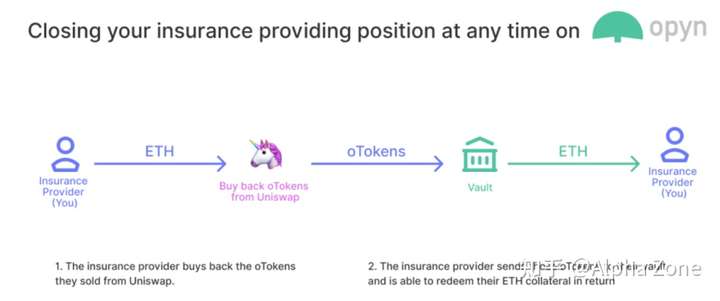

那么下面这张图就很好理解,可以看到卖方通过回购自己的oToken赎回自己的抵押品使得整个从铸造期权开始到关闭期权的流程结束。

然而目前来看Opyn这个平台的流动性比较差,且期权的T型报价深度不够,未来还会进一步发展。

Hegic

而另一个去中心化的加密货币期权交易平台Hegic的风格就和Opyn不同,对于Opyn来说卖方通过将抵押品注入池子之后,还需要通过第三方的Uniswap来提供流动性,然而Hegic不同,只需要将抵押品打入池子,而没有通过第三方提供流动性。

目前 Hegic 只提供了 WBTC 和 ETH 的期权购买服务。用户只需简单的点击即可完成期权类型(看涨和看跌)、时间、价格等参数的设定,输入数据后将会自动显示费用,支付费用即可完成购买。

Hegic 的一个特色就是大幅简化了购买期权的复杂度,用户很容易就能够完成期权的购买,在设计上相比专业期权平台更加易于理解。Hegic对买方友好,但是风险大,盘口拉的特别大,期权更贵。

Hegic平台也有代币,Hegic 代币总量 3,012,009,888 枚,分配比例为:

l 20%(602,402,000 HEGIC):早期贡献者

l 10%(301,200,988 HEGIC):发展基金

l 40%(1,204,809,000 HEGIC):流动性提供者及持有者奖励

l 25%(753,001,000 HEGIC):联合曲线销售

l 5%(150,596,900 HEGIC):DEX 流动资金池提供流动资金

l 其中 40% 分配给流动性提供者和期权持有者,比例分别为 80% 和 20% 。

然而Hegic还有一个权利金分配问题,早期质押的人会先获取权利金,而后面质押的人承担风险。因为早一批的人先注入交割物,若在到期日之前先取出来,到期就不会执行早一批的交割物而是执行后面质押的人的交割物,而期权费前面的人先收了,那么后面质押的人就要承担前面质押的人的风险。