著者: Deep Tide TechFlow

ビットコインの最近の急落により、マイクロ戦略も困難に直面しています。

MSTRの株価は最高値の474ドルから177ドルまで下落し、67%の下落となりました。同時期にビットコインは10万ドルから8万5000ドルまで下落し、15%の下落となりました。

さらに重要なのは、ビットコインの純資産価値に対する時価総額のプレミアムである mNAV です。

ピーク時には、市場はMSTRが保有するビットコイン1ドルにつき2.50ドルを支払う用意があったが、現在ではその数字は1.10ドルで、プレミアムはほとんどない。

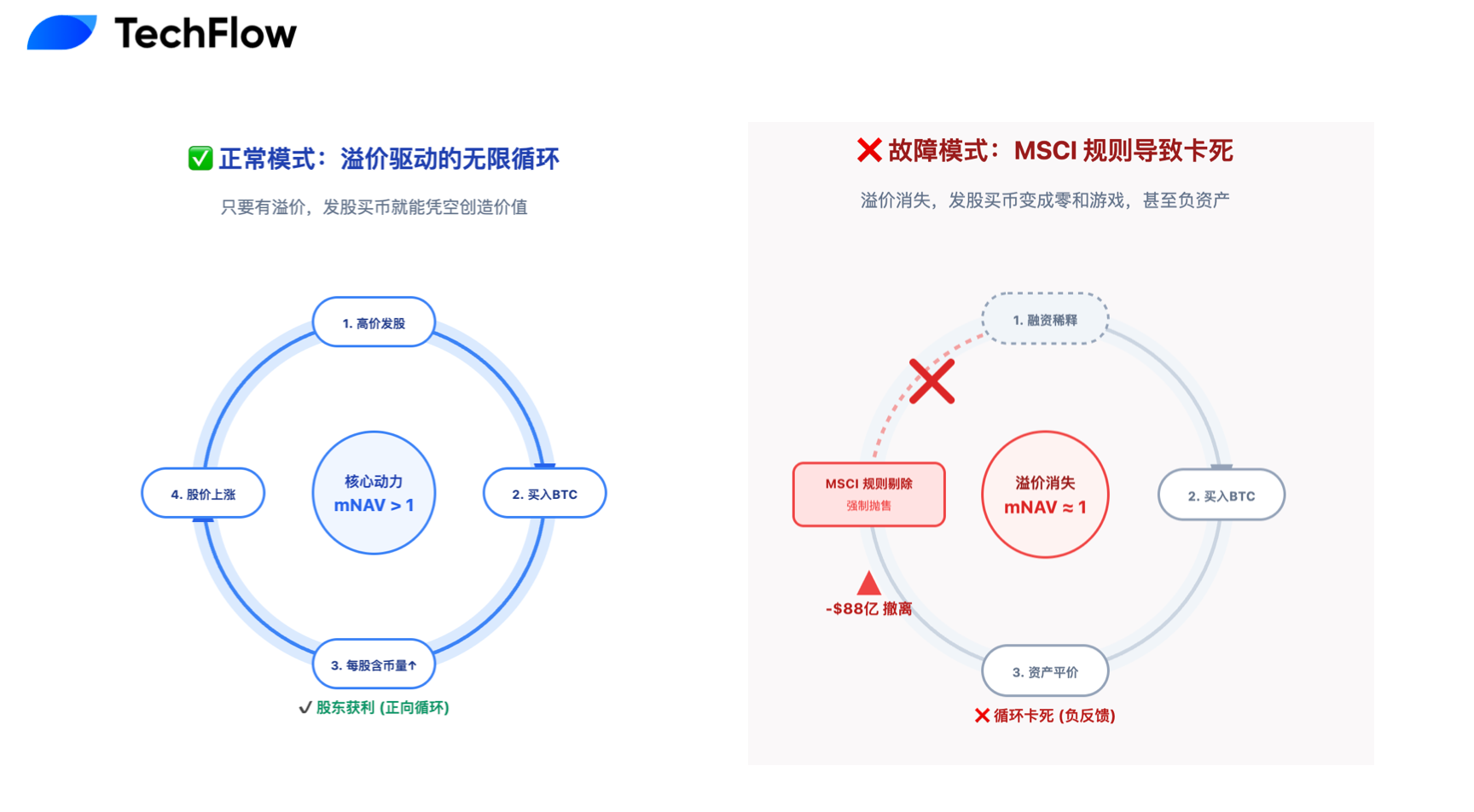

従来のパターンは、「株式発行 → ビットコイン購入 → 株価上昇(プレミアムによる) → 追加株式発行」でした。しかし、プレミアムが消滅した今、ビットコイン購入のための株式発行はゼロサムゲームになってしまいました。

なぜこのようなことが起こるのでしょうか?

もちろん、ビットコインの最近の急落も理由の一つです。しかし、MSTRの下落がBTCよりもはるかに大きかったという事実は、根底にあるパニックがさらに深刻であることを示唆しています。

MSTR は世界の主要株価指数から除外される可能性があります。

簡単に言えば、世界中に数兆ドル規模の「パッシブ投資家」のファンドが存在します。彼らは銘柄を厳選するのではなく、指数を構成する銘柄を機械的にすべて購入しているのです。

あなたがインデックスに入っている場合、このお金は自動的にあなたを買収します。インデックスから排除された場合、このお金は何も質問せずにあなたを売却しなければなりません。

この意思決定権は少数の大手指数会社にあり、その中で最も重要なのは MSCI です。

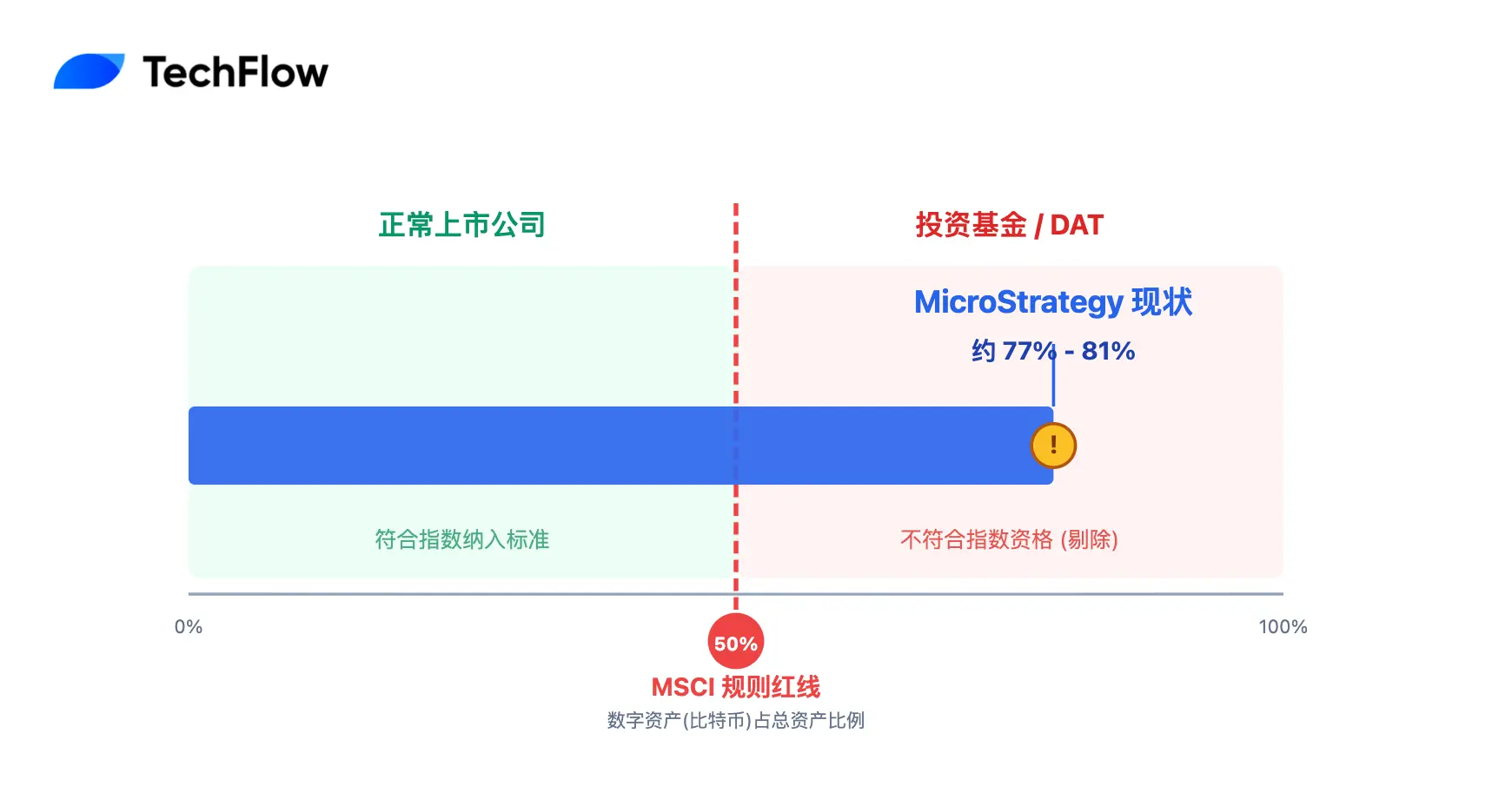

MSCIは現在、ある疑問について検討している。企業資産の77%がビットコインである場合、それはまだ普通の企業とみなされるのだろうか?それとも、実際には上場企業を装ったビットコインファンドなのだろうか?

答えは2026年1月15日に明らかになる。もしMSTRが本当に追い出されたら、約88億ドルのパッシブファンドが強制的に引き出されることになる。

株券を発行し通貨を購入することで生計を立てている企業にとって、これは事実上死刑宣告だ。

パッシブファンドがMSTRを購入できない場合

MSCIとは何でしょうか?株式市場の「試験問題作成者」をイメージしてみてください。

世界中の年金基金、政府系ファンド、そしてETFに投資された数兆ドル規模の資金が、MSCIが作成する指数に連動しています。これらのファンドはリサーチやファンダメンタルズ分析は行いません。彼らの任務は、指数を完全に複製することです。つまり、指数に含まれるものはすべて購入し、含まれないものは避けるのです。

今年9月、MSCIは次の問題について議論を始めました。

企業のデジタル資産(主にビットコイン)が総資産の50%を超える場合でも、その企業は「通常の上場企業」とみなされるのでしょうか?

10月10日、MSCIは公式の諮問文書を発表しました。その論理は明快です。大量のビットコインを保有する企業は、「事業を運営する」というよりはむしろ投資ファンドに近いというものです。そして、債券ファンドをハイテク株指数に組み入れないのと同じように、投資ファンドが株価指数に組み入れられることは決して許されません。

マイクロストラテジーの現状はどうでしょうか?11月21日時点で、同社は649,870ビットコインを保有しており、これは現在の価格で約567億ドルに相当します。同社の総資産は730億ドルから780億ドルと推定されており、ビットコイン保有量は全体の77~81%を占めています。

50%の赤線をはるかに超えています。

さらに悪いことに、CEO のマイケル・セイラー氏は自分の意図を決して隠さない。

同氏は公の場で何度も、ソフトウェア事業の四半期売上高はわずか1億1600万ドルに過ぎず、その主な目的は「債務返済のためのキャッシュフローの提供」と「ビットコイン戦略の規制上の正当性の提供」であると述べている。

追い出されたらどうなるのでしょうか?

JPモルガン・チェースが11月20日に発表した調査レポートによると、MSTRがMSCI指数から除外された場合、約28億ドルのパッシブな資金流出に直面することになる。しかし、他の主要な指数プロバイダー(ナスダック、ラッセル、FTSEなど)もこれに追随した場合、流出総額は88億ドルに達する可能性がある。

MSTRは現在、MSCI USA、Nasdaq 100、Russell 2000など、いくつかの主要指数に含まれています。これらの指数を追跡するパッシブファンドは、合計で約90億ドル相当のMSTR株を保有しています。

ファンドから外されたファンドは、売却しなければなりません。ファンドの目論見書に定められているため、売却の選択肢はありません。

88億ドルとはどういう意味でしょうか?マイクロストラテジーの1日の取引量は約30~50億ドルですが、これには相当量の高頻度取引(HFT)が含まれます。仮に88億ドルの一方的な売り圧力が短期的に解消されたとしたら、それは売り注文のみで買い注文がない2~3日連続に相当します。

MSTRの1日あたりの取引量は30~50億ドルですが、これには高頻度取引(HFT)とマーケットメーカーが提供する流動性も含まれています。一方的な売り圧力が88億ドルに達するということは、総取引量の2~3日分が売り注文に相当します。ビッド・アスク・スプレッドは、現在の0.1~0.3%から2~5%に拡大する見込みです。

歴史は指数調整が容赦ないものであることを教えている。

2020年にテスラがS&P 500に採用された際、1日の取引量は通常の10倍に達しました。一方、2018年にゼネラル・エレクトリックがダウ工業株30種平均から除外された際には、発表から1ヶ月以内に株価は30%下落しました。

協議期間は12月31日に終了しました。正式な決定は来年1月15日に発表されます。MSCIの協議文書に記載されている現行のルールに基づくと、除外はほぼ確実です。

株式発行と暗号通貨購入のフライホイールが動かなくなった。

MicroStrategy の過去 5 年間のコア戦略は、株式発行による資金調達 → ビットコインの購入 → 株価の上昇 → さらなる株式発行というサイクルに簡略化できます。

このモデルは、株式にプレミアムが付いている場合にのみ機能します。市場が企業が保有するビットコイン1ドルにつき2.50ドルを支払う意思がある場合(mNAV = 2.5倍)、ビットコインを購入するために新株を発行することで価値を創出できます。

株式は 10% 希薄化されますが、資産は 15% 増加する可能性があるため、株主は全体として依然として利益を得ます。

2024年のピーク時には、マイクロストラテジーのmNAVは2.5倍に達し、一時は3倍に達したことさえありました。市場がこのプレミアムを享受した理由としては、セイラーの執行能力、先行者利益、そして機関投資家がビットコインを間接的に保有するための便利なチャネルを提供していたことなどが挙げられます。

しかし現在、mNAV は 1 に下がり、実質的には額面通りになっています。

市場はすでに、マイクロストラテジーがMSCIから除外されることを織り込んでいるかもしれない。

主要指数から除外されると、マイクロストラテジーは主流銘柄からニッチなビットコイン投資商品へと変貌を遂げるでしょう。その好例がグレイスケール・ビットコイン・トラスト(GBTC)です。同銘柄は、より優れたビットコインETFの登場後、40%のプレミアムから長期的には20~30%のディスカウントへと転落しました。

mNAV が 1 に近づくと、フライホイールの回転が停止します。

100億ドル相当の新株を発行し、100億ドル相当のビットコインを購入しても、企業全体の価値は変わりません。これは単に一方から他方への資産移転であり、既存株主の資産を希薄化させるだけで、何も新しいものは生まれません。

負債による資金調達は依然として選択肢の一つであり、マイクロストラテジーは既に70億ドルの転換社債を発行している。しかし、負債は返済義務があり、株価が下落した場合、転換社債は準株式ではなく純粋な負債となる。

セイラー氏の反応と市場見通し

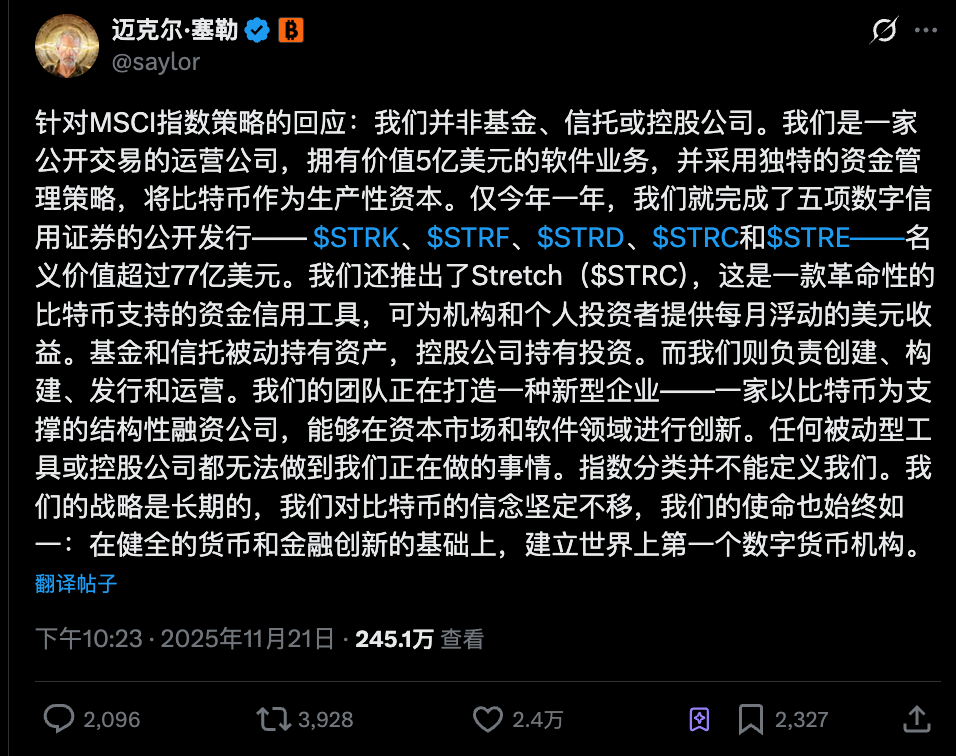

MSCIから外されるという脅しに対するマイケル・セイラー氏の反応は、まさに彼らしいものだった。

11月21日、彼はXに関する長文の記事を発表した。その核心は「マイクロストラテジーはファンドでも、信託でも、持株会社でもない」という点だった。彼はまた、MSCIの解釈を巧みに回避した。

「当社は5億ドル規模のソフトウェア事業を展開する上場企業であり、独自のビットコイン資本戦略を採用しています。」

彼は、ファンドや信託は単に受動的に資産を保有するだけであるのに対し、マイクロストラテジーは「資産を創出、構築、発行、運用」していると強調した。同社は今年、STRK、STRF、SRD、STRC、STREの5つのデジタルクレジット証券の公募を完了した。

つまり、私たちは単にコインを蓄えているのではなく、複雑な金融取引を行っているということになります。

しかし、市場はこうした説明をあまり気にしていないようだ。

MSTRの株価はビットコインとの相関性が薄れています。相関性が低下したわけではなく、むしろビットコインよりも急激に下落したためです。これは、MSTRの指数構成に対する市場の懸念を反映していると考えられます。

サイクル・キャピタルのパートナー、ジョイ・ルー氏は、株式が市場から撤退してから90日以内に、1日の平均取引量が50~70%急落する可能性があると投稿した。

さらに深刻なのは債務問題です。MSTRは70億ドルの転換社債を保有しており、転換価格は143ドルから672ドルです。株価が180ドルから200ドルの範囲に下落すれば、債務負担は劇的に増大するでしょう。

彼女の結論は悲観的だった。流動性が枯渇すると、MSTRが150ドルを下回るリスクは急激に高まるだろう。

他のコミュニティの分析でも悲観的な見方が示されています。例えば、MSTRをインデックスから除外すると、ETFの自動売却につながり、株価の下落とBTCの下落を引き起こし、「ダブルパンチ」(収益と評価額の両方が急落する)という悪循環が生じると主張する人もいます。

いわゆる「デイビス・ダブルキル」とは、評価額と一株当たり利益の低下によって引き起こされる株価の急落を指します。

興味深いことに、これらのアナリスト全員が同じ言葉「受動的」に言及しました。

パッシブファンドによる消極的な売却は、債務条項を受動的に発動させ、流動性の低下を招きました。MSTRは、ビットコインの積極的な先駆者から、規制の受動的な犠牲者へと転落しました。

市場のコンセンサスはますます明確になりつつある。これはビットコインの価格変動の問題ではなく、むしろゲームのルールの変化である。

セイラー氏は最近のインタビューで、仮想通貨を決して売却しないという姿勢を改めて表明した。MSTRは企業がビットコインにオールインできることを証明したが、MSCI指数は、そうした投資コストが主流市場から無視されていることを示唆しているのかもしれない。

DAT は 50% の赤線を下回ってもまだ良いビジネスなのでしょうか?

大量のビットコインを保有している上場企業は、マイクロストラテジーだけではありません。MSCIの暫定リストによると、ライオット・プラットフォームズ、マラソン・デジタル、メタプラネットなど38社が注目されており、いずれも1月15日に何が起こるかを見守っています。

ルールは明確です。50%はレッドラインです。それを超えたら、それはファンドであって企業ではありません。

これにより、すべての DAT 企業にとって明確な線引きが行われます。つまり、暗号通貨の保有を 50% 未満に抑えて主流市場に留まるか、50% を超えて追放されることを受け入れるかのどちらかです。

中間地点はありません。インデックスファンドのパッシブ購入による利益と、ビットコインファンドへの投資の両方を同時に得ることはできません。MSCIの規則では、このような裁定取引は認められていません。

これは企業が暗号資産を保有する方法にとって打撃となる。

セイラー氏はここ数年、他のCEOたちにビットコインをバランスシートに組み入れるよう説き続け、説得を続けてきた。MSTRの成功(株価は一時10倍に急騰)は最高の宣伝文句だったが、今、その宣伝は撤回されつつある。

将来、大量のビットコインを保有したい企業は、新たな構造が必要になるかもしれません。例えば:

- 独立したビットコイン信託またはファンドを設立する

- ビットコインETFの購入による間接保有

- 49% の「安全ライン」を下回ってください。

もちろん、これを良いことだと考える人もいます。ビットコインは特定の企業の金融工学に依存すべきではありません。ビットコインはビットコインとして、企業は企業として、それぞれが独自の道を歩むべきです。

5年前、セイラー氏は企業向けビットコイン戦略の先駆者でした。それから5年、退屈な財務文書によってその戦略は終焉を迎えようとしているようです。しかし、これは終わりではなく、むしろ市場における新たなモデルの強制的な進化なのかもしれません。

MSCIの50%上限のおかげで、マイクロストラテジーは倒産せず、ビットコインはゼロになりません。しかし、「仮想通貨を買うために無制限に株を刷る」時代は終わりました。

しかし、MSTRやDAT社の株式をまだ保有している投資家の方々は、ビットコインに強気だからMSTRを購入しているのでしょうか、それともセイラー氏自身に強気だからでしょうか?もし前者なら、暗号通貨やETFを購入してみてはいかがでしょうか?

MSTRはインデックスから除外されるとニッチな投資対象となり、流動性が低下し、ボラティリティが上昇します。これを受け入れられますか?

最終結果は2026年1月15日に発表される予定で、市場はすでに足で投票し始めています。