永久契約は、オンチェーン金融エコシステムで最も価値が高く、頻繁に取引される商品ですが、最も重大なシステムリスクももたらします。

2025年3月、HyperliquidのHLPプールは、クジラによる過剰なレバレッジとプラットフォーム上での繰り返しの担保引き出しにより大きな損失を被り、マーク価格メカニズムと清算プロセスにおける構造的な脆弱性が露呈しました。このような出来事は、表面的な取引の深さやユーザーの増加を超えて、Perp DEXの真の安定性は、極端な市場環境下におけるリスクモデルの回復力にかかっていることを改めて認識させてくれます。

マーケットメーカーの損失、清算カスケード、あるいは個々の行動によって引き起こされるシステミックリスクなど、これらはすべて同じ核心的な問題、すなわちプロトコルの価格設定方法、リスクの配分方法、そしてレバレッジと清算の取り扱い方に直接関連しています。したがって、リスク管理アーキテクチャを理解しなければ、Perp DEXの競争優位性を真に理解することはできません。

この記事では、「リスクモデル」から始め、Perp DEX のコアアーキテクチャ、リスクの原因、リスク管理の違い、将来の動向を体系的に分析し、ファンド、定量トレーダー、Web3 投資家向けに専門的で包括的な分析フレームワークを提供します。

Perp DEXのリスクモデル:プロトコルの生命線

リスクモデルは、プロトコルの動的なリスク管理ハブであり、極端な市場環境下での存続を左右します。従来の金融におけるリスクエンジンに似ていますが、オンチェーンシステムでは一時的な手動介入が不可能であるため、より複雑です。

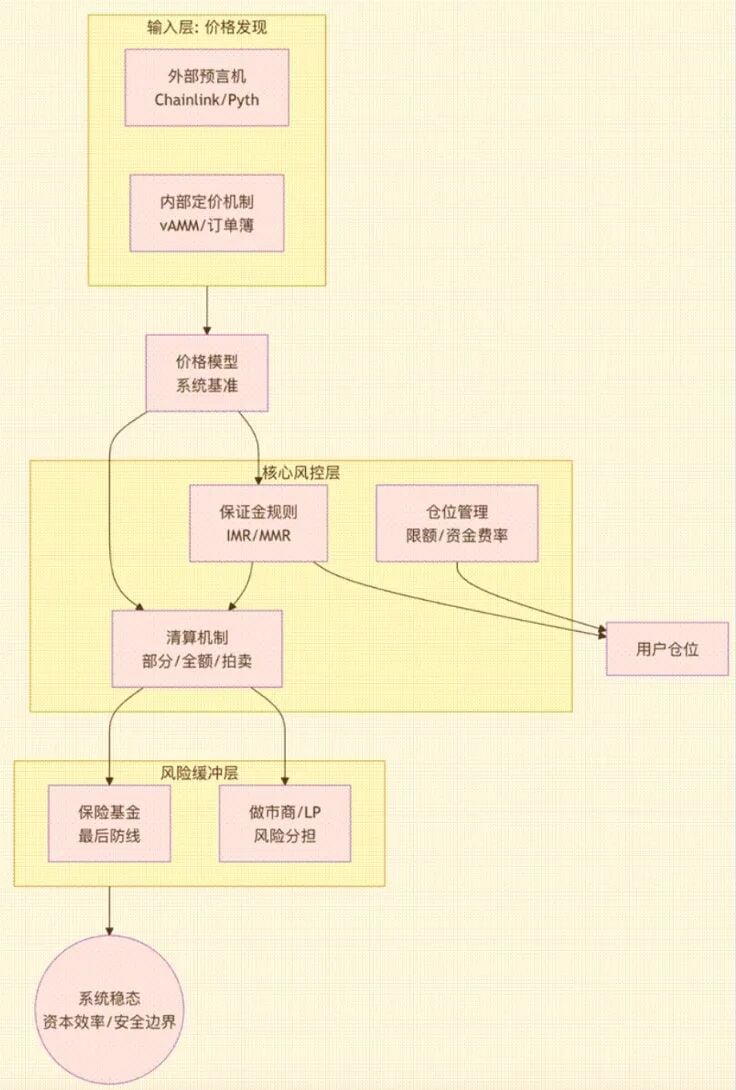

成熟した Perp DEX リスク モデルは複数のコア コンポーネントで構成されたシステムであり、そのアーキテクチャと相互関係は次の図に示されています。

図1:(この図は、リスクモデルが価格入力から始まり、コアリスク管理層を経て、最終的にリスクバッファー層を通じてシステム全体の安定性と資本効率を出力する様子を示しています。価格モデル、マージンルール、清算メカニズム、保険基金などのモジュール間の本質的なつながりが示されています。)

これらのモジュールは、プロトコルの「リスクスケルトン」を形成します。これらのコンポーネントのいずれかに脆弱性があると、市場の大きな変動時に構造的な欠陥が発生する可能性があります。

- LP またはマーケット メーカーは制御不能な損失を被る可能性があります (AMM モデルでは一般的)。

- 契約は破綻し、保険基金はすぐに枯渇した。

- 清算の遅れにより、証拠金の請求と広範囲にわたる損失の連鎖反応が引き起こされました。

- Oracle が操作され、裁定取引攻撃が引き起こされました。

- マルチアセット、マルチレバレッジのポートフォリオによる制御不能なリスクが、全面的なマージンコールにつながりました。

言い換えれば、リスクモデルは、プロトコルがどれだけの資本を支えられるか、どのような種類のトレーダーにサービスを提供できるか、そして極端な市場環境に耐えられるかどうかを決定します。したがって、リスクモデルは最終的に、取引経験、市場の深さ、資本効率、プロトコル収益、トークン価値獲得といったすべての指標の上限を決定します。

このため、過去 2 年間で、Perp DEX における競争は、単なるトランザクション マイニングや手数料戦争ではなく、基礎となるリスク管理アーキテクチャに移行しました。

主流のPERPアーキテクチャとリスクモデルのコアモジュールの内訳

Perp DEX のアーキテクチャの進化は、本質的には「リスクがどのように再分配されるか」という道筋です。

- フェーズ1(オフチェーン・オーダーブック):リスクは、中央集権型マッチングノードの堅牢性にあります。dYdXに代表されるこの設計は、トランザクションの効率性を保証しますが、リスクはオフチェーン・マッチングの可用性とセキュリティに集中しています。

- 第2段階(AMM):リスクは流動性プールの方向性エクスポージャーに移転されます。例えば、GMXのAMMモデルでは、LPは非常に強い方向性リスクを負うため、恒久的な損失、極端な市場変動、そしてMEV(平均自己資本)といった問題が避けられません。

- 第3段階(オンチェーン・オーダーブック - CLOB):リスクは、基盤となるパブリックブロックチェーンのパフォーマンスと決定論への依存へと移行します。代表的なプロジェクトであるHyperliquidでは、現在、永久取引量の70~80%がオーダーブックモデルに集中しています。この高性能なオンチェーン環境は、TPS、メモリプールの安定性、そして契約執行のセキュリティへのかつてないほどの依存を意味します。

- フロンティア探索(ハイブリッドモード):リスクは、オーダーブックと流動性プール間の動的な切り替えのロジックとフィードバックループにあります。SolanaのDriftを例に挙げると、AMMをディープバックアップメカニズムとして利用し、オーダーブックの流動性が不足すると自動的にクォートを補充することで、執行品質と資本効率の新たなバランスを見つけます。

さまざまなアーキテクチャ間の違いは、最終的には次の 4 つのコア リスク管理モジュールの設計に反映されます。

2.1. 価格モデル:システムのベンチマーク

価格モデルは、取引の公平性、清算トリガー、資金調達率を決定し、永久契約システムの基盤となるベンチマークとして機能します。オラクルレイテンシ、操作、MEV(平均株式価値)といった課題に直面しています。成熟したシステムでは、マルチソースアグリゲーション、TWAP(Transfer-Only-Pay)、最大偏差制限を採用することで、攻撃への耐性を強化しています。AMM(自動マーケットメーカー)アーキテクチャでは、リスクエクスポージャーの中核となる流動性の深さをシミュレートするための内部価格設定メカニズムも必要です。

2.2. 清算モデル:重要なリスクバッファー

清算メカニズムは、システムの価格変動耐性を決定づけるものであり、パーペチュアルプロトコルにおける最も重要なリスクバッファー層です。そのセキュリティ境界は、初期証拠金、維持証拠金、そして清算バッファーで構成されています。実行ロジック(部分清算、完全清算、オークション)は、ユーザーエクスペリエンスとシステム効率に直接影響を及ぼします。また、清算自体も、オンチェーンの混雑や入札操作といった攻撃対象領域に晒されています。

2.3. 保険基金:最後の防衛線

保険基金は、マージンコールによる損失を吸収するために使用されます。その規模と使用ルールは、契約上のリスク許容度を直接反映しており、極端な市場環境下におけるシステムの「最後の防衛線」として機能します。設計においては、安全性と資本効率のバランスをとる必要があります。規模が大きすぎるとリターンに影響し、規模が小さすぎると自動清算が容易に発生し、契約の評判を損なう可能性があります。

2.4. ポジション管理:システムのグローバルリスクコントローラー

ポジション管理は、一方的なポジションの過度な集中によってシステムが制御不能に陥らないようにするためのものです。ポジション制限、動的証拠金比率、資金調達率といったメカニズムは、市場の力を調整するために用いられます。マルチアセットやロングテール資産の場合、相関関係や市場操作リスクの管理はさらに大きな課題となります。

主流の事例におけるリスクモデルのトレードオフ分析

現在主流のプラットフォームは、マッチング精度と資本効率の向上を目指し、CLOBまたはCLOB中心のハイブリッドソリューションへの移行を進めています。以下の表は、代表的な4つのプロジェクトのリスクモデルの特性と主要なトレードオフを体系的に比較したものです。

図 2 (この図は、Hyperliquid、Aster、edgeX、Lighter を、コア アーキテクチャ、価格設定モデル、清算メカニズム、保険基金、主なリスク、コア トレードオフの 6 つの側面から比較し、さまざまなテクノロジ ルートにおけるリスクの好みとトレードオフを示しています。)

事例分析の要点:

- HyperliquidはCEXに近い効率性と深度を実現していますが、そのマッチングロジックはオンチェーン決済とオーダーブック検証を統合しているため、システムの複雑さが増し、リスク管理メカニズムへの依存度が高くなります。大規模なHLP流動性プールと複雑なリスク管理メカニズムが必要となり、流動性プロバイダーとプロトコル自体に極めて高いリスク管理圧力がかかります。

- アスター氏:清算メカニズムは「リスクを段階的に削減する」という原則に基づいています。「リスクプーリング」戦略を通じて、低ボラティリティ期における資本効率と堅牢性を向上させますが、リスク伝達経路がより複雑になり、パラメータ設定に対する極度の敏感さを伴います。

- edgeXはZK-Rollupテクノロジーを採用し、極めて高い透明性と検証可能性を確保することで、外部保険基金への依存を低減しています。しかし、これはL2データの可用性と状態コミットの遅延によって生じるパフォーマンスの制限を伴います。これらのリスクが全体的な安定性に与える影響を軽減するには、冗長性メカニズム、検証可能な再生機能、そして堅牢な監視機能を活用する必要があります。

- 軽量化:「検証可能なオフチェーンオーダーブック」アーキテクチャでは、監査可能性とオンチェーンの信頼性が優先されますが、純粋なオフチェーンマッチングの上限に達しないパフォーマンスを犠牲にしています。そのため、透明性、検証可能性、およびシステムリスクの低減を重視するユーザーに適しています。

結論:セキュリティの境界と将来の動向

2025年までに、Perp DEXのセキュリティ境界は「スマートコントラクトセキュリティ」から「システムレベルセキュリティ」へと移行しました。オンチェーンマッチング、オラクル価格ソース、清算ロジック、リスクパラメータ、LP流動性プールのエクスポージャー制御、マーケットメイクメカニズムの堅牢性、そしてクロスチェーンメッセージの整合性が、相互依存的なセキュリティフレームワークを構成します。

将来の3つの大きなトレンド:

1. 半自動リスク管理:オンチェーンメカニズムだけでは複雑な攻撃への対処が不十分です。将来的には、オフチェーンのリアルタイム監視と動的なパラメータ調整を組み合わせることで、「半自動ガバナンス」システムを構築します。

2. コンプライアンスの統合:「保管は不要だが規制の対象となる」というハイブリッドモデルは、機関投資家レベルの流動性を確保するための鍵となるでしょう。検証可能なKYCとコンプライアンスに準拠した流動性プールが新たなインフラとなるでしょう。

3. テクノロジー主導によるセキュリティ境界の拡大:ゼロ知識証明、高性能 L2、モジュール設計などのテクノロジーにより、複雑なリアルタイムリスクモデルをブロックチェーン上で実行できるようになり、リスク管理能力が金融インフラストラクチャのレベルにまで引き上げられます。

将来の勝者は、取引手数料や深さで競争する者ではなく、技術的なセキュリティ、金融工学、コンプライアンス フレームワークを統合できる者になるでしょう。