原作者: Frank @IOSG

要点 TL;DR

- ステーブルコインは暗号通貨のキラーアプリです。NFTでもミームコインでもありません。ステーブルコインは既にグローバルサウスの「日常通貨」となっています。市場は新しい通貨の創造ではなく、既存のステーブルコインをいかにして日常の支払いに真に統合するかに焦点を置いています。

- 消費者価値はB2Bによって推進されます。個人間のピアツーピア送金や暗号カードは確かに重要ですが、最大のTAM(市場規模)は企業間のクロスボーダー決済で発生すると考えています。ステーブルコインを抽象化し、大企業の送金システムに直接組み込む暗号オーケストレーションレイヤーとPSPは、大規模な資本移動と資本蓄積という追加的なメリットを享受することができます。

- ライセンス + 回廊 = 堀: インフラストラクチャの競争がテクノロジーから流通へと移行したのと同様に、B2B 決済における真の障壁は、規制ライセンス (MSB/EMI/SVF など)、銀行提携、および国境を越えた回廊における先行者利益にあります (例: Bridge は米国の MSB/MTL ライセンスを保有し、RD Tech は香港の SVF ライセンスを保有しています)。

- オーケストレーション > アグリゲーション:アグリゲーターは利益率の低い市場マッチングプラットフォームに過ぎず、オーケストレーターはコンプライアンスと決済を管理します。真の防御力は、ライセンスを直接保有し、資本フローを独立して管理できることから生まれます。

- 競争は激化しており、「基盤技術」重視から「実際の利用」重視へと移行しています。消費者向けアプリケーションと同様に、市場は真の普及とユーザー規模を評価します。TRONの取引手数料の上昇は、ステーブルコイン取引に対する堅調な需要を既に示しています。次の段階では、ステーブルコインネイティブチェーン(PlasmaやArcなど、確立された発行・流通チャネルを持つステーブルコイン発行者)が、Hyperliquidのようなアプリケーション特化型チェーンと同様に、ユーザーが独自のステーブルコインブロックチェーン上で直接取引・決済を行うことを積極的に推奨するでしょう。これにより、取引手数料の大部分が汎用パブリックチェーンに吸い上げられるのを防ぐことができます。同時に、ユーザーは送金されたステーブルコインで直接取引手数料を支払うことも可能になり、決済手段とネットワークのインセンティブが整合します。

導入

ステーブルコインとそれを基盤とするブロックチェーンは、ホットな話題となり、ほぼ毎日のようにニュースの見出しを飾っています。Tether.ioのPlasmaとStable、CircleのArc、StripeのTempo、Codex PBC、1Money、Googleの次世代レイヤー1ブロックチェーンなど、多くのプロジェクトがこのトレンドを加速させています。一方、世界で最も広く利用されているセルフカストディウォレットの一つであるMetamaskは、ネイティブステーブルコインのローンチを正式に発表し、同社のウォレット製品を決済機能と価値保管機能へとさらに拡張しました。また、国際送金大手のRemitlyは、法定通貨とステーブルコインを複数通貨で利用できるウォレット「Remitly Wallet」のローンチを発表しました。現在ベータテスト中で、Circleと提携し、9月に正式ローンチする予定です。

これらの動きは、ますます多くの大手決済会社やWeb2、Web3の巨大テクノロジー企業が垂直統合を加速させ、ステーブルコインおよびブロックチェーン決済市場に直接参入していることを示しています。彼らは、サードパーティのインフラにのみ依存するのではなく、独自のステーブルコインを発行し、独自のウォレットを構築し、さらには専用の決済ブロックチェーンを立ち上げることさえ選択しています。ステーブルコインは、暗号資産固有のユースケースを超えて、より広範な決済、送金、金融サービス分野へと急速に拡大しており、ブロックチェーンの最も実用的なアプリケーションの一つになりつつあります。

したがって、この記事は次のことを議論する良い機会を提供します。

- 現在のステーブルコイン決済技術スタック

- PMFを使用したトラック

- 各支払い経路の投資フレームワークを提案する

ステーブルコイン決済インフラ

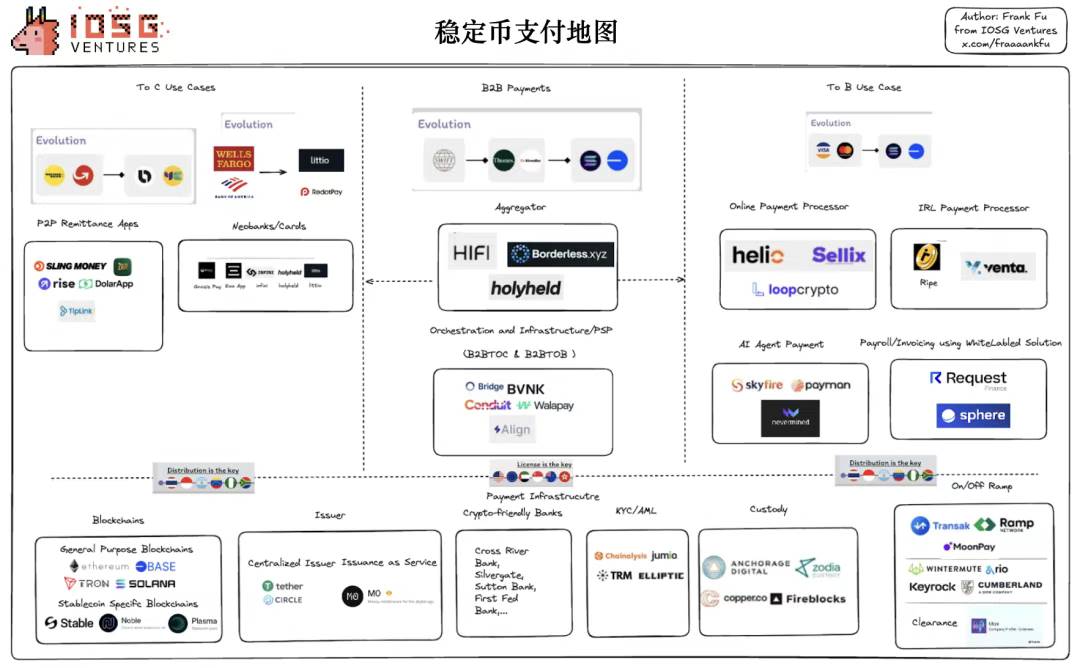

市場にはさまざまな定義がありますが、ステーブルコイン決済の技術スタックは、以下の観点から分類できると考えています。

* 本記事で使用しているマッピングは、著者が7月にまとめたものです。最新のマーケットマップについては、ASXNダッシュボード(https://stablecoins.asxn.xyz/payments-market-map)をご覧ください。

支払いマップ全体の底部には、インフラストラクチャと基盤の両方であるブロックチェーン自体があります。

最近、パラダイムのマット・フアン氏が、Stripeがイーサリアムのレイヤー2ではなく、新しいレイヤー1(L1)Tempoを選択した理由を説明した際、彼は長々とした理由を挙げました。これらの理由の多くはイーサリアムコミュニティや様々なベンチャーキャピタリストから批判されましたが、その一つである高速ファイナリティに関する点は、今日のイーサリアムが直面している真の問題を如実に示していました。

▲ 出典: パラダイムのマット・フアン

ブロックチェーンにおける「ファイナリティ」とは、一度承認された取引は、取り消しや変更が不可能であり、ネットワークの変動やチェーンの再編成によって取り消されることもないことを意味します。「高速ファイナリティ」とは、この保証を数秒、あるいは数秒未満で提供し、ユーザーに10分以上も待たせることなく実現することを意味します。さらに、L2ファイナリティはL1に依存しているため、L2処理がどれほど高速化・高性能化しても、そのセキュリティとファイナリティの速度は依然としてL1に依存します。

イーサリアムの現在のメカニズムは堅牢ですが、やや遅いです。ブロックは12秒ごとに生成されます。トランザクションは迅速に追加されますが、最終的な経済承認には約12~15分、つまりPoSエポック2つ分かかります。この間、バリデーターは継続的に投票を行い、結果をスタンプすることで結果を確定します。これまでのところこれで十分ですが、商業決済や機関投資家の高頻度決済のニーズを満たすため、市場は2秒未満の最終承認時間を求めるようになっています。基盤となるチェーンが遅いと高速決済をサポートできません。ネットワーク転送コストが高いと「低手数料」という約束を果たすことができません。また、インフラの不備によって、最高のユーザーエクスペリエンスさえも損なわれる可能性があります。

▲ 出典: OKX Gas Tracker (2025年7月23日)、ブロックタイムとファイナリティタイム: トークンターミナル

垂直統合という観点はさておき、ステーブルコイン発行者や従来型の決済大手が独自のブロックチェーンを構築するケースが増えているのは、まさにこのためです。利益分配という観点だけでなく、根本的な理由は、すべての上位層アプリケーションとユーザーエクスペリエンスが、最終的には基盤となるインフラに依存しているということです。わずか数セントという低い取引手数料、ほぼ瞬時のファイナリティ、そしてユーザーがガス代を気にする必要がないトークン設計を実現することによってのみ、真にスムーズでシームレスなユーザーエクスペリエンスを実現できるのです。

共通コアの基本機能は次のとおりです。

- 安定した低い取引手数料、ステーブルコインで直接支払い可能

- 許可されたバリデータノードセット

- 高スループット(TPS)

- 他のブロックチェーンや決済システムとの互換性

- オプションのプライバシー機能

成功または失敗を本当に決定づけるものは、多くの場合、テクノロジーを超えたところにあります。たとえば、次のようなものがあります。

- 明確な市場開拓(GTM)戦略

- 効果的な事業開発の実行

- サウンドパートナーエコシステム

- 開発者の効率的な紹介とサポート

- マーケティングと外部コミュニケーション

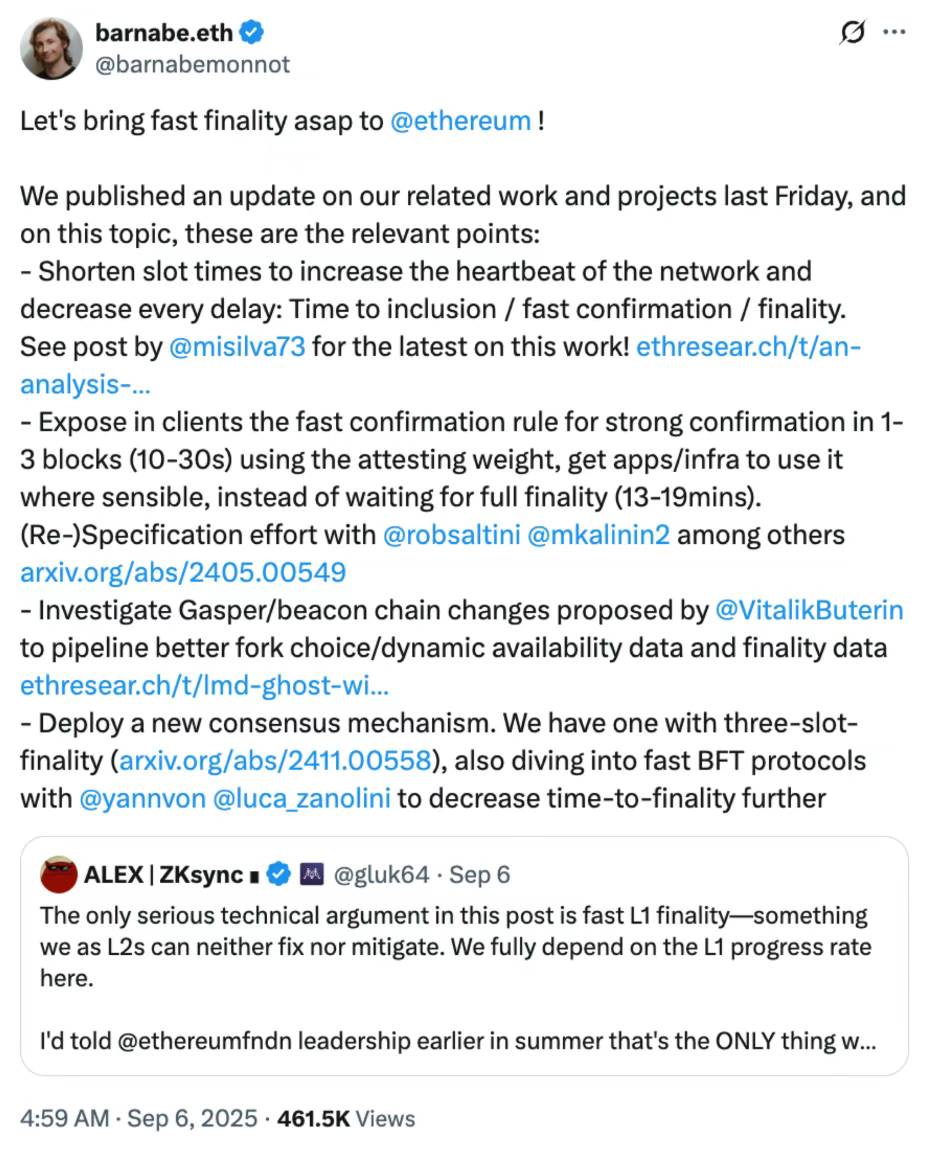

異なるブロックチェーン間の具体的な比較については、後続の記事で詳しく取り上げますので、ここでは詳細は割愛します。もちろん、イーサリアムは分散性を損なうことなく高速ファイナリティを実現することの重要性を長年認識してきました。コミュニティメンバーはイーサリアム財団(EF)に対し、このプロセスを加速させるよう働きかけており、EFのBarnabé Monnot氏は現在進行中の計画について次のように語りました。

- ブロック生成時間は12秒から6秒に短縮され、関連するテストは完了しています。

- 新しい「クイック確認ルール」が導入されると、完全な最終確認を待たずに、1〜3 ブロック(約 10〜30 秒)待ってからトランザクションを強力に確認できるようになります。

- また、Vitalik が提案したソリューションに基づいてコア プロトコルを最適化し、「3 スロット最終確認」などの次世代のコンセンサス メカニズムを模索しています。

▲出典:EFのBarnabé Monnot

ステーブルコインネットワークの急速な発展に加え、ステーブルコインの発行自体も爆発的な成長を遂げています。ステーブルコイン発行プラットフォームM0は最近、Polychain Capital、Ribbit Capital、Endeavor Catalyst Fundが主導する4,000万ドルのシリーズB資金調達ラウンドを完了しました。M0のStablecoin-as-a-Serviceプラットフォームは、機関投資家や開発者がブランディング、機能、リターンを完全にコントロールしながら、高度にカスタマイズされたステーブルコインを発行することを可能にします。M0上に構築されたすべてのステーブルコインは、本質的に相互運用性があり、統一された流動性を共有しています。オープンなマルチイシュアーフレームワークと完全に透明性の高いオンチェーンアーキテクチャを備えたM0は、従来のステーブルコイン発行の限界を押し広げています。

M0は導入以来、MetaMask、Noble、KAST、PLAYTRON、Usual、USD.AI、USDhlなどのプロジェクトに採用され、様々な用途のステーブルコインを発行してきました。最近、M0ベースのステーブルコインの発行総額は3億ドルを超え、2025年初頭から215%増加しました。

ステーブルコインの発行者が基盤となるブロックチェーン インフラストラクチャに垂直統合する傾向と同様に、需要シナリオで創造性を発揮するアプリケーション チェーンも、エコシステム レベルでより深い結びつき関係を確立するために、ステーブルコインの発行レベルで垂直統合し始めています。

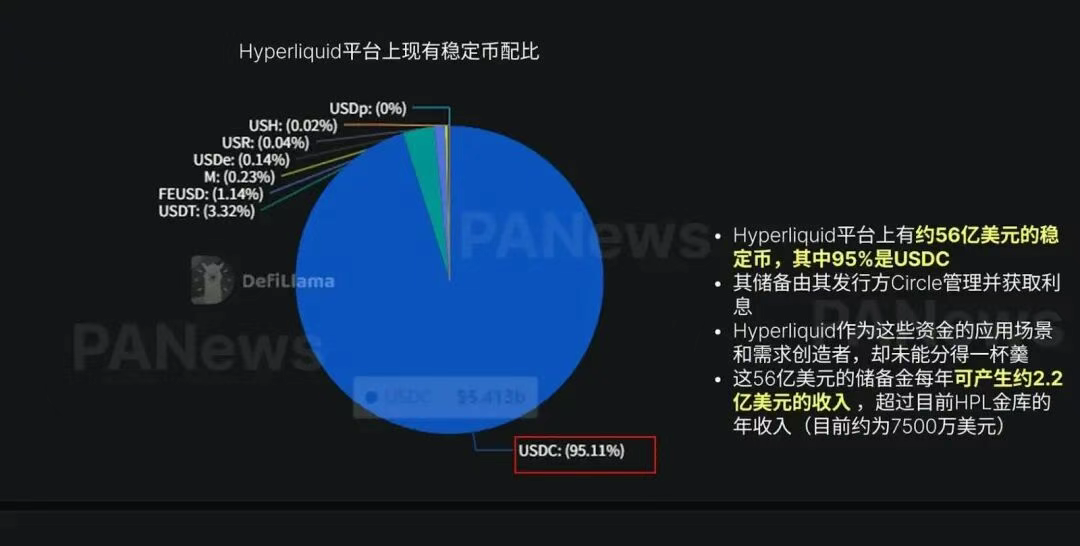

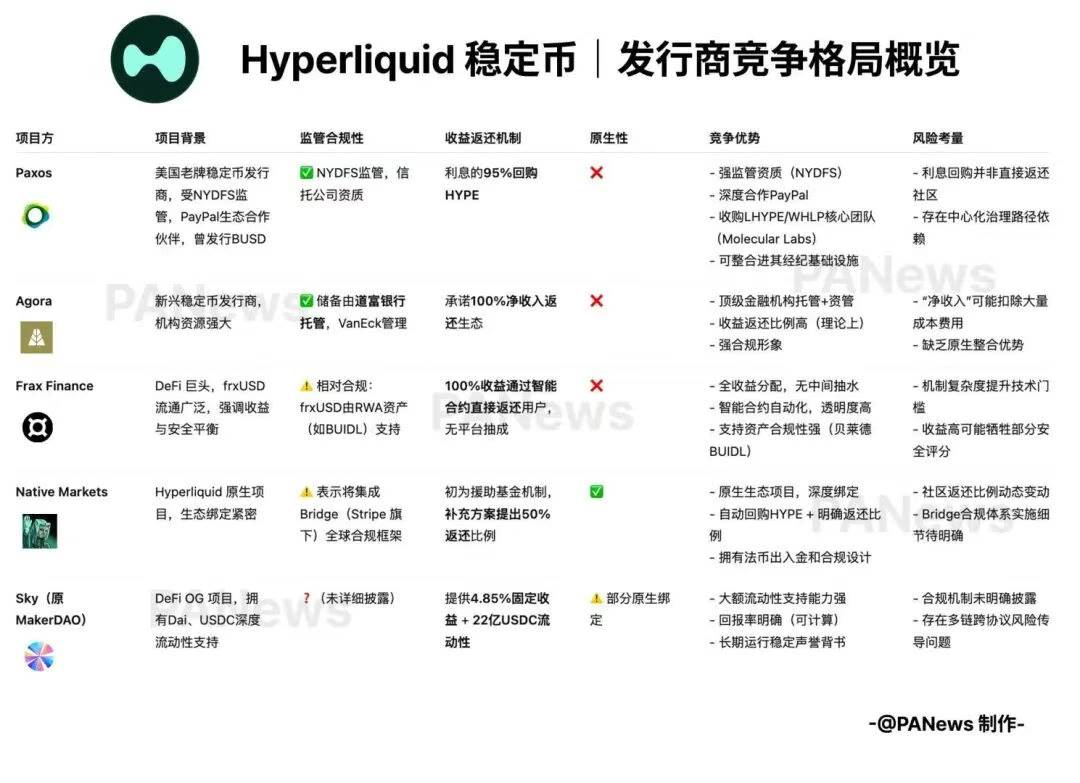

先週金曜日、HyperliquidはHyperEVMエコシステム内でネイティブステーブルコインUSDHを発行する計画を発表しました。発行者はオンチェーン投票と公開入札によって選出されます。その後1週間にわたり、様々なステーブルコイン発行者が入札を行い、最終的に$HYPEステーカーの多数決によって落札者が決定されました。分散型ガバナンスを重視するため、Hyperliquid Foundationは相当量の$HYPEステークを保有しているにもかかわらず、投票を棄権し、意思決定をコミュニティに委ねました。

HyperliquidがUSDHを発行する理由は明白です。プラットフォームは現在、約56億ドルのステーブルコイン資産を保有しており、その95%はUSDCです。この準備金は発行者であるCircleによって保管され、利息を得ていますが、ユースケースと需要の両方を生み出すHyperliquidは、この利益の一部を受け取ることはありません。もしこの56億ドルのUSDHを米国債金利で計算したUSDHに置き換えた場合、年間2億2000万ドル以上の利息収入を生み出し、プラットフォームの現在の年間HLP収益(約7500万ドル)をはるかに上回ります。この追加収益は$HYPEの買い戻しと分配に使用され、エコシステムに利益をもたらします。

▲ 出典:PAニュース

多数の入札提案の中から、Hyperliquidのネイティブプロジェクト「Native Markets」の提案が落札しました。詳細は、こちらをご覧ください:https://www.theblock.co/post/370570/native-markets-team-wins-hyperliquid-usdh-stablecoin-bid-eyes-test-phase-within-days

▲ 出典:PAニュース

ブロックチェーンとステーブルコインの重要性に加え、オン/オフランプ(法定通貨と暗号資産間のオン/オフチャネル)がユーザーエクスペリエンスにおいて極めて重要な役割を果たしていることも明らかです。ユーザーがスムーズかつコスト効率よく法定通貨をステーブルコインやその他の暗号資産に交換できるかどうかは、アプリケーション全体が真のマスアダプションを達成できるかどうかを直接左右することが多いのです。

5年前、IOSGは世界有数のオン/オフランプサービスプロバイダーであるTransakに積極的に投資しました。Transakは、ウォレット、取引所、決済アプリケーション向けのシームレスな法定通貨オン/オフランプを提供し、150以上の国と地域のユーザーをサポートしています。最近、TransakはTether(USDTの親会社)とIDGが主導した最新の資金調達ラウンドで1,600万ドルを確保しました。Transakに加えて、IOSGはラテンアメリカを拠点とし、法定通貨と暗号通貨のオン/オフランプに重点を置くプロジェクトであるKravataにも投資しました。Kravataは、エンタープライズクライアント向けのB2B APIと、サードパーティアプリケーションとの統合のためのB2B2 APIを提供しています。2025年第2四半期現在、Kravataは世界中に90社以上の顧客を持ち、3カ国で事業を展開しています。この取り組みは、オン/オフランプセクターに対する市場の長期的な楽観主義を示すだけでなく、初期投資段階での業界インフラの価値に対するIOSGの正確な評価を再確認するものでもあります。

ステーブルコインとブロックチェーン決済が徐々に主流になるにつれ、Transakのようなオン/オフランプインフラが過去と未来をつなぐ重要なハブになることが予見されます。これは、ユーザーが暗号通貨の世界に入るための入り口であると同時に、ステーブルコインがグローバルな決済システムに統合するための架け橋でもあります。

PMFを使用したトラック

決済インフラが完全に整備されれば、クロスボーダー決済は最も直接的かつ明白なブレークスルーとなるでしょう。世界のクロスボーダー資本フローは年間150兆ドルに達しますが、現在のシステムでは決済に3日かかることが多く、約3%の手数料が発生し、複数の仲介業者が介在しています。効率的な「レール」を基盤とするステーブルコインを利用すれば、決済プロセス全体はわずか3秒で、手数料はわずか0.01%に抑えられ、直接的なポイントツーポイント決済が可能になります。これほど大きな効率性ギャップがあることを考えると、導入はほぼ避けられません。

クロスボーダーB2B決済は、暗号資産分野において完璧な製品市場適合性(PMF)を体現しています。現在、ブロックチェーン手数料の40%はUSDTの送金によるもので、新興市場の何億人ものユーザーが通貨の切り下げやインフレに対するヘッジとして日々USDTを利用しています。インフラや投機的な支出サイクルはさておき、暗号資産において決済(特にクロスボーダーB2B決済)はSWIFTを補完する可能性が高い分野です。真の勝者は、新しいチェーンやユニバーサル・ステーブルコインの発行者ではなく、主要なクロスボーダー決済ルートでライセンスを取得し、流通能力を持つオーケストレーターとなるでしょう。

これは、Web2エンタープライズ越境送金大手のAirwallexがステーブルコイン越境決済企業の脅威を感じてTwitterで防御的な発言をした一方で、採用ウェブサイトでステーブルコイン開発者を公に募集したのも、このためである。

ペイメントオーケストレーションレイヤーは、法定通貨とステーブルコイン、複数の決済方法、チャネル、処理サービスを統合し、エンドツーエンドの決済ソリューションを提供します。このレイヤーはステーブルコインとの互換性を重視しており、法定通貨の受取と支払だけでなく、ステーブルコインの受取、国境を越えた送金、そしてステーブルコインから法定通貨への償還もサポートします。

クロスボーダー決済は多くの場合、「法定通貨 → ステーブルコイン → 法定通貨」という経路を辿ります。つまり、現地の法定通貨をステーブルコインに交換し、そのステーブルコインを国際送金・決済に使用し、受取側で再び現地の法定通貨に交換するのです。決済オーケストレーション層の役割は、この経路を最適化し、摩擦を軽減し、時間を節約し、効率性を向上させることです。

AirwallexやStripeといった既存企業もステーブルコイン決済の開発に積極的に取り組んでいますが、スタートアップ企業はイノベーションと実行スピードにおいて優位性を持つことが多いです。例えば、Alignは大手多国籍企業のクロスボーダー送金ニーズに特化し、ArrivalXは中国の加盟店向けの海外決済に注力しています。オンランプ/オフランプの競争環境と同様に、将来的には単一の統一されたグローバルモデルではなく、地域に特化したソリューションが見られるようになると考えています。

各地域は現地の規制、法律、銀行・金融インフラに大きく影響されるため、ステーブルコイン決済の急速な発展を背景に、「ローカル+リージョナル+オーケストレーションレイヤー」企業として効果的にポジショニングできる中小規模のスタートアップ企業は、特定の決済ルートで十分な収益を上げる余地を持つでしょう。ライセンス取得に加え、ステーブルコインと法定通貨の双方向流通と互換性の高い決済サービスを提供することが、重要な差別化要因となります。長期的な成功には、コンプライアンスとリスク管理が不可欠です。

▲ 出典: ASXN

https://stablecoins.asxn.xyz/payments-market-map

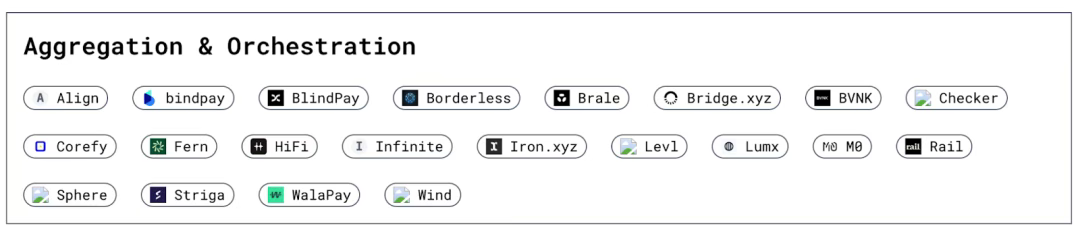

さらに、決済に関する多くの記事では、アグリゲーションとオーケストレーションが同じ象限にまとめられています。しかし、アグリゲーション層とオーケストレーション層は、B2B取引における価値獲得の方法において異なると私たちは考えています。ライセンスを必要としないアグリゲーション層は、オーケストレーション層のラッパーと考えることができます。アグリゲーション層はより多くの地域プラットフォームに接続できますが、価格交渉においては利益分配構造によって制約を受けます。これは、Circleのビジネスモデルに類似したものと見なすことができます。つまり、規模の拡大に伴い、高い利益を達成することがますます困難になるということです。

これらのオーケストレーターは、B2B 集約層の基盤となるサービスとして機能するだけでなく、支払いネットワーク全体のアプリケーション側もサポートしており、具体的には To C アプリケーションと To B アプリケーションに分類できます。

To C アプリケーションは現在、主に Sling などの P2P 支払いアプリケーション、および infini や Yuzu.Money など消費者にさらに多くのステーブルコインの利子獲得シナリオを提供するネオバンク、および現実世界でステーブルコインを使用する際に消費者が直面する困難を解決するステーブルコイン カードに重点を置いています。

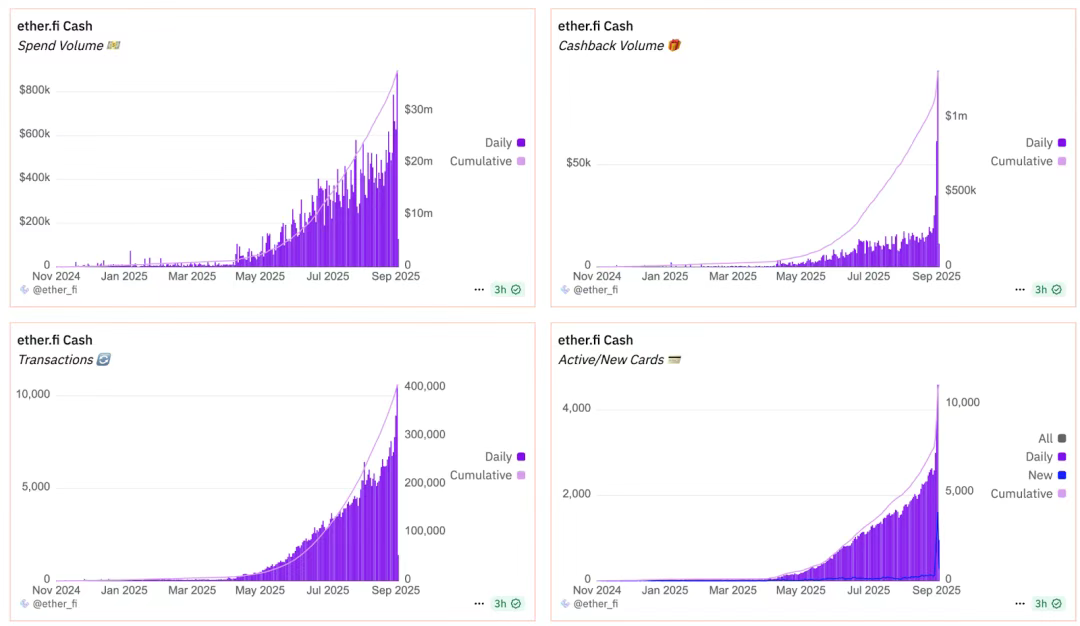

IOSGは長年にわたり消費者向けアプリケーションに携わっており、金利付き決済スーパーアプリであるEther.fiに投資しています。9月には、カード取引額、キャッシュバック額、取引件数、カード発行枚数がすべて過去最高を記録しました。

▲ 出典: Ether.fi Duneダッシュボード

オンチェーンファンドは明らかに利回りを追い求めています。DeFiの総価値(TVL)の約45%(約560億ドル)は、主にAave、Morpho、Sparkなどのプロトコルにおける利回りによって牽引されています。利回り重視のステーブルコインの時価総額は急速に成長しており、15億ドルから110億ドルに急増し、ステーブルコイン市場全体(2,550億ドル)の4~4.5%を占めています。Ethena、Pendle、Aave、Spark、Syrupといった利回り重視のDeFiプロジェクトは、引き続き注目を集めています。

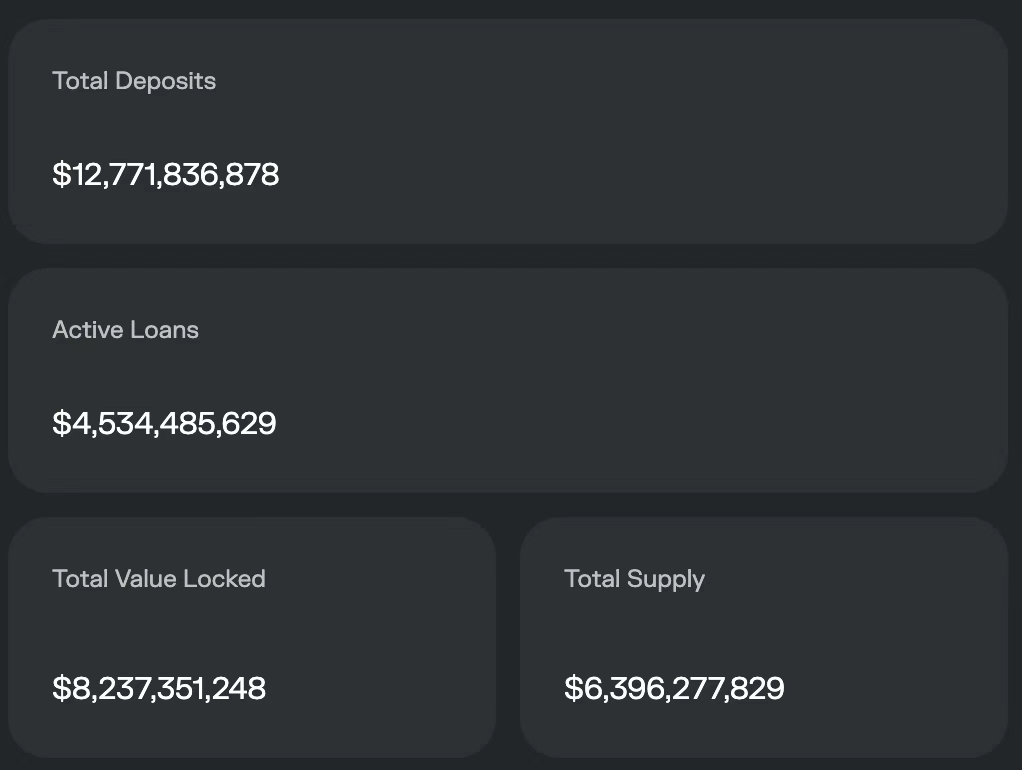

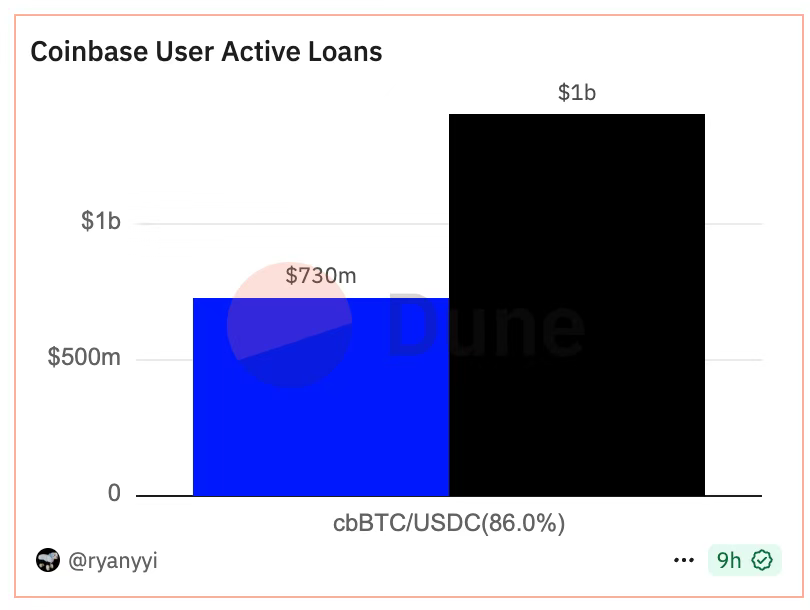

DeFiプロトコルの数が増え続けるにつれて、運用の複雑さも増し、ユーザーエクスペリエンスが低下しています。この痛みを軽減するために、CoinbaseはMorphoを自社の取引所に正式に統合し、CeFiとDeFiを融合したレンディング製品であるCoinbase Onchain Borrowを開始しました。ユーザーは、Coinbase Smart Walletを搭載したフロントエンドでワンクリックでステーキングと借入を完了できます。これにより、ウォレットの作成とMorphoとのやり取りのプロセスが完全に抽象化され、ユーザーエクスペリエンスが大幅に簡素化されます。Coinbase Onchain Borrowは、Morphoに14億ドルの預金と7億3,000万ドルのアクティブなローンを提供しました。これは、それぞれMorphoの合計の11%と16%に相当します。これにより、Morphoの合計預金は127億ドルに達し、アクティブなローンは現在45億ドルとなっています。

▲ 出典: https://app.morpho.org/ethereum/explore https://dune.com/ryanyyi/coinbase-onchain-loans

オンチェーンのユーザーエクスペリエンスを簡素化するという同じ投資哲学に基づき、私たちは早い段階でEther.fiへの投資を選択しました。当初はETHステーキングによるリターンに焦点を当てていましたが、徐々により複雑なサードパーティの金庫戦略へと拡大し、ステーブルコインユーザーのDeFi事業への参入障壁を大幅に下げ、容易にリターンを獲得できるようにしました。さらに、DeFiクレジットカードもローンチし、ユーザーは将来の利息でクレジットカードローンを返済できるようになりました。まさに「今買って、二度と支払う必要がない」モデルを実現しています。

ステーブルコイン・デジタルバンクとステーブルコイン・クレジットカードの大きな可能性は、信用発行をブロックチェーン上に直接移行し、従来の銀行の仲介機能を根本的に弱体化させ、場合によっては代替する能力にあります。従来のモデルでは、銀行の主要収益源は預金と融資の金利差であり、これがシステム全体の基盤となっています。しかし、このモデルは銀行に過度の「選択力」を与えています。一方では、預金システムにアクセスできない多くの非銀行口座保有層を排除し、他方では、融資やクレジットカードの利用資格を満たさない企業や個人を拒絶することになります。

対照的に、ステーブルコインのエコシステムはこのロジックを完全に再構築します。ブロックチェーンのプログラマビリティ、アトミック決済、そして不変性を活用することで、貸し手と借り手はオンチェーン上で直接接続できるようになり、従来の銀行アクセス基準の制約から解放されます。これは、決済と信用取引への参加に革命をもたらします。これに基づき、新たなステーブルコイン・デジタルバンクは、ステーブルコイン、暗号通貨、そしてDeFiレンディングプロトコルをさらにカプセル化し、トラストレスな過剰担保モデルと組み合わせることで、レンディングプールに基づく実質的にリスクフリーのレンディング商品を生み出します。このモデルは、Coinbase Onchain Borrowのような新しいレンディングバンクや、Ether.fiのようなステーブルコイン・クレジットカードとして実現可能です。

B2Bの商業化においても新たな機会を見出しています。例えば、オンラインおよびオフラインの加盟店がステーブルコイン決済に直接アクセスできるようにすることで、銀行のインターチェンジ手数料を回避できるようになります。さらに、法人顧客向けのより便利な請求書発行およびグローバル決済プラットフォームも、幅広い発展の可能性を秘めています。しかし、これらの製品、特に企業のユーザーエクスペリエンスを重視する製品は、決済オーケストレーション層の統合が進むにつれて、競争に直面する可能性があります。

AIを活用したオンチェーン決済の新しいパラダイム

B2Bアプリケーションにおけるもう一つの興味深い可能性は、決済アプリケーションのクライアントとして機能するAIエージェントです。Theoriq、Giza、Almanakといった自動AIエージェント取引やイールドファーミングアプリケーションの登場により、24時間365日、常に新たな収益源を探し求める、より完全に自動化されたAIエージェントの出現が期待されます。同時に、これらの自動AIエージェントは、必要なデータ、コンピューティングパワー、さらには人的サービスを購入するためのウォレットを必要とするようになります。

AIエージェントの開発には新たなオンチェーン・インフラストラクチャが必要であり、これは潜在的な投資機会となる可能性もあります。決済時間が長く、拒否率が高く、手作業への依存度が高い従来の決済システムは、自律エージェントには明らかに不向きです。このため、GoogleはAP2プロトコルを立ち上げ、Coinbaseと共同でA2A x402をリリースしました。MCPが「触手」、A2Aが「言語」だとすれば、AP2とx402はAIが完全な自動化、すなわち自律的な決済と価値交換を実現するための「ラストマイル」と言えるでしょう。

AP2の使命は、金融取引においてAIを信頼性、制御性、追跡可能性を備えたものにすることです。VisaやMastercardに取って代わるのではなく、それらの上に普遍的な信頼レイヤーを構築します。検証可能な認証情報に基づく認証メカニズムを通じて、AIは暗号署名されたデジタル認証を保持し、安全で監査可能な取引を保証します。

委任メカニズムには 2 つのモードがあります。

- リアルタイム認証:AIが商品を見つけた後、ユーザーはその場で確認する必要があります。

- 委任された承認: ユーザーは事前に複雑な条件 (「200 ドル以下のホテル」など) を設定でき、条件がトリガーされた場合にのみ AI が自動的に実行されます。

すべての取引は不変の証拠チェーンを形成し、検証可能な認証情報によって保護・監査可能であり、「ブラックボックス」決済を防止します。Googleの戦略は明確です。金融業界と暗号通貨業界の巨人を統合し、コインを直接発行・決済するのではなく、「信頼」のルールを定義することです。

中でも注目すべきは、暗号通貨決済向けに特別に設計されたGoogle拡張機能であるA2A x402です。CoinbaseおよびEthereum Foundationとの共同開発により、AIがステーブルコインやETHなどのオンチェーン資産をシームレスに処理し、ネイティブWeb3決済をサポートできるようになります。ある意味では、GoogleのAP2はAIを既存の金融システムに統合することを目指しており、CoinbaseとEthereum FoundationのA2A x402拡張機能は、AIのための新しい暗号通貨ネイティブな経済環境の構築を目指しています。

GoogleのA2A標準では、異なるプロジェクトのAIエージェントが相互に通信できますが、それは「相互に信頼された環境」下に限られます。この目的のため、Ethereum FoundationのERC-8004は、デジタルパスポートシステムに類似した信頼レイヤーを追加し、エージェントがEthereumまたはその他のL2上の未知の相手を安全に発見、検証、対話できるようにします。

x402は、HTTPステータスコード「402 Payment Required」にちなんで名付けられました。そのコンセプトは、インターネット通信に決済機能を統合することです。AIがAPIを呼び出すと、サーバーは「402 Bill」を返します。AIはステーブルコインを用いてオンチェーン上で決済を完了し、即座にサービスを受けることができます。これにより、マシン間の高頻度かつ自動化されたトランザクションが可能になるだけでなく、リクエスト、期間、コンピューティング能力などに基づいたAIサービスのきめ細かな課金が可能になります。これは、従来の決済方法では実現が困難でした。

▲出典:Google

オンチェーン・エージェントコマースは、ステーブルコイン決済とAIエージェントという二つのイノベーションによって急速に形成されつつあります。SkyfireやCrossmintといった新興企業は、既にAP2およびx402規格を開発者フレンドリーなSDKやAPIへと抽象化しています。ChaosChainチームは、AP2とイーサリアムの最新ERC-8004「トラストレスエージェント」規格を統合したプロトタイプを既に完成させており、これはほんの始まりに過ぎません。Davide Crapis氏が設立・率いるイーサリアムdAIチームは、このプロセスをさらに推進しています。将来のAIとエージェントの連携の基盤として、イーサリアムは、今日の高度に中央集権化されたAIシステムから、検閲耐性のある真に分散化された未来への移行を支援することを約束します。決済チェーン、ステーブルコイン決済、そしてAI主導の価値革新を組み合わせることで、このエコシステムは多くのエキサイティングなスーパーアプリの出現を促進するでしょう。

参考文献:

究極のステーブルコインクレジットカードの設計 - Doğan Alpaslan、サイバーファンド (https://cyber.fund/content/stablecoincreditcard)

ステーブルコインのオンチェーン決済、Web2思考の明確化 - Zuoye (https://x.com/zuoyeweb3/status/1969367029011644804)

AI決済の最終決戦:Google、Coinbase、Stripeの三つ巴のゲーム - Luke、Marsbit (https://news.marsbit.co/20250919092805091063.html?utm_source=substack&utm_medium=email)