2025年末、中国人民銀行は「デジタル人民元の管理・サービス体制と関連金融インフラ建設のさらなる強化に関する行動計画」を発表し、デジタル人民元が「デジタル現金1.0」から「デジタル預金通貨2.0」へと正式に移行することとなる。

主な変更点は、2026年1月1日から、デジタル人民元ウォレットの残高に利息がつき始め、その法的地位が中央銀行の直接負債から商業銀行負債の特性を持つ法定通貨に変わることです。

グローバルCBDCの共通ジレンマとデジタル人民元の躍進

世界130以上の金融当局によるCBDCの運用は、概して相容れないパラドックスに陥っています。それは、デジタル通貨の導入が伝統的な銀行システムの基盤を揺るがすことをいかに防ぐかということです。根本的な原因は、金融仲介機能の喪失に対する警戒にあります。つまり、中央銀行が安全で利便性の高いデジタル法定通貨を一般大衆に直接提供することは、商業銀行預金の流出につながり、信用創造機能に影響を及ぼすという懸念です。

したがって、欧州中央銀行(ECB)によるデジタルユーロの保有上限設定に関する議論であれ、日本銀行による明確な警告であれ、根底にある論理は防御的である。彼らは、リテール型CBDCを無利息デジタル現金(M0)に厳密に制限し、銀行預金に対する魅力を低下させることで金融の安定性を確保しようとしている。しかし、この結果、利用者や銀行からのインセンティブ不足によりCBDCの普及が困難になり、機能と目的の乖離が生じるケースが多い。

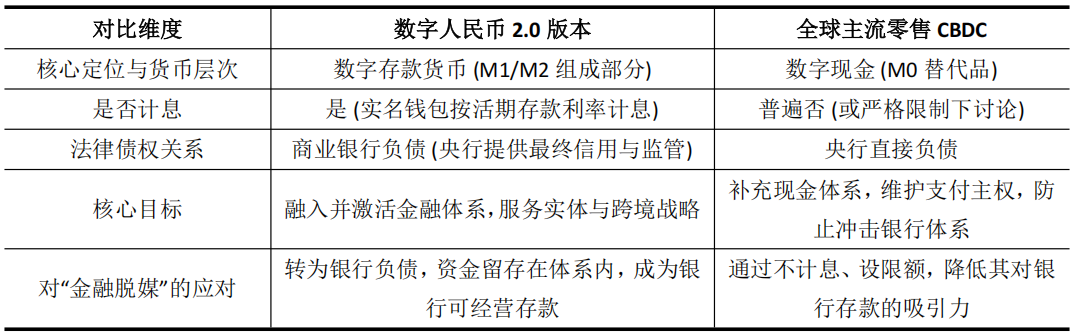

この基盤の上に、デジタル人民元は一般ユーザーのウォレット残高に利息を支払う世界初のCBDCとなります。デジタル人民元2.0は、制度的イノベーションを通じて通貨と債務の関係を再構築し、リスクを軽減し、銀行システムに新たな勢いを生み出すことを目指しています。他の世界のリテール型CBDCとの違いは以下のとおりです。

このモデルは、デジタル人民元を、銀行に潜在的に影響を及ぼす可能性のある「外部循環」ツールから、銀行のバランスシートに深く統合された「内部の血液」へと変えるものである。

商業銀行はデジタル人民元預金に対する管理権と利益獲得権を有し、普及促進の動機を「受動的な責任」から「能動的な運営」へと転換させ、持続可能な市場志向の普及促進メカニズムを構築している。また、明確な預金保険制度により、利用者の信用不安は解消されている。

これはインセンティブ問題を解決するだけでなく、デジタル人民元が伝統的な通貨発行と規制の枠組みに正式に組み込まれたことを意味し、中央銀行に直接適用可能な新たな政策変数(デジタル人民元金利)を提供します。また、取引の追跡可能性は、精密な構造的金融政策を実施するための条件も作り出します。

新しいモデルの定義: CDBC とトークン化された預金の「ハイブリッド」。

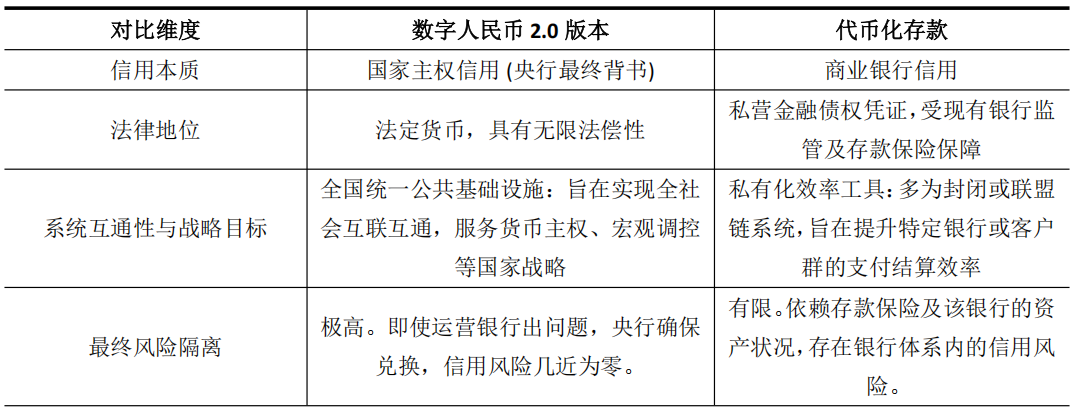

デジタル人民元2.0は、その利子性と銀行業務の特性から、商業銀行が推進するトークン化預金とある程度類似している。後者は、銀行預金のデジタル証明書をブロックチェーン上に記録するもの(JPモルガン・チェースのJPMコインなど)であり、機関間決済の効率化を目的としている。しかし、この類似点は表面的なものであり、両者は信用基盤と戦略レベルにおいて根本的に異なる。

デジタル人民元2.0は、実際には新しいハイブリッド形式を生み出します。トークン化された預金の効率的な外観を吸収しますが、その中核は国家の主権通貨の完全な信用です。

この区別は極めて重要です。トークン化された預金の信用は発行銀行のバランスシートと深く結びついており、その本質は既存の金融仲介機関の効率性を最適化することです。一方、デジタル人民元2.0の信用基盤は依然として国家主権にあり、その目標は将来のデジタル経済を支える基盤的な金融インフラの構築にあります。

清華大学金融工学研究所の報告書も、国家信用に裏付けられ、プログラム可能性を備えたこのデジタル通貨は、「ブロックチェーン+デジタル資産」のデュアルプラットフォームモデルの構築に中核的なサポートを提供すると指摘している。

したがって、デジタル人民元2.0へのアップグレードは、決済ツールの進化だけにとどまらず、最高の信用格付けを持つ「決済トラック」を提供し、来たる大規模資産トークン化の時代への基礎を築くものでもある。

利子付きデジタル人民元による香港のデジタル金融エコシステムの強化

デジタル人民元の戦略的アップグレードは、その地理的、制度的に独特な香港に最も直接的かつ重大な影響を及ぼすだろう。

利払いという重要な変数は、クロスボーダーおよび金融シナリオにおけるデジタル人民元の本質を完全に変え、「支払いチャネル」から「戦略的資産」へと変貌させ、それによって香港の「国際デジタル資産センター」構築に多面的な力を与えることになった。

まず、利子の支払いは、国境を越えた資金が遊休状態になるインセンティブに対処し、香港のオフショア人民元プールとしての機能を直接強化します。

多国間中央銀行デジタル通貨ブリッジ(mBridge)に基づく越境決済ネットワークでは、無利子デジタル通貨は単なる交換手段として機能し、企業は現金に縛られた資本を削減するために、取引を迅速に決済するよう促されます。利子の支払いにより、デジタル人民元は香港におけるオフショア人民元預金と競合できるようになります。多国籍企業の財務センターは、デジタル人民元を利子付きの流動性管理ツールとして活用することで、香港のコンプライアンス体制に長期間留まることができます。

現在、mBridgeにおける取引の95%以上はデジタル人民元で占められています。この利払い政策により、このフロー優位性がストック優位性へと転換され、香港のオフショア人民元資本プールの拡大と深化、そしてハブとしての地位の強化につながることが期待されます。

第二に、利払いは、香港におけるトークン化された資産の発行と決済のための通貨としてのデジタル人民元の信用力を高める。

香港は債券などの資産のトークン化を積極的に推進しています。このような消費者直結型(DvP)決済では、決済通貨の信用格付けが商品のリスク価格設定と市場の受容性に直接影響を及ぼします。利子が付き、国家信用に裏付けられたデジタル人民元の信用格付けは、どの銀行のトークン化預金よりもはるかに高い水準にあります。

香港金融管理局のEnsembleプロジェクトは、トークン化された預金の相互運用性を検討しており、デジタル人民元2.0はより高度な決済資産としてこのエコシステムに統合することができます。デジタル人民元のプログラマビリティを活用することで、債券の利払いプロセスや貿易金融の条件を自動化し、効率性を大幅に向上させ、運用リスクを軽減することができます。

これにより、香港はトークン化された政府グリーンボンドなどのハイエンド商品を発行するための、潜在的かつ優れた基礎金融インフラオプションを獲得することになります。

第三に、利子の支払いにより、デジタル人民元をめぐる金融サービスの革新の余地が活性化し、香港のフィンテック業界に相乗効果をもたらす機会がもたらされた。

デジタル人民元が銀行が運用し、利息を生み出すことができる負債になると、預金、資産管理、融資、スマートコントラクト管理に関連したサービスが登場するでしょう。

国際的に整合したコモンロー制度と活気ある金融市場を有する香港は、こうした革新的なサービスをテストするための理想的な「サンドボックス」です。例えば、デジタル人民元ウォレットと仮想資産プラットフォームを接続する準拠ゲートウェイを開発したり、利付資産の特性に基づいた構造化資産運用商品を設計したりすることが可能になります。

この革新的な相乗効果により、香港はデジタル金融における製品設計とルール策定において有利なスタートを切ることになるでしょう。

第4に、利払いは、デジタル人民元と香港の「デジタル香港ドル」の差別化と協力戦略を深めます。

香港は、金融機関と資本市場アプリケーション間の大規模取引に重点を置いたホールセール型の「デジタル香港ドル」の開発を明確に優先しています。利付デジタル人民元2.0は、主にクロスボーダーの小売決済、貿易決済、そして中国本土の実体経済と密接に連携した関連デリバティブ金融サービスに利用されます。

両者は代替するものではなく、明確な補完関係を形成しています。デジタル香港ドルは香港のホールセールファイナンスの効率性を最適化し、デジタル人民元は国境を越えた経済連携を深めます。この相乗効果により、香港は香港の地域金融インフラと国境を越えた橋渡し機能を同時に強化することが可能になります。