著者:リン・ワンワンの猫

2024年の選挙の夜、フランスのトレーダーはポリマーケットで8,500万ドルの純利益を上げました。

この数字は大多数のヘッジファンドの年間実績を上回っています。

90億ドル以上の取引量を処理し、314,000人のアクティブトレーダーを集めた分散型予測市場であるPolymarketは、「金銭による投票」の境界を再定義しています。

しかし、まず正直に言わなければなりません。市場を予測することはゼロサムゲームです。

Polymarket ウォレットのうち、1,000 ドルを超える利益を達成したのはわずか 0.51% です。

それで、優勝者は具体的に何を正しくやったのでしょうか?

以前、一連の戦略を書きましたが、最近では、8,600 万件のオンチェーン トランザクションの体系的なバックテスト分析を整理して実行しようとしました。

トップトレーダーの保有ロジックとエントリー/エグジットのタイミングを分析します。

私たちは、フランスのクジラからの「近隣世論調査」情報に基づく裁定取引から年率 1800% の収益率を誇る高確率債券戦略まで、またプラットフォーム間の価格差を捉えることから勝率 96% のドメイン固有のアプローチまで、6 つの実績ある利益獲得戦略をまとめました。

振り返ってみると、トップトレーダーに共通する特徴は「予測能力」ではないことがわかります。

代わりに、次の 3 つの点があります。

市場の価格設定の誤りを体系的に特定し、リスク管理に執着するほど厳格であり、単一の分野で圧倒的な情報優位性を築く忍耐力。

ここまで読んでくださった方は、2026 年に遅かれ早かれ自分で試してみることになると思います。

もちろん、これは「ギャンブルのやり方」を教える本ではありません。

目的は、市場参加者、特に初心者に、体系的な戦略的フレームワークと再現可能な方法論的リファレンスを提供することです。

キーワード: 予測市場、ポリマーケット、取引戦略、裁定取引、リスク管理、ブロックチェーン

5つのパートに分けて解説します。戦略だけ知りたい方は、パート3まで飛ばしてください。

I. 研究の背景

II. 評価の次元と基準

III. 2025年に向けた6つの中核戦略

IV. ポジション管理と戦略

V. 結論

I. 研究の背景

2025年10月、ニューヨーク証券取引所の親会社であるICEはポリマーケットに20億ドルの小切手を発行し、同社の評価額を90億ドルと評価した。

1か月後、ポリマーケットはCFTC認可の取引所を買収し、正式に米国に復帰しました。3年前には規制当局によって「グレーゾーンプロジェクト」として排除されていたものが、今では伝統的な金融機関にとって格好のターゲットとなっています。

転換点は2024年の選挙となるだろう。

主要世論調査が軒並み「予想は難しすぎる」との声を上げていた中、ポリマーケットのオッズは一貫してトランプ勝利を示唆していました。37億ドルを賭けたこのオッズは、最終的にプロの世論調査機関よりも早く、より正確に結果を予測しました。学界は古くからある疑問を再検証し始めています。人々に「口に出して言う」ことで、本当により誠実な判断を促すことができるのでしょうか?

インターネットの最初の30年間で、3種類のインフラが構築されました。検索エンジンは「何が起こったか」を伝え、ソーシャルメディアは「他の人の意見」を伝え、アルゴリズムによるレコメンデーションは「あなたが見たいと思うかもしれないもの」を教えてくれます。しかし、常に欠けていたものが一つあります。それは、「次に何が起こるか」という確かな答えを得られる場所です。

Polymarket はこのギャップを埋め、「情報価格設定」の重要なニーズを捉え、暗号通貨分野で初の真の主流アプリケーションになりつつあります。

メディアがニュースを書く前にオッズをチェックし始めるとき、投資家が意思決定をする際に市場を参照し始めるとき、政治家のチームが世論調査ではなくポリマーケットを監視し始めるとき。

それはギャンブルから「価格設定の合意」へと進化しました。

ウォール街に門戸を開かせ、規制当局が容認し、世論調査が恥辱に赤面するような市場は、真剣に研究する価値がある。

II. 研究方法と評価基準

2.1 データソース

この研究では、クロス検証に複数のデータソースを使用しています。

(1)ポリマーケットの公式ランキングデータ

(2)Polymarket Analyticsサードパーティ分析プラットフォーム(5分ごとに更新)

(3)PolyTrackトレーダー追跡ツール

(4)Dune Analyticsオンチェーンデータダッシュボード

(5)Chainalysisブロックチェーン分析レポート

データは、2024 年 4 月から 2025 年 12 月までの 8,600 万件を超える取引と 17,218 の市場状況の完全なオンチェーン記録をカバーしています。

2.2 評価寸法と重量

戦略選択プロセスでは、具体的には次のような多次元の総合評価システムが採用されています。

絶対回収能力(重量30%):

累積損益(PnL)を主要指標として、この戦略によって生み出される総利益を計算します。データによると、PnLが1,000ドルを超えるウォレットは全体のわずか0.51%を占め、取引量が50,000ドルを超えるクジラアカウントはわずか1.74%を占めています。

リスク調整後リターン(25%加重):

投資収益率(ROI)やシャープレシオなどの指標を計算します。優れたトレーダーは通常、各取引のリスクエクスポージャーを総資本の20~40%以内に抑えながら、60~70%の勝率を維持しています。

戦略の再現性(重み20%):

評価戦略は、その体系性と形式化の度合いに基づいて評価されます。内部情報や単なる運に頼った利益は、選考プロセスでは考慮されません。

持続性と安定性(重量15%)

「一発屋」のようなギャンブル的なリターンを除外し、さまざまな市場サイクルにわたる戦略のパフォーマンスの一貫性を検証します。

スケーラビリティ(重み10%)

流動性制約と市場ショックコストを考慮して、分析戦略のより大きな資本規模への適用可能性を検討します。

2.3 除外基準

以下の状況は最適な戦略の選択に含まれません。

(1)2025年3月に発生したUMAトークンガバナンス攻撃のような市場操作の疑い。この攻撃では、500万UMAトークン(議決権の25%を占める)を保有するクジラが700万ドル相当の市場決済を操作した。

(2)単一のポジションが40~50%以上のギャンブル的な取引

(3)検証や再現が不可能な「ブラックボックス」戦略

(4)非公開情報に基づくインサイダー取引

III. 2025年における6つのコア収益戦略の見直し

1. 情報裁定戦略:フランス人が米国のすべての世論調査機関よりも選挙について詳しい場合

2024年11月5日の早朝、CNNとFOXニュースの司会者が選挙は「接戦」だと慎重に発言していたが、

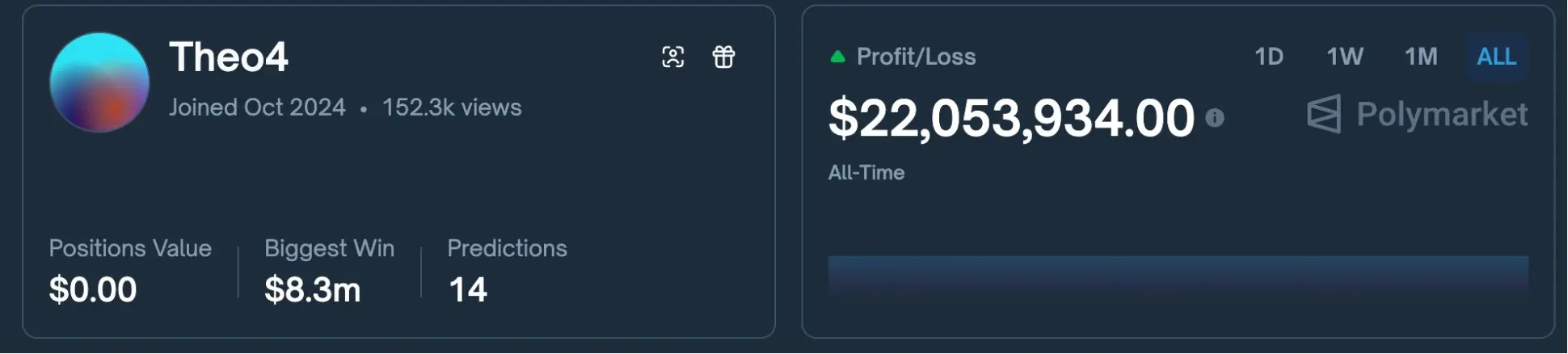

匿名アカウント「Fredi9999」は、保有資産ですでに5000万ドル以上の利益を上げている。

数時間後、トランプ氏は勝利を宣言し、このアカウントとそれに関連する10個のウォレットは最終的に8,500万ドルの利益を獲得した。

このアカウントの背後にいる人物は、かつてウォール街で働いていたフランス人トレーダーのテオです。

主要な世論調査でハリス氏とトランプ氏が互角だったとき、

彼は狂気じみて見えることをした。ほぼすべての流動資産を売却し、8000万ドルを集め、そのすべてをトランプ氏の勝利に賭けたのだ。

有権者に「誰に投票しますか?」と尋ねる代わりに、テオ氏はユーガブに依頼して、ペンシルベニア、ミシガン、ウィスコンシンの3つの激戦州で「あなたの隣人は誰に投票すると思いますか?」と尋ねる特別世論調査を実施させた。

この「隣人効果」の世論調査の背後にある論理は単純だ。自分がトランプ氏を支持していることを認めるのは恥ずかしいが、隣人が支持していると言うのは気にならないという人もいる。

結果は「驚くほどトランプ氏に偏っていた」。テオはデータを受け取った瞬間、30%の賭けから全額賭けへと転じた。

この事例は情報裁定の本質を明らかにしています。それは、他人よりも多くの情報を知ることではなく、適切な質問をすることなのです。テオは世論調査に10万ドル未満を費やし、8,500万ドルの利益を得ました。

これは人類史上最も高い投資収益率を誇る市場調査プロジェクトかもしれません。現在、彼のトータルリターンはPolymarketで1位にランクされています。

再現性評価:情報アービトラージは参入障壁が非常に高く、独自の調査手法、多額の資本、そして「みんなが間違っていると言う」状況でも判断を貫く精神力が必要です。しかし、その核となる考え方、つまり市場価格における体系的なバイアスを見つけることは、あらゆる議論のある予測市場に応用可能です。

2. クロスプラットフォーム裁定戦略: 2 つの市場間で「資金を集める」技術。

情報アービトラージが「知的ゲーム」だとすれば、クロスプラットフォームアービトラージは「手作業」であり、退屈で機械的だが、実質的にリスクがない。

その原理は小学生でも簡単に理解できます。同じ商品がA店では45元、B店では48元で売られている場合、それぞれの店から1つずつ購入することでポジションをヘッジし、結果に関係なく価格差から利益を得ることができます。

学術研究では、2024年4月から2025年4月にかけて、裁定取引業者がポリマーケットから4,000万ドル以上の「リスクフリー利益」を獲得したという数字が記録されています。上位3つのウォレットだけで420万ドルの利益を上げています。

実際の例: 2025 年のある日、「ビットコインが 1 時間で 95,000 ドルを突破した」という質問に対して、Polymarket では 0.45 ドル (はい) という価格が付けられていましたが、競合他社の Kalshi では同じイベントに対して 0.48 ドル (いいえ) という価格が付けられていました。

賢明なトレーダーは、合計0.93ドルのコストで両方を同時に購入します。ビットコインの価格が上昇しても下落しても、1時間以内に1ドル、つまりリスクフリーの7.5%の利益を口座に入金できます。

しかし、ここには「致命的な詳細」があります。2 つのプラットフォームでは「同じイベント」の定義が異なる場合があります。

2024年の米国政府閉鎖の際、裁定取引業者のグループは、Polymarketが「閉鎖が発生した」(YES)と判断したのに対し、Kalshiは「閉鎖は発生していない」(NO)と判断したことを発見した。

確実に利益が出ると思っていたヘッジポジションは、双方に損失をもたらした。

なぜでしょうか? ポリマーケットの決済基準は「OPMが閉店通知を発行すること」ですが、カルシでは「実際に24時間以上閉店していること」が必要です。

裁定取引は、盲目的に利益を上げることではありません。価格差の1ペニーにも、決済ルールの詳細が隠されています。

再現性評価:これは6つの戦略の中で最も難易度が低い戦略です。必要なのは、複数のプラットフォームのアカウント、ある程度の初期資金、そして価格差を比較する忍耐力だけです。GitHubにはオープンソースの裁定取引ボットのコードさえあります。しかし、機関投資家の資金流入により、裁定取引の機会は目に見えて狭まっています。

3. 高確率債券戦略:「ほぼ確実」を年率 1800% の収益を生み出すビジネスに変える。

ほとんどの人は、勝ち目のないチームに賭けたり、番狂わせを予想したりというスリルを求めてポリマーケットにやって来ます。

しかし、本当の「賢いお金」はまさにその逆を行います。つまり、彼らは特に「すでに決まっている」ものを購入します。

データによると、Polymarketにおける1万ドルを超える大口注文の90%は、0.95ドル以上の価格で発生しています。これらの「クジラ」は一体何をしているのでしょうか?彼らは債券購入のように、ほぼ確実に起こるイベントに投資し、「ボンディング」を行っているのです。

例えば、2025年12月の連邦準備制度理事会(FRB)の利下げ会合の3日前、「25ベーシスポイントの利下げ」を約束した「YES」契約は0.95ドルで取引されていました。経済指標はすでに公表されており、FRB当局者の講演でもこの状況は明確に示されており、サプライズの余地はありませんでした。0.95ドルで購入し、3日後に決済すると、72時間以内に1ドル、つまり5.2%のリターンが戻ってきました。

5%ってそんなに高くないと思う?計算してみましょう。もし毎週2回、このような機会を見つけることができれば、52週間×2回×5%=年間520%になります。複利を考慮すると、年率換算のリターンは1800%を優に超えます。しかも、リスクはほぼゼロです。

トレーダーの中には、この戦略を使って週に数回の取引だけで年間 15 万ドル以上を稼いだ人もいます。

もちろん、「ほぼ確実」と「絶対に確実」は同じではありません。

債券戦略の最大の敵はブラックスワン、つまり0.01%の確率で発生する予期せぬ出来事です。たった一度のミスで、何十件もの成功した取引の利益が吹き飛んでしまう可能性があります。したがって、トップクラスの債券投資家の核となる能力は、投資機会を見つけることではなく、「疑似確実性」、つまり一見確実そうに見えるものの実際には隠れたリスクを孕む罠を見抜くことです。

再現性評価:これは初心者に最も適した戦略です。綿密な調査やスピードの優位性は不要で、忍耐と規律だけが必要です。しかし、最大リターンを得られる可能性は最も低いです。資金が一定額に達すると、95%以上の成功率で利益を「獲得」できる機会は市場にほとんど存在しなくなります。

4. 流動性供給戦略:「通行料」を稼ぐだけ?そんなに単純ではない

なぜカジノはいつも儲かるのでしょうか?それは、カジノはあなたとギャンブルをしないからです。カジノはただ手数料を取るだけです。

Polymarket には、「ギャンブラーになる」のではなく「カジノになる」ことを選択する人々のグループが存在します。彼らは流動性プロバイダー (LP) です。

LPの役割は、注文板に買い注文と売り注文を同時に出し、価格差で利益を得ることです。例えば、0.49ドルで買い注文、0.51ドルで売り注文を出した場合、誰が取引するかに関係なく、0.02ドルの差額が得られます。あなたは結果ではなく、誰かが取引するかどうかだけを気にします。

Polymarketは毎日新しい市場を立ち上げています。これらの新しい市場は、流動性の低さ、スプレッドの広さ、そして個人投資家の集中度の高さが特徴です。リミテッドパートナー(LP)にとってはまさに楽園です。データによると、これらの新しい市場に流動性を提供することで得られる年間換算リターンは80%~200%に達する可能性があります。

@defiance_crというトレーダーがPolymarketのインタビューを受け、自動マーケットメイクシステムの構築方法を詳しく語りました。ピーク時には、このシステムは1日あたり700~800ドルの利益を生み出しました。

彼は1万ドルからスタートし、当初は1日あたり約200ドルの利益しか上げませんでした。システムが最適化され、資金が増えるにつれて、利益は1日あたり700~800ドルに増加しました。鍵となったのは、Polymarketの流動性報酬プログラムを活用したことでした。このプログラムにより、彼は市場の両側に同時に注文を出すことで、ほぼ3倍の利益を上げることができました。

彼のシステムは、2 つのコア モジュールで構成されています。1 つは、Polymarket API から過去の価格を取得し、ボラティリティ指標を計算し、100 ドルの投資に対する期待収益を見積もり、リスク調整後の収益で並べ替えるデータ取得モジュールです。もう 1 つは、事前設定されたパラメータ (流動性の高い市場では狭いスプレッド、ボラティリティの高い市場では広いスプレッド) に基づいて自動的に注文を行う取引実行モジュールです。

しかし、選挙後、ポリマーケットの流動性報酬は大幅に減少しました。

LP戦略は2025年末まで存続する見込みですが、リターンは低下し、競争は激化するでしょう。高頻度取引(HFT)の導入コストは一般従業員の給与よりも高額です。ハイエンドVPSインフラはPolymarketサーバーの近くに設置する必要があります。定量分析アルゴリズムは迅速な執行のために最適化されています。

だから、月20万ドル稼いでいるトレーダーを羨ましがる必要はありません。そういう人は確かに存在します。上位0.5%に入るのです。

この「マーケットメイキング + 予測」の組み合わせは、上級プレイヤーにとって標準的なアプローチです。

再現性の評価:LP戦略には、注文板の動向、スプレッド管理、在庫リスク管理など、市場のミクロ構造に関する深い理解が必要です。裁定取引ほど「機械的」ではなく、情報裁定取引のような独自の洞察も必要としません。むしろ、その中間に位置します。スキルは必要ですが、スキルは習得可能です。

5. ドメイン特化戦略:1万時間ルールの市場予測版

Polymarketのランキングには興味深い現象が見られます。それは、高収入を得ている人のほとんどが「スペシャリスト」であるということです。彼らは、あらゆる分野を少しずつ知っているジェネラリストではなく、特定の分野で圧倒的な優位性を持つエキスパートです。

実際の例をいくつか見てみましょう。

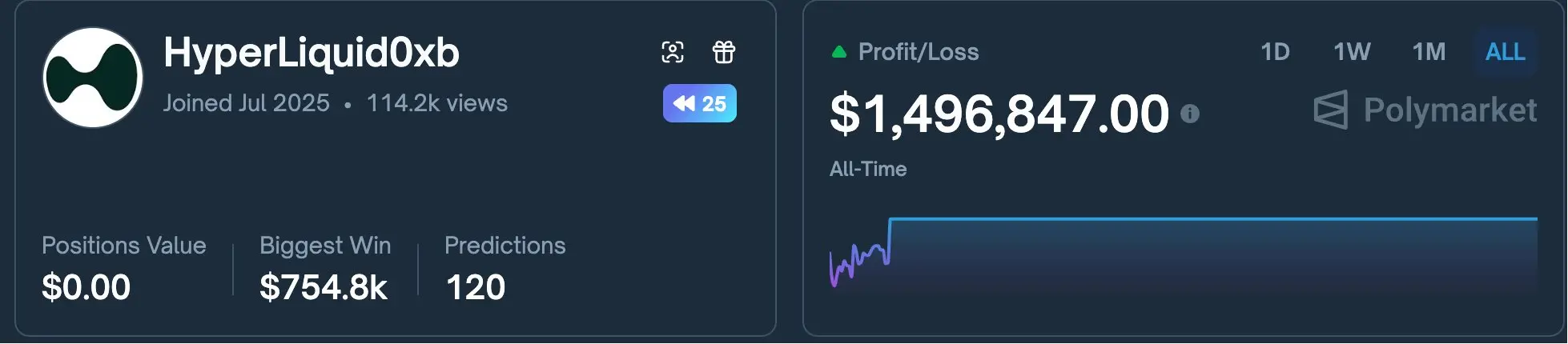

スポーツ市場を席巻するHyperLiquid0xbは、総額140万ドル以上の利益を上げており、中でも野球の試合予想で得た75万5000ドルは、単発で最大の利益です。MLBデータへの精通度はプロのアナリストにも匹敵し、投手のローテーションや天候の変化に応じて試合中に迅速に判断を調整することができます。

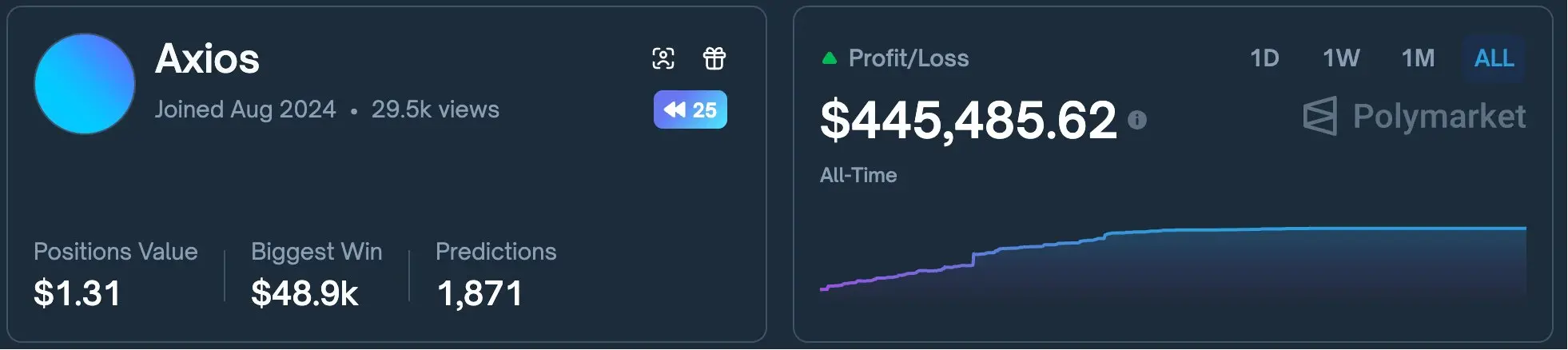

メンション市場の異端児、Axiosは、「トランプ大統領は演説で『暗号化』という言葉を使うだろうか?」といった市場で、驚異的な96%の勝率を維持しています。彼の手法はシンプルですが、非常に時間がかかります。対象者の過去の公の発言をすべて分析し、特定の単語の出現頻度と文脈を統計的に分析し、予測モデルを構築するのです。他社がまだ「賭け」をしている間にも、彼はすでに「計算」を始めています。

これらのケースには共通点が 1 つあります。熟練したトレーダーは年間 10 ~ 30 件の取引にしか参加しないかもしれませんが、各取引には非常に高い信頼性と利益の可能性があります。

したがって、幅広い分野よりも専門分野の方が利益が大きくなります。

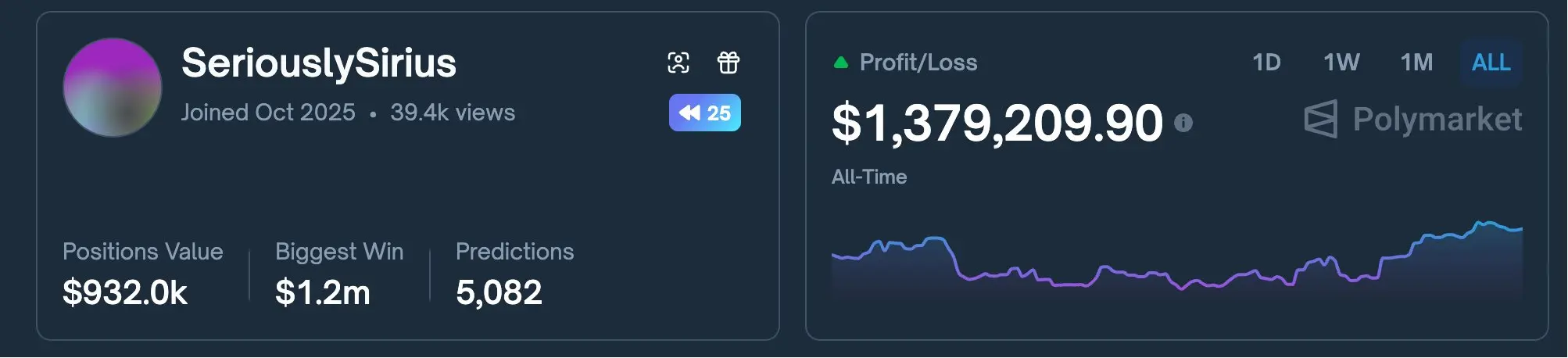

もちろん、私はまた、主要な世界トーナメントで 1 回に 44 万ドルの損失が発生し、その後の一連のトーナメントでも大きな損失が続いたと報告した SeriouslySirius というスポーツ専門家も見ました。

もし「ほんの少しの理解」しか持っていないなら、それは実質的に専門家にお金を渡すようなものです。もちろん、いわゆる「理解」さえも一種のギャンブルです。

再現性評価:これは最も時間の投資を必要とする戦略ですが、参入障壁も最も高くなります。特定の分野で情報優位性を確立すると、その優位性を再現することは非常に困難です。既存の知識がある分野、または自分の専門分野に関連する分野を選択することをお勧めします。

6. スピード取引戦略:世界が反応する前に行動する

2024年のある水曜日の午後2時、ジェローム・パウエル連邦準備制度理事会(FRB)議長が演説を開始しました。「政策は必要に応じて調整する」と発言してからわずか8秒後、ポリマーケットにおける「FRB 12月利下げ」の契約価格は0.65ドルから0.78ドルに急騰しました。

その8秒間に何が起こったのか? 少数の「スピードトレーダー」がライブ配信を監視し、発動条件を事前に設定し、一般の人々がパウエル議長の発言を「理解」する前に注文を出したのだ。

トレーダーのGCR氏がかつて述べたように、スピードトレードの核心は「反応」です。情報が生成されてから市場がそれを消化するまでの時間、つまり通常はわずか数秒から数分という時間枠を活用します。

この戦略は特に「言及市場」において効果的です。例えば、「バイデン氏が今日の演説で中国に言及するかどうか」を他の人よりも30秒早く知ることができれば(ニュースフィードを待つ代わりにホワイトハウスのライブストリームを監視することで)、価格変動前にポジションを確立することができます。

一部のクオンツトレーディングチームは既にこの戦略を産業化しています。オンチェーンデータ分析によると、2024年から2025年にかけて、トップクラスのアルゴリズムトレーダーは10,200件以上の高速取引を実行し、総額420万ドルの利益を上げました。彼らが使用したツールには、低遅延APIアクセス、リアルタイムニュースモニタリングシステム、事前定義された意思決定ルールスクリプト、複数のプラットフォームに分散された資金などが含まれています。

しかし、スピード取引はますます困難になっています。機関投資家の資金が市場に参入するにつれて、裁定取引の機会は「数分」から「数秒」へと縮小し、一般投資家が参加することは事実上不可能になっています。これはいわば軍拡競争であり、個人投資家は機関投資家よりもはるかに少ない手段しか持っていません。

再現性の評価:技術的な知識があり、取引システムの開発に時間を投資する意思がない限り、この手法を試すことはお勧めしません。スピードトレードのアルファは急速に消滅しつつあり、個人投資家の参入余地はますます狭まっています。どうしても参加したい場合は、競争の少ないニッチな市場(地方選挙やニッチなスポーツイベントなど)で練習を始めることをお勧めします。

IV. リスク管理と戦略ポートフォリオ

4.1 ポジション管理の原則

成功しているトレーダーは、一般的に次のようなポジション管理の原則に従います。

相関関係のないポジションを 5 ~ 12 個同時に保有します。短期 (数日) と長期 (数週間/数か月) のポジションを組み合わせます。

新たな機会のための準備金として資金の 20 ~ 40% を確保します。

単一取引のリスクエクスポージャーは総資本の 5 ~ 10% を超えてはなりません。

過度な分散(30 以上のポジション)はリターンを希薄化し、過度な集中(1 ~ 2 のポジション)は過度のリスクを伴います。

最適な位置数は通常 6 ~ 10 です。

4.2 戦略の組み合わせの推奨事項

以下は、リスク許容度に基づいた戦略配分の推奨事項です。

保守的な投資家: 債券戦略 70% + 流動性提供 20% + コピー取引 10%。

バランス型投資家: セクター特化 40% + 裁定取引 30% + 債券 20% + イベントドリブン 10%。

積極的な投資家: 50% の情報裁定取引 + 30% のドメイン専門知識 + 20% のスピード取引。

ポートフォリオに関係なく、単一のイベントまたは関連性の高い一連のイベントに資金の 40% 以上を賭けることは避けるべきです。

V. 結論

2025 年は、Polymarket にとって、周辺的な実験から主流の金融へと移行する極めて重要な年です。

この記事で検討した 6 つの収益性の高い戦略 (情報アービトラージ、クロスプラットフォーム アービトラージ、高確率債券、流動性提供、ドメイン特化、スピード トレーディング) は、予測市場におけるアルファの実証済みのソースを表しています。

2026 年には、市場はより熾烈な競争とより高い専門的障壁に直面すると予測されています。

新規参入者は、(1)情報優位性を築き、それを深く培うことができる垂直分野を選択すること、(2)小規模な債券戦略から始めて経験を積むこと、(3)PolyTrackなどのツールを使用してトップトレーダーのパターンを追跡し、そこから学ぶこと、(4)規制の変更とプラットフォームルールの更新を注意深く監視することに重点を置くことをお勧めします。

予測市場の本質は「お金を使って投票する真実発見のメカニズム」です。

この市場において真の優位性は、運ではなく、より質の高い情報、より厳密な分析、そしてより合理的なリスク管理から生まれます。このレビューが、この新しい世界への体系的な地図となることを願っています。