著者: 周、ChainCatcher

最近、Lighter という名前はコミュニティ中に広まっており、評価の議論やポイント ファーム報酬の計算から、TGE のタイミングに関する推測や市場前の価格変動まで、あらゆる点で強い感情が巻き起こっています。

BinanceやOKXなどの取引所は、LITトークンのプレマーケット取引上場を相次いで発表しました。Polymarketは、上場後の評価額が30億ドルを超える確率が50%以上になると予測しています。2億5000万LITトークンのオンチェーン転送シグナルは、FOMO(買い控え)感情を一気に刺激しました。すべてが順調に進んでいるように見え、Lighterは間違いなく年末の暗号資産市場で最も期待されるプロジェクトの一つです。

しかし、誰もがLITとTGEをどれだけ交換できるか、そして価格がどれだけ上昇するかを計算している一方で、より根本的な疑問が忘れ去られています。このエアドロップの熱狂は、どれだけが真の成長であり、どれだけがバブルに煽られた一時的な幻想に過ぎないのでしょうか?Perp DEXトラックは本当に持続可能な価値を持っているのでしょうか?

バリュエーションアンカーとゼロ手数料の罠

2025年の熾烈な競争が繰り広げられるパープDEXセクターにおいて、Lighterは独自の拡大路線を切り開きました。卓越した運用能力とVCからの支援を一切受けずに公正なストーリーで躍進を遂げたHyperliquidや、Binanceエコシステムに支えられたAsterのブランドプレミアムと比較すると、Lighterはトップクラスの資本を積極的に活用することを選択しました。

RootDataによると、Lighterは今年11月にFounders FundとRibbit Capitalが主導し、Robinhoodも参加した6,800万ドルの巨額資金調達ラウンドを完了した。TGE前の評価額は15億ドルに達しており、それ以前にはDragonflyやHaun Venturesといった大手機関投資家からの出資を受けていた。

Defillamaによると、Lighterの未決済建玉(OI)は15億7,200万ドルに達し、月間収益は1,027万ドル、年間収益は1億2,500万ドルに迫っています。取引量では、Lighterは過去30日間で2,271億9,000万ドルを記録し、業界ベンチマークであるHyperliquid(1,750億5,000万ドル)やAster(1,890億3,400万ドル)を上回り、今年のPerp DEX市場におけるダークホースとして市場から注目されたこともありました。

市場アナリストは、Lighterの野望は単なる永久契約取引所の域をはるかに超えていると考えています。Lighterは、証券会社、フィンテック企業、そしてプロのマーケットメーカーを繋ぐ分散型取引インフラの構築を目指しています。リテール取引においては、LighterはRobinhoodのような「手数料ゼロ」戦略を採用していますが、これには200~300ミリ秒の遅延が伴います。これは間違いなく、高頻度取引を行うマーケットメーカーにとって絶好の裁定機会となります。「低手数料」に惹かれる一般のリテール投資家は、明示的な手数料を回避できる一方で、隠れたスリッページによって通常の取引コストの数倍を負担する可能性があります。

そのため、そのビジネスモデルをめぐっては議論の余地があり、その評価ロジックはPerp DEXとの単純な比較をはるかに超えています。PolymarketはTGE後の評価額が20億ドルから30億ドルの範囲になると予想していますが、長期的な機関投資家の支持を得られるかどうかは依然として疑問です。

一方、歴史的経験は、「ローンチ直後のピークパフォーマンス」がスターVCプロジェクトにとって避けられない宿命となっていることを繰り返し証明しています。2025年のデータによると、セカンダリー市場で大きく注目を集める「VC支援プロジェクト」のパフォーマンスは、その評価額と大きく乖離しています。例えば、VCから10億ドルと評価されたHumanity Protocolの時価総額は現在約2億8,500万ドル、Fuel Networkは約1,100万ドル、Bubblemapsは約600万ドルと、両者の間には数十倍もの差があります。PlasmasやDoubleZeroといった他のプロジェクトの時価総額は、VC評価額のわずか10%から30%に過ぎません。

資本によって膨らんだ「虚栄の指標」に直面したライターは、まさに次のケースになるかもしれない。

Prep DEX:偽りのブーム

Lighter に関する根強い懸念は、本質的には Perp DEX トラック全体の根深いボトルネックを反映しています。

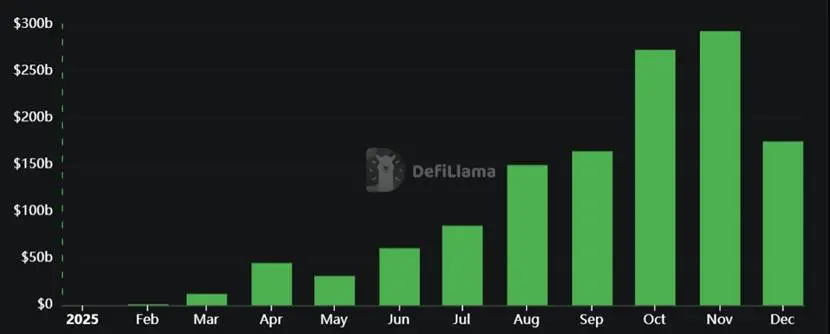

まず、Perp DEXのコアユーザーグループは、理論上はレバレッジトレーダーと機関投資家の裁定取引業者で構成されるはずですが、現実にはその活動レベルは期待を大きく下回っています。DeFiLlamaのデータによると、セクター全体の月間取引量が過去最高の1.2兆ドルに達した10月でさえ、真にアクティブなアドレス数(毎日方向性のあるポジションを保有する実効ユーザー数)は、世界全体で数万から数十万にとどまっていました。これは、BinanceやBybitなどのCEXの数億人規模のユーザー数と比較すると、大きな差です。

その理由は、ユーザーは低料金とオンチェーンのプライバシーを求めてDEXを選択する一方で、ほとんどの個人投資家は資金が限られているためプライバシーにそれほど敏感ではないからです。さらに、Hyperliquidは自社構築のレイヤー1プラットフォームを通じて強固な流動性の堀を築いているため、新規参入者が同じ領域に参入することは困難です。

ユーザー基盤が限られているため、この分野の成長は忠実なユーザーではなく「一時的なファーマー」に大きく依存しています。CoinGeckoのレポートによると、2025年末にはエアドロップファーミングが普及し、ほとんどのユーザーが長期取引ではなくポイント獲得のために集中したため、TGE(トークン生成)後のユーザー維持率は概ね半減しました。例えば、Lighterはシーズン2で50万人以上の新規ユーザーを獲得しましたが、分析によるとその80%はマルチウォレットのSybilアカウントであり、実際のアクティブアドレス数は見た目よりもはるかに少なかったことが示されています。

第二に、業界の厄介な状況は、複数の当事者間の利害の駆け引きによって形成された「短期サイクル」に反映されています。プロジェクトチームは、評価の物語を裏付けるためにTVLと取引量を緊急に必要とし、ポイントと無料手数料でトラフィックを誘導します。VCは出口を探るために高い評価額に賭けます。一方、ファーマーはポイントのファーミングに群がり、エアドロップ後にキャッシュアウトして去ります。

Forklogの分析によると、「利益ルーレット」は紙面上の数字を膨らませる一方で、本質的には様々な関係者間の短期的なゲームであり、エコシステム全体のWin-Winの関係ではないことが示唆されています。典型的な例として、Asterが2025年11月にポイント倍率を調整したことが挙げられます。この調整により、40万のウォレットがLighterに急速に移行し、ガス料金の急騰とプラットフォームの深刻な崩壊を直接引き起こしました。

BitMEXのCEO、ステファン・ルッツ氏は、中央集権型取引所(CEX)が未決済建玉(OI)の95%を依然として管理しており、DEXモデルがインセンティブメカニズムに過度に依存することでビジネスロジックが極めて脆弱になっているため、Perp DEXブームは持続不可能になる可能性があると警告した。21Sharesの2025年中間レポートでは、Perp DEXの市場シェアが年初5%から26%に上昇したものの、この強気な感情に牽引された成長は競争の深刻な断片化を伴っていたことも強調されている。

さらに、Perp DEXにおける取引量の急増は、エアドロップ報酬のポイントによってユーザーがインセンティブを得ていることによるものです。2025年末までに、トークンレスPerp DEXにおけるエアドロップマイニングの人気は急上昇し、LighterとAsterの月間取引量がともに1,800億ドルを超えた理由も説明できます。Asterは独自のトークンを発行していますが、継続的な報酬プログラムを通じて紙ベースの成長を維持する必要があります。この「維持のための補助金」モデルは、Asterの将来を担保にすることに等しいのです。

結局のところ、資本によって支えられ、ポイント制によって維持されているプロジェクトは、TGE(企業向け取引)イベント後に、しばしば激しい評価額の調整に直面する。一流VCが支援するプロジェクトであるVanaを振り返ると、2024年のTGE後にFDV(資金対価値)が一時的に上昇したものの、その後インセンティブの喪失により70%も急落し、急速に流動性が枯渇した「ゴーストプロジェクト」と化した。LighterとAsterの現在のデータ急上昇は、これらのVC支援プロジェクトが評価額を逆転させたのと同様の軌跡を辿っている。

現在の市場環境において、Perp DEXの主導的影響力はほぼ確立されています。Hyperliquidは、オーガニック収益と深みにおける先行者優位性により、トップの地位を確保しています。残りのプレーヤーは、モバイル最適化、保険メカニズム、RWA統合といった極めて狭いニッチな分野で差別化と生き残りを模索するしかありません。

結局のところ、パープDEXセクターは依然としてゼロサムゲームの段階にあります。プライバシーへの関心が低い小規模個人投資家にとって、DEXは移行する十分なインセンティブを欠いています。表面的な人気とは裏腹に、その真の価値はデータが示唆するよりもはるかに低い可能性があります。

結論

ポイント、ベンチャーキャピタル、エアドロップといったブームの論理の中で、Perp DEXは自己完結的な幻想に陥っているように見える。しかし、補助金の波が後退すれば、真のユーザー定着率を欠き、資本提供のみに頼る「ダークホース」は、最終的に二次市場における流動性の試練に晒されることになるだろう。

ライターの物語は続くが、暗号資産投資家にとって、DeFi分野には華々しい祝祭が尽きることはなく、むしろバブルを乗り越えられる真実が溢れていることを改めて認識させるものとなる。次の栄光の瞬間を追い求める中で、自問自答してみる価値がある。この熱狂は一体誰のために燃えているのだろうか?