글로벌 지속 가능한 DEX 시장 개요 및 산업 변화

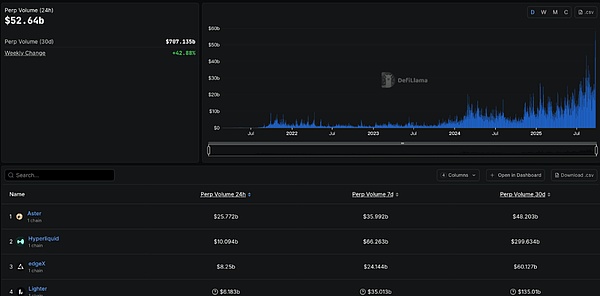

탈중앙화 무기한 스왑 시장은 전례 없는 성장세를 경험하고 있으며, 경쟁 환경도 재편되고 있습니다. 2025년 9월까지 전 세계 무기한 DEX의 일일 거래량은 520억 달러를 돌파하여 연초 대비 530% 증가했으며, 월간 누적 거래량은 13조 달러에 달했습니다. 이러한 성장은 기술 혁신의 획기적인 발전, 탈중앙화 금융 상품에 대한 사용자 수요 증가, 그리고 중앙화 거래소에 대한 규제 압력에 힘입은 것입니다. 현재 이 부문은 암호화폐 파생상품 시장의 약 26%를 차지하고 있으며, 이는 2024년 한 자릿수였던 점유율에서 크게 증가한 수치입니다.

Perp DEX 총 거래량 변경 https://defillama.com/perps

급속한 시장 차별화가 경쟁 구도를 재편하고 있습니다. dYdX와 Hyperliquid와 같은 전통적인 오더북 모델은 정확한 가격 예측과 풍부한 유동성으로 전문 트레이딩 시장을 장악하는 반면, GMX와 Gains Network와 같은 AMM 모델은 즉각적인 유동성과 간소화된 운영 방식으로 일반 사용자를 유치합니다. Jupiter Perps와 같은 새로운 하이브리드 모델은 키퍼 시스템을 사용하여 고속 환경에서 오더북과 AMM 간의 원활한 전환을 실현하는 동시에 두 모델의 장점을 결합하려 합니다. 데이터에 따르면 오더북 모델의 시장 점유율이 확대되고 있습니다. Hyperliquid는 CLOB 아키텍처를 기반으로 누적 거래량 2조 7,600억 달러를 처리했습니다.

Aster DEX의 부상과 시장 영향

APX Finance와 Astherus의 합병으로 탄생한 Aster는 멀티체인 통합 전략과 YZi Labs, 특히 CZ의 지원을 통해 단 몇 주 만에 0에서 최고치까지 급등했습니다. 9월 17일 TGE(Trading General Evolution) 첫날 1,650%의 상승세를 기록했으며, 거래량 3억 7,100만 달러와 33만 개의 신규 지갑 주소 유입을 기록하며 Aster의 강력한 시장 인수 역량을 여실히 보여주었습니다.

Aster의 기술 혁신은 주로 향상된 사용자 경험에 반영됩니다. 심플 모드는 최대 1001배의 레버리지를 제공하며, 이는 Hyperliquid의 40~50배를 훨씬 능가합니다. 위험 부담이 있지만, 이러한 접근 방식은 높은 수익을 추구하는 투기자들에게 매우 매력적입니다. 히든 오더 기능은 기존 금융의 다크풀 개념을 활용하여 대규모 거래를 MEV 공격으로부터 효과적으로 보호합니다. 수익률 통합 기능을 통해 사용자는 BNB와 같은 이자 발생 자산을 증거금으로 사용하여 거래 시 5~7%의 기본 수익률을 얻을 수 있습니다. 이러한 혁신은 DeFi의 결합성을 극대화합니다.

애스터(Aster)의 TVL(총자산총액)은 9월 14일 3억 7천만 달러에서 17억 3,500만 달러로 328% 급증했으며, BNB 체인이 이 중 80%를 차지했습니다. 일일 거래량은 200억 달러를 반복적으로 돌파하며 하이퍼리퀴드를 제치고 세계 최대 무기한 DEX(지속형 거래소)로 등극했으며, 24시간 수수료 수익은 712만 달러에 달했습니다. 더 중요한 것은 애스터가 단 몇 달 만에 누적 무기한 거래량 193억 8,300만 달러를 기록했다는 것입니다. 하이퍼리퀴드의 2조 7,600억 달러에는 미치지 못하지만, 놀라운 성장률을 기록하고 있습니다.

커뮤니티 토론 결과, 두 플랫폼에 대한 트레이더들의 선호도는 확연히 엇갈렸습니다. 전문 트레이더들은 Hyperliquid를 선호했는데, "단일 블록 확인"과 풍부한 유동성이 전문 트레이딩에 필수적이라고 판단했기 때문입니다. 반면, 크로스 체인 사용자와 초보자들은 브릿지 없는 멀티 체인 지원과 CEX와 유사한 사용자 경험을 제공하여 진입 장벽을 크게 낮춘 Aster를 선호했습니다.

하이퍼리퀴드: 기술적으로 진보했지만 시장 점유율은 압박받고 있다

영구 DEX 분야의 선구자인 Hyperliquid는 혁신적인 HyperCore 아키텍처를 통해 온체인 파생상품 거래의 가능성을 새롭게 정의했습니다. HyperCore는 초당 20만 건의 주문 처리 용량과 0.2초의 지연 시간을 달성하여 수많은 중앙화 거래소를 능가합니다. 누적 영구 스왑 거래량 2조 7,650억 달러, 현재 미결제약정 1,335억 달러, 24시간 거래량 156억 달러는 Hyperliquid의 기술 아키텍처의 성공과 사용자들의 신뢰를 여실히 보여줍니다.

그러나 하이퍼리퀴드는 시장 점유율이 지속적으로 하락하고 있습니다. 영구 DEX 시장 점유율은 2025년 5월 71%, 8월 80%에서 현재 38%로 감소했습니다. 이러한 변화는 주로 신흥 경쟁자들의 급속한 성장과 멀티체인 전략의 성공에 기인합니다. 특히 하이퍼리퀴드는 일일 거래량과 수수료 수익 측면에서 애스터 DEX에 반복적으로 추월당했는데, 이는 이전에는 상상할 수 없었던 변화입니다.

Perpdex 거래량 통계 perpetualpulse.xyz

이러한 어려움에도 불구하고 Hyperliquid의 강점은 여전히 분명합니다. BTC/ETH와 같은 주요 자산에 대해 0.1~0.2 베이시스포인트(bp)의 낮은 스프레드로 가장 높은 유동성을 자랑하며, 단일 블록 확인 기능을 통해 트레이더에게 탁월한 확실성을 제공하는 가장 안정적인 기술 아키텍처를 갖추고 있습니다. 또한 100개 이상의 프로젝트가 자사 플랫폼에 포괄적인 DeFi 인프라를 구축하고 있는 가장 성숙한 생태계를 갖추고 있습니다. 더 중요한 것은 프로토콜 수익의 99%를 HYPE 토큰의 바이백 및 소각에 할당하는 디플레이션 모델을 통해 연간 201억 달러의 수익을 창출하여 Hyperliquid의 가치 제안을 강력하게 뒷받침하고 있다는 점입니다.

사용자 품질 측면에서 Hyperliquid는 더 높은 사용자 가치를 보여줍니다. 825,000개의 일일 활성 주소 중 365만 1천 개가 월간 활성 사용자이며, 미결제약정 대비 거래량 비율(OI/Volume)은 287%에 달해 업계 평균보다 훨씬 높습니다. 이 지표는 Hyperliquid 사용자가 단기 투기적 거래보다는 진정한 위험 헤지 거래에 더 많이 참여함을 시사합니다. 반면 Aster의 사용자 기반은 12%에 불과합니다. 일일 거래량이 높음에도 불구하고, Hyperliquid의 사용자 행동은 단기 차익거래에 더 치중되어 있습니다.

경쟁 압력에 직면한 하이퍼리퀴드는 적극적으로 전략을 조정하고 있습니다. 곧 출시될 HIP-3(Permissionless Perpetual Markets)를 통해 누구나 맞춤형 영구 계약을 구축할 수 있게 됩니다. 이를 통해 RWA 영구 계약 및 AI 컴퓨팅 파워 선물과 같은 혁신적인 상품이 등장하여 생태계에 활력을 불어넣을 수 있습니다. USDH 네이티브 스테이블코인 출시는 하이퍼리퀴드의 금융 인프라를 더욱 강화할 것입니다. 약 55억 달러의 운용 자금과 95%의 HYPE 자사주 매입에 할당된 자금은 하이퍼리퀴드의 가치 제안을 크게 향상시킬 것입니다.

이처럼 치열한 경쟁이 벌어지는 시장에서 Hyperliquid의 진정한 경쟁력은 단순히 기술 자체뿐 아니라 핵심 프로토콜을 중심으로 구축된 완벽한 생태계에 있습니다. 영구 거래 플랫폼으로 시작한 초라한 시작부터 현재 100개 이상의 프로젝트로 구성된 포괄적인 DeFi 생태계에 이르기까지, Hyperliquid는 자립적인 금융 인프라를 구축했습니다. 이 생태계는 인프라와 DeFi 프로토콜부터 애플리케이션 계층까지 풀스택 솔루션을 포괄하며, 각 구성 요소는 네트워크의 가치 축적과 사용자 참여에 기여합니다.

이러한 배경 하에 본 기사에서는 Hyperliquid 생태계 내 핵심 프로젝트와 혁신적인 애플리케이션을 자세히 살펴보고, 이러한 프로젝트가 치열한 시장 경쟁 속에서 Hyperliquid에 지속 가능한 경쟁 우위를 어떻게 구축하는지, 그리고 이러한 프로젝트가 어떻게 분산형 파생상품 거래의 미래를 전체적으로 형성하는지 살펴봅니다.

Hyperliquid의 핵심 생태 프로젝트에 대한 심층 분석

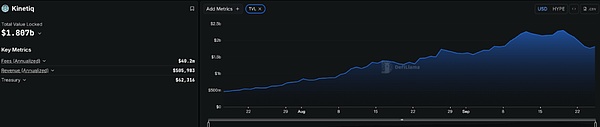

1. Kinetiq - 유동성 스테이킹 생태계 기둥(TVL: 17억 5,700만 달러)

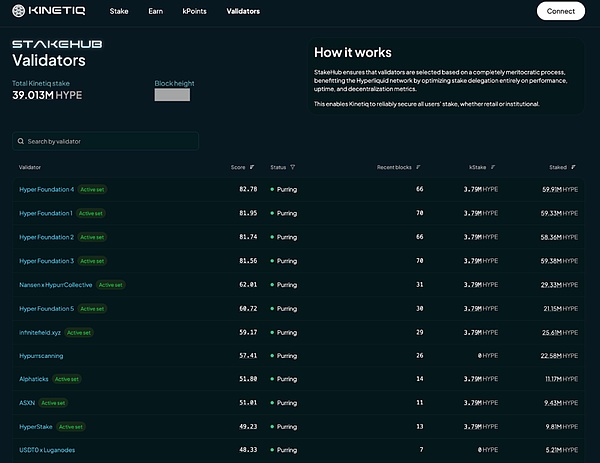

키네틱은 하이퍼리퀴드 생태계 내에서 확고한 입지를 굳건히 하고 있으며, 17억 5,700만 달러의 TVL(총 가치 평가액)을 기록하여 생태계 전체 가치의 약 78%를 차지하며 자본 흐름의 중심 허브 역할을 하고 있습니다. 생태계의 "지토(Jito)" 역할을 하는 키네틱은 혁신적인 스테이크허브(StakeHub) 알고리즘을 통해 검증인 위임 방식을 재정의하여 전례 없는 효율성과 수익률 최적화를 달성했습니다.

StakeHub 알고리즘의 핵심은 정교하고 다차원적인 점수 시스템에 있습니다. 이 시스템은 100명 이상의 활성 검증자를 실시간으로 평가하여 신뢰성(40% 가중치), 보안(25% 가중치), 경제적 성과(15% 가중치), 거버넌스 참여(10% 가중치), 운영 이력(10% 가중치) 등의 지표를 기반으로 자금 배분 전략을 동적으로 조정합니다. 이 알고리즘은 검증자의 과거 성과뿐만 아니라 미래 안정성까지 예측합니다. 머신러닝 모델을 사용하여 할당 가중치를 지속적으로 최적화하여 위임된 자금이 항상 최고 수준의 검증자에게 흐르도록 합니다.

Kinetiq 노드 운영 상태 https://kinetiq.xyz/validators

이 프로토콜은 풍부하고 시장을 선도하는 수익 구조를 제공합니다. 기본 PoS 보상은 연간 약 2.3%의 수익률을 기록하며, 유사한 LST 프로젝트들 중 단연 최고 수준입니다. StakeHub 최적화는 실적이 저조한 검증자의 참여를 방지하여 0.2~0.5%의 추가 수익률을 제공합니다. MEV 수익은 Hyperliquid 네트워크의 MEV 획득 메커니즘을 통해 연간 약 1%의 수익률을 제공합니다. 더욱 매력적인 점은 다른 DeFi 프로토콜과의 통합 보상으로, 6~8%의 가변적인 보너스를 제공하여 총 수익률을 10~12%까지 끌어올려 현재 DeFi 환경에서 매우 경쟁력 있는 수준으로 끌어올린다는 점입니다.

키네틱(Kinetiq)은 간소화된 사용자 경험을 제공합니다. 사용자는 HYPE를 스테이킹하여 kHYPE를 획득하고, 1:0.996의 소액 프리미엄을 받습니다. 이 프리미엄은 유동성 스테이킹에 대한 시장의 부가 가치와 프로토콜 보안에 대한 신뢰를 반영합니다. 언스테이킹 메커니즘은 7일의 보안 지연과 0.1%의 수수료를 적용하여 사용자에게 합리적인 엑싯 메커니즘을 제공하는 동시에 네트워크 보안을 보장합니다.

키네틱(Kinetiq)은 폭발적인 성장을 거듭하며 TVL(총자산총액)이 7월 4억 5,800만 달러에서 현재 18억 1,000만 달러로 세 배 증가했습니다. 이러한 성장은 주로 펜들(Pendle) 프로토콜 통합으로 인해 발생했으며, PT/YT 분할 메커니즘을 통해 kHYPE에 대한 추가적인 유동성 수요와 수익률 전략이 창출되었습니다.

곧 출시될 $KNTQ는 프로토콜 내 탈중앙화 거버넌스와 장기적인 가치 창출을 위한 중요한 도구를 제공합니다. 공급량의 약 30~50%는 에어드랍을 통해 커뮤니티에 분배되며, 포인트 보유자, 얼리 어답터, 그리고 kHYPE 스테이커에게 우선적으로 할당됩니다. $KNTQ의 핵심 기능은 프로토콜 업그레이드 투표, MEV 라우팅 정책 결정, 그리고 HIP-3 시장 큐레이션입니다. 이러한 탈중앙화 거버넌스는 프로토콜의 탈중앙화와 커뮤니티 참여를 더욱 강화할 것입니다.

작동 방식: 사용자는 kinetiq.xyz에 HYPE를 스테이킹하여 kHYPE를 획득합니다. kHYPE는 즉시 발행되며 7일간의 락업 기간이 적용됩니다. 이 프로토콜은 또한 다가오는 $KNTQ 에어드랍에 대비하여 매주 포인트를 분배하는 kPoints 시스템을 제공합니다. 포인트는 스테이킹 금액 및 보유 기간 등 다양한 지표를 기반으로 적립됩니다.

2. 기반 - 모바일 슈퍼 앱 및 생태계 포털

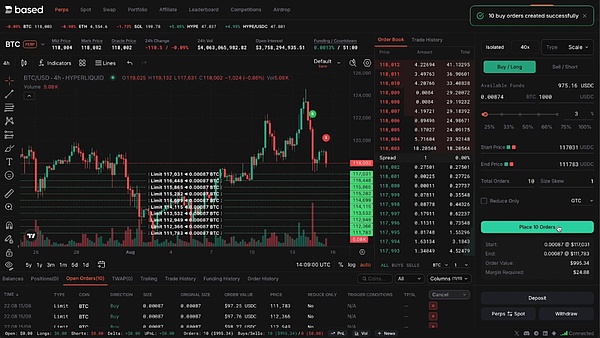

Hyperliquid에서 가장 높은 수익을 올린 Builder 앱인 Based는 24시간 매출 약 90,300달러를 기록하며 모든 서드파티 앱 중 1위를 차지했습니다. 누적 영구 거래량은 166억 9,900만 달러를 돌파했으며, 24시간 영구 거래량은 3억 2,100만 달러에 달했습니다. Based는 Hyperliquid 전체 거래량의 약 7%를 차지하는데, 이는 고액 자산가의 특성과 사용자 기반의 높은 참여도를 잘 보여줍니다. Based의 수익 모델은 Hyperliquid의 Builder 수수료 공유 시스템을 활용하여 영구 거래 시 최대 0.1%, 현물 거래 시 최대 1%의 수수료를 제공합니다. 이 수익의 대부분은 제휴 마케팅 프로그램을 통해 수수료 형태로 사용자에게 반환되며, 이는 사용자, 플랫폼, 그리고 Based 모두에게 이익이 되는 지속 가능한 인센티브 구조를 구축합니다. 7일 수익이 222만 달러, 30일 수익이 671만 달러라는 이러한 지표는 해당 사업 모델의 견고성을 보여줄 뿐만 아니라 Hyperliquiquid 생태계 내에서 수익 기여자로서의 핵심 역할을 강조합니다.

기반 거래 인터페이스 https://www.basedapp.io/

Based의 경제 설계는 사용자 행동과 혁신적인 인센티브 메커니즘에 대한 깊은 이해를 반영합니다. XP를 축적하는 도구인 $PUP는 2025년 8월 22일에 에어드랍을 완료했습니다. 총 공급량은 1억 개이며, 5%는 초기 사용자와 커뮤니티 기여자에게 할당됩니다. $PUP의 주요 기능은 사용자의 XP 획득 효율성을 높이고 25-60% 포인트 배수를 제공하여 보유자가 거래 및 지출과 같은 활동을 통해 더 많은 보상을 얻을 수 있도록 하는 것입니다. $BASED는 사용자의 총 XP를 기준으로 배포되며 스냅샷 날짜는 2025년 9월 20일입니다. 영구 거래는 명목 거래량 1달러당 0.06 XP를 제공하고, 현물 거래는 거래량 1달러당 0.30 XP를 제공하며(5배 인센티브), Visa 지출은 지출한 1달러당 4-6 포인트를 제공합니다(TGE에서 XP로 전환).

이 이중 메커니즘은 단기 인센티브($PUP 보너스)와 장기 거버넌스($BASED 할당)를 교묘하게 결합합니다. $PUP 보유자는 $BASED 에어드랍의 "레버리지"를 통해 사용자 충성도와 생태계 유지력을 더욱 강화합니다. 커뮤니티 내에서 $PUP의 유통 시가총액은 약 500만 달러이며, 가격은 약 0.05달러로 안정적으로 유지되고 있어 유틸리티 토큰으로서의 탄탄한 수요를 보여줍니다. $BASED의 예상 공급량은 10억 개이며, 커뮤니티 할당량은 40%로, XP 시스템을 통해 활성 사용자에게 공정하게 분배될 것으로 예상됩니다.

상호작용: 사용자는 모바일 앱을 다운로드하거나 based.markets 웹사이트를 방문하여 이메일 주소로 계정을 등록하고, 클릭 한 번으로 여러 체인의 자산을 충전할 수 있습니다. 기존 금융 애플리케이션과 유사하게 설계된 거래 인터페이스는 현물 및 무기한 거래 기능을 제공합니다. 사용자는 법정화폐 사용을 위해 비자 직불 카드를 신청할 수도 있습니다(기존 사용자는 11월 비활성화 일정을 참고하십시오). XP 시스템은 포인트 진행 상황을 실시간으로 표시하며, $PUP 보유자는 지갑에서 보너스를 활성화하여 보상 효율성을 높일 수 있습니다.

3. 펜들 - 수익화 프로토콜의 거인

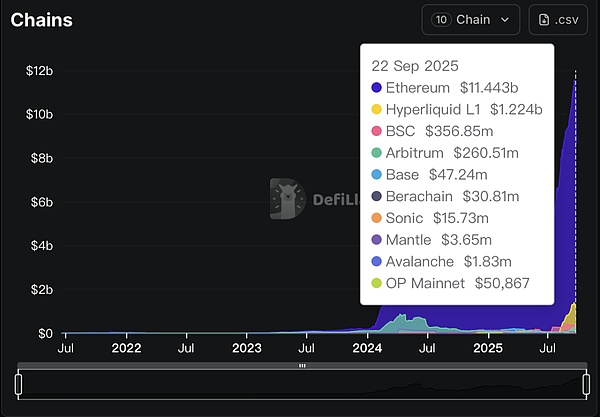

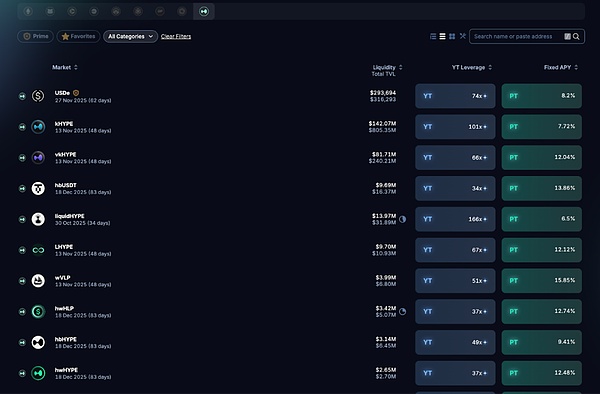

Pendle의 HyperEVM 성공적 구축은 Hyperliquid 생태계 내 이자 농사 개념의 성숙도를 보여주는 동시에 DeFi 상품의 새로운 차원의 정교함과 혁신을 보여줍니다. kHYPE와 같은 이자 발생 자산을 원금(PT)과 수익률(YT)로 분리함으로써, 이 프로토콜은 투자자에게 채권 투자와 수익률 투기 모두에 적합한 정확한 도구를 제공합니다. Pendle의 HyperEVM TVL은 불과 몇 달 만에 0에서 123억 달러로 증가하여 30일 동안 76.27% 증가했습니다.

다양한 체인점에서 Pendle TVL 배포 https://defillama.com/protocol/tvl/pendle

Pendle과 Kinetiq의 시너지는 Hyperliquiquic 생태계 내에서 Kinetiq의 빠른 성공에 핵심적인 요소입니다. 이러한 시너지는 제품 상호 보완성뿐만 아니라, 더 중요하게는 새로운 가치 확보 메커니즘의 구축에도 반영됩니다. Pendle은 kHYPE를 PT와 YT로 전환함으로써 유동성 스테이킹 사용자에게 더욱 다양한 수익 전략을 제공하고 Kinetiq 포인트 시스템을 통해 포인트를 획득할 수 있는 새로운 길을 열어줍니다. YT-kHYPE를 보유한 사용자는 원금 변동 위험 없이 Kinetiq 포인트 보상의 전액을 받게 됩니다. PT-kHYPE 보유자는 안정적인 수익 전략을 구축하는 데 사용할 수 있는 고정 수익의 확실성을 누릴 수 있습니다.

Pendle의 제품 포트폴리오는 지속적으로 확장되고 있으며, Hyperliquid 생태계와의 긴밀한 통합을 위한 전략적 의지를 보여주고 있습니다. 이 프로토콜은 주류 kHYPE 시장 외에도 feUSD, hwHLP, beHYPE와 같은 생태계 기반 이자부 자산의 이자 농사를 점진적으로 지원해 왔습니다. 새로운 자산이 추가될 때마다 새로운 수익률 전략과 차익거래 기회가 추가되어 전체 생태계의 활동성과 결합성을 더욱 강화합니다. 특히 LST와 수익 창출 자산이 더 많이 등장함에 따라, Pendle은 이러한 자산에 대한 표준화된 수익률 분리 도구를 제공하여 다양한 프로토콜을 연결하는 중요한 다리 역할을 하고 있습니다.

상호작용: 사용자는 app.pendle.finance를 통해 프로토콜에 접속하고 Hyperliquid 네트워크를 선택합니다. 그런 다음 kHYPE와 같은 이자 수익 자산을 PT/YT로 분할하거나, 이러한 수익 상품을 2차 시장에서 직접 거래할 수 있습니다. 이 프로토콜은 직관적인 수익률 곡선과 만기 정보를 제공하여 사용자의 투자 결정을 지원합니다.

HyperrEVM의 Pendle

4. HyperLend - 대출 인프라 핵심

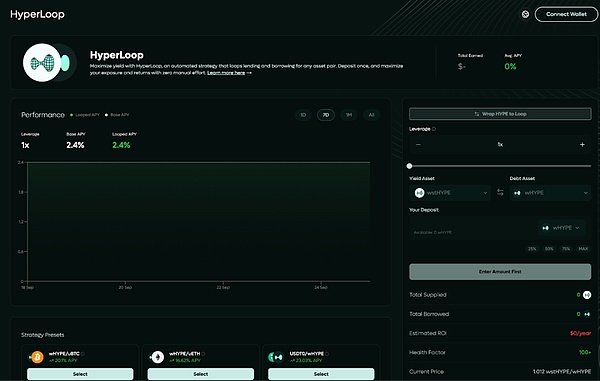

HyperLend는 Hyperliquid 생태계의 "신용 은행"으로서 전체 DeFi 인프라에서 중요한 역할을 수행하며, 생태계의 유동성 순환과 자본 효율성을 위한 핵심적인 지원을 제공합니다. 이 프로토콜은 시장에서 검증된 Aave V3 포크 아키텍처를 활용하지만, Hyperliquid의 고성능 환경과 고유한 자산 특성에 맞춰 심층적인 최적화와 혁신을 구현합니다. HyperLend의 가장 큰 기술적 혁신은 플래시 대출을 통한 원클릭 레버리지 순환을 가능하게 하는 혁신적인 메커니즘인 HyperLoop 기능에 있습니다. HyperLend는 고급 사용자에게 운영 편의성을 유지하면서도 전례 없는 자본 효율성 도구를 제공합니다.

HyperLend의 아키텍처 설계는 위험 관리와 자본 효율성 간의 섬세한 균형을 구현합니다. 이 프로토콜은 혁신적인 이중 풀 아키텍처를 활용합니다. HYPE, kHYPE, USDC와 같은 핵심 자산의 효율적인 대출 및 차입에 전념하는 통합 유동성 풀은 공유 유동성 메커니즘을 통해 거래 슬리피지를 크게 줄이고 자본 활용도를 향상시킵니다. 또한, 변동성이나 위험이 높은 자산을 처리하는 데 전념하는 분리된 위험 풀은 완벽하게 맞춤 설정된 위험 매개변수를 지원하여 단일 자산과 관련된 위험 이벤트가 전체 시스템의 안정성에 영향을 미치지 않도록 합니다.

HyperLoop 기능의 기술적 구현은 DeFi 결합성의 궁극적인 적용과 사용자 경험의 상당한 개선을 보여줍니다. 사용자는 간단하고 직관적인 인터페이스를 통해 작업하고, 프로토콜은 백엔드에서 복잡한 일련의 원자적 연산을 자동으로 실행합니다. 먼저 플래시 대출 메커니즘을 통해 대상 부채 자산을 차입한 후, 내장된 DEX 애그리게이터를 통해 사용자가 보유하려는 수익 자산으로 교환하고, 이 자산을 프로토콜의 해당 풀에 담보로 제공합니다. 그런 다음 새로 추가된 담보를 기반으로 추가 부채 자산을 차입하고, 마지막으로 초기 플래시 대출을 상환합니다. 이 복잡한 일련의 연산은 단일 블록 내에서 원자적으로 완료되므로 사용자는 여러 번의 수동 작업에 따른 복잡성, 시간 비용 및 가스비 없이 3~5배의 레버리지를 쉽게 달성할 수 있습니다.

HyperLoop의 원클릭 회전 대출 인터페이스

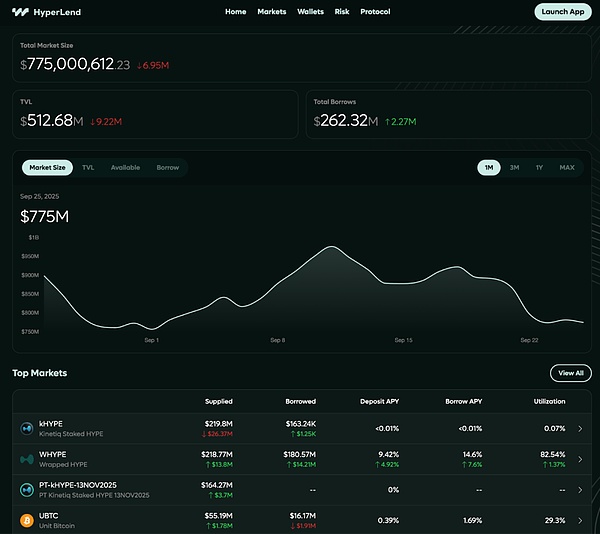

자산 구성과 운영 효율성을 고려할 때, HyperLend는 건전하고 안정적인 성장세와 우수한 시장 적응력을 보여줍니다. 총 TVL(총 가치평가손실) 5억 2,400만 달러는 주로 wstHYPE(2억 5,400만 달러, 48%)와 native HYPE(2억 600만 달러, 39%)로 구성됩니다. 이러한 자산 분포는 생태계 내 LST의 중요성과 높은 유동성 수요를 명확하게 보여줍니다. 현재 총 차입 규모는 2억 6,700만 달러이며, 전체 이용률은 48%에 도달하여 DeFi 대출 프로토콜의 건전한 운영 범위를 달성했습니다. 이를 통해 인출 수요를 충족하는 데 충분한 유동성을 확보하는 동시에 자본 활용을 최적화하여 합리적인 수익을 달성할 수 있습니다.

HyperLend의 프로토콜 규모

HyperLend의 수익 모델은 명확하고 지속 가능한 사업 가치 창출을 보여줍니다. 이 프로토콜은 연간 1,589만 달러의 수익을 창출하며, 대출 금리 스프레드, 청산 수수료, 플래시론 수수료 등 다양하고 안정적인 수익원을 확보하고 있습니다. 특히 주목할 만한 것은 Aave의 표준 수수료인 0.09%보다 훨씬 낮은 0.04%의 플래시론 수수료입니다. 이러한 경쟁력 있는 가격 전략은 시장 경쟁력을 유지하는 동시에 사용자에게 더 나은 비용 효율성을 제공하여 고빈도 거래 및 차익거래를 유치하는 데 도움이 됩니다. 또한, 이 프로토콜은 22주 연속 운영되어 온 강력한 포인트 시스템을 통해 다가오는 $HPL 에어드랍에 대비하여 포인트를 축적하고 있으며, 총 공급량의 3.5%는 Aave DAO에 예약되어 있습니다.

상호작용: 사용자는 hyperlend.finance를 통해 지갑을 연결하여 예금 이자 획득, 대출, 그리고 HyperLoop 원클릭 레버리지를 지원합니다. 간단하고 직관적인 인터페이스는 실시간 금리 정보와 위험 지표를 제공하여 사용자가 정보에 기반한 대출 결정을 내릴 수 있도록 지원합니다.

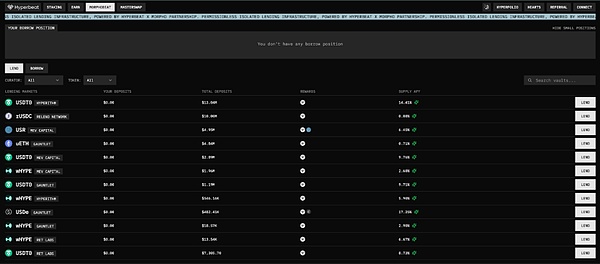

5. Hyperbeat - DeFi 슈퍼 앱(TVL: 3억 8,700만 달러)

Hyperbeat는 스테이킹, 대출, 수익률 최적화 등 다양한 서비스를 아우르는 종합적인 솔루션을 제공하는 원스톱 DeFi 허브로 자리매김하고 있습니다. 이 프로토콜은 최근 Electric Capital이 주도하고 Coinbase Ventures, Chapter One, DCF God 등 유명 기관들이 참여한 520만 달러 규모의 시드 라운드를 완료했습니다. 이번 투자 라운드는 기관 투자자들이 Hyperbeat의 사업 모델과 기술팀을 인정하고 있음을 보여줍니다.

Hyperbeat의 제품 매트릭스는 심층적인 생태계 통합 철학을 구현합니다. beHYPE 유동성 스테이킹 모듈은 확장 가능한 보안 모델을 제공하고 거버넌스 참여를 지원합니다. LST와 같은 이자부 자산에 최적화되고 Morpho 프로토콜을 기반으로 하는 Morphobeat 대출 시장은 Meta-Yield 전략을 활용하여 수익률 최적화를 자동화하고 여러 프로토콜에 걸쳐 위험을 분산합니다. 크로스체인 통합 기능을 통해 Arbitrum을 포함한 여러 체인에 배포할 수 있습니다. 현재 Arbitrum에 2,892만 달러의 TVL을 보유하고 있으며, 이를 통해 사용자 기반과 운용 자산을 확대하고 있습니다.

Hyperbeat의 기술 혁신은 주로 자동화된 수익률 최적화 전략에 있습니다. 이 프로토콜은 스마트 컨트랙트를 사용하여 다양한 DeFi 프로토콜의 수익률 변동을 자동으로 모니터링하고 최적의 수익률을 달성하기 위해 자본 배분을 동적으로 조정합니다. 이러한 "설정 후 잊어버리기" 방식의 사용자 경험은 DeFi 진입 장벽을 크게 낮춰 DeFi 수익률을 원하지만 보다 보수적인 접근 방식을 선호하는 사용자에게 특히 적합합니다. Meta-Yield 전략은 또한 위험 헤지 메커니즘을 통합하여 여러 프로토콜에 걸쳐 투자를 다각화함으로써 단일 프로토콜의 위험을 완화하는 동시에 차익거래 기회를 활용하여 전반적인 수익률을 향상시킵니다.

상호작용: 사용자는 hyperbeat.org에서 다양한 상품으로 구성된 대시보드에 접속하여 스테이킹, 대출, 이자 농사 등 원스톱 DeFi 운영을 제공합니다. 사용자 경험을 최우선으로 하는 인터페이스 디자인은 수익률 예측 및 위험 경고를 제공합니다. Hearts 포인트 시스템은 곧 종료될 예정이며, 배포 예정량은 12% 미만입니다. 총 5,100만 Hearts 포인트가 곧 진행될 $BEAT 에어드랍에 할당됩니다. 이 포인트 시스템은 사용자가 여러 상품 모듈에서 활발하게 활동하고 스테이킹, 대출, 이자 농사 등 다각적인 활동을 통해 포인트를 획득하도록 장려합니다.

6. USDH - 네이티브 스테이블코인 인프라

하이퍼리퀴드(Hyperliquid)의 차기 네이티브 스테이블코인 USDH는 생태계의 금융 인프라를 개선하는 중요한 사명을 수행합니다. 네이티브 마켓(Native Markets)은 2025년 9월 14일 커뮤니티 투표에서 승리하여 USDH 발행권을 확보했습니다. USDH 출시는 하이퍼리퀴드 생태계의 네이티브 스테이블코인 제공의 공백을 메워 전체 생태계에 더욱 완전하고 자율적인 금융 인프라를 제공할 것입니다.

USDH의 기술 아키텍처는 규제 준수 및 확장성에 대한 심도 있는 고려를 반영합니다. 이 스테이블코인은 Stripe Bridge 및 BlackRock과 같은 기존 금융 기관을 통해 미국 재무부 채권으로 지원되어 적절한 자산 담보와 규제 준수를 보장합니다. 중요한 점은 USDH가 HyperEVM ERC-20 및 HyperCore HIP-1과 이중 호환된다는 것입니다. 이러한 설계를 통해 USDH는 Hyperliquid 생태계 전반에서 원활하게 흐르며, DeFi 프로토콜에서는 담보 및 유동성 역할을 하고, 무기한 스왑에서는 증거금 역할을 하여 진정한 생태계 통합을 달성합니다.

USDH는 2025년 4분기에 출시될 예정이며, 구체적인 진행 상황은 기술 개발 및 규제 신청 완료 여부에 따라 달라집니다. 생태계의 핵심 인프라인 USDH의 성공적인 출시는 Hyperliquid 생태계 전체에 지대한 영향을 미칠 것입니다. 사용자 경험과 자본 효율성을 향상시킬 뿐만 아니라, 더 중요하게는 생태계의 독립성과 지속가능성을 강화하는 데에도 기여할 것입니다. USDH의 고유한 장점과 수익 분배 메커니즘은 특히 USDC와 같은 외부 스테이블코인과의 경쟁에서 독보적인 경쟁 우위를 제공할 것입니다.

생태계 데이터 파노라마 및 개발 전망

하이퍼리퀴드 생태계는 강력한 성장 모멘텀과 건전한 발전을 보여주고 있습니다. 총 TVL(총 TVL)은 65억 3,500만 달러에 달했으며, 이 중 23억 7,000만 달러는 DeFi 프로토콜에, 41억 6,500만 달러는 무기한 스왑에 예치되어 있습니다. 30일 무기한 스왑 거래량은 6,516억 달러에 달했습니다. 사용자 데이터는 월간 활성 사용자 30만 8,000명, 평균 보유량 16만 2,000달러, 30일 유지율 67% 등 높은 수준의 특징을 보여주며, 이는 유사 플랫폼들을 크게 상회합니다.

이 생태계의 가장 큰 강점은 프로토콜 간의 강력한 시너지 효과에 있습니다. 키네틱(Kinetiq)과 펜들(Pendle)의 통합, 하이퍼렌드(HyperLend)의 자본 효율성 증대, 펠릭스(Felix) feUSD의 내부 유통, 그리고 베이스드(Based)가 주도하는 모바일 트래픽은 강력한 네트워크 효과를 창출했습니다. 그러나 시장 점유율 하락은 무시할 수 없습니다. 하이퍼리퀴드(Hyperliquid)의 영구 DEX 시장 점유율은 8월 48.2%에서 9월 38.1%로 하락했는데, 이는 주로 멀티체인 전략과 인센티브 메커니즘을 채택한 경쟁사들에게 손실을 입혔기 때문입니다.

HIP-3(Permissionless Perpetual Markets) 출시는 중요한 전환점이 될 것입니다. 누구나 맞춤형 영구 계약을 구축할 수 있게 되면서, RWA 영구 계약 및 AI 컴퓨팅 파워 선물과 같은 혁신적인 상품이 등장할 것으로 예상됩니다. USDH 기반 스테이블코인은 55억 달러 규모의 자금을 운용할 것으로 예상되며, 수익의 95%는 HYPE 자사주 매입에 사용될 예정입니다. 이를 통해 연간 1억 5천만 달러에서 2억 2천만 달러의 수익률을 달성하여 가치 제안을 크게 강화할 것입니다.

HYPE의 가치 확보 메커니즘은 잘 설계되었습니다. 프로토콜 수익의 99%가 바이백 및 소각에 사용되며, 현재 연간 바이백률은 약 8.7%입니다. 그러나 11월 29일부터 시작되는 선형적 방출은 공급량을 71% 증가시킬 것이며, 공급 압박을 상쇄하기 위해서는 강력한 펀더멘털 성과가 필요합니다.

하이퍼리퀴드 생태계는 중요한 기로에 서 있습니다. 하이퍼리퀴드 생태계의 성공은 기술 혁신과 사용자 경험의 통합, 생태계 개방성과 품질 관리 간의 균형, 그리고 기술 집중과 다양한 요구의 조화에 달려 있습니다. HIP-3와 USDH의 출시는 하이퍼리퀴드 생태계의 적응력을 시험하는 중요한 시험대가 될 것입니다.

투자자들에게 이 생태계는 LST 프로토콜의 안정적인 수익부터 고위험 초기 단계 프로젝트까지 풍부한 투자 기회를 제공합니다. 핵심은 각 프로토콜의 비즈니스 모델과 위험 요소를 이해하고 각자의 상황에 맞는 탄탄한 전략을 수립하는 것입니다. Hyperliquid의 가치는 개별 프로토콜의 성공뿐만 아니라 전체 생태계에 걸친 네트워크 효과 형성에도 있습니다. 기회와 도전이 공존하는 이 시대에, Hyperliquid의 지속적인 혁신과 사용자 가치를 창출하는 역량은 Hyperliquid의 장기적인 전망을 좌우할 것입니다.