作者: Erik Torenberg ,a16z 合夥人

編譯: 深潮TechFlow

深潮導讀:在創投(VC)的傳統敘事中,人們往往推崇「精品店」模式,認為規模化會喪失靈魂。然而,a16z 合夥人Erik Torenberg 在本文中提出了針鋒相對的觀點:隨著軟體成為美國經濟的支柱以及AI 時代的到來,新創公司對資本和服務的需求已發生質變。

他認為,VC 產業正處於從「判斷力驅動」向「贏得交易能力驅動」的範式轉移中。只有像a16z 這樣具備規模化平台、能為創始人提供全方位支持的“巨型機構”,才能在萬億美元級別的博弈中勝出。

這不僅是模式的演進,更是VC 產業在「軟體吞噬世界」浪潮下的自我進化。

全文如下:

在希臘古典文學中,有一個高於一切的後設敘事:即對神靈的尊重與對神靈的不敬。伊卡洛斯(Icarus)被太陽灼傷,本質上並不是因為他野心太大,而是因為他不尊重神聖的秩序。一個更近的例子是職業摔角。你只需問一句“誰在尊重摔角,誰在不敬摔角?”,就能分辨誰是正派(Face),誰是反派(Heel)。所有好的故事都會採取這種或那種形式。

創投(VC)也有自己的這個故事版本。它是這樣講的:“VC 過去是、而且一直是精品業務。那些大型機構已經變得體量過大,目標過高。它們的覆滅是注定的,因為它們這種做法簡直是對這個遊戲的不敬。”

我理解為什麼人們希望這個故事能夠成立。但現實是,世界已經改變了,創投也隨之改變了。

現在的軟體、槓桿和機會比以前更多了。建構更大規模公司的創始人數也比以前更多了。公司保持私有化的時間比以前更長了。而且創辦人對VC 的要求也比以前更高了。如今,建立最優秀公司的創辦人需要的合作夥伴是能夠真正捲起袖子幫他們取勝的人,而不僅僅是開支票然後坐等結果。

因此,現在創投機構的首要目標是創建幫助創辦人獲勝的最佳介面。其他一切——如何配備人員、如何部署資本、募集多大規模的基金、如何協助完成交易以及如何為創始人調配權力——都是由此衍生的。

Mike Maples 有句名言:你的基金規模就是你的策略。同樣正確的是,你的基金規模就是你的對未來的信念。這是你對新創公司產出規模的賭注。在過去十年中募集巨額基金可能被視為“狂妄”,但這種信念從根本上來說是正確的。因此,當頂級機構繼續募集巨額資金以在未來十年部署時,那是他們在押注未來,並用真金白銀實踐承諾。規模化風投(Scaled Venture)並不是對風投模式的腐蝕:它是風投模式終於成熟,並採用了它們所支持的公司的特徵。

沒錯,創投機構是一種資產類別

在最近的一次播客中,紅杉資本(Sequoia)的傳奇投資者Roelof Botha 提出了三個觀點。第一,儘管風投規模在擴大,但每年「獲勝」的公司數量是固定的。第二,創投產業的規模化意味著過多的資金在追逐過少的優秀公司——因此風投無法規模化,它不是資產類別。第三,創投產業應該縮小,以對應實際的獲勝公司數量。

Roelof 是有史以來最偉大的投資者之一,他也是個大好人。但我不同意他在這裡的觀點。 (當然值得注意的是,紅杉資本也規模化了:它是全球最大的VC 機構之一。)

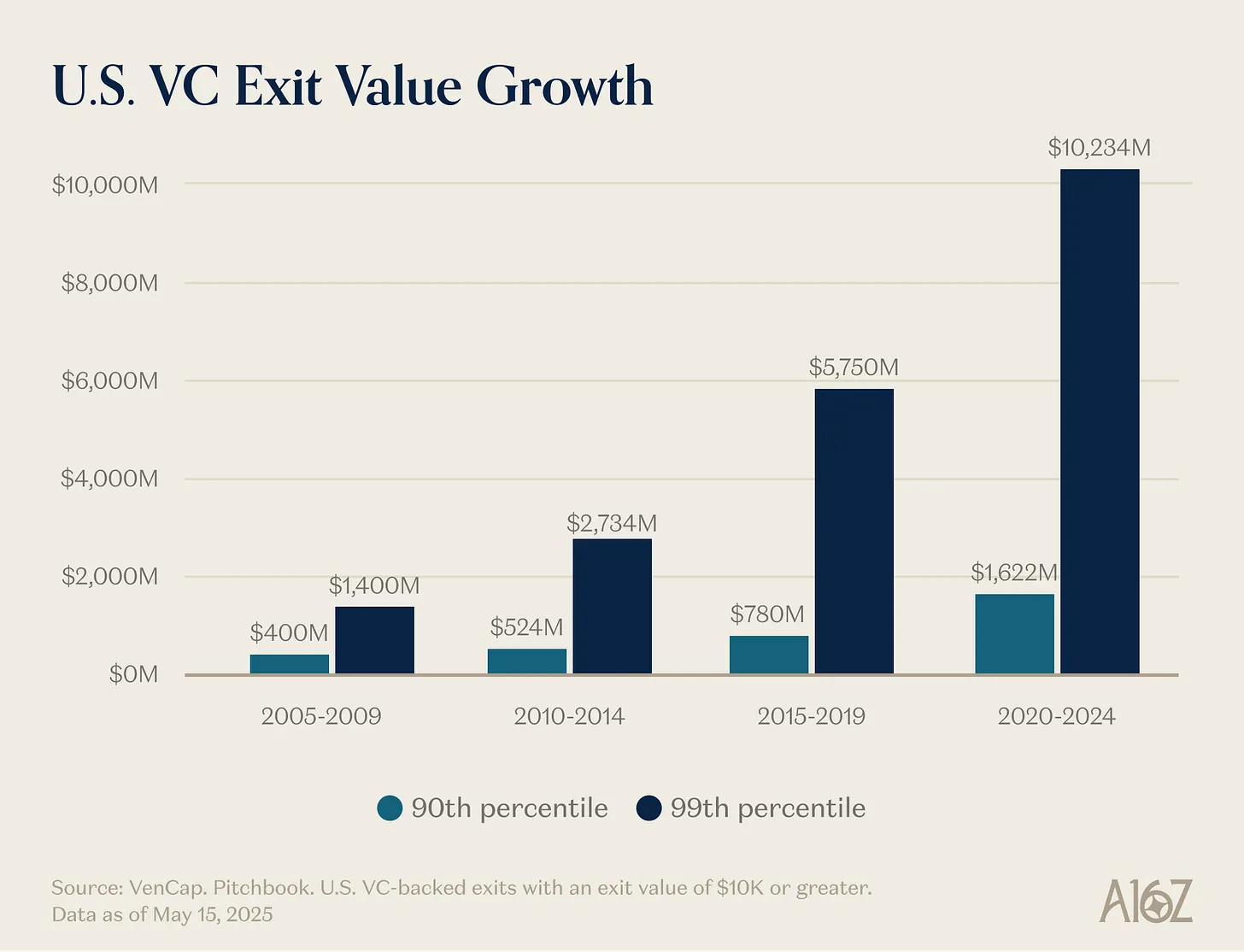

他的第一個觀點——獲勝者數量是固定的——很容易被證偽。過去每年約有15 家公司收入達到1 億美元,現在約有150 家。不僅獲勝者比以前多,而且獲勝者的規模也比以前更大。雖然入場價格也更高,但產出比以前大得多。新創公司成長天花板從10 億美元漲到了100 億美元,現在又漲到了1 兆美元甚至更高。在2000 年代和2010 年代初,YouTube 和Instagram 被認為是價值10 億美元的巨額收購:那時這種估值如此罕見,以至於我們將估值10 億美元或以上的公司稱為「獨角獸(Unicorns)」。現在,我們直接預設OpenAI 和SpaceX 將成為萬億美元級的公司,並且後續將有好幾家公司跟進。

軟體不再是美國經濟中一個由奇奇怪怪、不合群的人組成的邊緣部門。軟體現在就是美國經濟。我們最大的公司、我們的國家冠軍企業不再是通用電氣(General Electric)和埃克森美孚(ExxonMobil):而是谷歌(Google)、亞馬遜(Amazon)和英偉達(Nvidia)。私人科技公司相當於標普500 指數的22%。軟體還沒有完成吞噬世界——實際上,由於AI 帶來的加速,它才剛開始——它比十五年、十年或五年前更重要。因此,一家成功的軟體公司所能達到的規模比以前更大了。

「軟體公司」的定義也發生了變化。資本支出大幅增加—大型AI 實驗室正在變成基礎設施公司,擁有自己的資料中心、發電設施和晶片供應鏈。就像每家公司都變成軟體公司一樣,現在每家公司都在變成AI 公司,或許也是一家基礎建設公司。越來越多的公司正在進入原子的世界。界線正在變得模糊。公司正在激進地垂直化,這些垂直整合的科技巨頭的市場潛力比任何人想像的純軟體公司都要大得多。

這就引出了為什麼第二個觀點——過多的資金追逐過少的公司——是錯的。產出比以前大得多,軟體世界的競爭也激烈得多,而且公司上市的時間比以前晚得多。所有這些都意味著偉大的公司只需要籌集比以前多得多的資金。風險投資的存在是為了投資新市場。我們一次又一次學到的是,從長遠來看,新市場的規模總是比我們預期的要大得多。私募市場已經足夠成熟,可以支持頂尖公司達到前所未有的規模——看看今天頂級私人公司所能獲得的流動性就知道了——私人和公開市場的投資者現在都相信創投的產出規模將是驚人的。我們一直在誤判VC 作為一個資產類別可以且應該達到多大的規模,而創投正在規模化以追趕這一現實,以及機會集。新世界需要飛行汽車、全球衛星網格、充足的能源以及廉價到無需計量的智慧。

現實情況是,當今許多最好的公司都是資本密集的。 OpenAI 需要在GPU 上花費數十億美元——比任何人想像中能獲得的運算基礎設施都要多。 Periodic Labs 需要以前所未有的規模建造自動化實驗室來進行科學創新。 Anduril 需要建構防禦的未來。而所有這些公司都需要在歷史上競爭最激烈的人才市場中招募和留住世界上最優秀的人才。新一代的大型贏家——OpenAI、Anthropic、xAI、Anduril、Waymo 等——都是資本密集型的,並以高估值完成了巨額的初始融資。

現代科技公司通常需要數億美元的資金,因為建立改變世界的尖端技術所需的基礎設施實在太貴了。在網路泡沫時代,一家「新創公司」進入的是一片空地,預想著那些還在等待撥接連線的消費者的需求。今天,新創公司進入的是一個由三十年科技巨頭塑造的經濟。支持「小科技(Little Tech)」意味著你必須準備好武裝大衛去對抗少數幾個歌利亞(Goliaths)。 2021 年的公司確實獲得了過度融資,很大一部分資金流向了銷售和行銷,去銷售那些並沒有好上10 倍的產品。但今天,資金流向了研發或資本支出。

因此,贏家規模遠大於以往,需要籌集比以前多得多的資金,往往從一開始就是如此。所以,創投業理所當然必須變得大得多才能滿足這種需求。考慮到機會集的規模,這種規模化是合理的。如果VC 規模對於創投所投資的機會來說太大了,我們本應看到最大的機構回報不佳。但我們根本沒有看到這種情況。在擴張的同時,頂級風投機構一再實現了極高的倍數回報——能夠進入這些機構的LP(有限合夥人)也是如此。一位著名的創投家曾說過,10 億美元規模的基金永遠無法獲得3 倍回報:因為它太大了。從那以後,某些公司已經超過了10 倍的一支10 億美元基金。有些人指向那些表現不佳的機構來控訴這個資產類別,但任何符合冪律分佈(Power-law)的行業都會有巨大的贏家和長尾的輸家。能夠在不靠價格取勝的情況下贏得交易的能力,是機構能夠維持持續回報的原因。在其他主要資產類別中,人們會將產品賣給或從出價最高的人那裡貸款。但VC 是典型的、除了價格之外還要在其他維度進行競爭的資產類別。 VC 是唯一在前10% 機構中具有顯著持續性的資產類別。

最後一點——風投產業應該縮小——也是錯誤的。或者,至少對於科技生態系統、對於創造更多代際科技公司的目標,以及最終對世界來說,這都是壞事。有些人抱怨風投資金增加帶來的二階影響(確實有一些!),但它也伴隨著新創公司市值的大幅成長。倡導較小的創投生態系統,很可能也是在倡導較小的新創公司市值,結果也可能是經濟發展較慢。這也許解釋了為什麼Garry Tan 在最近的一次播客中說:“風投可以、也應該比現在大10 倍。”誠然,如果不再有競爭,某個個體LP 或GP 是“唯一的玩家”,那對他們可能是有好處的。但如果有比今天更多的創投,對創辦人、對世界來說顯然更好。

為了進一步闡述這一點,讓我們考慮一個思想實驗。首先,你認為世界上應該有比今天多得多的創辦人嗎?

第二,如果我們突然擁有了多得多的創辦人,什麼樣的機構能最好地為他們服務?

我們不打算在第一個問題上花太多時間,因為如果你有在讀這篇文章,你可能知道我們認為答案顯然是肯定的。我們不需要告訴你太多關於為什麼創辦人如此優秀且如此重要。偉大的創始人創造偉大的公司。偉大的公司創造改善世界的新產品,將我們的集體能量和風險偏好組織並引導至生產性目標,並在世界上創造出不成比例的新企業價值和有趣的工作機會。而且,我們絕不可能已經達到了這樣一個均衡狀態:即每個有能力創辦偉大公司的人都已經創辦了公司。這就是為什麼更多的風險投資有助於釋放新創生態系統的更多成長。

但第二個問題更有趣。如果我們明天醒來,創業家的數量是今天的10 倍或100 倍(劇透一下,這正在發生),那麼世界上的創業機構應該是什麼樣子的?在競爭更激烈的世界裡,創投機構該如何演變?

來贏一把,而不是全輸進去

Marc Andreessen 喜歡講一個著名風投家的故事,他曾說VC 遊戲就像是在迴轉壽司店:“一千家初創公司轉過來,你跟他們見面。然後偶爾你會伸手,從迴轉帶上揀出一家初創公司,然後投資它。”

Marc 描述的那種VC——嗯,在過去幾十年的大部分時間裡,幾乎每個VC 都是這樣的。早在1990 年代或2000 年代,贏得交易就是這麼容易。正因為如此,對於一個偉大的VC 來說,唯一真正重要的技能就是判斷力(Judgment):能夠區分好公司和壞公司。

有許多VC 仍然以這種方式運作——基本上和1995 年VC 的運作方式一樣。但在他們腳下,世界已經發生了巨大的變化。

贏得交易曾經很容易——就像揀迴轉壽司一樣容易。但現在極難。人們有時會將VC 描述為撲克:知道何時挑選公司,知道以什麼價格入場等等。但這也許掩蓋了你為了獲得投資最佳公司的權利而必須發動的全面戰爭。老派VC 懷念他們是「唯一的玩家」並可以向創始人發號施令的日子。但現在有成千上萬家VC 機構,創辦人比以往任何時候都更容易拿到條款清單(Term sheets)。因此,越來越多的最佳交易涉及極其激烈的競爭。

範式轉移在於,贏得交易的能力正變得與挑選對的公司同樣重要——甚至更重要。如果你進不去,選中對的交易又有什麼意義呢?幾件事促成了這項改變。首先,創投機構激增,這意味著創投機構需要相互競爭來贏得交易。由於現在有比以往更多的公司在競爭人才、客戶和市場份額,最好的創辦人需要強大的機構合作夥伴來幫助他們獲勝。他們需要擁有資源、網路和基礎設施的機構來為他們的投資組合公司帶來優勢。

其次,由於公司保持私有的時間更長,投資者可以在後期投資——那時公司已經得到了更多的驗證,因此交易競爭更激烈——並且仍然獲得風投式的產出回報。

最後一個原因,也是最不明顯的原因,是挑選變得稍微容易了一些。 VC 市場變得更有效率。一方面,有更多的連續創業家不斷創造標誌性的公司。如果馬斯克、Sam Altman、Palmer Luckey 或一個天才連續創業家創辦了一家公司,VC 們會迅速排隊嘗試投資。另一方面,公司達到瘋狂規模的速度更快了(由於保持私有的時間更長,上漲空間也更大),因此相對於過去,產品與市場契合(PMF)的風險已經降低了。最後,由於現在有這麼多偉大的機構,創辦人聯繫投資者也容易得多,所以很難找到其他機構沒有在追求的交易。挑選仍然是遊戲的核心——以合適的價格選中正確的長青公司——但它不再是迄今為止最重要的環節了。

Ben Horowitz假設,能夠反覆獲勝自動使你成為頂尖機構:因為如果你能贏,最好的交易就會找上門。只有當你能贏得任何交易時,你才有挑選的權利。你可能沒挑中對的那一個,但至少你有這個機會。當然,如果你的機構能反覆贏得最好的交易,你就會吸引最好的挑選者(Pickers)來為你工作,因為他們想進入最好的公司。 (正如Martin Casado 在招募Matt Bornstein 加入a16z 時所說:「來這裡贏得交易,而不是輸掉交易。」)因此,獲勝的能力會產生一個良性循環,從而提高你的挑選能力。

由於這些原因,遊戲規則改變了。我的合夥人David Haber 在他的文章中描述了風險投資為應對這種變化而需要進行的轉變:「機構> 基金(Firm > Fund)」。

在我的定義中,基金(Fund)只有一個目標函數:「我如何以最少的人員、在最短的時間內產生最多的carry(績效提成)?」而一個機構(Firm)在我的定義中,有兩個目標。一個是交付卓越的回報,但第二個同樣有趣:“我如何建立一個複利的競爭優勢來源?”

最好的機構將能夠把他們的管理費投入在強化他們的護城河中。

怎麼才能幫上忙?

我十年前進入創投領域,我很快就注意到,在所有的創投機構中,Y Combinator 玩的是一種不同的遊戲。 YC 能夠大規模地獲得優秀公司的優惠條款,同時似乎也能大規模地為它們服務。與YC 相比,許多其他VC 玩的是一種同質化(Commoditized)的遊戲。我會去Demo Day 並心想:我在賭桌上,而YC 是賭場莊家。我們都很高興在那裡,但YC 是最高興的那一個。

我很快意識到YC 擁有護城河。它具有正向的網路效應。它有幾個結構性優勢。人們曾說風投機構不可能擁有護城河或不公平優勢——畢竟,你只是在提供資本。但YC 顯然擁有一個。

這就是為什麼YC 即使在規模擴大後依然如此強大。有些批評者不喜歡YC 規模化;他們認為YC 遲早會完蛋,因為他們覺得它沒有靈魂。過去10 年一直有人在預言YC 的死亡。但這並沒有發生。在那段時間裡,他們更換了整個合夥人團隊,而死亡仍然沒有發生。護城河就是護城河。就像他們投資的公司一樣,規模化的創投機構擁有的護城河不僅僅是品牌。

然後我意識到我不想玩同質化的創投遊戲,所以我共同創辦了我自己的機構,以及其他的策略資產。這些資產非常有價值並產生了強大的交易流,所以我嚐到了差異化遊戲的滋味。大約在同一時間,我開始觀察另一個機構建立屬於它自己的護城河:a16z。因此,幾年後當加入a16z 的機會出現時,我知道我必須抓住它。

如果你相信創投作為一個產業,你──幾乎按定義──就相信冪律分佈。但如果你真的相信風投遊戲受冪律統治,那麼你就應該相信創投本身也將遵循冪律。最好的創辦人將聚集在那些能最果斷地幫助他們獲勝的機構。最好的回報將集中在這些機構。資本也會隨之而來。

對於試圖建立下一個標誌性公司的創辦人來說,規模化的創投機構提供了一個極具吸引力的產品。他們為快速擴張的公司所需的每件事提供專業知識和全方位的服務——招聘、市場進入策略(GTM)、法律、財務、公關、政府關係。他們提供足夠的資金讓你真正到達目的地,而不是強迫你精打細算,在面對資金雄厚的競爭對手時步履維艱。他們提供巨大的觸達能力——接觸商業和政府領域中每個你需要認識的人,引薦給每個重要的財富500 強CEO 和每位重要的世界領袖。他們提供接觸100 倍人才的機會,擁有一個遍布全球數萬名頂尖工程師、高階主管和營運者的網絡,隨時準備在你的公司需要時加入。而且他們無處不在——對於最雄心勃勃的創始人來說,這意味著任何地方。

同時,對於LP 來說,規模化的創投機構在最重要的簡單議題上也是一個極具吸引力的產品:驅動最多回報的公司是否在選擇它們?答案很簡單——是的。所有的大型公司都在與規模化平台合作,通常是在最早期。規模化創投機構有更多的揮棒機會去抓住那些重要的公司,並且有更多的彈藥來說服他們接受自己的投資。這反映在回報中。

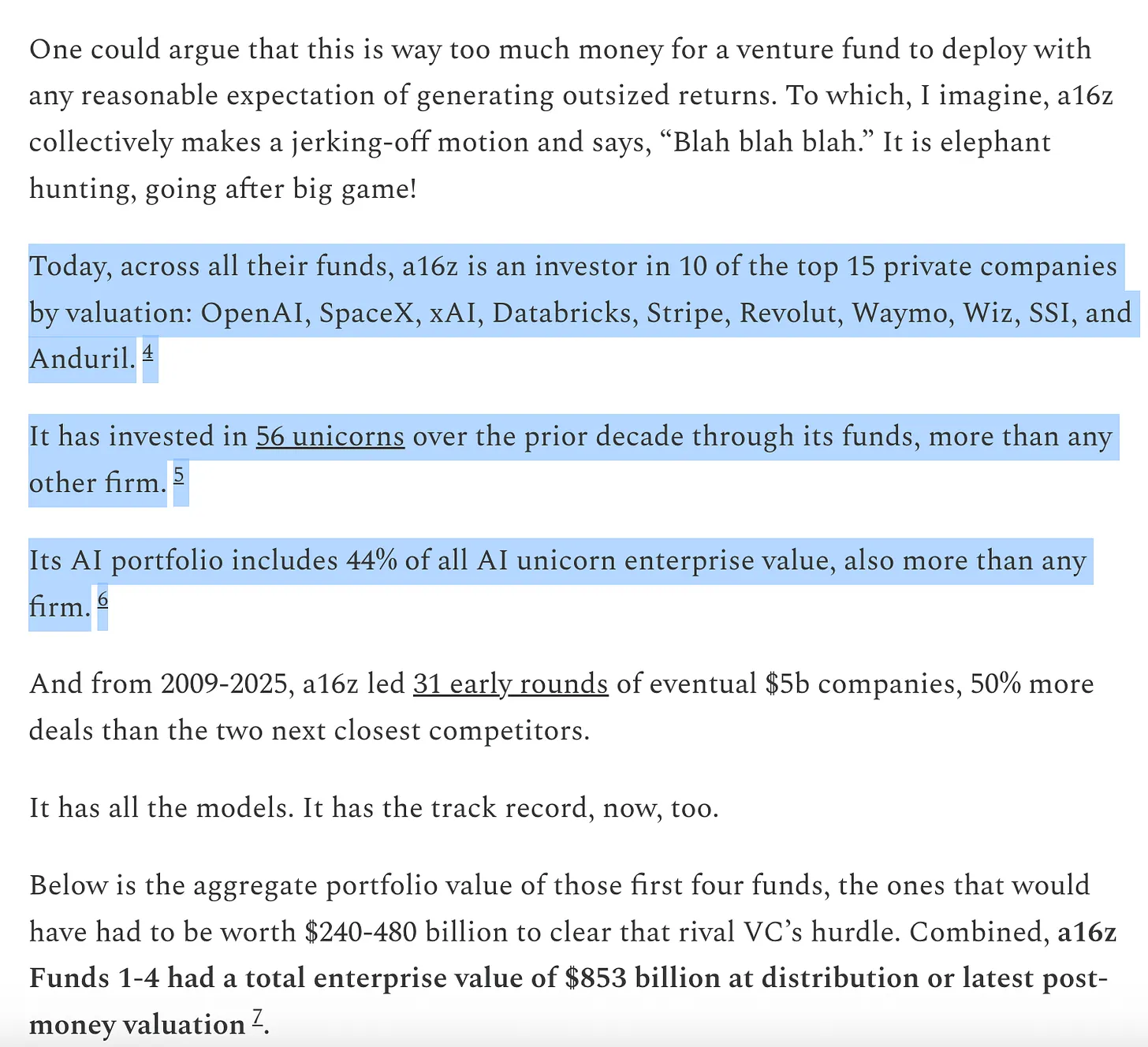

摘自Packy 的作品:https://www.a16z.news/p/the-power-brokers

想想我們此刻所處的位置。全球最大的十家公司中有八家是總部位於西岸、由創投支持的公司。過去幾年,這幾家公司提供了全球新企業價值成長的大部分。同時,全球成長最快的私人公司,也主要是總部位於西海岸的創投支援公司:那些幾年前才誕生的公司正迅速邁向兆美元估值和史上最大的IPO。最好的公司比以往任何時候都贏得更多,而且它們都有規模化機構的支持。當然,並不是每家規模化機構都表現良好——我能想到一些史詩級的崩盤案例——但幾乎每家偉大的科技公司背後都有規模化機構的支持。

要嘛做大,要嘛精緻化

我不認為未來只是規模化創投機構。就像網路觸及的所有領域一樣,創投將變成一個「啞鈴(Barbell)」:一端是少數幾個超大規模的玩家,另一端是許多小型、專業化的機構,每個機構在特定的領域和網絡中運作,通常與規模化風投機構合作。

創投正在發生的,正是軟體吞噬服務業時通常會發生的事情。一端是四、五個大型強力玩家,通常是垂直整合的服務機構;另一端是極其差異化的小型供應商長尾,它們的建立正是得益於產業被「顛覆」。啞鈴的兩端都會繁榮:他們的策略是互補的,並且相互賦權。我們也支持了機構以外的數百家精品基金管理人,並將繼續支持並與他們緊密合作。

規模化和精品都會過得很好,處於中間地帶的機構才有麻煩:這些基金規模太大,無法承受錯過巨型贏家的代價,但規模又太小,無法與那些能在結構上為創始人提供更好產品的更大型機構競爭。 a16z 的獨特之處在於它處於啞鈴的兩端——它既是一組專門的精品機構,又受益於一個規模化的平台團隊。

最能與創辦人合作的機構將會獲勝。這可能意味著超大規模的備用資金、前所未有的觸達能力,或是一個龐大的互補服務平台。或者它可能意味著無法複製的專業知識、優秀的諮詢服務,或純粹令人難以置信的風險承受能力。

創投界有個老笑話:VC 認為每個產品都可以改進,每項偉大技術都可以規模化,每個產業都可以被顛覆——除了他們自己的產業。

事實上,許多VC 根本不喜歡規模化創投機構的存在。他們認為規模化犧牲了一些靈魂。有人說矽谷現在太商業化了,不再是怪人(Misfits)的樂土。 (任何聲稱科技界沒有足夠多怪人的人,肯定沒參加過舊金山的科技派對,也沒聽過MOTS 播客)。其他人則訴諸於一種自我服務的敘事——即改變是「對遊戲的不敬」——同時忽略了遊戲一直在為創始人服務,而且向來如此。當然,他們永遠不會對自己支持的公司表達同樣的擔憂,這些公司的存在本身就建立在實現巨大規模並改變各自行業的遊戲規則之上。

說規模化風投機構不是“真正的風險投資”,就像說NBA 球隊投更多的三分球不是在打“真正的籃球”一樣。也許你不這麼認為,但舊的遊戲規則不再佔據主導地位。世界已經改變,一種新的模式隨之出現。諷刺的是,這裡的遊戲規則改變的方式,與VC 所支持的新創公司改變其行業規則的方式如出一轍。當科技顛覆一個產業,並出現了一批新的規模化玩家時,在這個過程中總是會失去一些東西。但也獲得了更多。創投家親身了解這種權衡——他們一直在支持這種權衡。創投家希望在新創公司中看到的顛覆過程,同樣適用於創投本身。軟體吞噬了世界,它當然不會止步於VC。