Hyperliquid 結盟做市商,提供HyperCore 的初始流動性,但這一切都建立在對$HYPE 的預期上,即做市商會得到更長期的利潤分成。

上文提到過,HyperBFT 的節點逐步擴大的方式是換倉,即基金會的代幣份額轉移至做市商節點手中,以利益換取他們的長期流動性承諾。

$HYPE 由此成為Hyperliquid 的負債,需要同時滿足做市商、HLP 和代幣持有人的各項需求,需要注意,三者需求並不完全一致,如果$HYPE 價格長期不漲,散戶持有人必然拋售,造成做市商利益受損,但是漲的過快也不行,過高的價格輕位持有人必然拋售,造成做市商利益受損,但是漲的過快也不行,則過高的價格輕鯨崩潰。

合理的$HYPE 價格應該是$BNB 的10% 即100 美元,但是均價$50 的震盪行情,反而為價格留了足夠的升值空間,以及熊市行情下較低的下跌起點,減緩承壓。

安全性售出前

直接賣流動性就是MM 的價格,一定要包裹成屠龍少年。

幣圈的任意產品/生意/模式,核心都要解決兩個問題:

1. 把什麼當作資產在售賣

2. 用什麼樣的方式去販賣

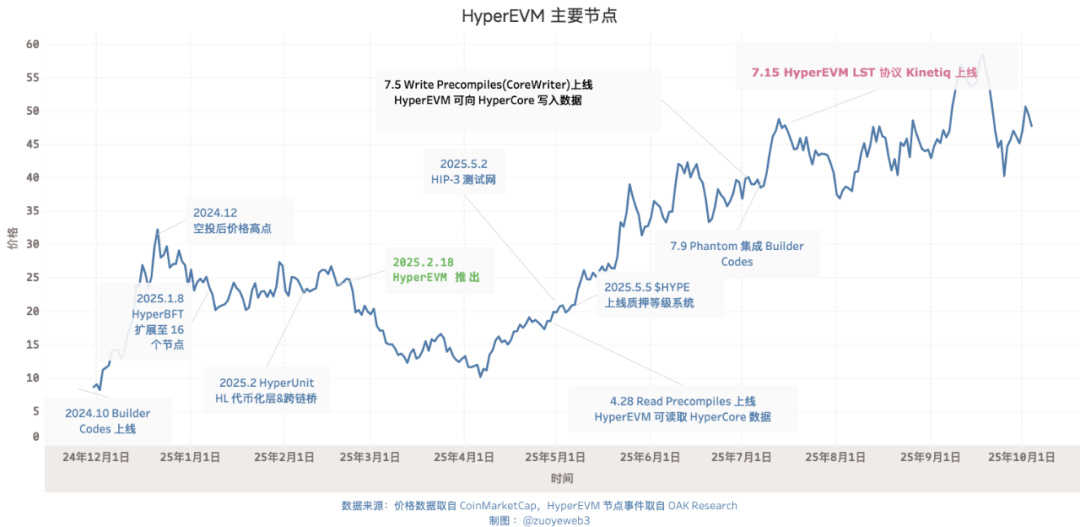

在HyperEVM 啟動前,面臨市場中心化程度過高的“指責”,Hyperliquid 團隊開始擴展HyperBFT 節點,逐步引入外部參與方,並且2 月初推出HyperUnit,便於外部資金進入HyperCore,為外部公鍊和HyperEVM 打通埋下伏筆。

一如2024.10 上線Builder Codes,直至2025.7 整合Phantom 引爆市場流量。

圖說:HyperEVM 主要節點

圖片來源:@zuoyeweb3

2025.2 月,HyperEVM 上線,隨後,讀寫HyperCore 和HyperEVM 的預編譯合約在4-7 月逐步成型,之後便是生態項目的逐步上線。

真正給我們啟發的是,在31% 的代幣份額空投分發之後,此時埋下Hyperliquid 換倉的巨大拋壓,在HyperCore 空投3 月後便上線HyperEVM,如果沒有預研是說不過去的,更合理的解釋是挑了個時機去做:

1. 此時$HYPE 節點稍微分散一些滿足大眾預期;

2. 且價格在25 美元以下徘徊,對於參與節點的各方而言價格相對可以接受;

3. 對於Hyperliquid 團隊「拉盤」壓力較小。

節點分散,換倉開啟,把安全性作為資產的方式賣給節點,在將HyperCore 安全性遷移至HyperEVM 之前,$HYPE 完成第一階段大額交易。

項目創造在鏈上,資產發行在交易所。

加密網路效應可以約等於公鍊和CEX 兩種,穩定幣是唯一跳出加密走向傳統世界和人群的離群點。

縱觀FTX 崩潰後的加密時間線,ETH L2 的重點不是ZK,而是MegeETH 等「Solana」化的高性能L2,Monad/Berachain/Sonic(Fantom) 等都是圍繞自身主網代幣刺激流動性,流動性對其並無長期偏好。

在交易所競爭中,如何面對幣安是OKX/Bybit/Bitget 等離岸所,Coinbase/Kraken 等合規所,以及新銳Robinhood 的主線任務,不約而同選擇是“交易一切”,Robinhood 選擇L2、預測市場和$CRV 等山寨幣,Kraken 走向錢包、L2、DG重新設計XLayer,以及來搞笑的Bitget UEX(全景交易所)。

無論交易所或公鏈,都希望打通流動性和代幣的循環,發幣之前,代幣單向刺激流動性相對簡單,發幣之後,流動性賦能代幣,進而代幣反哺流動性的雙向循環大多不成立,從Berachain 到加密之王AC 的Sonic 莫不如是。

一切加密貨幣的歷史都是創造資產的歷史,自比特幣以來,公鏈成為資產創造、發行網絡的發生地,但是高昂的進入成本,讓CEX 這種完全不中心化的平台成為拉新人、上新幣的超強中介,甚至據此發展出交易所公鏈這類依附性產物。

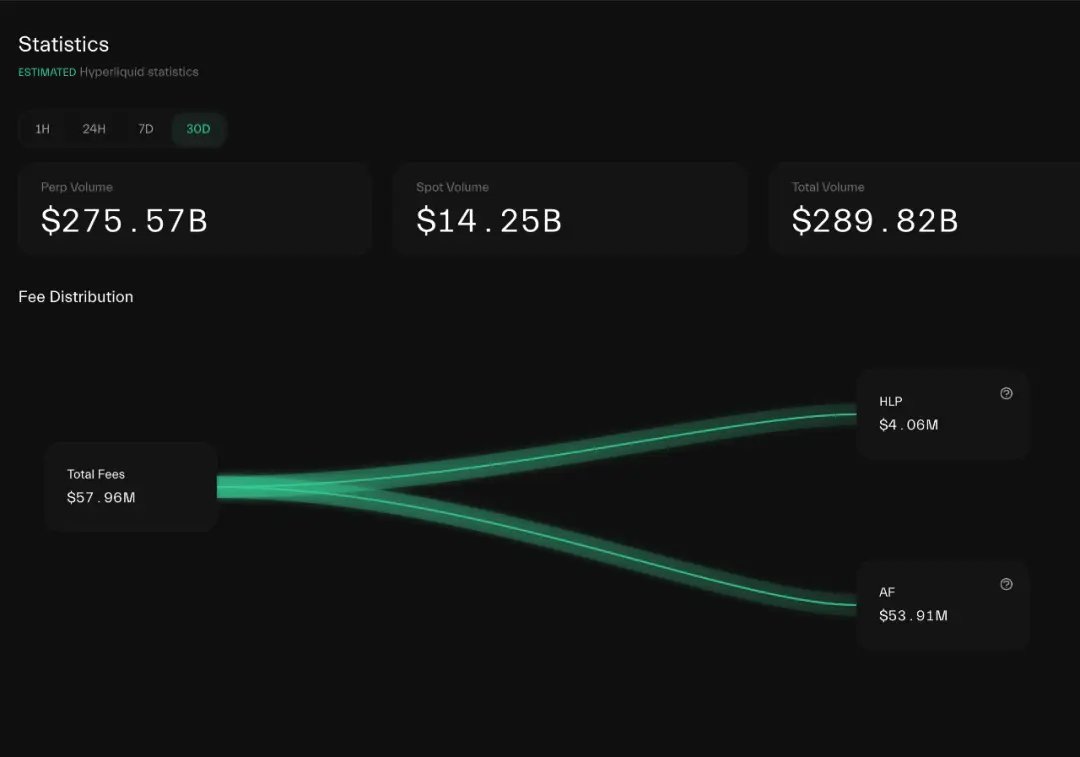

圖說:Hyperliquid 手續費流向

圖片來源:@hypurrdash

如果只觀察$HYPE 的市場表現,很難將其和代幣刺激的項目區分開來,畢竟92% 以上的收入都用於簡單粗暴的回購。

Hyperliquid 的流動性也是刺激而來,但透過較為平穩的換倉模式,以及團隊本身的克制,加上無傳統VC 的集中解鎖拋售機制,穩住了HyperCore 的流動性和$HYPE 價格的相對穩定。

所以HyperCore 在復刻CEX 的流動性之後,必須走向開放公鏈架構,讓$HYPE 變得更像ETH 一樣,成為具備真實消費場景的“貨幣”,目前來看,遠未做到這一點。

圖說:App Capital

圖片來源:@ryanberckmans

根據App Capital 指標,以太坊依靠山寨幣和穩定幣流通規模達6000 億美元,Tron 依靠穩定幣一枝獨秀,Solana 結構較為健康,穩定幣、山寨幣和Meme 三分天下,但是規模較小,Hyperliquid 主要是穩定幣和山寨幣,觸及100 億規模。

Note

App Capital 衡量公鏈的真實資金流動規模,不計算主網本身代幣的價值,並且只計算其上代幣的流通價值,而非FDV 或TVL。

或者可以說,Hyperliquid 上的資產,除了Unit 橋接而來的BTC/ETH/SOL 之外,主要是$HYPE 的賦能,這和不計算主網代幣不衝突,因為Kinetiq 等LST 主要包裹而來的$kHYPE 也是“DeFi”代幣,Morpho/Hyperone pho/Hyper 的刺激而基於生態。

我們主要來解釋後者,在表面上看,HyperEVM 不依賴回購或補貼發展自身生態,但實際上,生態計畫呈現出兩個特徵:

1. LST、借貸、Yield 主要圍繞$HYPE 派生資產發展;

2. DEX 等中立工具無法起量,HyperSwap TVL 很少。

以Kinetiq 為例,其更像是$HYPE 的鏈上再發行商,從Lido 版LST 起家,逐步進入借貸、穩定幣、Yield 等各產品線,其TVL 在25 以美元左右,而Kinetiq 本身也是HyperBFT 節點之一。

與之對比,HyperEVM 上的主要AMM DEX HyperSwap TVL 只有4,400 萬美元左右,固然有和HyperCore 定位衝突之處,但是相較於Pancakeswap 的25 億TVL,以及Uniswap 的55 億TVL,還是極端遜色。

這也驗證App Capital 的重要性,HyperEVM 上的資產仍舊是$HYPE 的再發行管道,距離成為獨立的生態系統還有很遠的路。

流動性賣出之後

Choice is an illusion created between those with power and those without.

雖然Hyperliquid 極力想打造HyperEVM 的價值閉環,但截止目前,依然在圍繞$HYPE 和HyperCore 流動性,HyperEVM 自身價值並未與之協同。

這裡和我們日常的理念框架有所衝突,在看到的任意資料中,都會提及HIP-3、Core Writer 和Builder Codes 的偉大意義,好像這三者讓HyperCore 的流動性無縫遷移至HyperEVM。

但這是一種“幻覺”,HyperCore 透過以上技術創新,賣出的是一種“流動性”部署權,並不等於為專案提供交易流動性。

更直白一點,Hyperliquid 賣出的是HyperCore 的技術架構,一如Aave 的友善分叉。

Tip

Aave DAO 設計友善分叉模式,第三方可直接使用Aave 的程式碼進行開發,但要將部分協議收入分給Aave,HyperLend 就是一例。

從Read Precomplies 到Write Precomplies(即CoreWriter System),建構起HyperEVM 上直接讀寫HyperCore 資料的能力,這其實是二者打通的通用模式,也就是開放HyperCore 的存取權限。

存取權限≠流動性初始化,任意想要使用HyperCore 流動性的HyperEVM 項目,都要自行尋求資金引發流動性。

Hyperliquid 不會提供補貼,這需要專案方各顯神通,HyperBeat 尋求外部融資,Hyperlend 堅持社區主導。

這就創造一種不對等關係,Hyperliquid 不會為HyperEVM 項目提供$HYPE 激勵,但是誘導他們圍繞$HYPE 進行建設,以推動代幣的真實使用。

從Invite Code 到Builder Codes

事實上,這在Builder Codes 上已經顯露端倪,以往的CEX 返傭凸出設置邀請碼區分來源,考驗的是地推和社團長的「傳銷」與轉化能力,所以CEX 會瘋狂投放大小KOL。

但Hyperliquid 走的是淘寶返傭模式,並不介意你改頭換面,鼓勵開發者和專案方圍繞HyperCore 流動性去創業,去建立自己的品牌和前端,HyperCore 甘願承擔流動性供應商的角色。

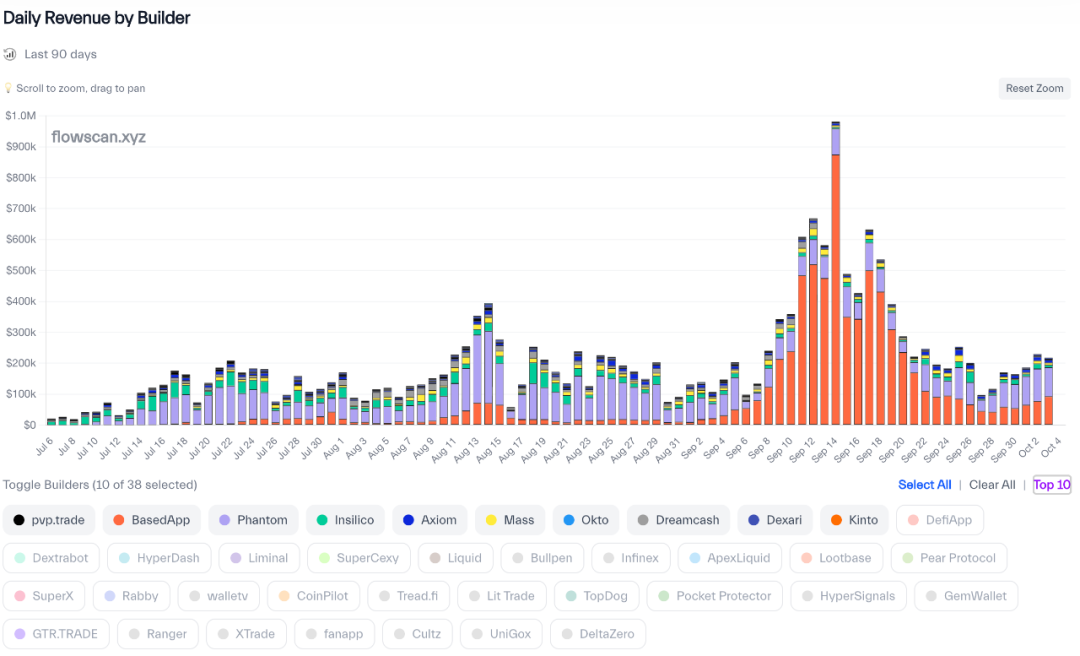

圖說:Builder Codes 收入排名

圖片來源:@hydromancerxyz

HyperCore 提供統一流動性後端,BasedApp 可以打造自己的Robinhood 體驗,Phantom 可將其合約嵌入自身生態,任意定制,分潤即可。

從固定合約到自訂合約

仿照Builder Codes,Hyperliquid 推出HIP-3 提案,讓使用者在HyperCore 上自建任意合約市場,包括預測市場、外匯或選擇權等。

從產品層面而言,這是繼現貨拍賣後的合約拍賣機制,依然是31 小時一輪,無非是要求50 萬枚的$HYPE 保證金(約2,500 萬美元)。

但是,經由Core Writer 協定的補充,HIP-3 實則在打通HyperEVM 到HyperCore 的循環槓桿,HIP-3 本就由LST 協定Kinetiq 提出,並且Kinetiq 本身也運行HyperBFT 節點。

經由CoreWriter 和HIP-3 協議,Kinetiq 引導至HyperEVM 鏈上DeFi 協議的$HYPE 現在要重新回流至HyperCore,引發事實上的通貨緊縮。

進一步,Kinetiq 也提供眾籌拍賣服務,大家可以一起組團集資拍創建權,可以設想一下,HyperCore 上質押的$HYPE,最終成為HyperCore 的合約保證金。

1. 用戶集資或專案方提供50 萬枚$HYPE 參與競標;

2. 專案啟動後在HyperCore 部署,初始交易流動性自行解決;

3. 專案方產生的手續費以$HYPE 計價分潤50% 給Hyperliquid;

4. 項目不當行為,Hyperliquid 會按比例罰沒質押的$HYPE;

從更好理解的角度而言,HyperCore 交易量是$HYPE 的估值基礎,HyperEVM 是$HYPE 的估值放大,讓生態去博弈價格基準,並且提升真實的使用量,擺脫對回購的過度依賴。

在雙重架構體制下,可控的HyperCore 需要自由的HyperEVM,只有補齊開放權限,才能讓$HYPE 的價值螺旋升天。

在HyperCore 的回購機制下,Hyperliquid 的成長故事只能是成為完全體的幣安,HyperEVM 讓$HYPE 本身有成為引發次級流動性的選擇。

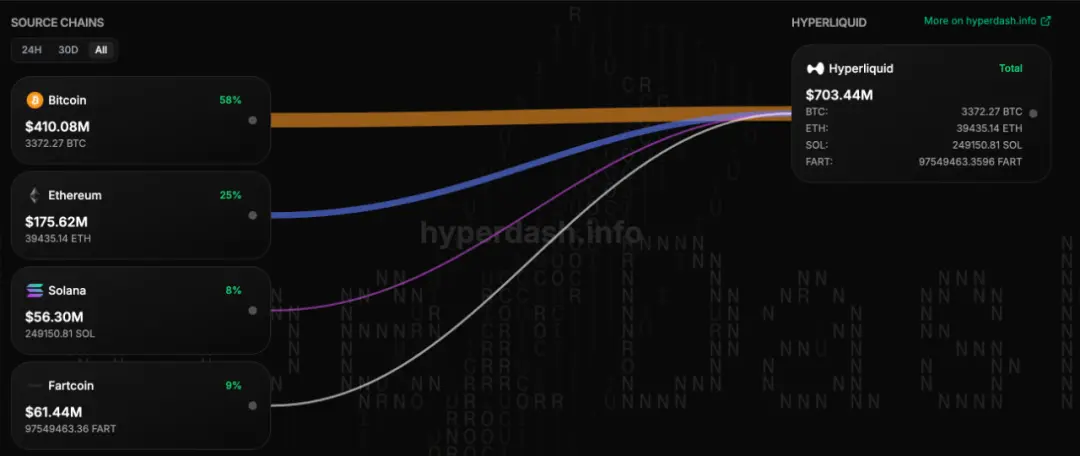

圖說:Unit 橋接資產分類

圖片來源:@hypurrdash

這類似用Unit 引入BTC/ETH 的目的是促進$HYPE 作為交易手續費的增長,別忘了$FTT 作為FTX 主要資產儲備的下場是崩潰。

HIP3 和CoreWriter system 徹底改變Hyperliquid 的估值和定位,$HYPE 將以完整的公鏈+交易所狀態出擊。

結語:從S1 到S3

I don't wear my heart upon my sleeve.

本文著重拼湊Hyperliquid 如何組織HyperEVM 的初始流動性,較少關注HyperEVM 生態現況。

現在HyperEVM 基本上可以視為$HYPE 的包裹和槓桿放大器,尚未有真正脫離對$HYPE 的依賴的項目或機制,大多是對ETH 項目的遷移或模仿。

突然之間,Hyperliquid 為Season 2 用戶投放NFT,考慮到Season 1 考察Perp 交易量,Season 2 考察現貨+Perp 交易量,S3 大概率會考察HyperEVM 交易量。

在面對Aster 等競爭對手進攻時,Hyperliquid「補發」 S2 NFT,既可以促進HyperEVM 交易量,還能為S3 打好前站,環環相扣,真是奇妙。

先做可控的HyperCore,再做開放的HyperEVM,你以為連結器是CoreWriter system ,實則是$HYPE 的雙重作用。