作者:Matt Hougan,Bitwise 首席投資官

編譯:金財經

目前加密市場對比特幣存在兩大核心問題:

1.為何金價表現會遠超過比特幣?

2.既然ETF 和企業大量買入,為何比特幣價格仍停滯不前?

事實上,若能仔細解答第一個問題,第二個問題的答案也會隨之浮現──而這個答案為比特幣的未來描繪了一幅極具看漲潛力的圖景。

接下來我將具體分析。

疑問一:為何金價表現遠超過比特幣?

目前金價儘管有所回調,但今年以來漲勢迅猛,2025 年漲幅已達57%,正朝著美元計價下的歷史第二好年度表現邁進。與此同時,比特幣卻在11 萬美元關卡附近陷入停滯,自5 月以來價格大致持平。

這讓將比特幣視為「數位黃金」的投資人感到沮喪,但背後其實有個簡單的解釋:差異源自於各國央行的行為。

自俄羅斯入侵烏克蘭後美國凍結俄羅斯持有的美國國債以來,各國央行開始大量增持黃金。根據Metals Focus 數據顯示,央行的黃金購買量自俄烏戰爭爆發後近乎翻倍,從每年約467 噸增至如今的約1000 噸,這一規模約為黃金ETP(交易所交易產品)預估購買量的兩倍。

比特幣則無法享受這項待遇。儘管部分央行在研究比特幣,但尚未有央行實際買入。因此,若央行是此次金價上漲的主要推手,那麼比特幣就未能跟著金價走高便合乎邏輯。

這一觀點並非新鮮事。無論是摩根士丹利(Morgan Stanley)、摩根大通(JPMorgan),或是穆罕默德·埃爾- 埃里安(Mohamed El-Erian)等機構與人士,均指出央行購金是金價飆升的關鍵驅動因素。

問題二:為何ETF 與企業大量買入,比特幣價格仍停滯不前?

這與第二個疑問有何關聯?

答案是:關聯極大。

比特幣市場最大的謎團在於,儘管ETF 和企業正在大量買入,但其價格為何相對穩定。自2024 年1 月比特幣ETF 推出以來,ETF 和企業累計買入139 萬枚比特幣,而同期比特幣網路的新增供應量還不到這一規模的四分之一。儘管從那時起比特幣價格已上漲135%,表現不俗,但許多人仍在懷疑:難道它不該漲得更高嗎?

我也曾有過同樣的疑問:究竟是誰在大量拋售比特幣?是什麼阻礙了它突破20 萬美元關卡?

目前的金價上漲給了答案。

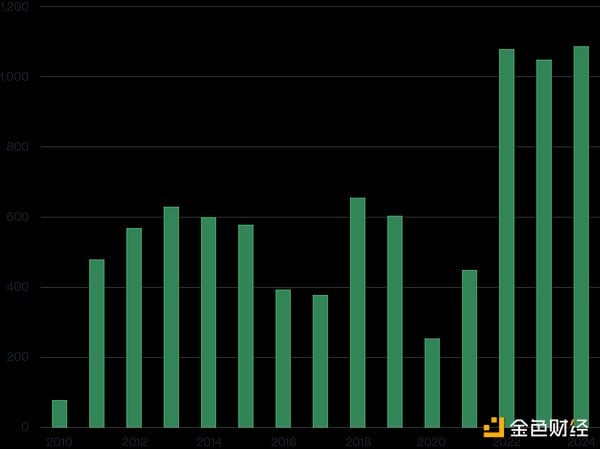

請看下方表格,該表格展示了2010 年至2024 年各國央行的年度黃金購買量。 2021 年央行購金量為467 噸,2022 年躍升至1,080 噸,此後一直維持在這一高位(預測顯示2025 年的需求將略低於2024 年)。

2010-2024 年各國央行黃金購買量(單位:噸):

資料來源:世界黃金協會(World Gold Council)

簡而言之,儘管央行購金是今年金價上漲的重要催化劑,但這類購買並非始於今年,而是從2022 年開始。

這也為比特幣當前的情況提供了答案。

2022 年央行購金量開始大幅增加時,金價的上漲速度較為緩慢:2022 年平均價格為1,800 美元,2023 年升至1,941 美元(僅上漲8%),2024 年升至2,386 美元(上漲23%)。直到今年,金價才迎來爆發性上漲,漲幅近60%,達到約4,200 美元。

也就是說:央行從2022 年開始購金,而金價在2025 年才出現parabolic(拋物線式)上漲。

我認為事情的邏輯很清晰:在任何市場中,都存在一部分對價格敏感的投資者——這類投資者往往會在價格漲跌10%-15% 時採取行動。 2022 年央行開始大量購金、推動金價上漲時,這些投資人會趁著需求上升拋售黃金。但最終,這部分拋售力量會消耗殆盡,隨後價格就會大幅上漲。

我懷疑比特幣目前正處於類似階段。

如前文所述,自2024 年ETF 和企業開始大舉買進以來,比特幣價格已上漲2.3 倍。在此期間,對價格敏感的持有者會抓住獲利機會拋售離場。

但正如金價的例子所顯示的,總有一天這些拋售力量會耗盡。只要ETF 和企業的聯合買入態勢持續(我認為大機率會持續),比特幣就會迎來屬於它的「2025 年黃金時刻」。

我的建議是:保持耐心。

不要羨慕金價的暴漲,而應將其視為一種預示——它或許正在向我們展示比特幣未來的走向。