著者:リン、トレーダー

編集:Felix、PANews

トレーダーのリン氏は最近、テクニカル分析、リスク管理、心理的要因など、初心者や頻繁に損失を被るトレーダーに役立つトレーディングに関する洞察を共有しました。詳細は以下の通りです。

流れに身を任せよう

強い上昇トレンドは、多くの場合、大きな利益をもたらします。常にトレンドに沿って取引すべきです。「トレンドは味方だ」という古い格言がありますが、これはまさに真実です。投資は確率のゲームです。したがって、勝つ確率を最大化する必要があります。

上昇トレンドで株を買うのは、風に乗って航海するようなものです。すべてが楽に感じられます。市場の上昇が速く長ければ長いほど、前進も容易になります。風に乗っていれば、小さな一歩でも大きな利益につながる可能性があります。だからこそ、強気相場では誰もが天才のような気分になるのです。

では、トレンドをどのように特定すればよいのでしょうか?

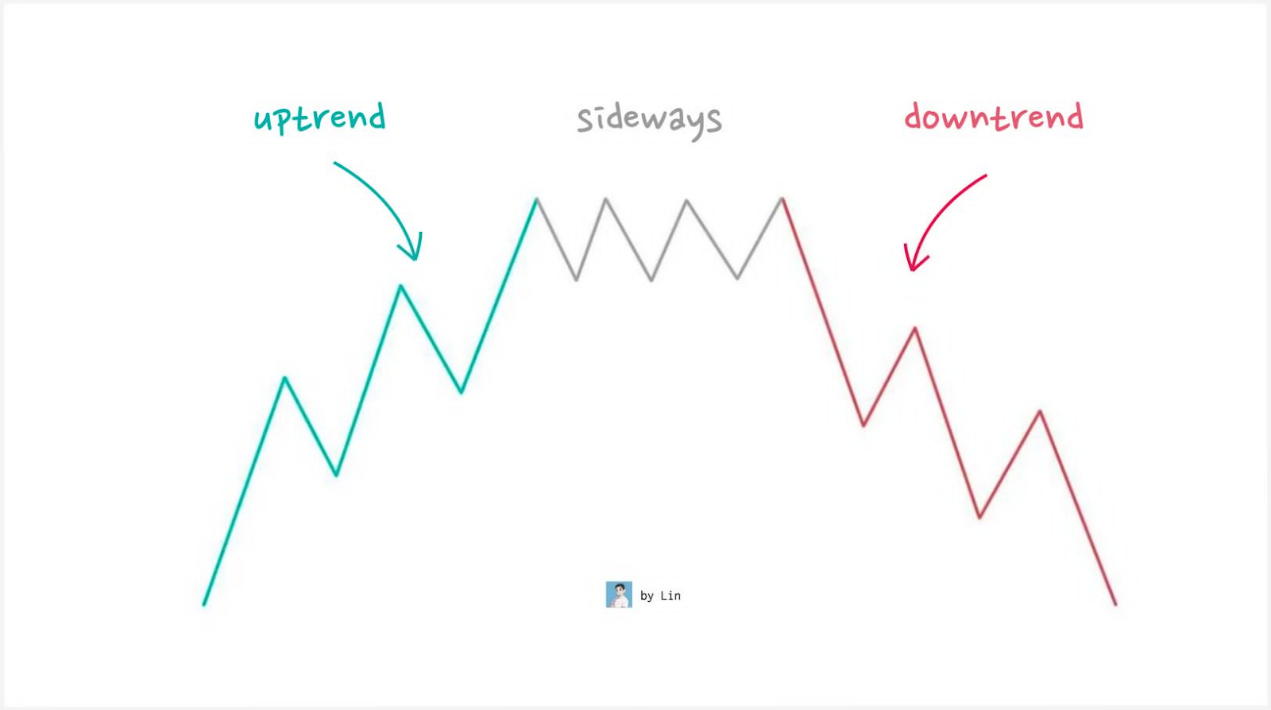

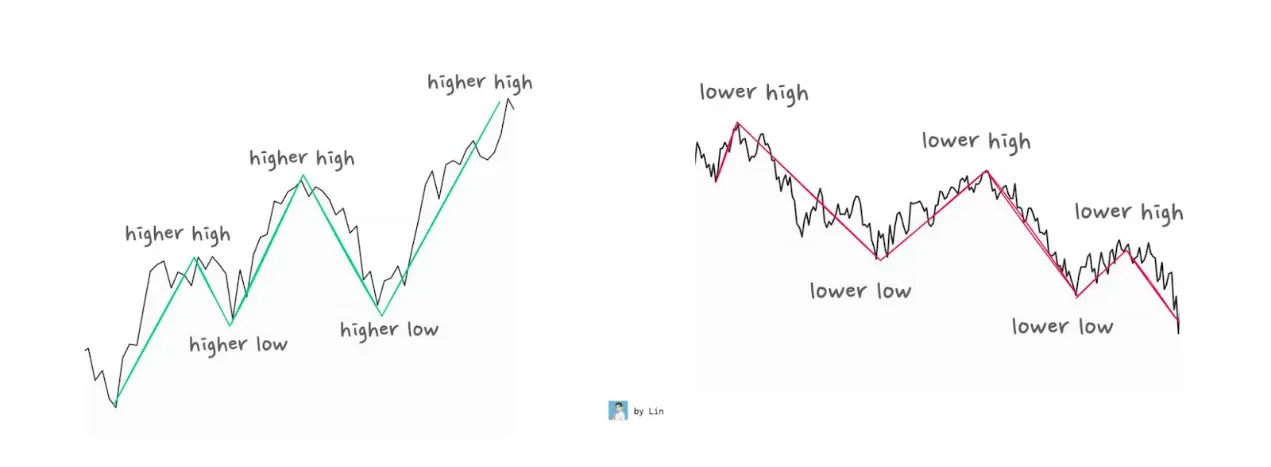

トレンドの方向を特定するのは通常、数秒しかかかりません。トレンドとは、時系列におけるデータポイントの全体的な方向性のことです。上昇トレンドを見てみましょう。

- まず、チャートは左下隅から上に向かって伸びます。

- 第二に、より高い高値とより高い安値が連続して存在します。

もちろん、下降傾向の場合も同様です。

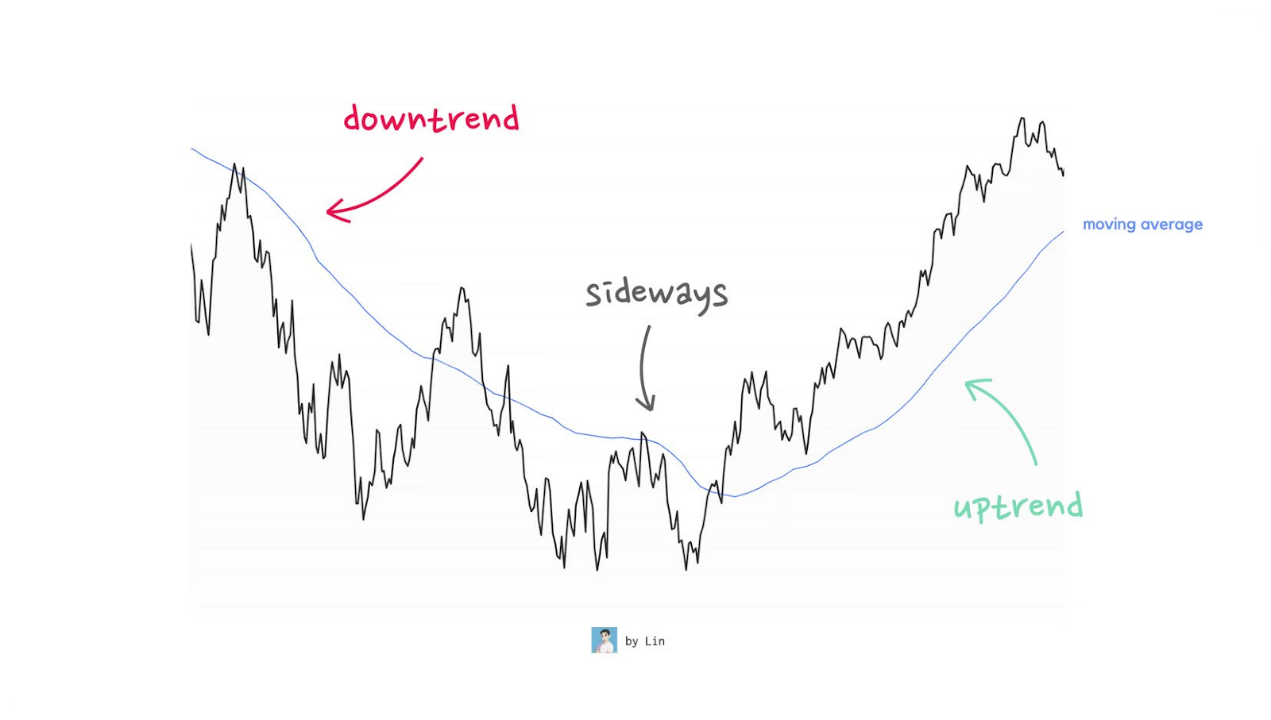

これらの傾向を識別するには、傾向線や移動平均などの簡単なツールを使用して全体的な方向性を判断することもできます。

重要なのは、市場にはさまざまな時間枠が存在することです。

市場は短期的には下落するかもしれませんが、長期的には上昇トレンドを維持するかもしれません。あるいは、短期的には好調に推移するかもしれませんが、長期的には弱含みとなるかもしれません。自分の戦略に合った時間枠を選択する必要があります。

デイトレードは時間と日数、スイングトレードは週単位、長期投資家は年単位に焦点を当てます。すべての時間枠(短期、中期、長期)が一致しているとき、利益獲得のチャンスは最大限になります。

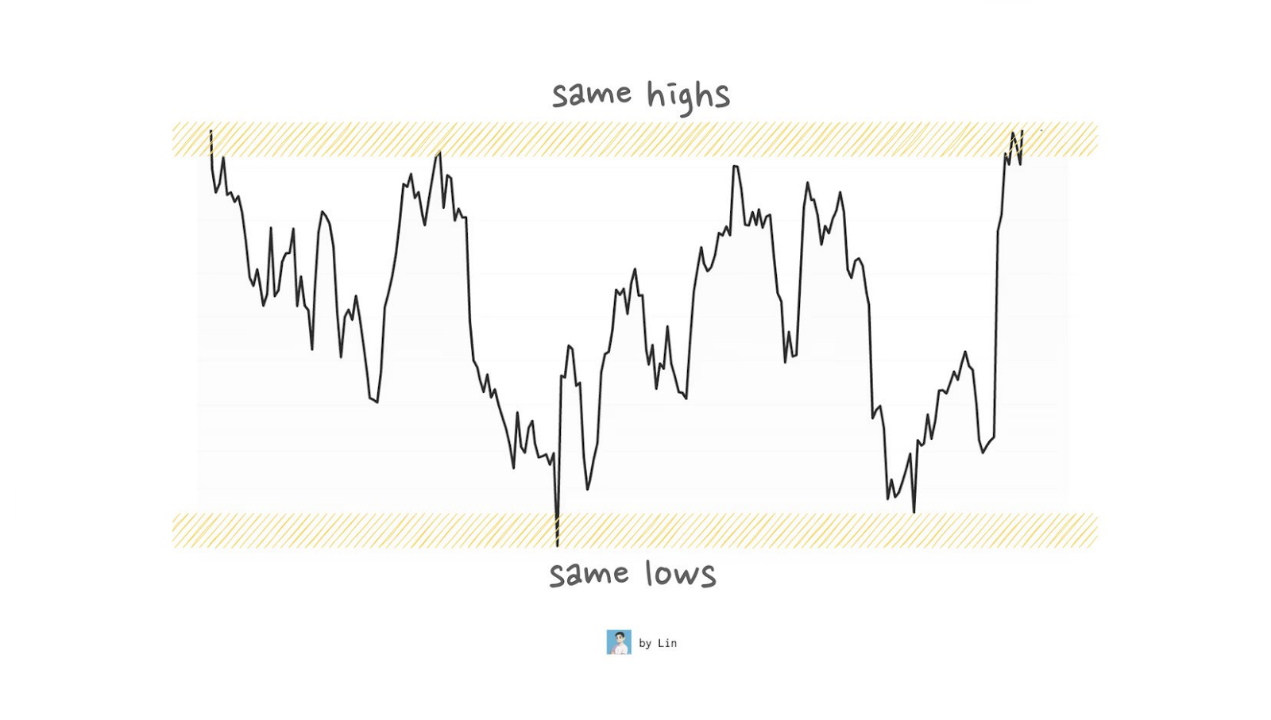

ほとんどの場合、市場には明確なトレンドが存在しません。明確で強いトレンドが出現するのはごくわずかな時間だけです。残りの時間、市場は横ばい状態です。

アクティブ投資家にとって、横ばい相場は最も危険です。明確な方向性がなく、ボラティリティが非常に高く、ブレイクアウトとプルバックの失敗を繰り返します。何度も翻弄されることになります。市場が自分に有利に動き始めたと思った矢先に、壁にぶつかり、方向転換してしまうのです。

もちろん、取引期間が短ければ、こうした変動から利益を得ることも可能です。しかし、ほとんどの人にとって、このような状況では何もしないことが最善の選択肢となる場合が多いでしょう。

しかし、全体としては、大きな利益は力強い上昇トレンドの中で得られたものです。これには主に2つの理由があります。

- まず、上昇トレンドにある株価は上昇を続ける傾向があります。株価がすでに上昇している場合、急に上昇が止まる可能性よりも、上昇を続ける可能性の方が高いのです。市場心理は楽観的であり、誰もが上昇傾向にのみ注目しています。

- 第二に、上場企業からの売り圧力は通常ほとんど、あるいは全くありません。これは、株式を保有している人のほとんどが既に利益を得ていることを意味します。彼らは売却を急いでいません。売り手が少ないほど、価格が上昇する可能性が高くなります。

しかし、すべてのトレンドが同じというわけではありません。ゆっくりと安定したトレンドもあれば、急激に変化するトレンドもあります。トレンドが急激であればあるほど、その勢いは強く見えるでしょう。しかし、すべてのトレンドには長所と短所があります。

急騰する銘柄はより脆弱です。価格が急騰しすぎると、買われ過ぎの状態になり、急激な反落や急激な反転の影響を受けやすくなります。つまり、強いトレンドは強力ですが、同時に注意も必要です。

目標はトレンドが続く間に波に乗ることですが、永遠に続くものはありません。

主要セクターに焦点を当てる

市場全体のトレンドを把握した後は、主導的なセクターを見つける必要があります。その重要性は自明です。

投資は確率のゲームです。できるだけ多くの要素が自分に有利に働くことを望みます。

自問自答してみてください。今、新聞社の株を買いますか?おそらく買わないでしょう。もはや紙の新聞を読む人はほとんどいません。すべてがオンライン化しています。市場は拡大しているどころか、縮小しています。需要は当然ながら減少しています。顧客の発掘と維持はますます困難になっています。優秀な人材の確保も困難になっています。従業員は、時代遅れで停滞した業界に入社する意欲を失っています。これらはすべて、当然の逆風です。

今度は反対の状況を見てみましょう。

人工知能(AI)は、今日最も活況を呈している産業の一つです。誰もがAI分野で働きたいと願っています。AIには自然な魅力があり、才能、資金、そして注目がすべて同じ方向に集まっているため、開発ははるかに容易になっています。

主要産業は、すべての船を支えることができる上げ潮のようなものです。誰もが平等に利益を得るわけではありませんが、全体的な傾向は重要です。

理想的には、業界全体が繁栄しているべきです。1社を除くすべての企業の業績が低迷している場合、それは多くの場合、業界がピークを迎えたか、衰退に向かっていることを意味します。

もちろん、永遠に続くトレンドはありません。業界のトレンドの中には数十年続くものもあれば、数日しか続かないものもあります。重要なのは、大きなトレンドを捉えることです。

- 大きなトレンドは、産業のあり方を大きく変える長期的な変革です。鉄道、インターネット、モバイル技術、そして今や人工知能などがその例です。

- 好況・不況サイクルとは、短期間のピークの後に急激な下落が続くことを指します。例としては、SPAC(特別買収目的会社)やインフルエンサー株などが挙げられます。

- 循環的なトレンドは経済変動に応じて上昇したり下降したりします。石油と天然ガスはその好例で、その価格は需要と経済成長に応じて変動します。

市場の底値で「主力銘柄」を買う。

全体的なトレンドと主要産業を特定したら、主要企業に投資できます。理由は簡単です。ほとんどの人は最高のものを求めており、それが人間の本性だからです。

スポーツ界を見れば分かります。誰もがワールドカップのチャンピオンやオリンピックの金メダリストについて語ります。ニュースの見出し、インタビュー、スポンサー、歴史書など、すべてが1位に注目しています。2位になった選手を覚えている人はほとんどいません。優勝者はすべての注目、お金、そして地位を手にします。

簡単な例:

地球上で最速の男は誰?ウサイン・ボルト。2番目に速いのは誰?ほとんどの人は知らない。実際、ボルトは2番目に速い選手とそれほど変わらない。しかし、2位のことなど誰も気にしない。重要なのは、最強、最速、そして勝者なのだ。

ビジネスや投資にも同じことが当てはまります。勝者は最も注目を集め、より多くの顧客、人材、そして資金を引きつけます。成功は自己強化的なものであり、ナンバーワンの地位を維持しやすくなります。

企業にとって、これは自社製品が他社と比較されることを意味します。従業員は最高の企業で働きたいと考えます。投資家は二番目に良い企業ではなく、最高の企業に投資したいと考えます。この優位性は一見取るに足らないものに思えるかもしれませんが、時が経つにつれて、これらの小さな優位性が積み重なり、最終的には大きな影響力を持つようになります。だからこそ、勝者は勝ち続けるのです。

どの業界にもマーケットリーダーが存在します。

- スマートフォン業界はAppleが独占している。

- 検索エンジン分野では、Google です。

- 大規模言語モデルは OpenAI からのものです。

- グラフィックプロセッサはNvidiaです。

これらの業界リーダーは、競争において他の企業よりはるかに先を進んでいます。

マーケットリーダーとなるには、何が必要でしょうか?それは、大きく成長を続ける市場シェア、急速な収益と利益の伸び、強力なブランド、継続的なイノベーション、そして一流の創業者(チーム)の存在です。

いつ優良株を買うべきか?市場が上昇トレンドにあり、株価が底値を突破した時に買うべきだ。理由は簡単だ。投資にはリスクが伴い、多くのことがうまくいかない可能性がある。リスクを完全に排除することはできないが、軽減することはできる。

これを行うには、徹底的な調査を行うこと、市場の上昇傾向を利用すること、強力な企業に焦点を当てること、そして適切なタイミングで購入することなど、いくつかの方法があります。

タイミングは、多くの人が思っている以上に重要です。適切なタイミングで購入することで、参入リスクを軽減できます。また、問題が発生する可能性のある時期を明確に把握できます。株価が購入価格または重要なサポートラインを下回った場合、それは売却または損切りすべきシグナルです。適切な購入価格は、売却価格を決定するのに役立ちます。そして、明確な売却価格を設定することは、リスク管理に不可欠です。

底値パターンを上抜けた時に株を買う方が、一般的にリスクは低くなります。底値パターンとは、株価が横ばいの推移と保ち合いの局面を指し、エネルギーが蓄積されている状態です。底値パターンを上抜けると、トレンドは有利になり、勢いが強まります。上値からの売り圧力が弱まるため、株価は上昇しやすくなります。

推測するのではなく、市場の力に反応するのです。そうすることで勝率を高めることができます。

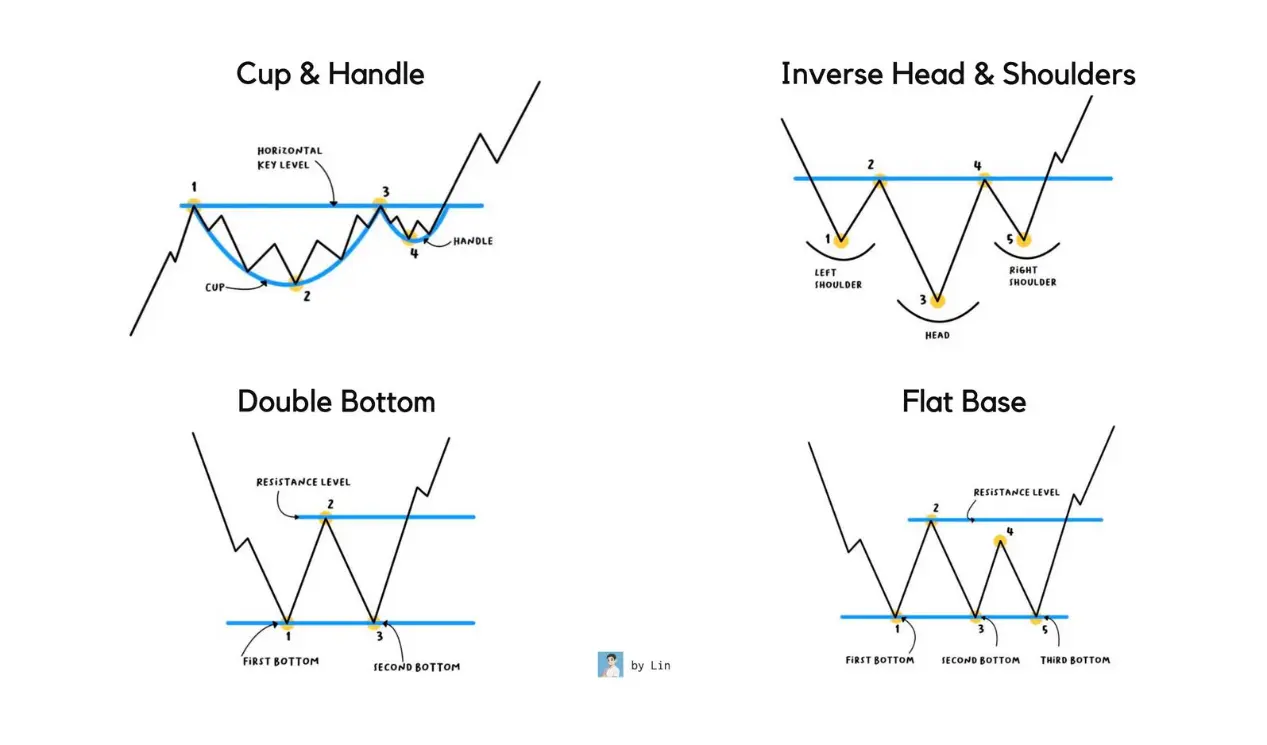

底層にはいくつかの種類があります。最も一般的なものには以下のようなものがあります。

- カップハンドルの形状

- 平底

- ダブルボトムパターン

- 逆ヘッドアンドショルダーズパターン

これらのパターンは通常、市場の動きやトレンドの新しい波の始まりに現れます。

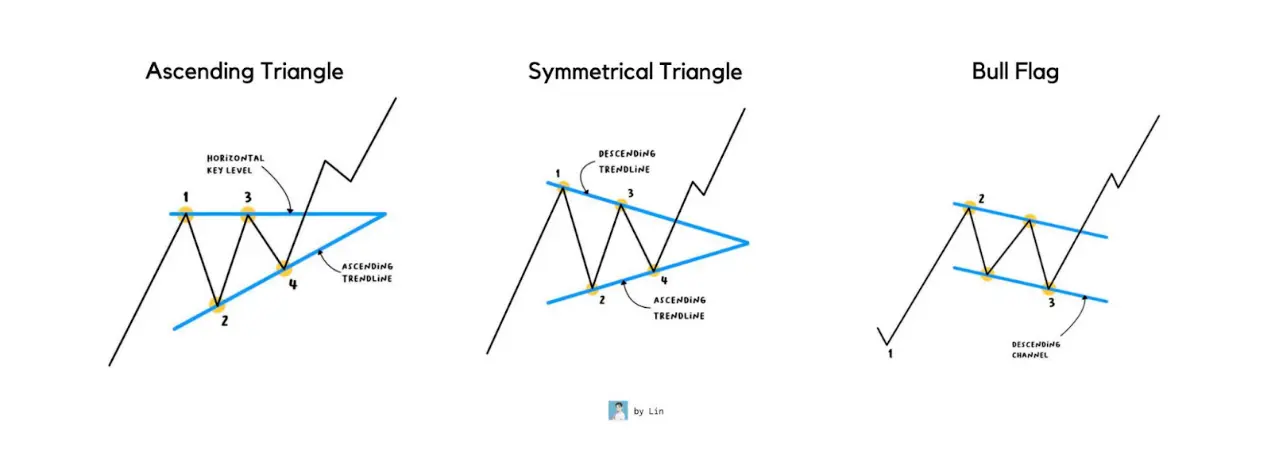

株価が上昇した後、停滞するパターンは、底打ちパターンと呼ばれます。最も一般的な継続パターンは、フラッグとトライアングルです。

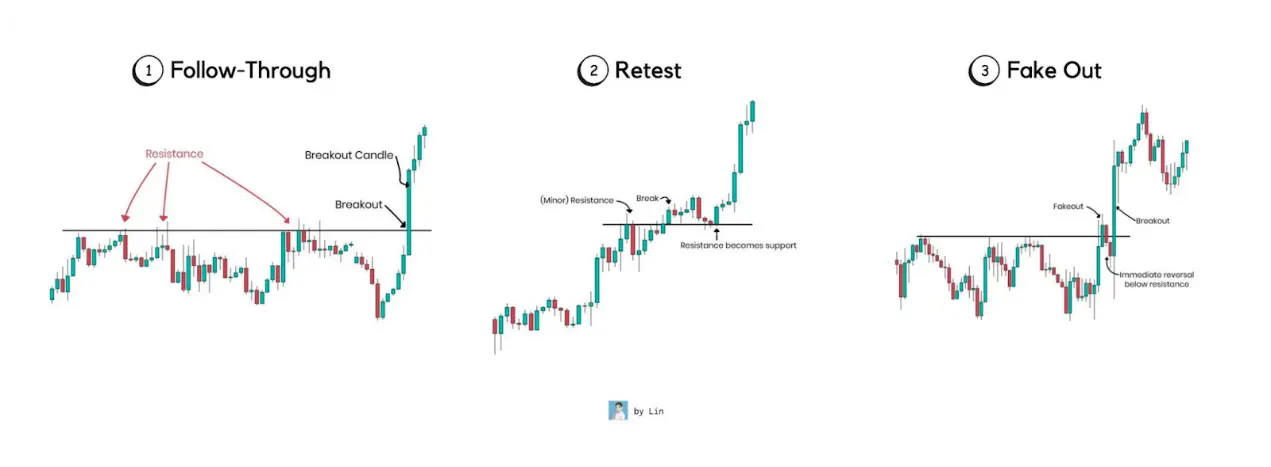

さらに、リスクをコントロールできます。株価が急騰した場合、以下の3つのシナリオが発生する可能性があります。

- 株価は上昇を続けた。

- 株価は反落し、ブレイクアウトエリアを再度テストした。

- 株価は抵抗線を突破できず、早期の買い手は今や罠に陥っている。

ブレイクスルーは必ずしもうまくいくとは限りません。失敗率も高くなる可能性があります。頻繁に間違いを犯すことを覚悟しておく必要があります。

ブレイクアウトの多くは、市場の弱さ、銘柄が真のリーダーではないこと、あるいは大手機関投資家による売却によって失敗します。だからこそ、リスク管理が非常に重要なのです。

常に最悪の事態に備えなければなりません。下落リスクを制限し、明確な損切りポイントを設定する必要があります。

損失を受け入れるのは容易ではありません。誰も自分の間違いを認めたくはありません。しかし、小さな損失を切り捨てようとしないことで、小さな問題が大きな問題に発展する可能性があります。大きな損失の多くは、小さな損失から始まります。人々が損益分岐点で撤退することを望んで躊躇するあまり、損失は拡大していきます。

覚えておいてください。株価が回復したら、いつでも買い戻すことができます。

下落リスクを回避することは、ゲームを続ける上で不可欠です。だからこそ、利益をコントロールすることが非常に重要なのです。

もうひとつのヒントは、取引量に注意を払うことです。

取引量の多いブレイクアウトはより強力で、失敗する可能性が低くなります。取引量が多いということは、大口投資家が買いを入れていることを示しており、こうした大口投資家は足跡を残しています。

大口投資家は自分の行動を隠すのが難しい。一度にすべてのポジションを買うことはできず、徐々に買い増していく必要があるからだ。

利益の出る株を増やし続けましょう。

投資の本質は、基本的に利益が損失を上回ることです。それ以外のことは重要ではありません。多くの投資家がこの点を見落としています。

彼らは、成功は割安な株を見つけること、あるいは最もホットな株を追いかけることから生まれると信じています。株価収益率、移動平均線、競争優位性、そしてビジネスモデルは、パズルのピースに過ぎません。これらはすべて役立ちますが、どれか一つだけでは成功を保証することはできません。

本当に重要なのは次の点です。

- 正しい判断をすれば、どれくらいのお金を稼ぐことができるでしょうか?

- 間違った判断をしたら、どれくらいのお金を失うことになるでしょうか?

これはデイトレードと長期投資家に等しく当てはまります。両者の唯一の違いは時間枠であり、原則は同じです。

ここで最も重要な教訓は、あなたは間違いを犯すだろう、そしてたくさんの間違いを犯すだろうということです。

投資は確率のゲームです。たとえ株価が安いからこれ以上下がることはないと信じていても、あるいはファンダメンタルズが改善しているから必ず上がると信じていても、間違いを犯す可能性はあります。

目安としては、最大精度率は 50% であると想定します。

マイケル・ジョーダンはシュートの約半分を外していたことを考えてみてください。それでも彼は史上最高の選手と称されています。大きな成果を得るために、毎回正しいショットを打つ必要はありません。

これは市場が好調なときでも起こる可能性があります。

市場が下落すると、状況はさらに悪化します。時には、予測精度が30%程度に落ち込むこともあります。これは普通のことです。

間違いは失敗ではありません。プロセスの一部なのです。これを受け入れると、すべてが変わります。正確さを追求することから、結果を管理することへと焦点が移ります。

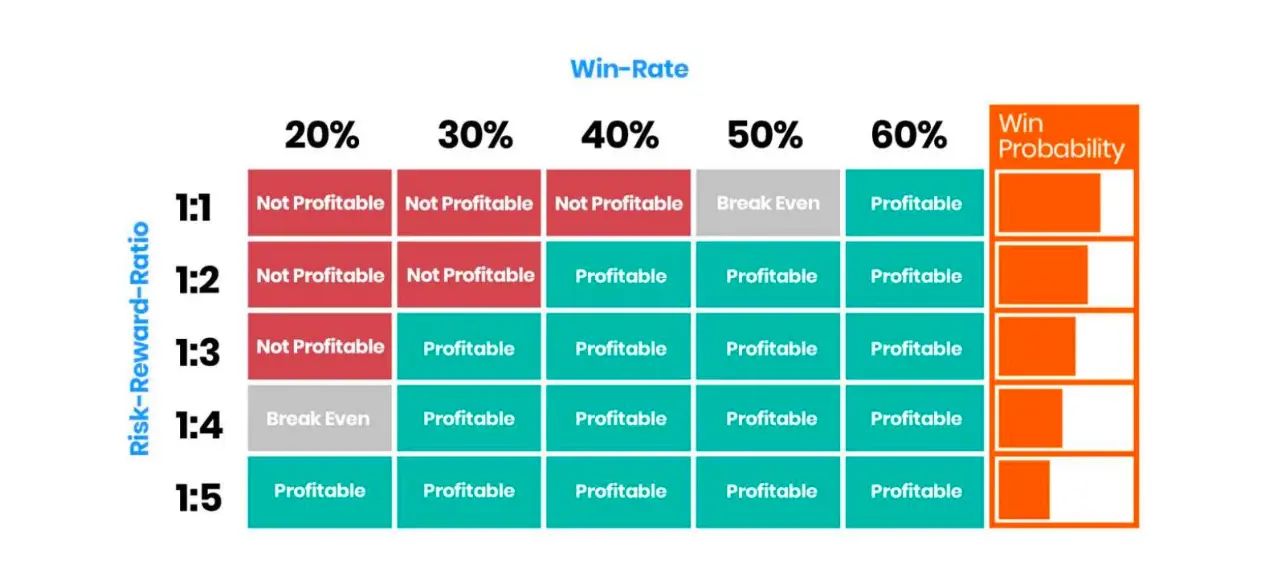

この簡単な表はこの点を明確に示しています。

これは勝率とリスクリワードレシオの関係を示しています。例えば、勝率が30%だとしましょう。この場合、損益分岐点に達するには、利益が損失の2倍以上である必要があります。真の利益を得るには、利益が損失の3倍程度である必要があります。この時点で、あなたの戦略は効果を発揮し始めます。

目標は失敗を戦略に組み込むことです。

勝率50%は魅力的に聞こえますが、長期的には非現実的です。市場は変化し、状況は悪化する可能性があります。だからこそ、戦略は不利な環境でも機能する必要があるのです。

勝率30%、リスクリワード比率3:1から始めるのが良い出発点です。後で調整することも可能ですが、どこから始めればいいか分からない場合は、まずここから始めてください。

では、これは実際には何を意味するのでしょうか?

多くの投資家は、買い持ちとは売らないことを意味すると考えています。しかし、これは半分しか真実ではありません。損をする株ではなく、利益が出る株を買い持ちすべきです。

利益の出る銘柄がどれだけ上昇するかは予測できません。10%上昇することもあれば、20%上昇することもあります。稀に100%以上上昇することもあります。もちろん、投資判断が狂ったり、ファンダメンタルズやテクニカル指標が悪化したりした場合は、損失を抑えるのが賢明です。しかし、利益の出る銘柄はできるだけ長く保有し続けるべきです。

損失をいつカットすべきかを知るには、平均リターンを計算する必要があります。平均リターンが約30%だと仮定すると、リスクリワード比率を3:1に維持するには、平均損失は約10%に抑える必要があります。

これには様々な方法があります。ポジションサイズを調整したり、-5%、-10%、-15%といった段階的な売却も可能です。平均すると、毎回3分の1ずつ売却すれば、損失は10%程度に留まります。

具体的な方法は重要ではありません。重要なのは原則です。大きな利益を得るには、多くの小さな損失を払う必要があります。小さな損失は、破滅からあなたを守ることができます。

クイックストップロス

株を購入したら、実際にコントロールできるのはいつ売却するかだけです。

どれくらい上昇するか、いつ上昇するか、あるいはそもそも上昇するかどうかさえもコントロールすることはできません。唯一本当に選択できるのは、どれだけの損失を許容できるかということです。

時には悪いことが起こります。企業がひどい決算を発表したり、悪いニュースが流れたり、株価が一夜にして急落したり。たとえすべてを正しく行っていたとしても、大きな打撃を受ける可能性があります。それはゲームの一部であり、完全に避けることはできません。

損切り銘柄を保有し続けるのは危険です。保有期間が長くなるほど、損失の可能性は大きくなります。目標は、通常の値動きに対応できる十分な余裕を残しつつ、できるだけ早く手を引くことです。株価は毎日上下します。少しの下落だけで売却すべきではありません。

はい、株価がギャップダウンしてストップロス注文が発動し、その後反発することもあります。これは確かに起こり得ます。しかし、株価が下落し、反発を待ってから手仕舞いをしようとしたのに、さらに下落が続くのは避けたいものです。

大きな損失は、小さな損失から始まります。そして、損失が大きければ大きいほど、回復は困難になります。

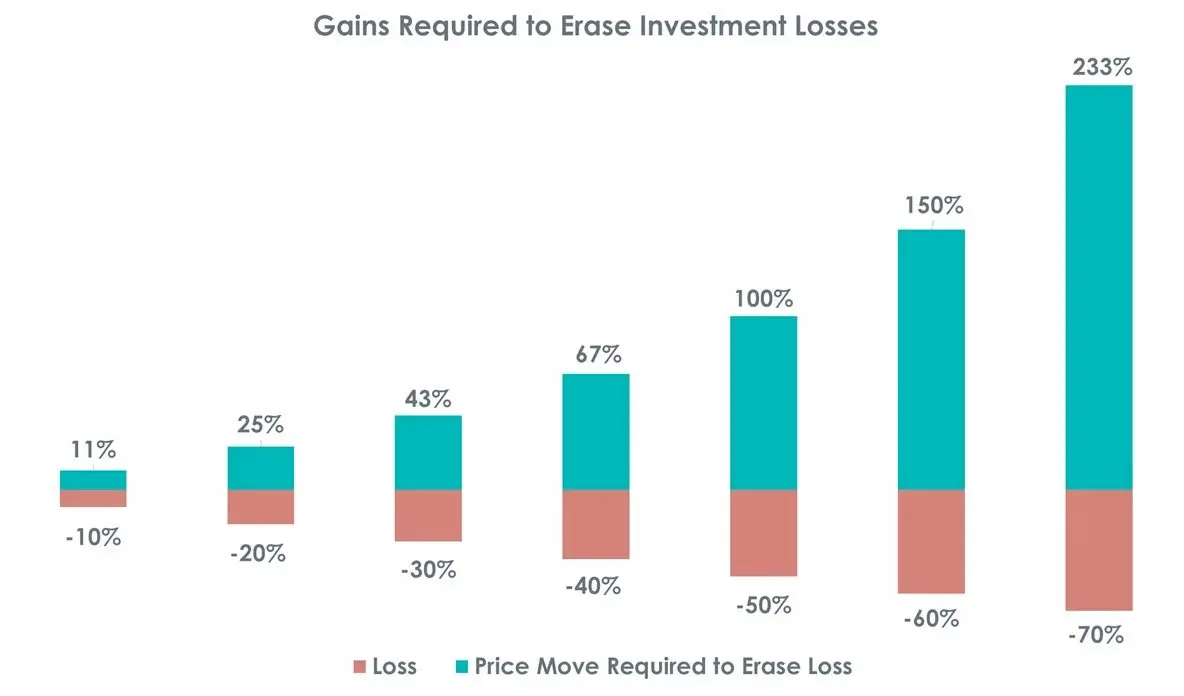

- 10% の損失を相殺するには 11% の利益が必要です。

- 20% の損失には 25% の利益が必要です。

- 50% の損失には 100% の利益が必要です。

だからこそ、下落リスクから守ることが非常に重要なのです。

損切りは難しい。ポジションを保持している限り、まだ希望はある。うまくいけば回復する。最終的に正しい判断を下せる。愚か者と思われないように。

損失を被るのは辛い。間違いを認めるのも辛い。

研究によると、人は損失を補うには2倍の利益が必要だそうです。つまり、損失の痛みは利益の2倍だということです。

ポジションがオープンのままである限り、損失は確定しません。反発のチャンスはまだあります。自分の判断が正しかったことを証明するチャンスもまだあります。しかし、一度売却すれば損失は現実のものとなり、ミスは永久に残ります。しかし、損失を受け入れる必要があります。それはプロセスの一部なのです。

常に正しい判断を下せる人などいません。投資は常に不確実性に満ちています。投資とは完璧を目指すことではなく、一定期間内に損失よりも多くの利益を上げることです。

できるだけ早く損失を切りましょう。損失ポジションを抱えているということは、通常、タイミングが悪かった、銘柄の選択が間違っていた、市場環境が不利だったなど、何かが間違っていたことを意味します。

さらに、機会費用も存在します。資金が損失を出した場合、その資金を他の投資に充てることはできません。その資金は他の分野でより有効に活用できたはずです。損失を素早くカットすることを学ぶことは、投資において最も重要なスキルの一つです。