BitpushNewsより

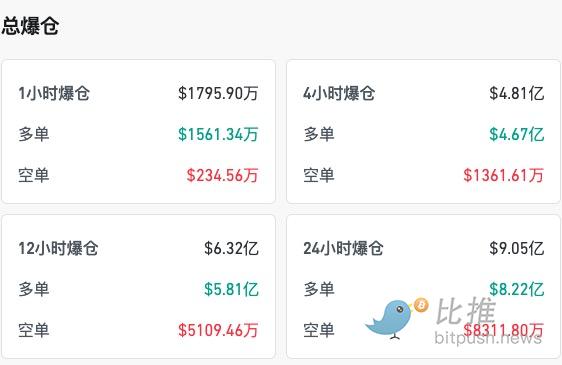

月曜日、暗号資産市場のボラティリティは激化しました。ビットコインは一時11万ドルを割り込み、7月初旬以来の安値となる10万9,324ドルを記録しました。イーサリアムも一時4,400ドルを割り込み、24時間で約8%の下落となりました。この下落は市場全体で大規模な清算を引き起こしました。CoinGlassのデータによると、本稿執筆時点で、24時間での清算額は9億ドルを超え、イーサリアムのロングポジションは約3億2,200万ドル、ビットコインのロングポジションは2億700万ドルの損失を被りました。

市場の連鎖反応は急速に起こり、主流のアルトコインは全面的に圧力を受けました。Solanaは1日で8%以上急落し、XRPは6%下落し、PENDLE、LDO、PENGUなどの中小規模の時価総額トークンは2桁の下落を記録し、1日で最大13%下落しました。

歴史的パターン:9月の呪い

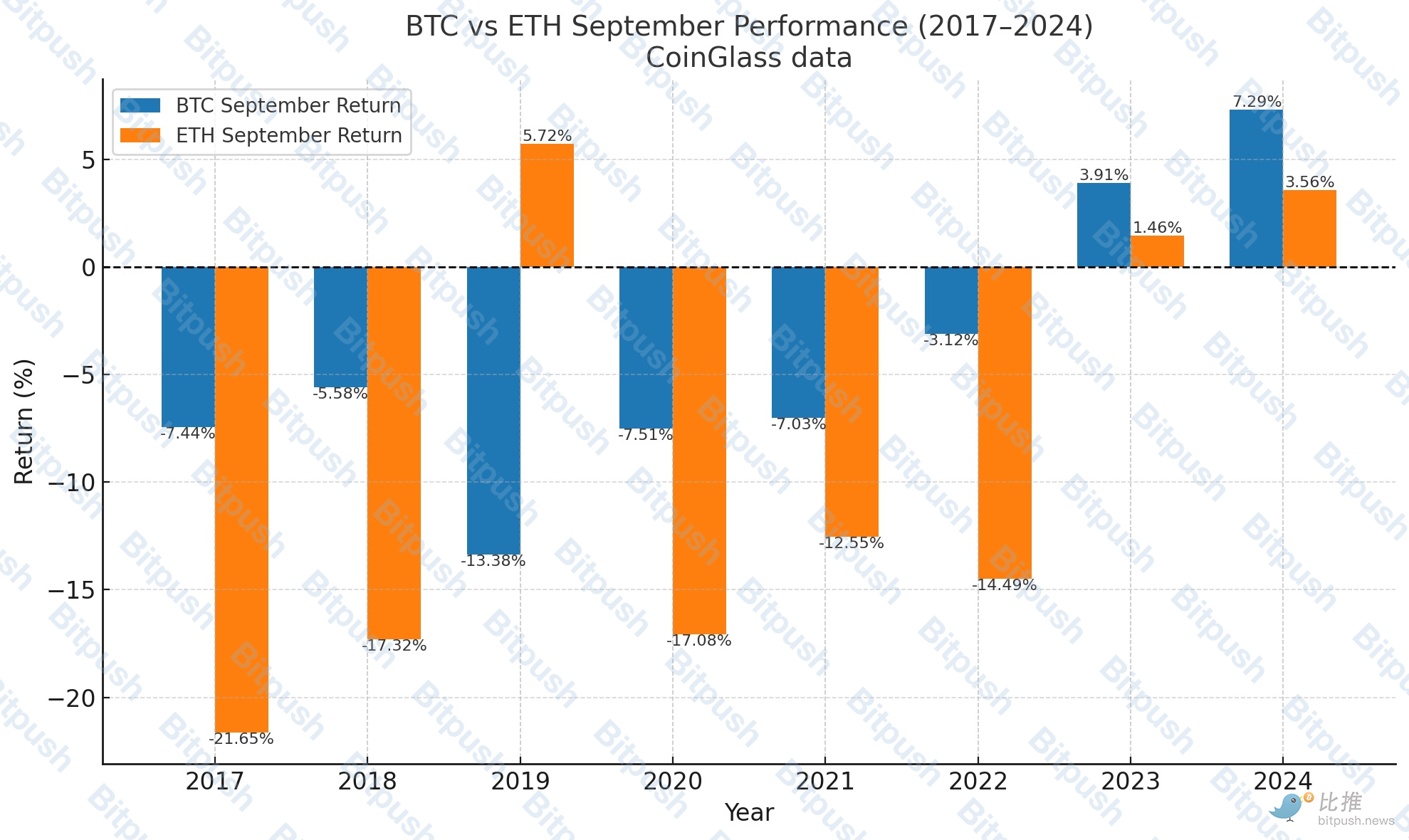

投資家の慎重さには理由がある。CoinGlassの統計によると、9月はビットコインとイーサリアムにとって最もパフォーマンスの低い月の一つだった。

上のグラフは、2017年から2024年までの9月のBTCとETHの実際の上昇と下降を比較したものです。次のことがわかります。

- BTC はほとんどの年で 9 月にマイナスのパフォーマンスを示しましたが、2023 年 (+3.91%) と 2024 年 (+7.29%) のみが増加を記録しました。

- ETHの9月の下落は通常より大きく、2017年(–21.65%)、2020年(–17.08%)、2022年(–14.49%)はいずれもBTCを大幅に下回っています。

- 2019年(ETH +5.72% vs BTC –13.38%)、2023年、2024年のみ、ETHのパフォーマンスが優れていました。

この「9月の呪い」は、強気相場のサイクルごとに発生しています。2013年、2017年、そして2021年には、ビットコインは夏の力強い反発の後、9月に急激な反落を経験しました。

アナリストの見解:短期的なトレンド反転

著名なアナリスト、ベンジャミン・コーエン氏は、7月と8月の好調なパフォーマンスは9月に反転することが多く、ビットコインは強気相場のサポートバンドである11万ドル付近まで下落する可能性が高いと指摘した。また、イーサリアムは一時的に最高値を更新した後、20~30%下落する可能性があり、アルトコインは30~50%の下落に見舞われる可能性もあると警告した。

もう一人のアクティブ市場アナリスト、ドクター・プロフィット氏は、マクロ経済と心理学の観点から、より悲観的な評価を示した。彼は、FRBによる9月の利下げは、前向きな動きというよりも、むしろ不確実性の引き金となると考えている。2024年の「ソフトランディング」利下げとは異なり、今回の利下げは真の「大きな転換点」となり、株式市場と仮想通貨市場の同時調整を引き起こす可能性がある。

価格に関しては、BTCチャート上では9万3000~9万5000のCMEギャップが依然として存在し、かなりの流動性が集中している一方で、個人投資家は一般的に11万~12万、あるいはそれ以上のレンジでポジションを保有していることを強調した。こうした「弱気筋」を排除するには、価格が彼らの「最大の痛手レンジ」に落ち込む必要がある。

同氏は自身の戦略として、BTCとETHのスポットポジションを徐々に減らし、短期のショートポジションに切り替えたと述べた。

最新の資金フローデータは、ETFへの熱意が冷めつつあることを示唆しています。SoSoValueによると、先週、ビットコインETFのスポット資金は11億7000万ドルの流出となり、これは過去2番目に大きな週間純流出額となりました。また、イーサリアムETFのスポット資金は2億3770万ドルの流出となり、これは過去3番目に大きな流出額となりました。これは、機関投資家が一時的に様子見姿勢に転じており、スポット市場への支持が弱まっていることを示唆しています。

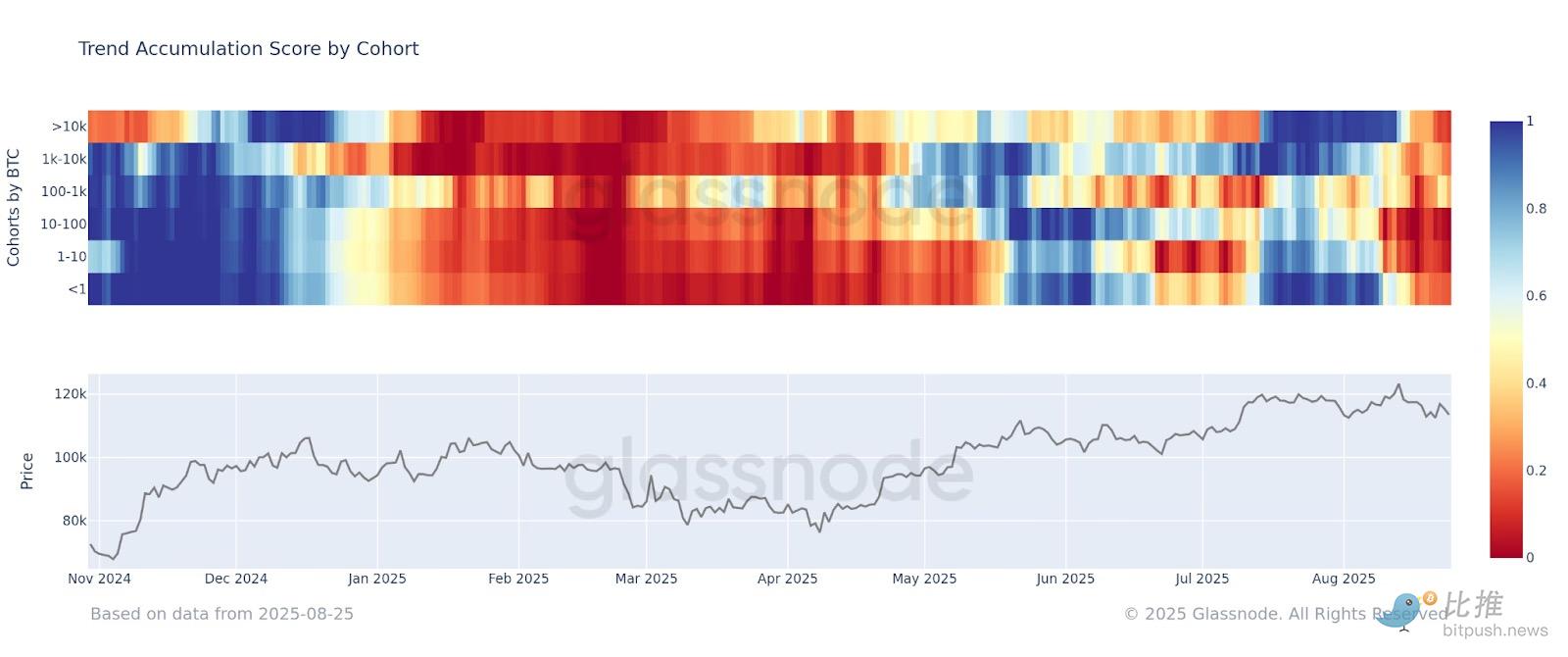

オンチェーンデータは構造的なシグナルも明らかにしています。Glassnodeは、ビットコイン保有者のすべてのグループが「集合的に分配フェーズに入った」と指摘しています。これは、市場における広範な売り圧力を浮き彫りにする一貫したパターンです。イーサリアムは4,946ドルの最高値を更新した後、下落し、MVRV指標は2.15に上昇しました。これは、平均的な投資家が2倍以上の未実現利益を保有していることを意味します。歴史的に見ると、この水準は2020年12月と2024年3月と同程度で、どちらも大きなボラティリティと利益確定の兆候が見られました。

マクロ経済要因:連邦準備制度と金利リスク

マクロ経済の不確実性が市場の緊張をさらに高めている。先週金曜日、パウエル連邦準備制度理事会(FRB)議長が9月に利下げの可能性を示唆し、市場の楽観論を刺激した。しかし、コーエン氏とドクター・プロフィット氏は共に、利下げは必ずしもプラスに働くわけではなく、むしろ長期国債利回りの上昇につながり、リスク資産が抑制される可能性があると警告している。これは、利下げによって債券市場が底値圏に入った後、利回りが急上昇した2023年9月の状況と類似している。さらに、ベンジャミン・コーエン氏は、最近の生産者物価指数(PPI)データはインフレ率が「予想以上に上昇している」ことを示し、市場にさらなる圧力をかけていることは間違いないと指摘した。インフレ圧力が完全に緩和されない限り、FRBの政策転換は市場のボラティリティを再び高める可能性がある。

展望と結論

過去のパターン、アナリストの意見、マクロ環境を見ると、9月は暗号通貨市場にいくつかの圧力をかけたことがわかります。

- 季節的な下降 – 歴史的には 9 月は平均して大きな損失が発生します。

- マクロ経済の不確実性 – 連邦準備制度理事会(FRB)の政策は市場にとって転換点となる可能性がある。

- 不均衡な資本構造 - 機関投資家の資金流出、個人投資家の高値追い。

- オンチェーンの売り圧力が強まり、すべてのコイン保有グループが流通に参入し、クジラ取引が市場を混乱させます。

コーウェン氏とドクター・プロフィット氏は調整の程度について異なる見解を持っているが、9月は強気相場が上向きになる時期ではなく、直面しなければならない試練の時期であるという点で一致している。

しかし、長期的な視点から見ると、この浄化は強気相場の継続に必要なステップである可能性もある。市場は「最大の痛点」における過熱したポジションを清算し、次の上昇局面のためのスペースを確保する必要がある。浄化が徹底されれば、BTCはその後のサイクルで新たな高値を更新する可能性があり、ETHの長期的な上昇トレンドは変わらないだろう。