著者: オンチェーンマインド

ショー・ゴールデン・ファイナンス編集

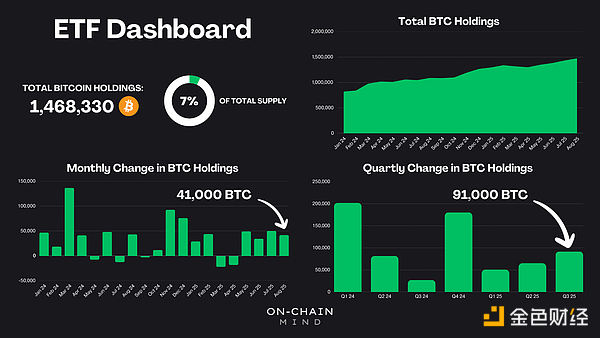

市場の供給ダイナミクスを静かに変革しつつある勢力があります。それは、ビットコイン上場投資信託(ETF)です。これらの商品はすでに流通しているビットコインの7%を保有しており、注意を払っていないと、パズルの最も重要なピースを見逃してしまうことになります。

この記事では、ETF のフローについて詳しく検討し、ETF の影響を測定するために資金フロー分析の最前線で新しく開発された指標を分析し、これらのフローが市場の動向と人間の行動について何を明らかにするかを考察します。

さあ、始めましょう。

要点を一目で

- 大量供給の吸収: 世界のビットコインETFは現在140万BTC以上を保有しており、これは総供給量の7%以上を占め、希少性と価格の安定性に影響を与えています。

- マネーフローのパターンと心理学: 日々のマネーフローと累積マネーフローは投資家の行動を反映し、流出時に買い、流入時に売る機会を浮き彫りにします。

- 詳細な分析のためのカスタム インジケーター: 累積フロー差異、フロー変動率、フロー加重平均価格などの新しいツールは、市場の高値、安値、投資家のコスト ベースに関するシグナルを提供します。

- 長期的な強気の見通し:ETF は新規採掘されるビットコインよりも多くのビットコインを購入しており、これは将来の価格上昇を支える可能性のある構造的変化です。

ビットコイン導入の新時代

2024年1月の導入以来、米国の上場投資信託(ETF)はビットコイン・エコシステムにおける変革の原動力となっています。これらの金融商品は、個人投資家と機関投資家の両方が、ビットコインを直接保有することなく、ビットコインへのエクスポージャーを得ることを可能にします。ビットコインの供給量が2100万枚に固定されていることを考えると、この仕組みはビットコインの需給ダイナミクスに大きな影響を与えます。

しかし、秘密鍵の紛失、所有者の死亡、その他回復不可能な状況により、約300万から600万ビットコインが永久に失われていると推定されています。これにより、実際に流通しているビットコインの枚数は、ビットコインの総供給量の上限である約1,500万から1,800万枚に減少します。

このような背景から、ETFが現在140万BTC以上を保有しているという事実は、最大供給量の7%以上、あるいは流通供給量の10%以上に相当し、その優位性がいかに高まっているかを示しています。

四半期ごとおよび毎月の更新

まず、ETF の健全性全般について調べてみましょう。

世界中のビットコインETFが保有するBTCの総量は140万BTCを超えました。四半期末を前にして、これらのETFはすでに9万1000BTC以上を吸収しています。これは好調な四半期であり、昨年末の初期ETF立ち上げ時と選挙後の上昇局面における流入額に次ぐものです。

資本流入の月別内訳はさらに驚くべきものである。

- 2025 年 5 月~ 8 月: 流入が継続し、着実にビットコインが市場から減少。

- 8月だけで41,000BTCが吸収されました。

- 1日あたりに採掘されるビットコインの数:約450、または月あたり約14,000。

簡単に言えば、今月のETFへの流入額は、マイナー経由でシステムに流入する新規供給量の3倍を超えています。この吸収によって利用可能な流動性が逼迫し、価格に持続的な上昇圧力がかかっています。これが、これまでの高値への上昇が受動的かつ緩やかなものであった理由を説明しているのかもしれません。

資本フロー分析

蓄積された資金

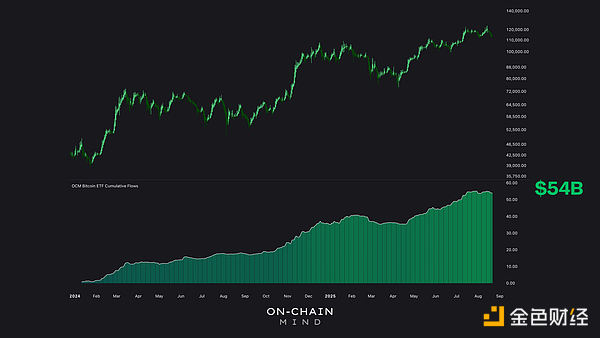

ETFの累計流入額を見ると、2024年1月以降、純流入額は驚異の540億ドルに達しています。全体的な傾向は「継続的に上昇」しており、一時的な停滞はあるものの、パッシブファンドの流入が続いていることを示しています。

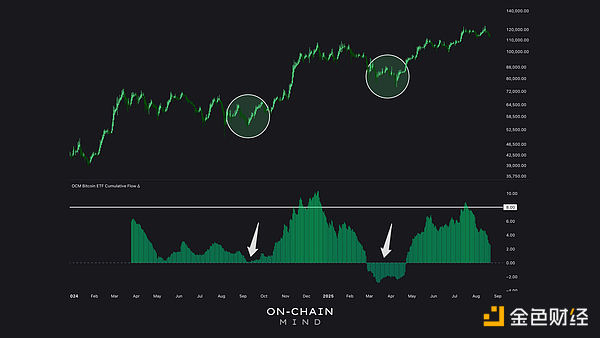

累積流量差

このデータから得られる最も洞察力に優れたカスタム指標の一つが、累積フロー差です。これは、ETFのフローと長期トレンドの乖離を測定するオシレーターです。この指標は、週末などの非取引日の値を前倒しすることでこれらの要因を考慮し、75日移動平均を適用することでデータを平滑化し、過剰なノイズを削減します。この差は、日々のフローとこの平均の差であり、純フローの加速または減速をハイライトします。

2024年3月以降のデータによると、累積フロー差が+8を超えると、価格の高騰、異例の資本流入、そして市場センチメントの活況を示唆しています。一方、累積フロー差がゼロに近い、またはマイナスの場合は底値を示し、割安な投資機会を示唆している可能性があります。この指標は、個人投資家の行動を効果的に定量化し、逆張り取引を促します。

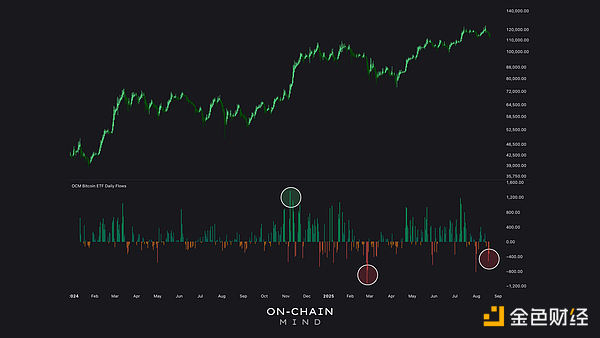

日々の資本フロー

ETFの日々の資金流入を詳しく見ると、ビットコインの価格変動との相関関係が明らかになります。上昇局面では流入が優勢となり、下落局面では流出が急増します。この相関関係は明白です。ETF参加者の大半を占める個人投資家は、上昇と下落の動きを見せます。彼らはFOMO(取り残されることへの不安)に駆られて高値圏に集まり、恐怖、不確実性、疑念から安値圏に逃げ出します。

最大の流出は2025年2月に発生し、ビットコインは10万ドルから8万3000ドルへと17%急落し、パニック売りを引き起こしました。一方、最大の流入は2024年11月に発生し、ビットコインは7万ドルから9万ドルへと急騰しました。これらのパターンは、群集心理や損失回避といった行動ファイナンスの原則がリアルタイムで現れたものです。

教育的観点から見ると、これらの数字は

逆の戦略が提供されます:

- 大量の資本流出を伴う赤取引日に大量に買います。

- 流入が急増する好調な取引日には購入を減らします。

それはそんなに単純なことかもしれない。

交通の変動

私が行うもう一つの分析レイヤーはフローボラティリティです。これは、日々のフローが過去の平均値と比較してどの程度変動しているかを追跡するものです。下のチャートの赤い部分はボラティリティが高いことを示し、通常は大きな価格変動と一致します。

興味深いことに、過去最高値の1万ドルからの最近の下落を通じて、ボラティリティは低い水準を維持しています。これはビットコインの成熟度を反映しており、かつては「暴落」と思われていたものが、今では単なる変動となっています。3~5年前であれば、同様の市場変動は価格を半減させていた可能性が高いでしょう。しかし、時価総額が2兆ドルを超える現在では、このような変動は一時的なものに過ぎません。

交通量加重平均価格(FWAP)

おそらく最も革新的な指標は、フロー加重平均価格(FWAP)でしょう。これは、ビットコイン価格をETFの日々のフローに基づいて加重する実験的な指標です。この指標は、価格とフローの積と、フローの減少する累積合計を計算し、現在の保有者の市場センチメントを反映するために、最近の動きを強調します。

私はこれを、ETF版の「実現価格」と考えるようになりました。これは、すべてのトークンが最後に売買されたときの平均価格を表す、オンチェーン分析の要となる指標です。FWAPも同様に、ETF投資家向けに平均原価を推定しようとします。

現在、平均原価は10万5000ドルで、これは短期保有者が実現した価格とほぼ同水準です。これは、ETF保有者がこの調整局面でも利益を上げられる可能性が高いことを示唆しています。近年の推移を見ると、価格がこの水準を下回るとパニック売りが発生し、極度の悲観論の中で局地的な底値を形成することが分かっています。

この指標の潜在能力は、FWAPベースのオシレーターやリスク指標といったデリバティブにも及ぶため、今後数週間でさらに改良していく予定です。しかし、現時点でも、この指標は機関投資家/個人投資家のコストベースに関する、他に類を見ない独自の視点を提供しています。

供給逼迫の強気シグナル

より広い視点から見ると、一つ明らかなことがあります。ETFは構造的にマイニング生産量をはるかに上回るペースでビットコインの供給を吸収しており、供給状況を根本的に変化させています。この「供給吸収」は、スポット取引に利用可能なビットコインの量を減少させるため、長期的には強気材料となります。

しかし、だからといって「永遠に上昇し続ける」というわけではありません。資金の流れを見れば、投資家は価格が下落した際に喜んでコイン(または株式)を売却していることがはっきりと分かります。ですから、私はこの点を注意深く見守っていきたいと思います。

データからは驚くべき洞察も得られました。上場投資信託(ETF)がひっそりと大量のビットコインを積み上げている一方で、マネーフローデータは人間の心理を探る上で非常に興味深い情報源となっています。ここで議論されている新興指標は、マネーフローに基づくビットコイン分析の最先端であり、今後の私の資産蓄積戦略において重要なツールとなることは間違いありません。

現在のペースでは、これらの ETF とそれを追跡する指数は、市場の進化に伴いますます重要になるでしょう。