記事の著者: haonan

記事編集:ブロックユニコーン

序文

世界的な無担保消費者信用市場の利用者は、現代の金融における太った羊のような存在であり、行動が遅く、判断力に欠け、数学的能力に欠けている。

無担保消費者信用がステーブルコインの軌道に移行すると、その運用メカニズムは変化し、新たな参加者が利益の一部を得る機会が得られるだろう。

巨大な市場

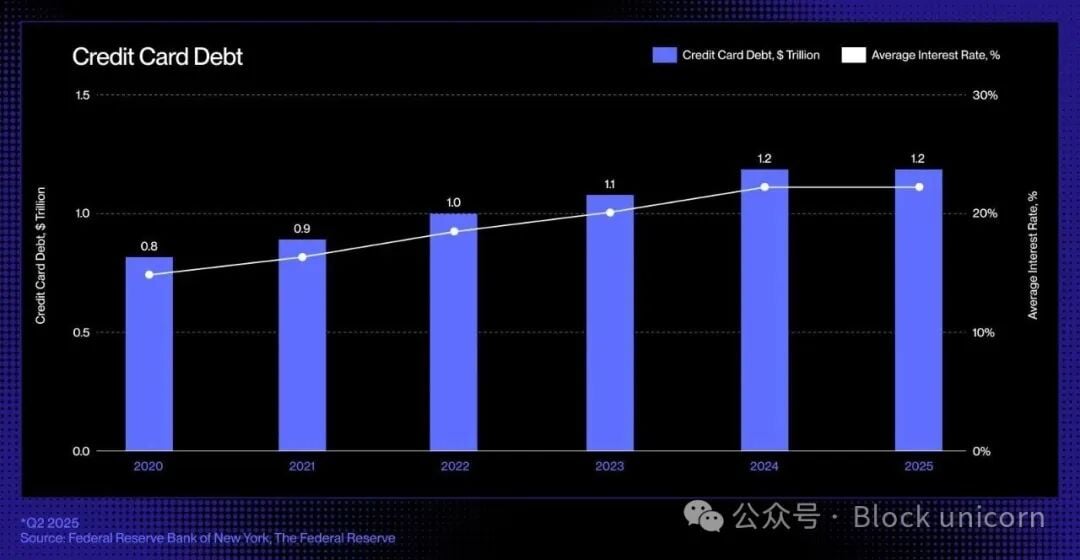

米国では、無担保融資の主な形態はクレジットカードです。この広く普及した、流動性が高く、即時利用可能な信用手段により、消費者は購入時に担保を差し出すことなく資金を借りることができます。クレジットカードの未払い債務は増加し続け、現在では約1兆2,100億ドルに達しています。

時代遅れの技術

クレジットカード融資業界における最後の大きな変革は、1990年代にキャピタル・ワンがリスクベースの価格設定モデルを導入した際に起こりました。これは画期的な動きであり、消費者信用市場の様相を大きく変えました。それ以来、数多くの新しい銀行やフィンテック企業の登場にもかかわらず、クレジットカード業界の構造はほとんど変わっていません。

しかし、ステーブルコインとオンチェーン信用プロトコルの出現により、業界には新たな基盤がもたらされました。それは、プログラム可能な通貨、透明性の高い市場、そしてリアルタイムの資金調達です。これらは最終的にこのサイクルを破壊し、デジタルで国境のない経済環境における信用の創出、資金調達、そして返済の方法を再定義することを約束しています。

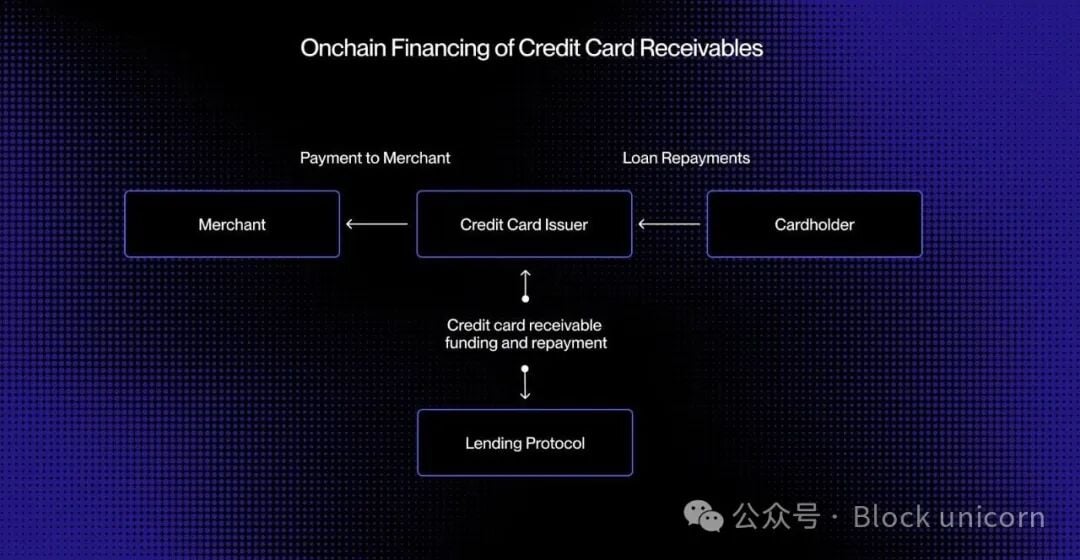

- 現在の銀行カード決済システムでは、承認(取引の承認)と決済(発行機関がカードネットワークを通じて加盟店に資金を送金する)の間にタイムラグが生じます。資金処理フローをブロックチェーンに移行することで、これらの売掛金をトークン化し、リアルタイムで資金調達が可能になります。

- 消費者が5,000ドル相当の商品を購入するとします。取引は即座に承認されます。VisaまたはMastercardで決済する前に、発行機関は売掛金をオンチェーン上でトークン化し、分散型クレジットプールから5,000ドル相当のUSDCを受け取ります。決済が完了すると、発行機関はこれらの資金を加盟店に送金します。

- その後、借り手が返済を行うと、返済額はスマートコントラクトを介してオンチェーン上の貸し手に自動的に返金されます。このプロセス全体も、リアルタイムで実行されます。

このアプローチにより、リアルタイムの流動性、透明性の高い資金源、自動返済が可能になり、取引相手のリスクが軽減され、今日の消費者信用にまだ存在する多くの手動プロセスが排除されます。

証券化から資金プーリングへ

数十年にわたり、消費者信用市場は大規模な融資を可能にするために預金と証券化に依存してきました。銀行やクレジットカード会社は、数千もの売掛金を資産担保証券(ABS)にパッケージ化し、機関投資家に販売しています。この構造は十分な流動性を提供しますが、同時に複雑さと不透明性ももたらします。

アファームやアフターペイのような「今すぐ購入、後払い」(BNPL)融資業者は、信用承認プロセスの進化を実証しています。彼らはユニバーサルな信用枠を提供する代わりに、販売時点で各取引を審査し、1万ドルのソファと200ドルのスニーカーを区別しています。

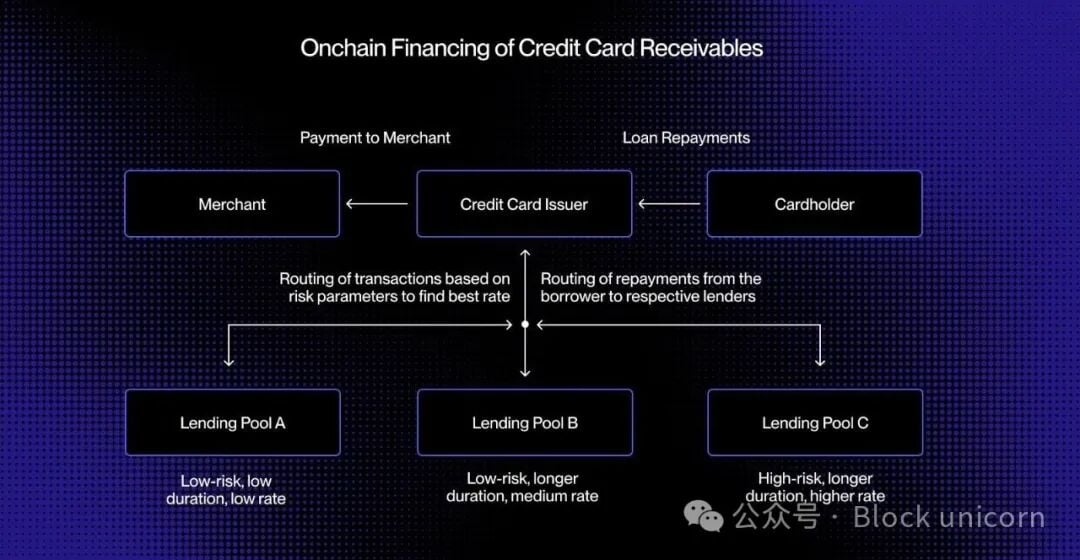

- この取引レベルのリスク管理により、標準化され分割可能な売掛金が生成され、各売掛金には明確に定義された借り手、期間、およびリスクプロファイルがあるため、オンチェーン融資プールを介したリアルタイムのマッチングに最適です。

- オンチェーン融資は、特定の借り手の属性や商品カテゴリーに合わせた専用のクレジットプールを作成することで、さらに拡大できます。例えば、あるクレジットプールでは優良な借り手向けの小額取引に資金を提供し、別のクレジットプールでは、条件があまり良くない消費者向けに旅行の分割払いプランを提供するといったことが可能です。

- 時間が経つにつれて、これらの資金プールは、動的な価格設定を可能にし、すべての参加者に透明なパフォーマンス指標を提供する、ターゲットを絞った信用市場に進化する可能性があります。

このプログラム可能性により、より効率的な資本配分、消費者にとってより良い金利、そして、オープンで透明性があり、即時に監査可能な無担保消費者信用のグローバル市場の確立が可能になります。

新興のオンチェーンクレジットスタック

オンチェーン時代の無担保融資を再考することは、単に信用商品をブロックチェーンに移植するだけでは不十分です。信用インフラ全体を根本的に再構築する必要があります。カード発行会社や決済代行会社に加え、従来の融資エコシステムは複雑な仲介業者のネットワークに依存しています。

- 信用スコアリングには新たな方法が必要です。FICOやVantageScoreといった従来の信用スコアリングシステムはブロックチェーンに移植できるかもしれませんが、分散型のID・評判システムがより大きな役割を果たす可能性があります。

- 貸し手は、承認の質と返済実績を評価するために、S&P、ムーディーズ、またはフィッチの格付けに相当する信用評価も必要になります。

- 最後に、目立たないながらも重要なローン回収の側面にも改善が必要です。ステーブルコイン建て債務には、オンチェーンの自動化とオフチェーンの法的枠組みを組み合わせた執行メカニズムと回収プロセスが依然として必要です。

ステーブルコインは、法定通貨とオンチェーン上の支出の間のギャップを埋めてきました。レンディングプロトコルとトークン化されたマネーマーケットファンドは、貯蓄とリターンを再定義しています。無担保クレジットをオンチェーン化することで、この三角形が完成し、消費者はシームレスに借り入れ、投資家は透明性のある方法でクレジットに資金を投入できるようになります。これらはすべて、オープンな金融インフラによって支えられています。