arndxt 、Crypto KOLによる

フェリックス、PAニュース編集

これは流動性によって推進されている強気相場ですが、伝統的な意味での流動性ではありません。

連邦準備制度理事会(FRB)は金融引き締めを進め、財政刺激策の効果は薄れつつあるにもかかわらず、リスク資産は高騰を続けています。なぜでしょうか?それは、AIによるキャピタルゲインと経済トップ層における支出が減少しているためです。暗号資産トレジャリーカンパニー(TCos)は、株式市場の楽観的な見方をオンチェーン購入へと迅速に転換できる新たな伝達メカニズムを考案しました。

このフライホイールは、ハイパースケールの設備投資が好転するか ETF の需要が停滞するまで、弱い季節性とマクロ経済のノイズに耐えることができます。

画像出典: X

私の個人的な意見は次のとおりです。

- 流動性の源泉は、FRBや財務省からではなく、株式のリターンとAIハイパースケーラーによる設備投資へと移行しつつある。NVIDIA(NVDA)とMicrosoft(MSFT)の富裕効果は、1,000億ドルを超える設備投資の波と相まって、従業員、サプライヤー、そして何よりも個人投資家のポートフォリオに波及し、リスクをカーブから仮想通貨市場へと引き寄せている。

- 暗号資産の新たな買い手:TCos(例:ビットコインのMicroStrategy、イーサリアムのBitmineなど)は、公開株式資本をスポットトークンに導く橋渡し役です。これは、前回のサイクルでは不足していた構造的な買い手です。

- マクロの逆風は現在、管理可能だ。マクロデータには、頑固なインフレリスク(関税、賃金、米ドル)と労働市場の弱さの兆候が現れているが、AIの生産性の選択肢と暗号通貨の規制上の利点により、リスクプレミアムが圧縮されている。

1)ピラミッドの頂点に立つAI

- キャピタルゲイン → リスクローテーション: S&P 500 が過大評価されているため (高いフォワード P/E レシオ)、個人資金は損失を出すハイテク株、高いショートポジション、暗号通貨にローテーションしています。

- 流動性としての設備投資: ハイパースケール企業による記録的な支出は民間部門の流動性ポンプとして機能し、資金はサプライヤー、従業員、株主に流れ、その後市場に戻ります。

- 副作用:AIインフラ開発(データセンター、チップ、電力)は現在、投資の増加という形で現れており、将来的には生産性向上に反映される。このタイムラグが、即時の富裕効果につながる。

2) TCos = DAT

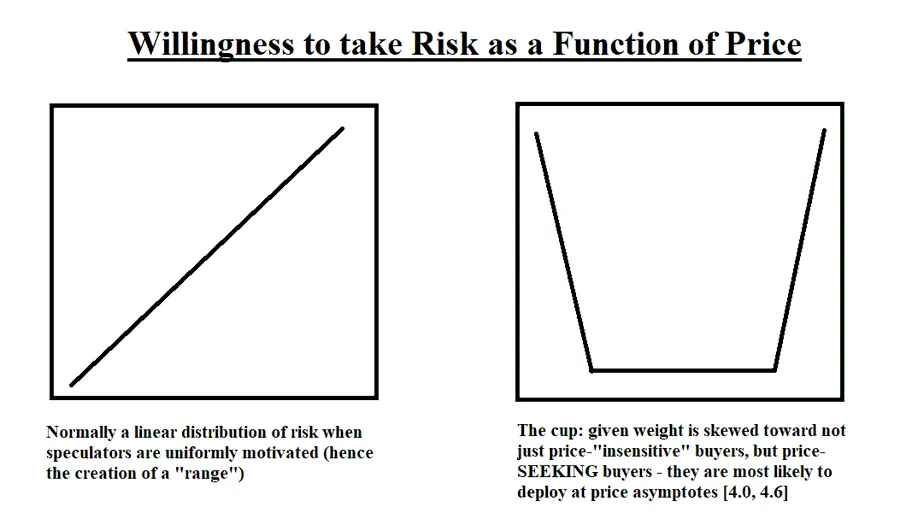

- 「第一世代」から価格追随型のTCoへ:初期のTCo(Saylorなど)は価格に鈍感でした。ETH中心の新興TCoは価格追随型で、主要な価格水準を守り、上流の株式価値を加速させながらブレークスルーを追求しています。

- 反射サイクル:エクイティファイナンス → 準備資産(BTC/ETH)の購入 → トークン価格の上昇 → TCOエクイティの増加 → 資本コストの減少 → この繰り返し。これがフライホイール効果です。

- アキレス腱:ディフェンシブな水準間のギャップ。ETFや個人投資家が中間ギャップを埋めることができなければ、ブレイクアウトの試みは失敗に終わり、伝統的な金融会社(TCo)は現金を保有せざるを得なくなり、価格は急速に下落するでしょう。

3)有利な政策と市場ポジショニング

- 暗号通貨の規制緩和と友好的な姿勢により、従来の金融(TradFi)の資金調達チャネルが開拓されました。

- 関税の「解決策」は幻想に過ぎない。企業は依然として関税の将来的な動向を正確に予測できていない。不確実性によって、企業は設備投資よりも金融化を優先し、資産を追い求める資金が増えている。

イーサリアムの現状(そして上昇の理由)

何年も L2 のパフォーマンスが低迷していたが、財務省の需要と ETF の流入により ETH に転換点が訪れた。

「カップ理論」の観点から見ると、ETH取引会社(TCo)は3,000ドル、3,300ドルから3,500ドル、そして4,000ドルを守ろうとしており、個人投資家(ETF)はその間のギャップを埋める必要がある。約270億ドルの需要が段階的に実現すれば、現在のトレンドは継続する可能性がある。そうでなければ、価格変動(カップ底のギャップ)が問題となる。

私の個人的な意見ですが、ETHの現在の購入者基盤は、以前のサイクルと比べて構造的な変化を遂げています。もはや「個人投資家 vs. マイナー」ではなく、ETFとTCos vs. 流動性ギャップという構図になっています。

画像出典: X

マクロ:不安の壁(そして市場が上昇した理由)

インフレーション

- 調査サプライチェーンの圧力:販売価格指数は3か月連続で上昇し(2022年8月以来の最高値)、関税転嫁、ドル安、賃金の硬直性と一致する、商品に対する価格圧力の高まりを示しています。

- 解釈:4%程度のインフレ率は危機ではないものの、利下げを困難にする。FRBは、労働市場に亀裂を生じさせることなく経済成長につながるインフレ率しか容認できない。

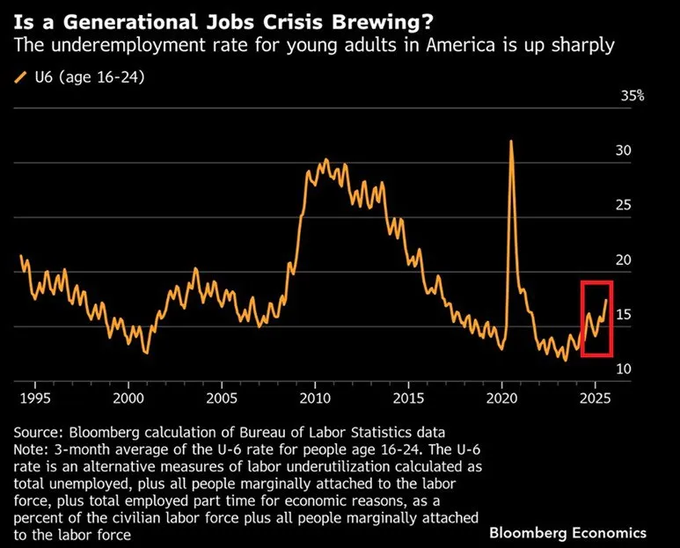

労働力

- 労働市場における若年層の不完全雇用率の急増(3ヶ月平均で約17%)は、景気循環の早期警戒サインです。若者は経済状況の変化の影響を最初に感じる世代であり、これが中核的な雇用セクターに波及すれば、リスクが顕在化します。

成長、債務、そしてAI

- AIの財政的相殺効果:今後数十年で全要素生産性(TFP)がベースラインから50ベーシスポイント上昇した場合(AIシナリオ)、2055年には公的債務対GDP比がベースラインの156%から113%程度に上昇し、一人当たり実質GDPは約17%増加する可能性がある。言い換えれば、AIは債務カーブを抑制できる唯一の確実な成長手段である。

- しかし、タイムラグは重要です。1980年代のコンピューター設備投資ブームと1990年代後半の生産性向上ブームは、AIの普及には時間がかかることを示しています。今日、市場は将来の効率性を過小評価しています。

関税と不確実性

- 政策の不透明さ=評価の透明性リスク:不確実な税率、曖昧な協定(EUと日本)、免除の変更、そして法的課題はすべて、将来のコストカーブに関する不確実性を生み出します。その結果、CFOは長期実物資産よりも金融資産の保有を優先する傾向にあり、皮肉にも市場を支える一方で、中期的なインフレリスクを高めています。

弱気相場と強気相場

弱気要因

- 財務省の現金残高は減少し、バランスシートの縮小(QT)は限定的である。

- 9月は季節要因が弱かった。

- 労働市場の早期の弱体化、インフレの再加速(関税/賃金)。

強気要因

- AI設備投資+資産効果が現在の流動性の源泉です。

- 暗号通貨政策の転換により、伝統的な金融への資金流入が急増した。

- TCos/ETF 構造は、一貫した機械的な買い手です。

- 2026年にFRBの構成がハト派に傾くことは、将来を見据えた信頼できるきっかけとなる。

まとめると、AI → 個人投資家 → TCo → スポット取引の連鎖が維持される限り、私たちは楽観的な見方を続けるべきです。

気が変わるのはいつですか?

- ハイパースケールの設備投資の減少: AI インフラストラクチャの注文が大幅に減少しました。

- ETF 需要の停滞: 流出が続くか、二次募集が失敗に終わる。

- TCo のエクイティ ファイナンスの窓口は閉じつつあります。資金調達ラウンドが減少し、オファリングが失敗し、プレミアム対 NAV 比率が急落しています。

- 労働市場の弱さ: 若年層の雇用市場の弱さが壮年層の雇用市場にまで広がっています。

- 関税ショック → CPI: 商品のインフレにより、FRBは金利を引き下げるのではなく、再び政策を引き締めざるを得なくなります。

周期的ポジショニング(NFA)

- コア: 高品質の AI 複合企業。主要資産 (コンピューティング、電力、ネットワーク) を選択的に保有。

- 暗号通貨:BTCはベータ、ETHは反射的なフライホイール。防御的な水準に注目し、両者の間にはギャップがあると想定する。

- リスク管理:ETFのフローデータ、TCoの発行カレンダー、VSIのガイダンスに基づいて規模を決定します。守勢的な水準ではポジションを増やし、フォロースルーに欠ける高騰したブレイクアウトではポジションを減らします。

要約する

このサイクルは2021年とは異なります。

これは、AI 株式の収益と設備投資から生じる民間企業の流動性によって推進され、新しい企業構造を通じて暗号通貨に移行し、ETF によって認識されます。

フライホイールは現実であり、ピラミッドの頂点(ハイパースケーラー)の回転が止まるまで回転し続けます。

それまでは、抵抗が最も少ない道は上(上昇)と右(横向き)のままです。

関連記事: HashKey Trading Time:ビットコインの取引量ギャップである11万ドルと11万2000ドルを埋める必要があり、イーサリアムの4100ドルでの安定が強気の鍵となる